- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 株式市場の展望-米政策期待の剥落で、伸び悩む日本の企業業績と株価

2017年04月11日

文字サイズ

- 小

- 中

- 大

2|17年度のROE改善は限定的

では、17年度のROEはどのくらい改善が期待できるだろうか。4月3日に発表された日銀短観では、17年度の当期純利益が大企業全産業で0.7%増、大企業製造業では1.7%減の計画であった。一方、市場では17年度の増益率を10%超とする予想も少なくない。

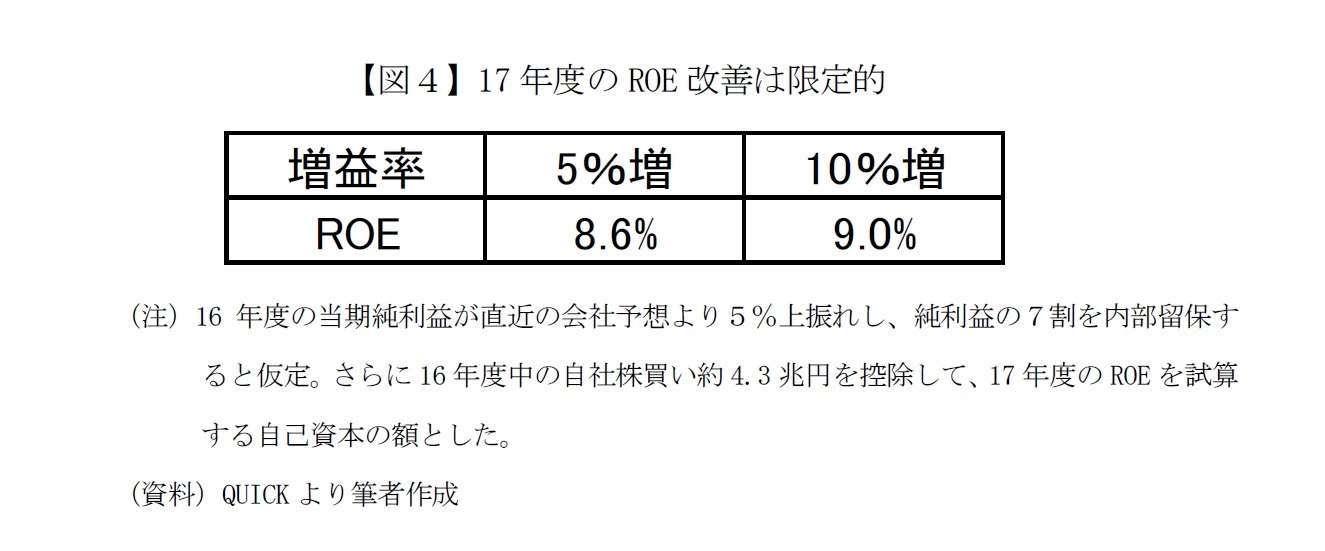

一般に、会社予想は保守的、市場予想は楽観的なことが多い。そこで、17年度の当期純利益が前期比5%、10%増えた場合のROEを試算すると図4のようになった。増益率が市場予想に近い10%ならばROEは13年度以来となる9%台を回復する。一方、増益率が5%程度にとどまった場合は8.6%で、16年度の8.5%(実績利益が会社予想より5%上振れた場合の試算値)と同水準だ。

では、17年度のROEはどのくらい改善が期待できるだろうか。4月3日に発表された日銀短観では、17年度の当期純利益が大企業全産業で0.7%増、大企業製造業では1.7%減の計画であった。一方、市場では17年度の増益率を10%超とする予想も少なくない。

一般に、会社予想は保守的、市場予想は楽観的なことが多い。そこで、17年度の当期純利益が前期比5%、10%増えた場合のROEを試算すると図4のようになった。増益率が市場予想に近い10%ならばROEは13年度以来となる9%台を回復する。一方、増益率が5%程度にとどまった場合は8.6%で、16年度の8.5%(実績利益が会社予想より5%上振れた場合の試算値)と同水準だ。

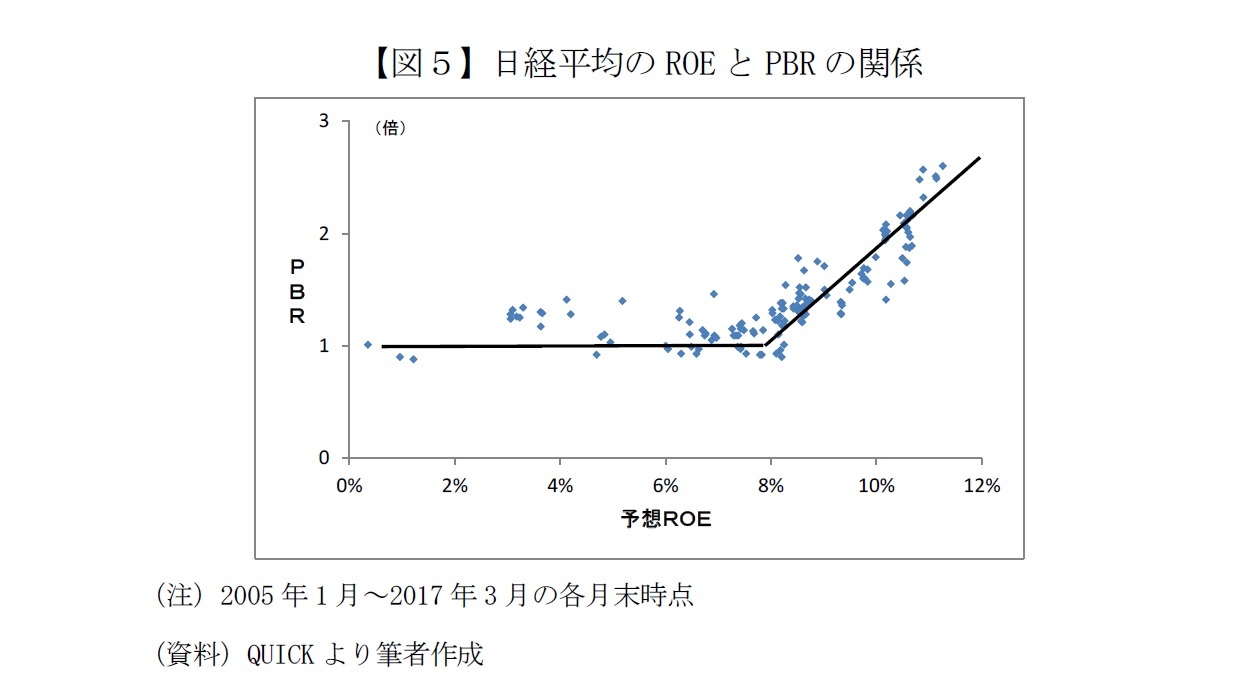

従って、17年度のROE=8.6%を前提とした場合の日経平均は、15,974円×1.2倍=19,168円となる。これが筆者が17年末の日経平均を1万9,500円と予想する根拠のひとつだ。

この結果が示唆しているのは、17年末の日経平均は現在とほとんど変わらないということだ。そもそもROEと株価には密接な関係があり、いうまでもなくROEが改善すれば株価も上昇しやすい。中でも、株価に大きな影響力を持つ海外投資家は、投資判断の指標としてROEを重視するとされる。ROEがほとんど改善しないのであれば、海外投資家による日本株の大幅な買い越しは期待できず、株価の大幅上昇が見込めないのは当然だろう。

ところで、17年末の日経平均を2万2,000~2万3,000円とする予想もある。図4に示したように仮に17年度の企業業績が10%増益ならROEは9.0%、そして図5でROE=9.0%ならPBR=1.4倍程度なので、日経平均は22,363円となる計算だ(15,974円×1.4倍=22,363円)。17年度の2ケタ増益を予想する機関が日経平均2万2,000~2万3,000円を予想するのと整合的ではある。

この結果が示唆しているのは、17年末の日経平均は現在とほとんど変わらないということだ。そもそもROEと株価には密接な関係があり、いうまでもなくROEが改善すれば株価も上昇しやすい。中でも、株価に大きな影響力を持つ海外投資家は、投資判断の指標としてROEを重視するとされる。ROEがほとんど改善しないのであれば、海外投資家による日本株の大幅な買い越しは期待できず、株価の大幅上昇が見込めないのは当然だろう。

ところで、17年末の日経平均を2万2,000~2万3,000円とする予想もある。図4に示したように仮に17年度の企業業績が10%増益ならROEは9.0%、そして図5でROE=9.0%ならPBR=1.4倍程度なので、日経平均は22,363円となる計算だ(15,974円×1.4倍=22,363円)。17年度の2ケタ増益を予想する機関が日経平均2万2,000~2万3,000円を予想するのと整合的ではある。

4――17年度の株価見通し

1|トランプ政策への期待剥落は時間の問題

要するに17年度の利益がどのくらい増えるかに尽きるわけだが、17年度の増益率を占うカギは、何と言っても米トランプ政権の先行きだろう。特に、懸念が広がった政策実行力が重要となるが、筆者はトランプ政権がこれまでにぶち上げた大型減税もインフラ投資も実行はできるものの、規模縮小を余儀なくされるとみている。

理由は簡単で、財源のメドが立たないからだ。減税(5兆ドル)とインフラ投資(1兆ドル)の合計6兆ドルで、これを10年で実施するのだから単純計算で1年あたり6,000億ドルとなる。これは、2016年度(2015年10月~2016年9月)の米政府の財政赤字(約5,800億ドル)に匹敵する規模だ。

つまり、これらの政策を真水で実行すれば、年間の財政赤字を2倍に拡大させることを意味する。米議会で過半数を占める共和党は伝統的に財政規律を重んじており、財政赤字の大幅拡大を容認するとは到底思えない。

5月に予定されている予算教書が提出されると、これがはっきりするだろう。考えられるケースは2通りで、(1)政策規模を縮小した予算教書を提出する、もしくは(2)従来どおりの政策規模を盛り込むが財源を手当てできず議会が反対する。いずれのケースでも政策期待はさらに剥落し、現実を見ることになろう。

この場合のマーケットの反応としては、米国市場で金利低下と株価下落、為替市場ではドル安・円高が想定される。当然、日本株は下落圧力に晒されることになり、日経平均は1万8,000円程度、場合によっては1万7,000円程度まで下落する可能性がある。

要するに17年度の利益がどのくらい増えるかに尽きるわけだが、17年度の増益率を占うカギは、何と言っても米トランプ政権の先行きだろう。特に、懸念が広がった政策実行力が重要となるが、筆者はトランプ政権がこれまでにぶち上げた大型減税もインフラ投資も実行はできるものの、規模縮小を余儀なくされるとみている。

理由は簡単で、財源のメドが立たないからだ。減税(5兆ドル)とインフラ投資(1兆ドル)の合計6兆ドルで、これを10年で実施するのだから単純計算で1年あたり6,000億ドルとなる。これは、2016年度(2015年10月~2016年9月)の米政府の財政赤字(約5,800億ドル)に匹敵する規模だ。

つまり、これらの政策を真水で実行すれば、年間の財政赤字を2倍に拡大させることを意味する。米議会で過半数を占める共和党は伝統的に財政規律を重んじており、財政赤字の大幅拡大を容認するとは到底思えない。

5月に予定されている予算教書が提出されると、これがはっきりするだろう。考えられるケースは2通りで、(1)政策規模を縮小した予算教書を提出する、もしくは(2)従来どおりの政策規模を盛り込むが財源を手当てできず議会が反対する。いずれのケースでも政策期待はさらに剥落し、現実を見ることになろう。

この場合のマーケットの反応としては、米国市場で金利低下と株価下落、為替市場ではドル安・円高が想定される。当然、日本株は下落圧力に晒されることになり、日経平均は1万8,000円程度、場合によっては1万7,000円程度まで下落する可能性がある。

2|年末に向けて緩やかに回復

ただ、次に述べるとおり、1万8,000円は明らかに割安だ。8月~9月に米国政府の18年度予算が固まると先行き不透明感が徐々に払拭され、FRBも緩やかな利上げを実施できるだろう。市場は安心感を取り戻し、1ドル=110円程度までの緩やかなドル高(円安)にも後押しされて、日経平均は1万9,000円台で17年末を迎えると予想している。

1ドル=105円程度までの円高なら日本企業の業績に大きなダメージはないが、トランプ政策への期待が本格的に剥落して円安が進まない以上、17年度の増益率は5%程度にとどまると慎重にみておくべきだろう。この場合でも1万8,000円は割安といえる。

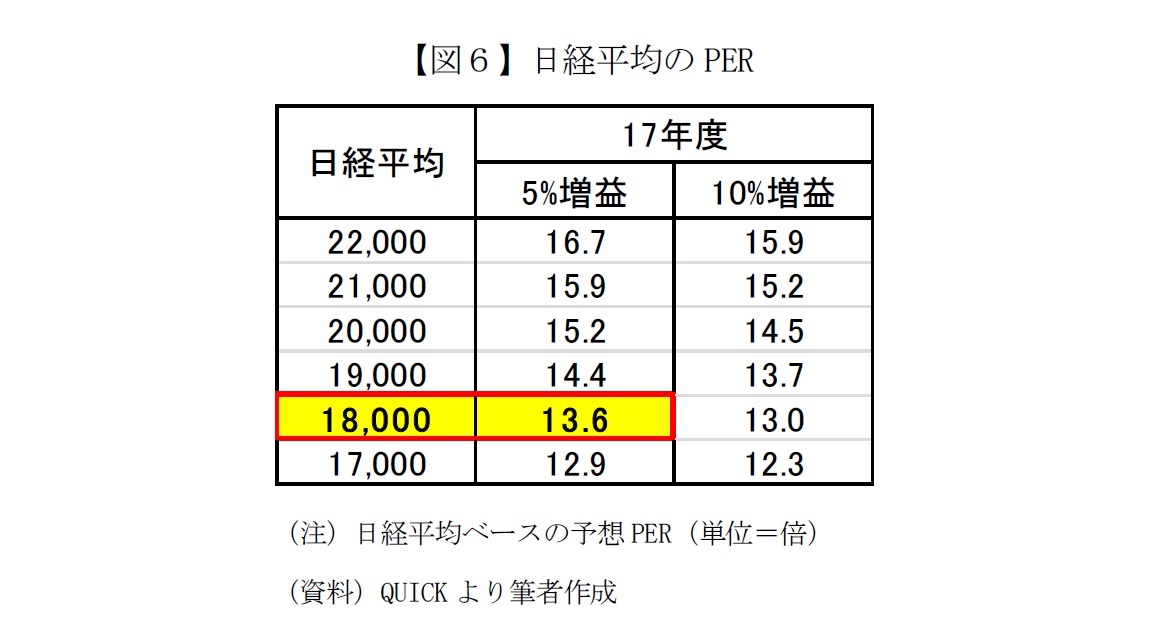

図6は日経平均の水準ごとに、17年度の増益率に応じた予想PERを示している。増益率が5%にとどまる場合でも、1万8,000円はPER=13.6倍に相当する。PERは14~16倍が適正水準(高過ぎも安過ぎもしない“適温”)なので、13.6倍まで下がれば割安感が出てくる。

ただ、次に述べるとおり、1万8,000円は明らかに割安だ。8月~9月に米国政府の18年度予算が固まると先行き不透明感が徐々に払拭され、FRBも緩やかな利上げを実施できるだろう。市場は安心感を取り戻し、1ドル=110円程度までの緩やかなドル高(円安)にも後押しされて、日経平均は1万9,000円台で17年末を迎えると予想している。

1ドル=105円程度までの円高なら日本企業の業績に大きなダメージはないが、トランプ政策への期待が本格的に剥落して円安が進まない以上、17年度の増益率は5%程度にとどまると慎重にみておくべきだろう。この場合でも1万8,000円は割安といえる。

図6は日経平均の水準ごとに、17年度の増益率に応じた予想PERを示している。増益率が5%にとどまる場合でも、1万8,000円はPER=13.6倍に相当する。PERは14~16倍が適正水準(高過ぎも安過ぎもしない“適温”)なので、13.6倍まで下がれば割安感が出てくる。

もっとも、株価が下値を模索する局面では、勢い余ってPER=14倍を割り込むこともある。実際にアベノミクス以降でも何度もあった。しかし、14倍割れの状態が長く続いたこともない。1ドル=100円を割るような極端な円高にならない限り、いずれ業績からみた割安さが評価されて株価は戻ると考えるのが自然だ。この場合、PER=15倍に相当する19,791円がメドとなろう。これが筆者が17年末の日経平均を1万9,500円と予想するもうひとつの根拠だ。

では、2万円を本格的に回復するための条件は何か。17年度の増益が確実になり、さらに18年度も増益が見込めるようになれば、日経平均は2万円を本格的に回復できるとみている。ただし、残念ながら年内は難しく、市場が18年度の業績に目を向ける18年2~3月頃まで待たざるを得ないだろう。

では、2万円を本格的に回復するための条件は何か。17年度の増益が確実になり、さらに18年度も増益が見込めるようになれば、日経平均は2万円を本格的に回復できるとみている。ただし、残念ながら年内は難しく、市場が18年度の業績に目を向ける18年2~3月頃まで待たざるを得ないだろう。

(2017年04月11日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1852

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

1999年 (株)ニッセイ基礎研究所へ

2023年より現職

【加入団体等】

・日本証券アナリスト協会認定アナリスト

井出 真吾のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/01 | 急上昇した日本株に潜む落とし穴~コロナ禍の成功体験は再現するか~ | 井出 真吾 | 基礎研レポート |

| 2025/05/07 | 遠のいた日経平均4万円回復 | 井出 真吾 | ニッセイ年金ストラテジー |

| 2025/01/09 | 日経平均4万円回復は? | 井出 真吾 | 基礎研マンスリー |

| 2024/12/23 | 日経平均4万円回復は? | 井出 真吾 | 研究員の眼 |

新着記事

-

2025年10月14日

厚生年金の加入制限が段階的に廃止へ。適用徹底には連携強化が課題。~年金改革ウォッチ 2025年10月号 -

2025年10月14日

貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 -

2025年10月14日

中国の貿易統計(25年9月)~輸出、輸入とも加速。対米輸出は減少が続く -

2025年10月14日

ロシアの物価状況(25年9月)-低下が続くが、足もとインフレ圧力の強まりも -

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【株式市場の展望-米政策期待の剥落で、伸び悩む日本の企業業績と株価】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

株式市場の展望-米政策期待の剥落で、伸び悩む日本の企業業績と株価のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!