- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 金融緩和による市場変化と成長~巨大な買い手の存在が金融市場の機能を低下させているか~

金融緩和による市場変化と成長~巨大な買い手の存在が金融市場の機能を低下させているか~

金融研究部 常務取締役 研究理事 兼 年金総合リサーチセンター長 兼 サステナビリティ投資推進室長 德島 勝幸

文字サイズ

- 小

- 中

- 大

国債対比スプレッドが一般債の評価における本来的な基軸と考えられることから、日本の一般債の新規発行市場においては、国債対比のスプレッドに基づいて投資家のニーズを探るスプレッド・プライシング方式が標準的な条件決定の手法とされて来た。ただし、歴史自体はあまり古いものではなく、1994年にNTTが初めて国内普通社債の発行条件に適用したものとされる。一般債の発行市場においては、5年・10年・20年と主要な国債の発行年限に対応した年限での債券発行が多いのは、新発国債利回りを参照して一般債の値決めが可能だからである。ところが、日銀による金融緩和の強化で国債利回りが低下したことによって、スプレッド・プライシングの適用が徐々に難しくなって来た。マイナス金利政策の導入によって、5年国債の利回りがマイナスとなり、それまで2年債や3年債等で限定的に生じていたマイナス利回りの国債対比のプライシングが容易でないという問題が、他の年限へと一気に拡大してしまった。2016年2月に入り10年国債利回りがマイナスに陥ると、プライシングの基軸となる目線がなくなってしまい、発行体も投資家も当惑してしまったのである。

ベースとなる国債利回りがプラスだろうがマイナスだろうが関係ないとするのは、市場実態や投資家の行動を理解しない見方であろう。マイナス利回りの国債は、投資家にとって償還まで保有できる債券ではない。債券の利回りは投資時点から償還時点までの収益率を表すもので、保有期間中に金利の上下動によって途中での時価変動があるものの、最終的に債券は元本が償還時に返済される。結果的に、保有期間中の金利変動は通算すると吸収・相殺される。そのため、債券を償還まで持ちきることを明示した場合、「満期保有目的債券」に区分することで期中の時価変動を財務諸表に影響させないことが認められている。保有期間中に売却する意図のある場合には、「売買目的有価証券」に区分して評価損益も含めて損益計算書に反映することになるし、途中で売却するかもしれないとして「その他有価証券」に区分すれば、評価差額は貸借対照表の純資産の部に反映されることとなる。

投資家によって、また、種類によって、債券の投資手法が異なるために、結果として、会計面での取扱いも異なって来る可能性が高い。日本の債券市場において、一般債の流動性は総じて低く、多くはバイアンドホールドの形で償還まで保有を継続される可能性が高い。つまり、満期保有目的債券や保険業に認められている責任準備金対応債券の区分で持ち切り運用の対象となるものと考えられる。そうした場合、マイナス利回りの一般債が購入される可能性は高くない。購入時より更に金利が低下すれば売却益が得られるものの、償還まで持ち切った場合、毎期の評価として、または、償還時点で損失が発生してしまう。歴史的には、高クーポンの債券が低金利局面で強いオーバーパーから嫌われる傾向が見られたが、それでも、高いクーポンから得られる利息収入が魅力的であった。しかし、マイナス金利の世界においては、持ち切ると累積では損失になる。そもそもフィデューシャリー・デューティーの観点から、マイナス利回りの債券を持ち切ることは、不適切な投資行動として投資家から忌避される可能性が高い。

日本銀行は全年限の利付国債を買入れ対象としており、社債に関しては残存3年以下のもののみを買入れ対象としている。そのため、国債と短い年限の社債のみマイナス利回りが進行し、多くの一般債はマイナス利回りとはなり難い構造にある。結局、新発債のプライシングの基軸としてマイナス利回りになった国債が十分に機能しなくなってしまったため、数十年前のように、当該債券のクーポン(パー発行の場合)もしくは応募者利回りでのプライシングが、新発債の値決めの主たる方法に回帰してしまった。ただし、2016年7月の瞬間的な出来事を除いて、20年国債の利回りはマイナスになることがなかったため、20年以上の超長期年限での新発債のプライシング方法としては、ほぼスプレッド・プライシングが継続されているし、米トランプ候補の大統領選勝利以降の市場では、10年国債もプラス利回り圏に戻って来たため、スプレッド・プライシングが再開されるようになっている。

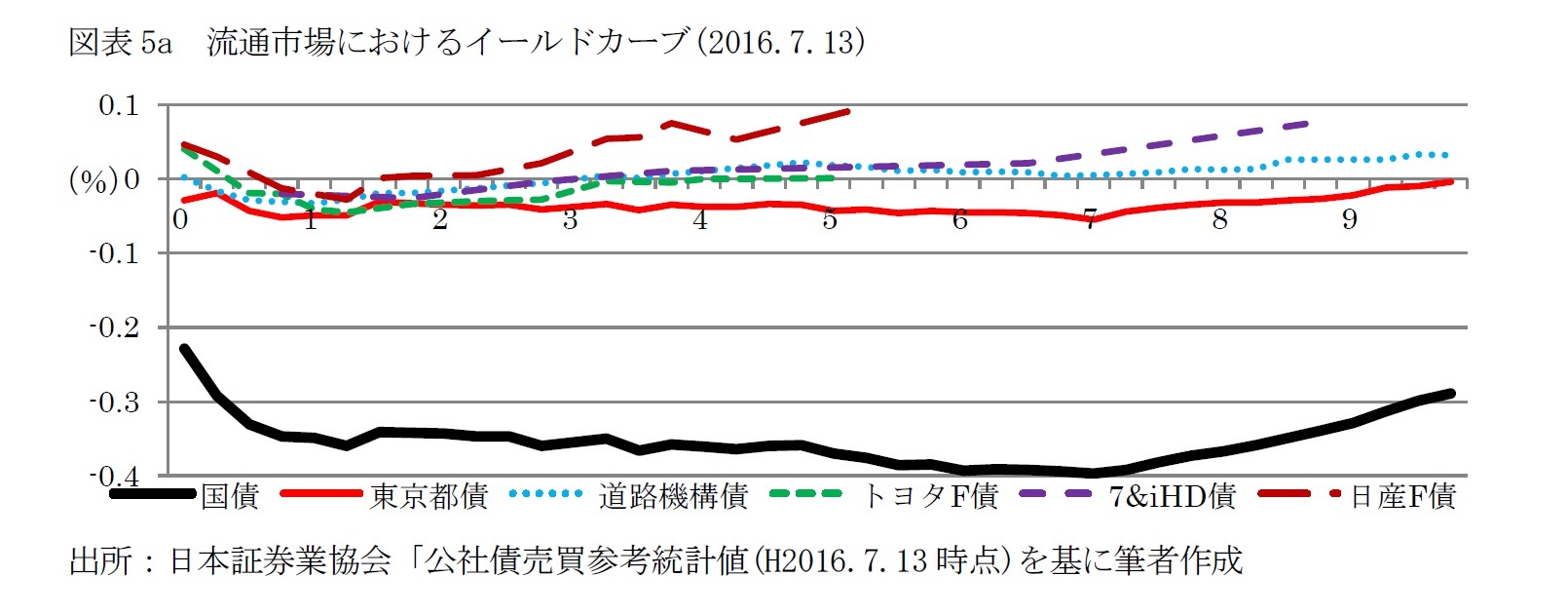

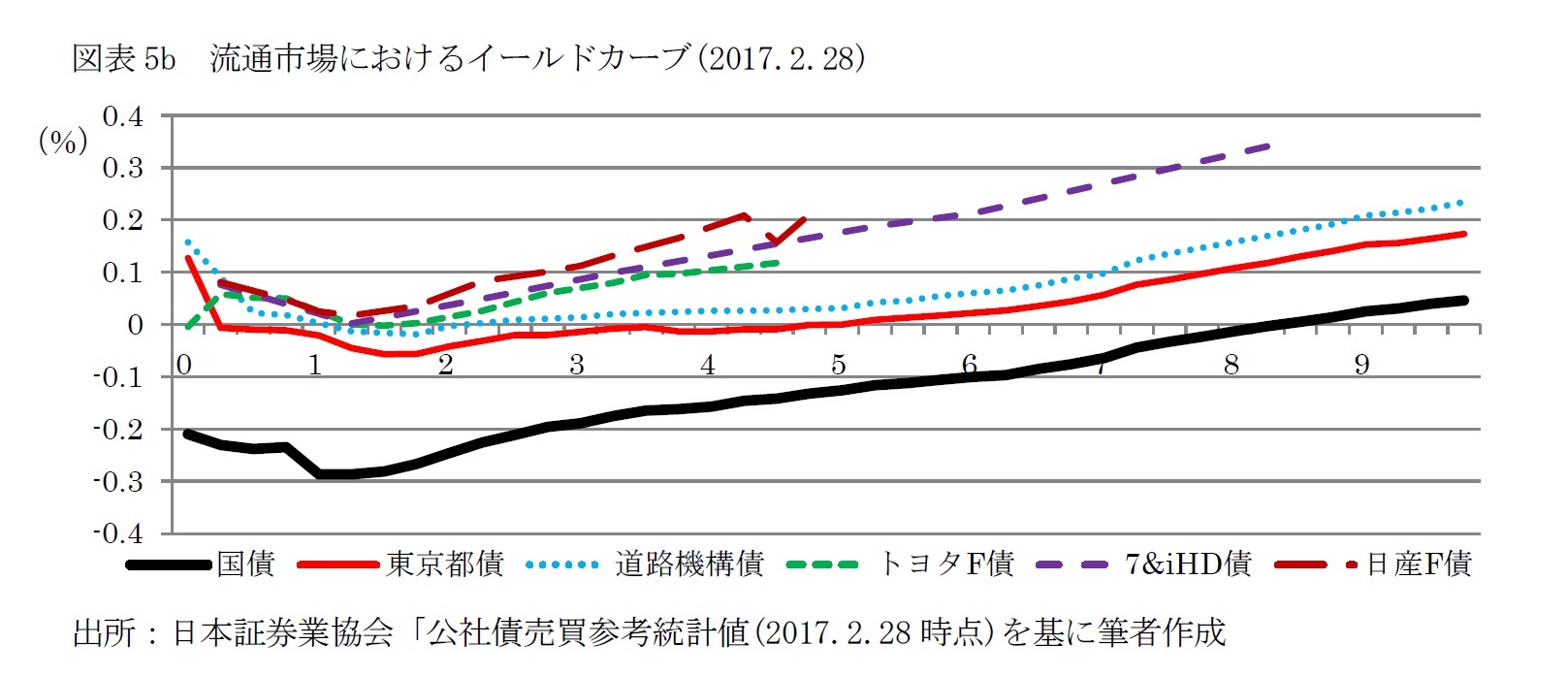

発行市場のみならず、流通市場においても、同様にスプレッドの崩壊現象が確認されている。日本の国債は、毎年3月・6月・9月・12月に償還が来るよう条件設定されており、そのタイミングで償還が来る銘柄を多く発行している発行体として、ほぼ毎月のように債券を募集している東京都及び日本高速道路保有・債務返済機構を、また、事業会社としては、同様の四半期若しくは年度のタイミングで複数の債券を募集している発行体の中から、格付け水準の異なる3銘柄、トヨタファイナンス、セブン&アイ・ホールディングス、日産フィナンシャルサービスを選び、各々の時点での流通利回りをプロットしてみた。

しかし、この2時点での利回り変化を国債対比スプレッドの変化で見るとどうなるか。ほぼ残存5年になる時点の国債対比スプレッドを比較すると、東京都債は約32bpsから約12bpsへと大きく縮小しているし、日産フィナンシャルサービスの第31回債を見ると、約47bpsから約34bpsへと若干の縮小になっている。このスプレッド変化を、約7ヶ月の時間経過だけで説明することは困難であろう。つまり、マイナス金利の導入とその後の水準変化によって、国債対応スプレッドという一般債の評価基軸が狂わされているのである。

足元でこういった現象が生じているだけではなく、一般債の投資家には、将来の金利上昇による影響も懸念される。時間の経過によるローリング効果がどの程度得られるかはタイミングとカーブの形状次第になるものの、日銀の政策意図の通り物価が上昇した結果として金利が上昇10すると、保有債券は含み損となり、保有区分によっては評価損が計上される。そういった局面において、国債対比スプレッドが変化することで、保有債券のパフォーマンスが市場インデックスのベンチマークと異なるものになってしまう可能性が高い。種別構成の差に起因するパフォーマンス格差は、利回りそのものが低水準になっている国内債券投資においては、大きなものとなりかねないことに留意しておきたい。

10 フィッシャーの恒等式:名目金利≒実質金利+物価上昇率

(2017年03月22日「基礎研レポート」)

03-3512-1845

- 【職歴】

・1986年 日本生命保険相互会社入社

・1991年 ペンシルバニア大学ウォートンスクールMBA

・2004年 ニッセイアセットマネジメント株式会社に出向

・2008年 ニッセイ基礎研究所へ

・2025年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・日本ファイナンス学会

・証券経済学会

・日本金融学会

・日本経営財務研究学会

德島 勝幸のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/03 | アクティブ運用かパッシブ運用か | 德島 勝幸 | ニッセイ年金ストラテジー |

| 2025/05/09 | ESGからサステナビリティへ~ESGは目的達成のための手段である~ | 德島 勝幸 | 基礎研レター |

| 2024/07/03 | 見直しを迫られる国内債券パッシブ運用 | 德島 勝幸 | ニッセイ年金ストラテジー |

| 2024/06/07 | アセットオーナー・プリンシプルへの期待-資産運用高度化の要 | 德島 勝幸 | 基礎研マンスリー |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【金融緩和による市場変化と成長~巨大な買い手の存在が金融市場の機能を低下させているか~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

金融緩和による市場変化と成長~巨大な買い手の存在が金融市場の機能を低下させているか~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!