- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- REIT(リート) >

- 減価償却費を活用したJ-REITの内部成長率

2016年10月27日

文字サイズ

- 小

- 中

- 大

賃貸不動産12.6兆円の内訳は、建物が4.1兆円(占率33%)、建物附属設備など5が0.1兆円(1%)、土地が8.2兆円(64%)、借地権・地上権が0.2兆円(2%)である。この結果、減価償却資産(償却後)は4.2兆円、不動産に占める割合は34%で、その大部分が建物価額である。また、不動産の97%が建物と土地からなり、その比率は概ね1:2となっている。

こうした資産構成比率はこれまでも安定している。2007年以降、資産構成比率は概ね建物が30%、土地が60%、現金預金が5%で、3項目で全体の95%以上を占める(図表―4)。2007年から2015年までの8年間で資産額は6.9兆円から13.5兆円に倍増し、アセットタイプについては物流施設やホテル、ヘルスケア、底地など新しいタイプの物件が多く組み入れられた。また、既存物件については売却とリニューアル工事が実施されてポートフォリオの新陳代謝が進む。しかし、時代の経過とともに運用金額が増加しアセットタイプが多様化しても、市場全体でみた資産構成比率は変わらずに安定した収益を生み出す基盤となっている。

こうした資産構成比率はこれまでも安定している。2007年以降、資産構成比率は概ね建物が30%、土地が60%、現金預金が5%で、3項目で全体の95%以上を占める(図表―4)。2007年から2015年までの8年間で資産額は6.9兆円から13.5兆円に倍増し、アセットタイプについては物流施設やホテル、ヘルスケア、底地など新しいタイプの物件が多く組み入れられた。また、既存物件については売却とリニューアル工事が実施されてポートフォリオの新陳代謝が進む。しかし、時代の経過とともに運用金額が増加しアセットタイプが多様化しても、市場全体でみた資産構成比率は変わらずに安定した収益を生み出す基盤となっている。

続いて、J-REIT市場全体の減価償却費を確認する(図表―6)。2011年以降、減価償却費は運用資産の拡大を背景に再び増加基調にあり、2015年下期は821億円となった。また、経常利益7(売却損益を除く)と減価償却費を合計した巡航ベースのキャッシュフローは2,519億円で、これに対する経常利益の割合(以下、ペイアウトレシオ:Payout Ratio)は67%、減価償却費の留保率(1-ペイアウトレシオ)は33%である。これまでのペイアウトレシオは60%から70%の範囲で動いている。業績好調で利益率の高まる局面では70%ラインに接近するのに対して、業績悪化で利益率の低下する局面では60%前半に低下している。2012年以降、賃貸市況の回復や借入コストの低減によって利益率が回復しペイアウトレシオは上昇傾向にある。また、米国REIT市場におけるペイアウトレシオの長期平均は約71%である8。減価償却資産の割合が高く相対的にペイアウトレシオの低いJ-REITは、米国など国内外の水準を参考に利益超過分配によって分配金額を増やす検討をしても良いのではないだろうか。

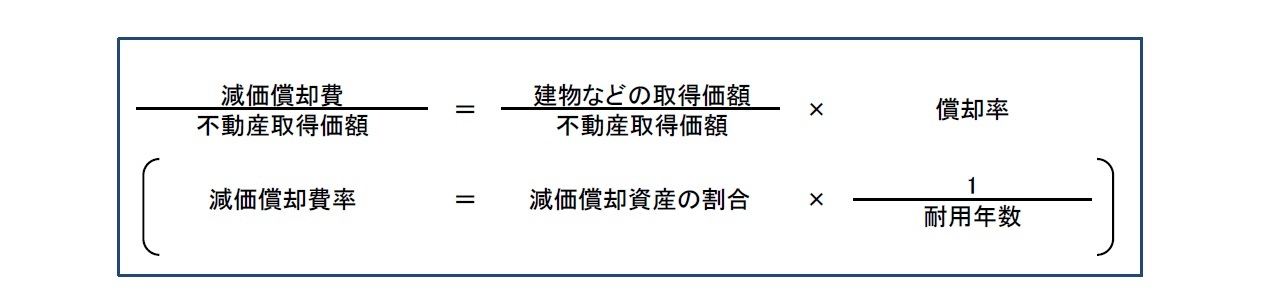

6 H19年3月31日以前に取得した建物などの「旧定額法」では、「減価償却限度額=(取得価額-残存価額)×償却率」(残存価額は取得価額の10%)

7 特別損失などの影響を除くため当期純利益ではなく経常利益を使用

8 NAREIT(全米不動産投資信託協会)資料による

(2016年10月27日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1858

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

2005年 ニッセイ基礎研究所

2019年4月より現職

【加入団体等】

・一般社団法人不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

岩佐 浩人のレポート

新着記事

-

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【減価償却費を活用したJ-REITの内部成長率】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

減価償却費を活用したJ-REITの内部成長率のレポート Topへ

![[図表-3] :J-REIT市場全体の資産構成(2015年下期)](https://www.nli-research.co.jp/files/topics/54183_ext_15_5.jpg?v=1477531813)

![[図表-4] :資産構成比率の推移](https://www.nli-research.co.jp/files/topics/54183_ext_15_6.jpg?v=1477531813)

![[ 図表-5] :不動産取得価額に対する減価償却費(減価償却費率)](https://www.nli-research.co.jp/files/topics/54183_ext_15_9.jpg?v=1477531813)

![[図表-6] :減価償却費とペイアウトレシオの推移](https://www.nli-research.co.jp/files/topics/54183_ext_15_10.jpg?v=1477531814)

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!