- シンクタンクならニッセイ基礎研究所 >

- 社会保障制度 >

- 年金制度 >

- マイナス金利政策と企業年金財政

2017年03月03日

文字サイズ

- 小

- 中

- 大

2016年1月のマイナス金利政策の導入から1年が経過したが、その効果と副作用については様々な議論が続いている。例えば、企業年金財政との関係では、『日本経済新聞』(2016年7月26日付朝刊)が、「上場企業の年金債務が2015年度末で91兆円と過去最大に膨らんだ結果、企業年金の未積立額は26兆円に拡大し、業績の重荷になるのが避けられない情勢」と報じている。

退職給付会計基準のもと、有価証券報告書の注記情報を通じて公表されているデータから、企業年金財政の良し悪しを測る一つの指標として、積立率というものがある。これは、年金資産を退職給付債務で割った比率であり、この値が1を超えている場合は積立超過、1を下回っている場合は積立不足(未積立)とみることができる。そして、積立不足の場合は、原則として、その金額を母体企業の負債に計上することが求められるので、企業財務の観点からは大きな重荷になる。コーポレート・ファイナンスの研究分野では、企業年金財政の悪化が重荷となって、母体企業の設備投資意欲を大きく阻害する可能性がたびたび指摘されている1。

積立率の計算要素(分子)である年金資産の金額は、主にその運用成果からの影響を受ける。他方、分母の退職給付債務の金額は、将来の退職給付支払総額(そのうち当会計期間までに発生していると認められる部分)の割引現在価値として計算されるので、その際の割引率の影響を受けることになる。当然、割引率が低下すると、退職給付債務の金額が増加するので、積立率が悪化すると未積立額も拡大する可能性がある。

それでは、この割引率の選定基準はどのようなルールなのだろうか。企業会計基準第26号「退職給付に関する会計基準」には、「退職給付債務の計算における割引率は、安全性の高い債券の利回りを基礎として決定する」と明記されており、具体的に、期末における国債等の利回りが例示されている。このように、今回のマイナス金利政策の導入は、退職給付債務計算おける割引率選択を通じて、企業年金財政に大きな影響を及ぼす可能性がある。

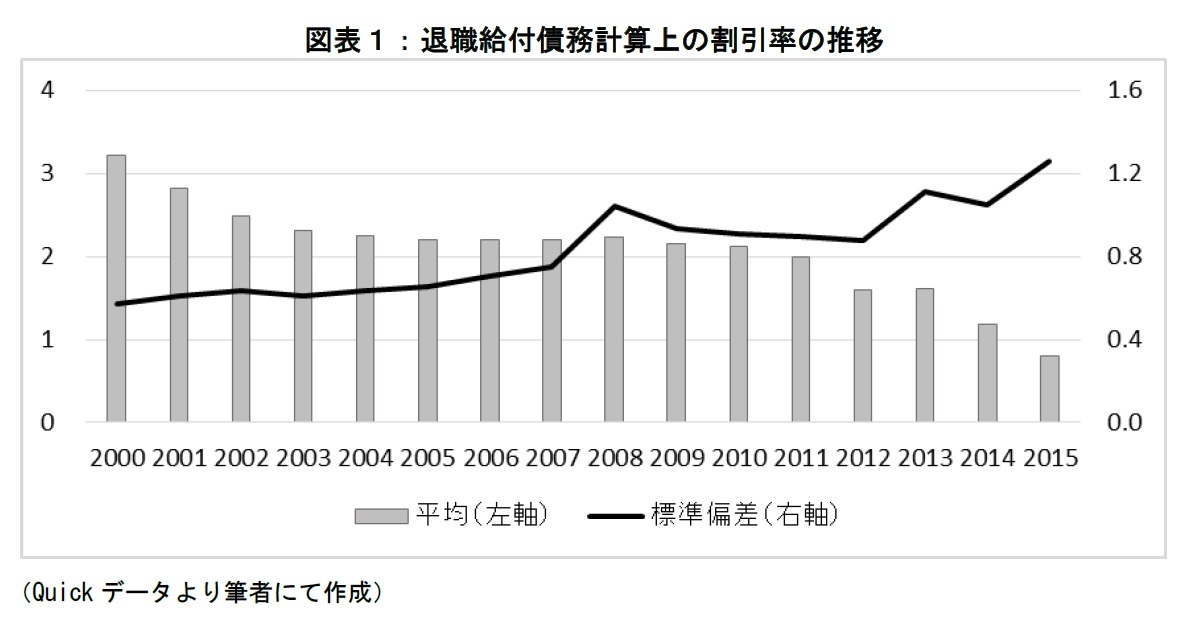

図表1は、2001年3月期から2016年3月期までの全上場企業(3月期決算企業、金融・保険除く)を対象に、有価証券報告書の注記事項で開示されている割引率のデータをまとめたものである。年度ごとの平均値(左側縦軸)と標準偏差(右側縦軸)の推移を示している。これによれば、退職給付会計導入直後の2000年度決算では、割引率の平均が3%を超えていたが、その後、徐々に下落し、直近の2016年度決算では0.3%程度にまで低下している。但し、その低下傾向は2000年度から2003年度まで低下した後、一旦、踊り場の期間を経て、2012年度から再び大きく低下するという動きを見せている。まさに、階段状の時系列推移を見せているのである。他方、割引率の企業間のばらつきは、標準偏差のデータを見れば明らかなように、2012年度以降、急激に拡大しており、マイナス金利導入直後の2015年度3月期決算では、割引率の標準偏差は1.25%にまで上昇している。なお、図表1の分析で使用したサンプルにおいては、マイナス金利導入直後の2016年3月期決算においては、全体の約0.45%程度が割引率ゼロ、約0.05%程度がマイナスの割引率を採用していたことが分かった。

退職給付会計基準のもと、有価証券報告書の注記情報を通じて公表されているデータから、企業年金財政の良し悪しを測る一つの指標として、積立率というものがある。これは、年金資産を退職給付債務で割った比率であり、この値が1を超えている場合は積立超過、1を下回っている場合は積立不足(未積立)とみることができる。そして、積立不足の場合は、原則として、その金額を母体企業の負債に計上することが求められるので、企業財務の観点からは大きな重荷になる。コーポレート・ファイナンスの研究分野では、企業年金財政の悪化が重荷となって、母体企業の設備投資意欲を大きく阻害する可能性がたびたび指摘されている1。

積立率の計算要素(分子)である年金資産の金額は、主にその運用成果からの影響を受ける。他方、分母の退職給付債務の金額は、将来の退職給付支払総額(そのうち当会計期間までに発生していると認められる部分)の割引現在価値として計算されるので、その際の割引率の影響を受けることになる。当然、割引率が低下すると、退職給付債務の金額が増加するので、積立率が悪化すると未積立額も拡大する可能性がある。

それでは、この割引率の選定基準はどのようなルールなのだろうか。企業会計基準第26号「退職給付に関する会計基準」には、「退職給付債務の計算における割引率は、安全性の高い債券の利回りを基礎として決定する」と明記されており、具体的に、期末における国債等の利回りが例示されている。このように、今回のマイナス金利政策の導入は、退職給付債務計算おける割引率選択を通じて、企業年金財政に大きな影響を及ぼす可能性がある。

図表1は、2001年3月期から2016年3月期までの全上場企業(3月期決算企業、金融・保険除く)を対象に、有価証券報告書の注記事項で開示されている割引率のデータをまとめたものである。年度ごとの平均値(左側縦軸)と標準偏差(右側縦軸)の推移を示している。これによれば、退職給付会計導入直後の2000年度決算では、割引率の平均が3%を超えていたが、その後、徐々に下落し、直近の2016年度決算では0.3%程度にまで低下している。但し、その低下傾向は2000年度から2003年度まで低下した後、一旦、踊り場の期間を経て、2012年度から再び大きく低下するという動きを見せている。まさに、階段状の時系列推移を見せているのである。他方、割引率の企業間のばらつきは、標準偏差のデータを見れば明らかなように、2012年度以降、急激に拡大しており、マイナス金利導入直後の2015年度3月期決算では、割引率の標準偏差は1.25%にまで上昇している。なお、図表1の分析で使用したサンプルにおいては、マイナス金利導入直後の2016年3月期決算においては、全体の約0.45%程度が割引率ゼロ、約0.05%程度がマイナスの割引率を採用していたことが分かった。

ここで確認しておくべき点がある。前述の割引率の選定基準においては、重要性基準というルールが存在している。「退職給付に関する会計基準の適用指針」(適用指針30項)によれば、「前期末に用いた割引率により算定した場合の退職給付債務と比較して、当期末の割引率により計算した退職給付債務が10%以上変動すると推定されるときには、重要な影響を及ぼすものとして当期末の割引率を用いて退職給付債務を再計算しなければならない」とされている。つまり、この基準により重要性がないと判断されれば、企業は割引率選択において、前年度の数値を踏襲することができるのである。これは、図表1で確認した割引率の平均値の階段状の時系列推移の理由を説明しうる。重要性基準ぎりぎりまでは、前年度の割引率の踏襲とし、基準を超えた段階で次の割引率の水準に移行するという企業行動が垣間見えるのである。ところが、図表1でも確認した通り、以前はこうした横並び的行動が憶測できたわけだが、2012年頃から企業間の割引率選択のばらつき(標準偏差)が急拡大していることも事実である。これは、従来通りの前年度踏襲型の企業が存在する一方で、近年では、重要性基準にとらわれず、積極的に割引率選択を行う企業が増加している可能性を示唆するものである。

なお、ASBJ(企業会計基準委員会)でも、マイナス金利下での割引率選択について議論が重ねられている。国債の利回りがマイナスとなった場合に、割引率としてマイナスとなった利回りをそのまま用いるか、ゼロを下限とするかについて、大きな論点となっている。さしあたり、2016年3 月決算においては、割引率として用いる利回りについて、マイナスとなっている利回りをそのまま利用する方法とゼロを下限とする方法のいずれの方法を用いても、現時点では妨げられないものという暫定的な見解が示されているものの、今後の議論には注目したいところである。

割引率の選択は退職給付債務計算を通じて企業年金財政、ひいては企業の投資行動にも重大な影響を及ぼす可能性がある。マイナス金利政策の当初の目的の一つが企業の投資意欲の刺激にあるとすれば、こうした間接的な副作用の効果は無視できない論点である。

なお、ASBJ(企業会計基準委員会)でも、マイナス金利下での割引率選択について議論が重ねられている。国債の利回りがマイナスとなった場合に、割引率としてマイナスとなった利回りをそのまま用いるか、ゼロを下限とするかについて、大きな論点となっている。さしあたり、2016年3 月決算においては、割引率として用いる利回りについて、マイナスとなっている利回りをそのまま利用する方法とゼロを下限とする方法のいずれの方法を用いても、現時点では妨げられないものという暫定的な見解が示されているものの、今後の議論には注目したいところである。

割引率の選択は退職給付債務計算を通じて企業年金財政、ひいては企業の投資行動にも重大な影響を及ぼす可能性がある。マイナス金利政策の当初の目的の一つが企業の投資意欲の刺激にあるとすれば、こうした間接的な副作用の効果は無視できない論点である。

1 企業年金財政の悪化が母体企業の設備投資に負の影響を及ぼす可能性を論じた研究としては、以下の文献が有名である。Rauh, J. (2006), “Investment and Financing Constraints: Evidence From the Funding of Corporate Pension Plans,” Journal of Finance 61(1):33-71.

(2017年03月03日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

東京経済大学経営学部

柳瀬 典由

柳瀬 典由のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2017/03/03 | マイナス金利政策と企業年金財政 | 柳瀬 典由 | ニッセイ年金ストラテジー |

新着記事

-

2025年04月30日

2025年1-3月期の実質GDP~前期比▲0.2%(年率▲0.9%)を予測~ -

2025年04月30日

「スター・ウォーズ」ファン同士をつなぐ“SWAG”とは-今日もまたエンタメの話でも。(第5話) -

2025年04月30日

米中摩擦に対し、持久戦に備える中国-トランプ関税の打撃に耐えるため、多方面にわたり対策を強化 -

2025年04月30日

米国個人年金販売額は2024年も過去最高を更新-トランプ関税政策で今後の動向は不透明に- -

2025年04月30日

ふるさと納税のピットフォール-発生原因と望まれる改良

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年04月02日

News Release

-

2024年11月27日

News Release

-

2024年07月01日

News Release

【マイナス金利政策と企業年金財政】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

マイナス金利政策と企業年金財政のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!