- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 非伝統的金融政策の歴史とマイナス金利

2016年07月06日

文字サイズ

- 小

- 中

- 大

世界的な伝統的金融政策から非伝統的金融政策への変遷の歴史と、マイナス金利政策に至るまでの日本の非伝統的金融政策の移り変わりを振り返りたい。

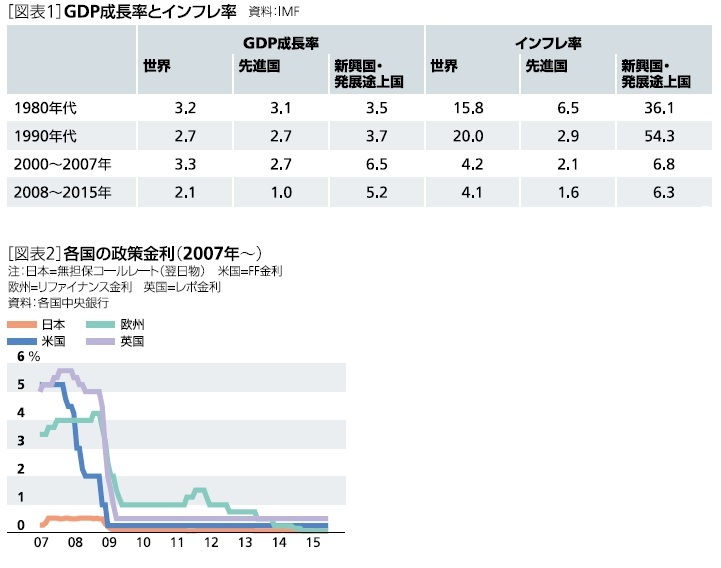

中央銀行が政策目標としてきた物価の動きを振り返ってみよう。先進主要国の物価は、70年代の高インフレ時代が終わり80年代以降は低下傾向を続けた。世界全体では頻発する新興国のハイパーインフレで90年代も高い物価上昇率が続いたが、2000年代になると経済改革などにより影を潜める。世界経済でも比較的高い成長と低インフレを実現することとなった。しかし、2008年9月のリーマンショックを契機とする世界経済・金融危機を受けて、各国とも09年に経済成長率が急落し、多くの国でデフレが懸念されるようになる。[図表1]

70年代からの金融政策を見るといくつか変化があったが、リーマンショック前後の政策変化は大きなものであった。危機後、欧米の中央銀行は急速かつ大幅な政策金利の引き下げを実施した。そして政策金利のゼロ下限に直面、伝統的金融政策から非伝統的金融政策の導入を余儀なくされた。[図表2]

中央銀行が政策目標としてきた物価の動きを振り返ってみよう。先進主要国の物価は、70年代の高インフレ時代が終わり80年代以降は低下傾向を続けた。世界全体では頻発する新興国のハイパーインフレで90年代も高い物価上昇率が続いたが、2000年代になると経済改革などにより影を潜める。世界経済でも比較的高い成長と低インフレを実現することとなった。しかし、2008年9月のリーマンショックを契機とする世界経済・金融危機を受けて、各国とも09年に経済成長率が急落し、多くの国でデフレが懸念されるようになる。[図表1]

70年代からの金融政策を見るといくつか変化があったが、リーマンショック前後の政策変化は大きなものであった。危機後、欧米の中央銀行は急速かつ大幅な政策金利の引き下げを実施した。そして政策金利のゼロ下限に直面、伝統的金融政策から非伝統的金融政策の導入を余儀なくされた。[図表2]

1|伝統的金融政策:インフレの抑制をどう達成するか

伝統的金融政策として「三段階アプローチ」がある。中央銀行が直接コントロールできるコールレートを操作目標として操作することで、消費者・企業の経済活動により大きな影響を与える長期金利やマネーストックを中間目標としてコントロールし、それを通じて、物価の安定や完全雇用という政策目標を達成する仕組みである。

70年代に世界経済が経験した高インフレの結果、中間目標としてマネーストックが注目されるようになった。

マネーストックの増加がインフレ率を高めるというマネタリストの考えが重要視され、中央銀行がマネーストックの目標値を公表する金融政策の運営が主流となっていく。

しかし、80年代になるとマネーストックと物価など経済活動の関連性・安定性が低下し、マネーストックを中間目標とする運営が難しくなってしまう。

そこで最終目標の物価を直接設定し、それを達成するために操作目標の誘導を行うスタイルが模索され始めた。一方で90年代に多くの国で中央銀行法が改正され、政府・中央銀行の責任分担の明確化、中央銀行の独立性向上を図る一方、政策の透明性、説明責任を課す制度的な見直しが相次ぐこととなった。

日本では97年に日銀法が改正され、98年に施行。イギリスは97年に金融政策の決定権を財務省からイングランド銀行に移管している。ユーロ導入国でも中央銀行の独立性が確保されている。

こうした中央銀行の独立性と透明性を高める制度として、物価を目標とするインフレターゲティングを導入する国が増加した。

上記金融政策上の取り組みやプラザ合意(85年)の為替調整、日本も経験した主要国の90年前後のバブル崩壊を経て、90年代後半頃から、世界経済は低インフレを手にすることとなった。

70年代に世界経済が経験した高インフレの結果、中間目標としてマネーストックが注目されるようになった。

マネーストックの増加がインフレ率を高めるというマネタリストの考えが重要視され、中央銀行がマネーストックの目標値を公表する金融政策の運営が主流となっていく。

しかし、80年代になるとマネーストックと物価など経済活動の関連性・安定性が低下し、マネーストックを中間目標とする運営が難しくなってしまう。

そこで最終目標の物価を直接設定し、それを達成するために操作目標の誘導を行うスタイルが模索され始めた。一方で90年代に多くの国で中央銀行法が改正され、政府・中央銀行の責任分担の明確化、中央銀行の独立性向上を図る一方、政策の透明性、説明責任を課す制度的な見直しが相次ぐこととなった。

日本では97年に日銀法が改正され、98年に施行。イギリスは97年に金融政策の決定権を財務省からイングランド銀行に移管している。ユーロ導入国でも中央銀行の独立性が確保されている。

こうした中央銀行の独立性と透明性を高める制度として、物価を目標とするインフレターゲティングを導入する国が増加した。

上記金融政策上の取り組みやプラザ合意(85年)の為替調整、日本も経験した主要国の90年前後のバブル崩壊を経て、90年代後半頃から、世界経済は低インフレを手にすることとなった。

2|非伝統的金融政策:政策金利ゼロの中、デフレにどう立ち向かうか

その後、2008年からの世界経済・金融危機を受けて、各国とも09年に経済成長率が急落し、多くの国でデフレ・リスクが懸念されるようになった。

リーマンショックの影響拡大に加え、09年秋の欧州のソブリン危機発生を受け欧米の中央銀行は、急速かつ大幅な政策金利の引き下げを余儀なくされた。しかし、なかなか事態の回復とはならず、ついに主要国が軒並み政策金利のゼロ下限に直面し非伝統的金融政策(「信用緩和」、「量的緩和」等)の領域に入っていくこととなる。

非伝統的金融政策は、当初金融危機対応としての色合いが強かったが、各国ともその後、株高、通貨安による実体経済浮揚策に転向していった。

世界経済・金融危機前後で見ると、金融政策の目的が、その前の「物価を抑制し物価安定の水準にする」ということから、「物価を引き上げ物価安定の水準にする」と逆になっている。

リーマンショックの影響拡大に加え、09年秋の欧州のソブリン危機発生を受け欧米の中央銀行は、急速かつ大幅な政策金利の引き下げを余儀なくされた。しかし、なかなか事態の回復とはならず、ついに主要国が軒並み政策金利のゼロ下限に直面し非伝統的金融政策(「信用緩和」、「量的緩和」等)の領域に入っていくこととなる。

非伝統的金融政策は、当初金融危機対応としての色合いが強かったが、各国ともその後、株高、通貨安による実体経済浮揚策に転向していった。

世界経済・金融危機前後で見ると、金融政策の目的が、その前の「物価を抑制し物価安定の水準にする」ということから、「物価を引き上げ物価安定の水準にする」と逆になっている。

3|日本の非伝統的金融政策の移り変わり

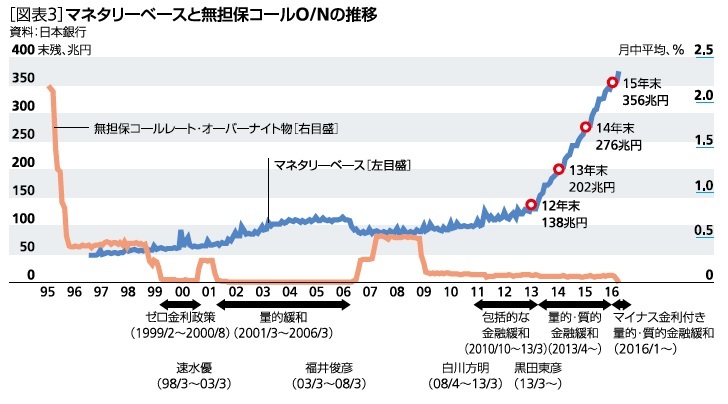

速水総裁:ゼロ金利政策から量的金融緩和へ

新日銀法が98年にスタートし、最初の総裁となった速水総裁は98年9月に政策金利を0.25%に引き下げ、その後99年2月には「ゼロ金利政策」を導入した。2000年8月には一旦解除されたが、2001年3月に操作目標を金利から量(=当座預金残高)に変更する「量的緩和政策」をスタートさせた。同時にこの量的金融緩和政策の枠組みを「消費者物価指数(CPI)の前年比が安定的にゼロ%以上となるまで継続する」ということをコミットメントし、いわゆる「時間軸効果」を導入した。

福井総裁:量的金融緩和の強化と解除

2003年3月20日に福井総裁にバトンタッチされると当座預金残高の引き上げピッチは加速した。また2003年10月に「CPIを、単月でゼロ%以上となるだけでなく、基調的な動きとしてゼロ%以上であると判断できること、日本銀行の消費者物価の予測が再びマイナスにはならない」などの条件を新たに提示し、コミットメントの強化も実施している。

2006年3月、約5年続いた量的金融緩和は解除されることとなった。

白川総裁:包括的金融緩和

2008年4月より白川総裁体制へと引き継がれる。9月にリーマンショックが発生、12月に政策金利を0.1%に引き下げ、2010年10月には実質ゼロ金利政策と資産買い入れ基金の創設などを柱とする「包括的な金融緩和政策」を導入した。

2011年3月東日本大震災が発生、10月円相場が対ドルで75円32銭と戦後最高値を更新すると緩和を進め包括緩和でマネタリーベース100兆円に達する。2012年2月には物価上昇率で当面1%を目指す「中長期的な物価安定の目途」を導入、さらに2013年1月に、物価上昇率で2%を目指す「物価安定の目標」とコミットメントの強化を実施した。

黒田総裁:量的・質的金融緩和、マイナス金利付き量的・質的金融緩和

2013年3月に就任した黒田東彦総裁は、2%の上昇目標を2年程度で達成すると公約。世の中に供給するお金の量を示す「マネタリーベース」を倍増させ、国債に加えてETF・リートなども大規模に買い増す「量的・質的金融緩和」の導入を決めた。さらに2016年1月には、円高の進行による株価の急落を受け、マイナス金利政策を導入し「マイナス金利付き量的・質的金融緩和」をスタートさせた。

導入から5ヶ月が過ぎたが、多くの識者からマイナス金利の多方面にわたる功罪が主張され、激しい論争が起こっている。

新日銀法が98年にスタートし、最初の総裁となった速水総裁は98年9月に政策金利を0.25%に引き下げ、その後99年2月には「ゼロ金利政策」を導入した。2000年8月には一旦解除されたが、2001年3月に操作目標を金利から量(=当座預金残高)に変更する「量的緩和政策」をスタートさせた。同時にこの量的金融緩和政策の枠組みを「消費者物価指数(CPI)の前年比が安定的にゼロ%以上となるまで継続する」ということをコミットメントし、いわゆる「時間軸効果」を導入した。

福井総裁:量的金融緩和の強化と解除

2003年3月20日に福井総裁にバトンタッチされると当座預金残高の引き上げピッチは加速した。また2003年10月に「CPIを、単月でゼロ%以上となるだけでなく、基調的な動きとしてゼロ%以上であると判断できること、日本銀行の消費者物価の予測が再びマイナスにはならない」などの条件を新たに提示し、コミットメントの強化も実施している。

2006年3月、約5年続いた量的金融緩和は解除されることとなった。

白川総裁:包括的金融緩和

2008年4月より白川総裁体制へと引き継がれる。9月にリーマンショックが発生、12月に政策金利を0.1%に引き下げ、2010年10月には実質ゼロ金利政策と資産買い入れ基金の創設などを柱とする「包括的な金融緩和政策」を導入した。

2011年3月東日本大震災が発生、10月円相場が対ドルで75円32銭と戦後最高値を更新すると緩和を進め包括緩和でマネタリーベース100兆円に達する。2012年2月には物価上昇率で当面1%を目指す「中長期的な物価安定の目途」を導入、さらに2013年1月に、物価上昇率で2%を目指す「物価安定の目標」とコミットメントの強化を実施した。

黒田総裁:量的・質的金融緩和、マイナス金利付き量的・質的金融緩和

2013年3月に就任した黒田東彦総裁は、2%の上昇目標を2年程度で達成すると公約。世の中に供給するお金の量を示す「マネタリーベース」を倍増させ、国債に加えてETF・リートなども大規模に買い増す「量的・質的金融緩和」の導入を決めた。さらに2016年1月には、円高の進行による株価の急落を受け、マイナス金利政策を導入し「マイナス金利付き量的・質的金融緩和」をスタートさせた。

導入から5ヶ月が過ぎたが、多くの識者からマイナス金利の多方面にわたる功罪が主張され、激しい論争が起こっている。

(2016年07月06日「基礎研マンスリー」)

03-3512-1837

経歴

- ・ 1992年 :日本生命保険相互会社

・ 1995年 :ニッセイ基礎研究所へ

・ 2025年から現職

・ 早稲田大学・政治経済学部(2004年度~2006年度・2008年度)、上智大学・経済学部(2006年度~2014年度)非常勤講師を兼務

・ 2015年 参議院予算委員会調査室 客員調査員

矢嶋 康次のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/03/21 | トランプ1.0のトラウマ-不確実性の高まりが世界の活動を止める | 矢嶋 康次 | 研究員の眼 |

| 2025/02/12 | 供給制約をどう乗り切るか-設備投資の増勢を維持するために | 矢嶋 康次 | 研究員の眼 |

| 2025/02/07 | 日米貿易交渉の課題-第一次トランプ政権時代の教訓 | 矢嶋 康次 | 基礎研マンスリー |

| 2024/12/03 | 日米貿易交渉の課題-第一次トランプ政権時代の教訓 | 矢嶋 康次 | 研究員の眼 |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【非伝統的金融政策の歴史とマイナス金利】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

非伝統的金融政策の歴史とマイナス金利のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!