- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 中期経済見通し(2024~2034年度)

中期経済見通し(2024~2034年度)

経済研究部 経済研究部

文字サイズ

- 小

- 中

- 大

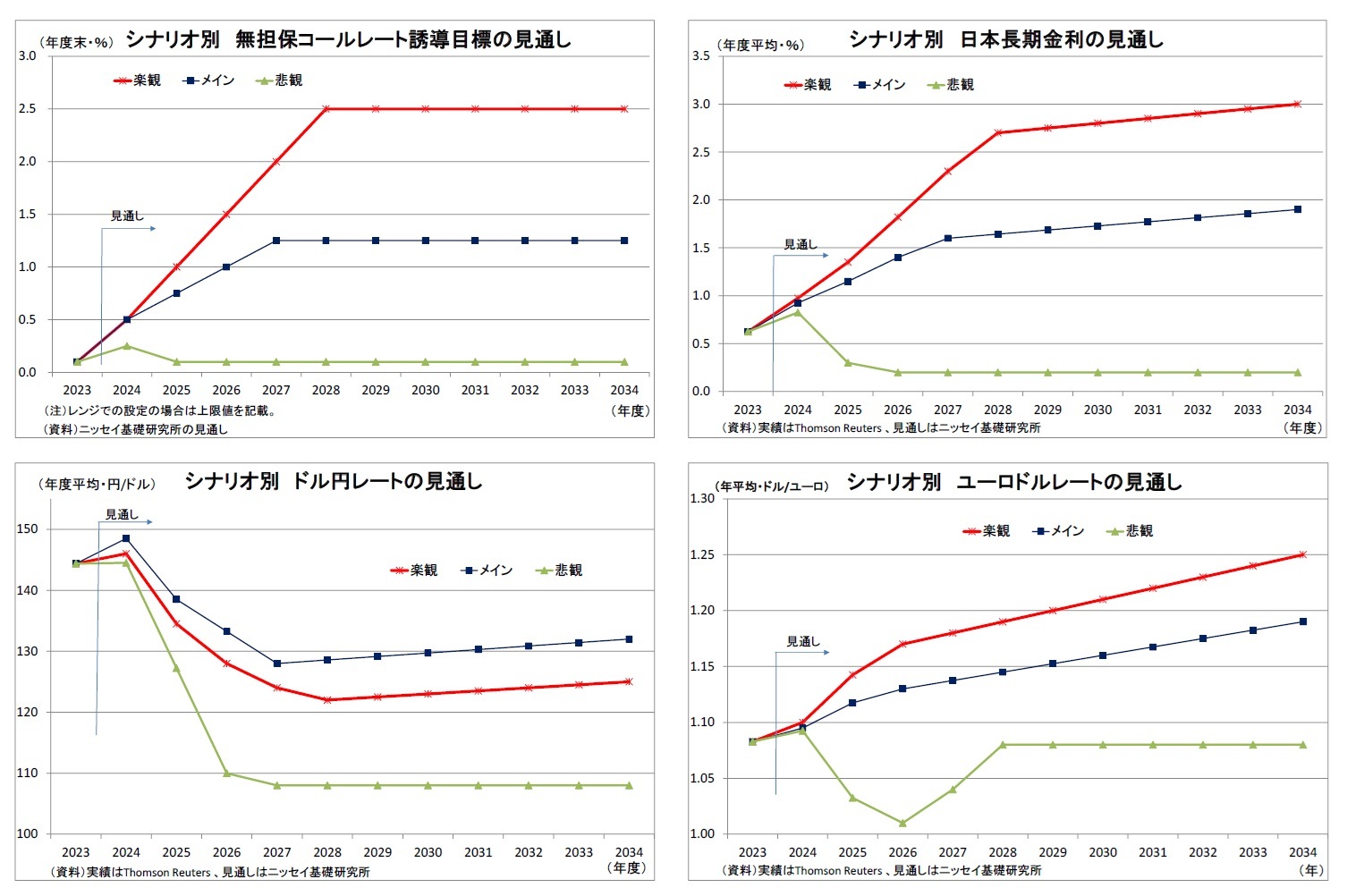

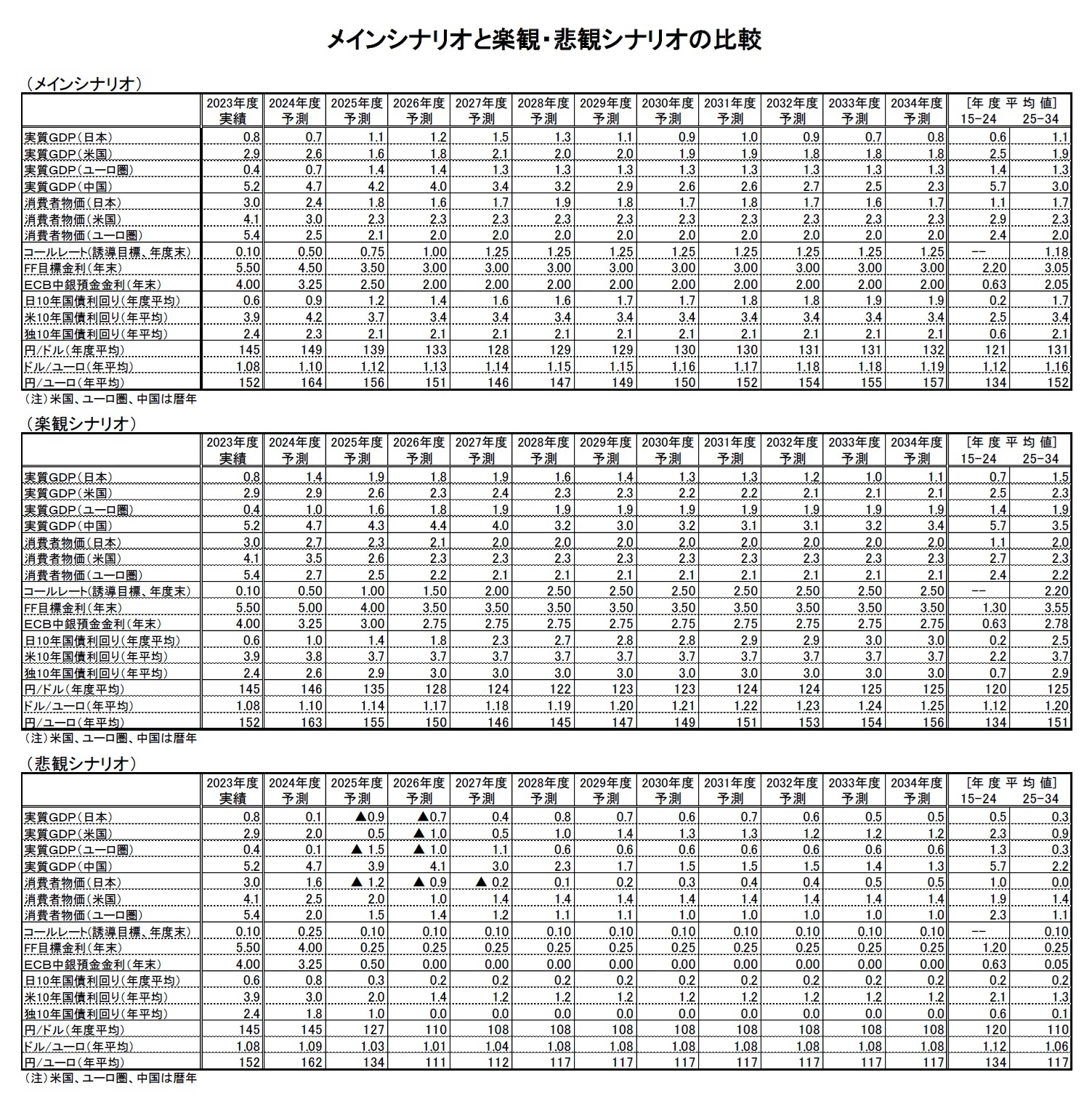

楽観シナリオでは、米国が景気減速に向かわない「ノーランディング」シナリオを想定している。米国経済が高成長を維持し、物価上昇率の鈍化も遅れるため、FRBの利下げペースはメインシナリオよりも緩やかとなり、政策金利の着地点もメインシナリオよりやや高い水準となる。

日本では、2%を超える物価上昇率が継続するうちに、物価上昇の内容が日銀の目指している賃金と物価の好循環を伴う形へと明確に移行することで、利上げペースが加速する。利上げが停止されるのは、物価上昇率が2%程度に低下、かつ定着が確認できる2028年度となり、その際の政策金利は2%台半ばになると想定している。

日本の長期金利は、日銀による速いペースでの段階的な利上げ実施を受けて、メインシナリオよりも早期かつ大幅に上昇していくことになり、日銀が利上げを停止する2028年度には2%台後半に達すると想定。その後も日銀による長期国債保有高の圧縮が継続されることで長期金利は緩やかに上昇し、予測期間末(2034年度)には3%に到達すると見込んでいる。

ドル円レートについては、日銀が速いペースで利上げを進めることになるため、予測期間中盤にかけて日米金利差が大幅に縮小し、メインシナリオよりも円高ドル安ペースが速まる。ただし、円売りの発生しやすいリスク選好地合いが続くため、その差は限定的に留まるだろう。その後、予測期間後半には、日銀の利上げは実施されないものの、メインシナリオ同様、日本の長期金利が緩やかに上昇することや購買力平価の観点からの円高圧力が続く。ただし、日本の経常黒字縮小による円安圧力がやや上回り、トータルでは、メインシナリオ同様、緩やかな円安基調になると想定している。予測期間末の水準は1ドル125円と想定している。

悲観シナリオでは、既往の累積的な利上げ効果が急激に顕在化し、金融収縮も発生することで、米国の景気が予測期間序盤に失速、景気後退に陥ると想定。2025年にかけてFRBによる急速な利下げが実施され、同年には再び実質ゼロ金利政策が採られることになる。日本も景気悪化を受けて物価上昇率が大きく低下するため、追加利上げは行われず、むしろ2025年度には政策金利を現行の0.25%程度から0~0.10%程度へと引き下げる利下げが実施されるだろう。非伝統的金融政策では、副作用が大きいと見做されるマイナス金利政策は復活しないものの、現在進めている長期国債の買入れ減額は早期に停止され、再び増額に転じると想定している。その後についても、予測期間を通じて金融緩和が継続し、正常化の動きは生じない。

日本の長期金利は、海外金利の低下に加え、日銀が予想物価上昇率の低下に伴う実質金利上昇への対応として、2025年度に金融緩和に踏み切ることを受けて、2026年度にかけて0.2%まで低下し、予測期間末まで同水準での低迷が継続することになる。

ドル円レートについては、予測期間の序盤に米景気の急激な悪化に伴う米金利の大幅な低下を受けて、日米金利差の急速な縮小を通じてドル安圧力が大きく高まる。日銀も利上げ路線を撤回して金融緩和に踏み切るものの、緩和余地が乏しいため、円高抑制効果は殆ど期待できない。さらに、リスク回避的な円買い圧力も加わる形となり、予測期間半ばにかけて1ドル110円を割り込む水準まで大幅な円高ドル安が進むと想定している。その後も米国の実質ゼロ金利政策が長期化するため、予測期間末にかけてドル円は110円割れでの低迷が続くことになる。

本資料記載のデータは各種の情報源から入手・加工したものであり、その正確性と完全性を保証するものではありません。

また、本資料は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2024年10月11日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

経済研究部

経済研究部

経済研究部のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/10 | 中期経済見通し(2025~2035年度) | 経済研究部 | Weekly エコノミスト・レター |

| 2024/10/11 | 中期経済見通し(2024~2034年度) | 経済研究部 | Weekly エコノミスト・レター |

| 2023/10/12 | 中期経済見通し(2023~2033年度) | 経済研究部 | Weekly エコノミスト・レター |

| 2022/12/20 | Medium-Term Economic Outlook (FY2022 to FY2032)(October 2022) | 経済研究部 | Weekly エコノミスト・レター |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【中期経済見通し(2024~2034年度)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

中期経済見通し(2024~2034年度)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!