- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 中期経済見通し(2024~2034年度)

中期経済見通し(2024~2034年度)

経済研究部 経済研究部

文字サイズ

- 小

- 中

- 大

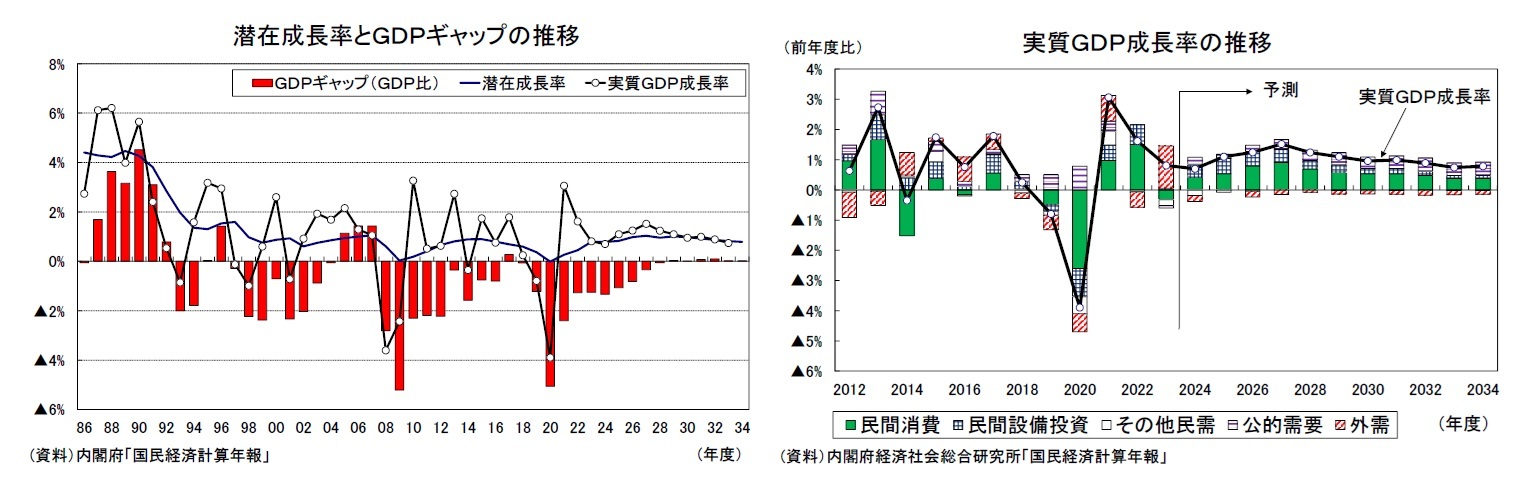

実質GDP成長率は、中長期的には潜在成長率の水準に収れんする。当研究所推計のGDPギャップは2023年度時点で▲1%台前半(GDP比)となっており、当面は潜在成長率を上回る成長が続く公算が大きい。このため、GDPギャップのマイナス幅は縮小傾向が続くが、先行きは潜在成長率が高まることが見込まれるため、マイナス幅の縮小ペースは徐々に緩やかとなり、GDPギャップが解消されるのは2029年度となるだろう。

実質GDP成長率は、2020年代後半は需給ギャップが解消に向かう過程で、潜在成長率を若干上回る1%台前半で推移した後、2030年代前半は潜在成長率の低下に伴い、ゼロ%台後半となるだろう。この結果、日本の実質GDP成長率は予測期間(2025~2034年度)の平均で1.1%となり、過去10年間(2015~2024年度)の平均0.6%を上回ると予想する。

1990年代後半以降のデフレ期にはGDPデフレーターがマイナスとなり、名目GDP成長率が実質GDP成長率を下回る(名実逆転)ことが多かったが、2010年代半ば以降は少なくとも「持続的な物価下落」という意味での「デフレ」ではなくなっている。今回の見通しでは、再びデフレに戻らないことを想定しており、GDPデフレーターは予測期間(2025~2034年度)の平均で1.1%の伸びになると予想している。この結果、名目GDP成長率は予測期間(2025~2034年度)の平均で2.2%、名目GDPの水準は2024年度に600兆円台、2030年度に700兆円台となるだろう。

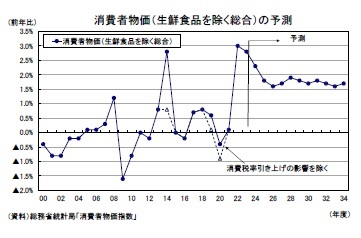

消費者物価上昇率(生鮮食品を除く総合)は、2022年4月から2年半にわたって日本銀行が物価安定の目標としている2%を上回る水準で推移している。今回の物価上昇は、当初はそのほとんどが原油高、円安に伴う輸入物価の急上昇を起点としたエネルギー、食料の大幅上昇によるものだった。しかし、価格転嫁の動きは衣料品、日用品、家電製品など幅広い品目に広がり、賃金との連動性が高いサービス価格の上昇率も高まっている。

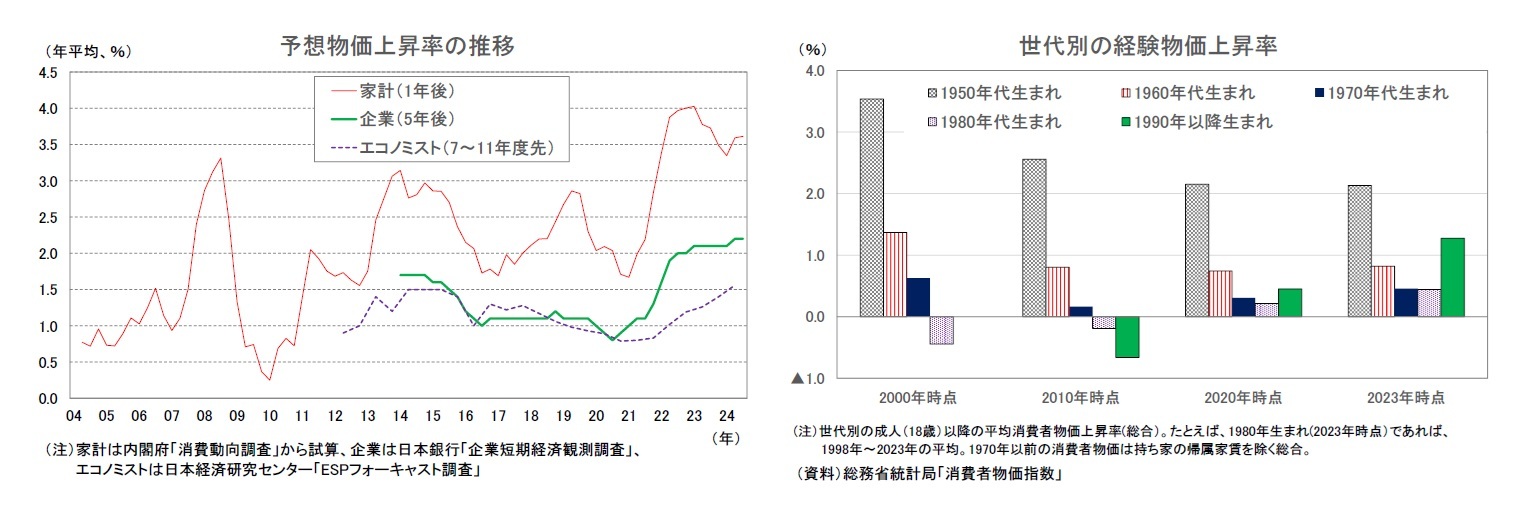

中長期的な物価上昇率の水準に大きな影響を及ぼすのは予想物価上昇率である。高い物価上昇率が一定期間継続したことで、企業や家計の予想物価上昇率は高まっている。日銀短観における企業の物価全般の見通し(5年後)はこのところ2%台前半で推移しており、家計の1年後の物価見通し(内閣府「消費動向調査」)は政府の物価高対策などによる消費者物価上昇率の低下によってやや鈍化しているが、依然として3%台後半の高水準となっている。一方、「ESPフォーキャスト調査」におけるエコノミストの長期的な物価見通し(7~11年後)は上昇傾向にあるものの、1%台半ばの水準にとどまっている。

ただし、予想物価上昇率は足もとの物価動向に左右される傾向があることには注意が必要だ。たとえば、家計の物価見通しは原油価格の高騰によって消費者物価上昇率が一時的に2%台となった2008年に大きく上昇した。しかし、その後の世界金融危機によって消費者物価が下落に転じたことを受けて、家計の物価見通しも大きく低下した。中長期的な予想物価上昇率の水準が従来から大きく上昇したと判断するためには、景気の悪化、円高の進展、国際商品市況の下落などによって物価低下圧力が高まった時に予想物価上昇率が大きく下がらないことを確認する必要がある。

一方、物価高が一定期間継続したことで、企業の値上げに対する抵抗感が薄れたこと、インフレを経験しなかった世代が実際の物価上昇に直面したことは、先行きの物価に一定の影響を及ぼすことが想定される。

世代毎に成人(18歳)以降に経験してきた消費者物価上昇率の平均値を計算すると、2010年時点では、1950~1970年代生まれの世代の経験物価上昇率がプラスとなる一方、1980年代生まれ、1990年以降生まれの世代の経験物価上昇率はマイナスとなっていた。しかし、2020年時点では1980年代生まれ、1990年以降生まれの世代の経験物価上昇率がプラスに転じ、2023年時点では世代間の上昇率格差が縮小している。多くの世代が物価上昇を経験したことが、先行きの予想物価上昇率の底上げに寄与する可能性がある。

予測期間前半は需給バランスの改善が物価の押し上げ要因となり、2028年度には1.9%まで伸びが高まるが、円高に伴う輸入物価の押し下げにより財価格の上昇率が緩やかにとどまることから、2%には到達しない。一方、賃上げ率は予測期間中、ベースアップで2%程度の推移が続くことを想定しており、ベースアップとの連動性が高いサービス価格も2%程度の上昇が続くだろう。

予測期間前半は需給バランスの改善が物価の押し上げ要因となり、2028年度には1.9%まで伸びが高まるが、円高に伴う輸入物価の押し下げにより財価格の上昇率が緩やかにとどまることから、2%には到達しない。一方、賃上げ率は予測期間中、ベースアップで2%程度の推移が続くことを想定しており、ベースアップとの連動性が高いサービス価格も2%程度の上昇が続くだろう。予測期間後半は、予想物価上昇率や賃金上昇率の高まりが物価を押し上げる一方、財価格の上昇率が低めにとどまること、GDPギャップのマイナスが解消し、需給面からの押し上げが減衰することから、1%台後半の伸びが続くだろう。

消費者物価上昇率(生鮮食品を除く総合)は今後10年間の平均で1.7%になると予想する。

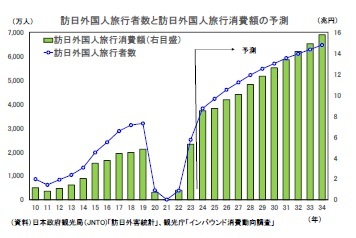

インバウンド需要はコロナ禍でほぼ消失した状態が続いていたが、水際対策が2023年4月末に撤廃されたことを受けて、急回復が続いている。2024年上半期の訪日外国人旅行者数は1,778万人と半期ベースでは過去最高となり、2024年は年間ベースでも過去最高(2019年の3,188万人)を上回ることがほぼ確実となっている。国・地域別には、コロナ禍前には全体の約3割を占めていた中国からの訪日客数はコロナ禍前(2019年平均)の7割程度にとどまっているが、欧米や中国以外のアジア地域は軒並みコロナ禍前の水準を大きく上回っている。

訪日外国人旅行者数以上に回復が顕著なのが、訪日外国人の旅行消費額である。観光庁の「インバウンド消費動向調査」によれば、2023年の訪日外国人旅行消費額は5.3兆円とコロナ禍前の水準(2019年:4.8兆円)、従来の政府目標の5兆円を上回った。訪日外国人旅行者数は2019年同期比▲21.4%の減少だったが、円安の影響もあり一人当たり消費額が21.2万円と2019年同期比40.2%の大幅増加となったことが消費額全体を大きく押し上げた。

インバウンド需要がコロナ禍前の水準を超える中で、今後より深刻となる恐れがあるのが人手や宿泊施設の不足など供給体制の問題だ。供給制約によって需要の回復が阻害されるリスクがあることに加え、すでに上昇が顕著となっている宿泊料のさらなる高騰につながる可能性もある。賃金水準の引き上げによる人手の確保、人手不足対応の省力化投資などによって、需要の増加に備える必要があるだろう。

今回の見通しでは、予測期間前半は日米金利差の縮小を背景に円高が進むと予想しているが、コロナ禍前(2019年平均:1ドル=109円)と比較すれば、依然として円安水準が続くことが見込まれる。また、インバウンド向けの宿泊料は海外の購買力の高さや物価上昇などを念頭に高めに設定されることが想定される。

訪日外国人旅行者数は2025年に4,000万人、2028年に5,000万人、2032年に6,000万人に到達すると予想する。人手不足による供給制約やオーバーツーリズムの問題もあり、伸びは緩やかとなるものの、増加基調は維持するだろう。また、訪日外国人旅行消費額は2027年に10兆円、2034年に15兆円まで増加すると予想する。

訪日外国人旅行者数は2025年に4,000万人、2028年に5,000万人、2032年に6,000万人に到達すると予想する。人手不足による供給制約やオーバーツーリズムの問題もあり、伸びは緩やかとなるものの、増加基調は維持するだろう。また、訪日外国人旅行消費額は2027年に10兆円、2034年に15兆円まで増加すると予想する。なお、政府は2024年6月に策定した「経済財政運営と改革の基本方針2024(骨太方針2024)」で、訪日外国人旅行者数の目標を「2030年に6,000万人」、訪日外国人旅行消費額の目標を「2030年に15兆円」とした。訪日外国人旅行者数は政府目標から2年遅れ、訪日外国人旅行消費額は政府目標から4年遅れで達成されることになろう。

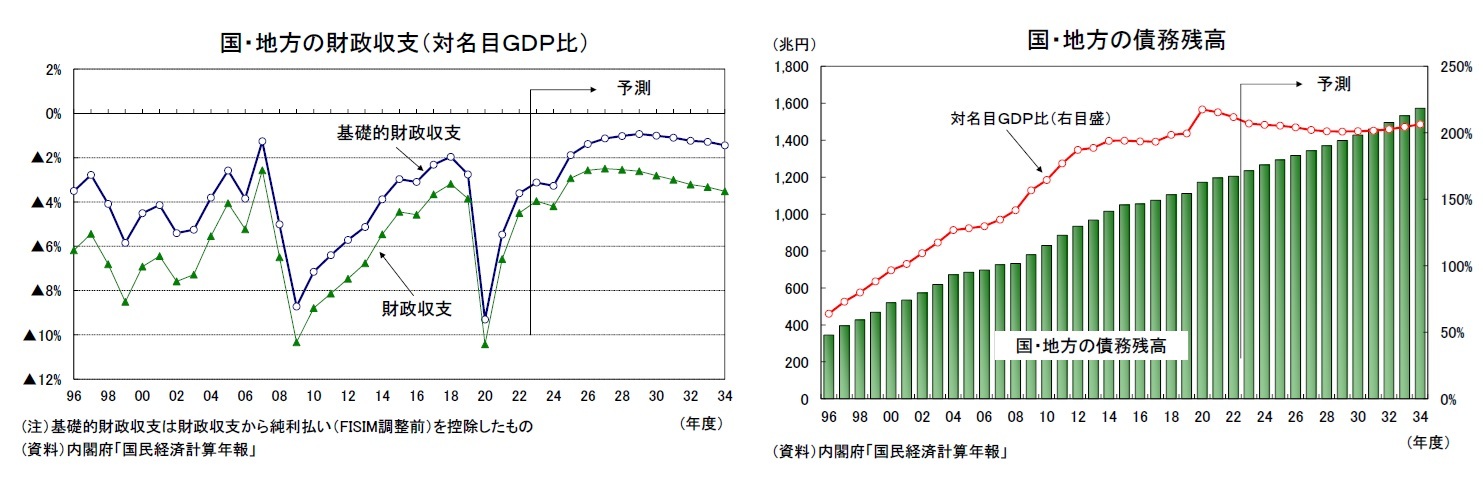

国・地方の基礎的財政収支(プライマリーバランス)は、新型コロナウイルス感染症に対応する政府の緊急経済対策による財政支出の拡大で、2020年度に急激に赤字が拡大したが、その後は名目成長率の高まりに伴う税収の増加などから、赤字幅が大きく縮小している。

名目GDPは今後も高めの伸びが続くため、税収増を主因とした基礎的財政収支の赤字幅縮小が続く。しかし、人口の高齢化に伴う社会保障関連の支出が拡大するため、予測期間末の2034年度には名目GDP比で1.4%の赤字となり、黒字化は実現しないと予想する。予測期間中には長期金利の上昇が見込まれ、それに伴い債務の利払い費が増加するため、財政収支は予測期間後半にかけて悪化し、基礎的財政収支との差が拡大するだろう。この結果、国・地方の債務残高は2022年度の約1,200兆円から2034年度には約1,600兆円まで拡大するだろう。一方、債務残高の名目GDP比はすでに約200%となっているが、今後10年間は名目GDPが比較的高い伸びとなるため、名目GDP比の上昇には歯止めがかかるだろう。

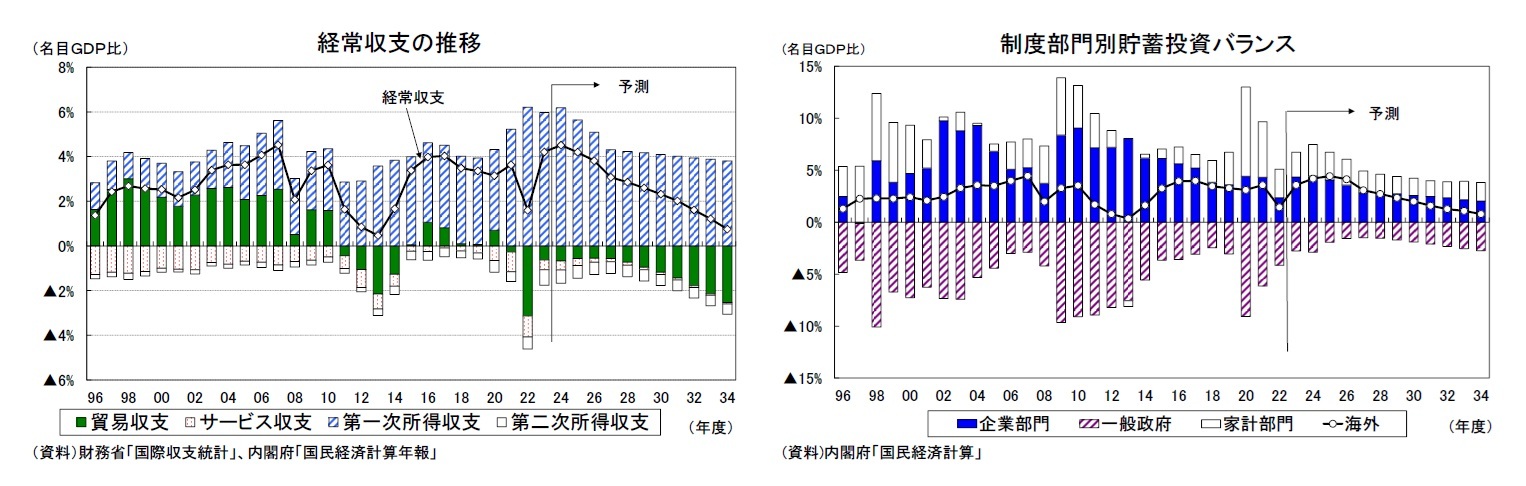

経常収支は黒字が続いている。内訳をみると、貿易・サービス収支の赤字が定着する一方、対外純資産の積み上がりを背景とした第一次所得収支の大幅黒字がそれをカバーする形となっている。

貿易収支は短期的には海外経済、為替、原油価格の動向などに左右されるが、中長期的には高齢化の進展に伴う国内供給力の伸び率低下から輸入の伸びが輸出の伸びを上回ることになるため、貿易赤字の拡大傾向が続く可能性が高い。貿易収支は予測期間末には赤字幅が名目GDP比で▲2%台まで拡大することが予想される。

一方、経常黒字の蓄積による対外資産の増加を反映し、2023年度の第一次所得収支は35.6兆円(GDP比で6.0%)の高水準となっている。日本の対外資産は2000年末の341兆円から2022年末には1,488兆円まで増加し、対外資産から対外負債を差し引いた対外純資産も2023年には471兆円に達している。今回の見通しでは、為替レートは2027年度にかけて円高傾向で推移した後、予測期間末にかけて緩やかな円安傾向になると想定している。このため、第一次所得収支の黒字幅は予測期間前半に縮小するものの、2034年度でもGDP比で4%弱の高水準が維持されると予想する。経常収支は、貿易・サービス収支の赤字拡大を主因として黒字幅の縮小傾向が続くものの、予測期間末でもGDP比で1%弱の黒字が維持されるだろう。

経常収支は概念的には国内の貯蓄と投資の差額(貯蓄投資バランス)に一致するため、貯蓄投資バランスから今後の経常収支の先行きを考えることも可能だ。

これまでの貯蓄投資バランスは、民間部門の黒字(貯蓄超過)が一般政府部門の赤字(投資超過)を補う結果として、国内貯蓄が国内投資を上回り、経常収支の黒字が維持される状況が続いてきた。

先行きについては、政府部門の赤字が続くもとで、民間部門の黒字は縮小に向かう可能性が高い。企業部門は、人手不足やデジタル化への対応などによる設備投資の増加などから貯蓄超過幅は縮小に向かうことが見込まれる。また、家計貯蓄率は、高齢化のさらなる進展を反映し、2020年代後半以降はマイナスになると予想している。ただし、住宅投資の低迷が続くことなどから、家計部門の貯蓄投資差額は黒字が維持されるだろう。この結果、経常収支は黒字幅の縮小傾向が続くものの、予測期間中に赤字に転じることはないだろう。

本資料記載のデータは各種の情報源から入手・加工したものであり、その正確性と完全性を保証するものではありません。

また、本資料は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2024年10月11日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

経済研究部

経済研究部

経済研究部のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/10 | 中期経済見通し(2025~2035年度) | 経済研究部 | Weekly エコノミスト・レター |

| 2024/10/11 | 中期経済見通し(2024~2034年度) | 経済研究部 | Weekly エコノミスト・レター |

| 2023/10/12 | 中期経済見通し(2023~2033年度) | 経済研究部 | Weekly エコノミスト・レター |

| 2022/12/20 | Medium-Term Economic Outlook (FY2022 to FY2032)(October 2022) | 経済研究部 | Weekly エコノミスト・レター |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【中期経済見通し(2024~2034年度)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

中期経済見通し(2024~2034年度)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!