- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 資産運用 >

- 市場構造の見直しと企業価値向上施策による株式市場の活性化

2024年10月03日

文字サイズ

- 小

- 中

- 大

市場構造の見直しを始めた背景には主に以下の3つの理由があった。

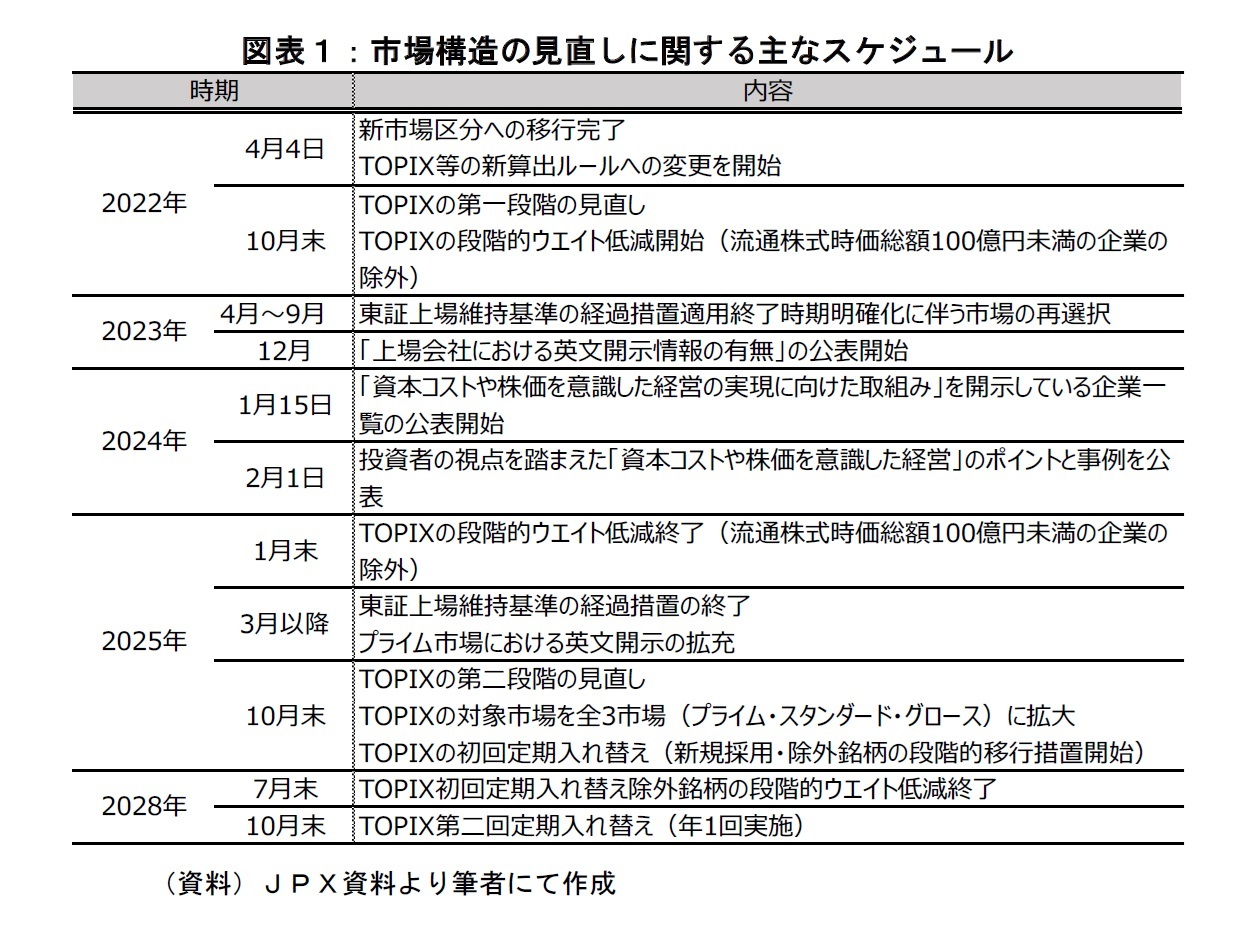

こうした背景を踏まえ、JPXは2022年4月に市場区分を従来の5つから、プライム、スタンダード、グロースの3市場に再編し、市場ごとのコンセプトを明確化した。この際、新市場区分の上場維持基準に適合しない企業に対しては、経過措置が設けられた。ただし、この経過措置は2025年3月以降、順次適用が終了することになっている。

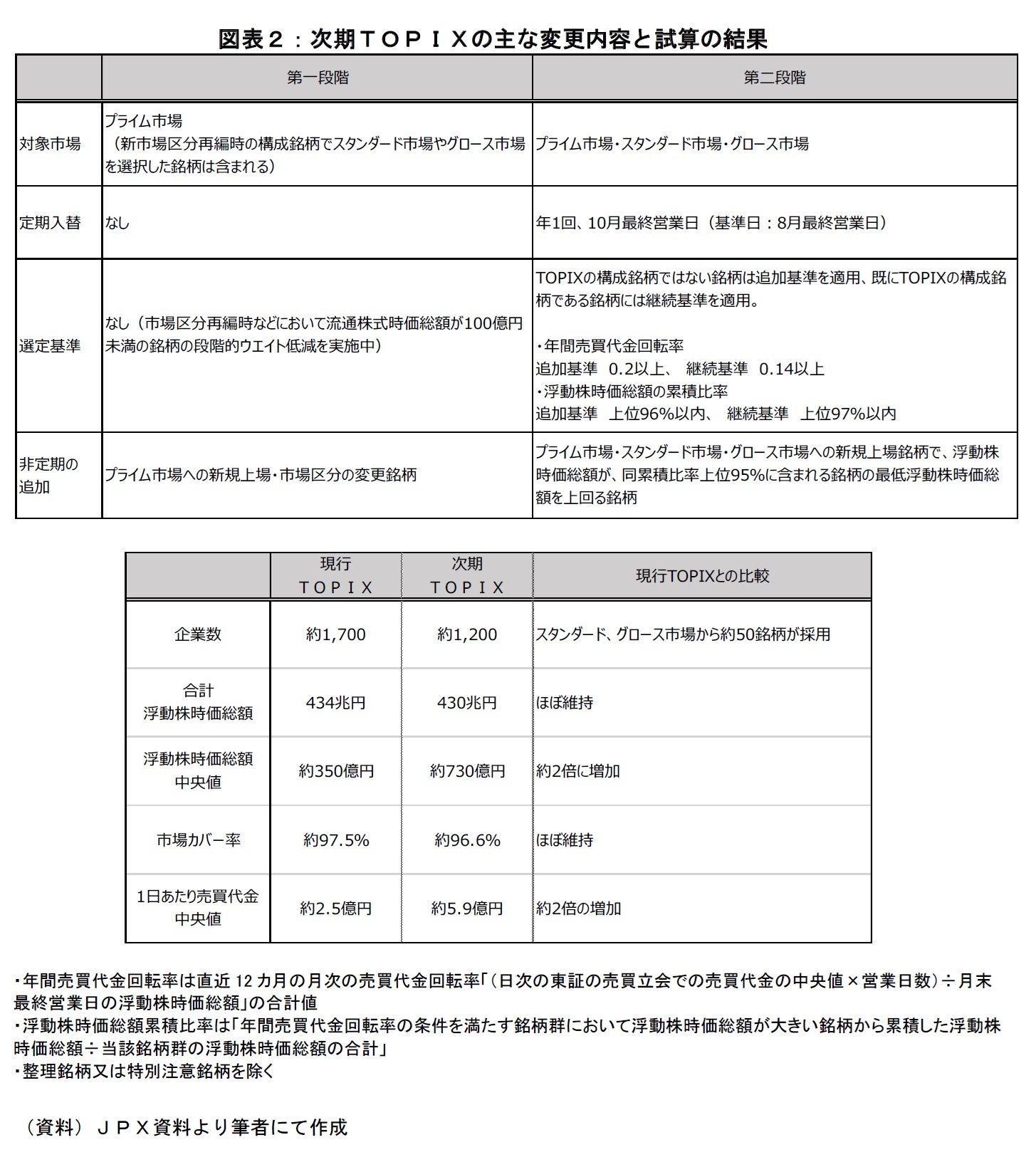

また、指数に関しては、TOPIXの広範な網羅性を維持しつつ、投資機能性を高めるため、特定の市場区分とは切り離した。さらに、第一段階の見直しとして流通株式時価総額が100億円未満の企業については、2022年10月末から構成比率を段階的に低減しており、2025年1月末にはTOPIXから完全に除外される。次に第二段階の見直しでは、対象市場をプライム、スタンダード、グロースの全3市場に拡大し、年1回の定期入れ替えを実施する予定である。定期入れ替えの銘柄は、年間売買代金回転率、および浮動株時価総額の累積比率という2つの流動性基準を用いて選定する。初回定期入れ替えの除外銘柄は2025年10月末から構成比率を段階的に低減し、2028年7月末にTOPIXから完全に除外される予定である。第二段階の見直し終了後の次期TOPIXは、現行TOPIXと比較して、銘柄数は約500銘柄減少する。ただし、その他の特性は現行TOPIXを維持する。そのうえで、流動性の低い小型株が除外されることで、構成銘柄の浮動株時価総額中央値と1日あたり売買代金は、現行TOPIXの約2倍に増加すると試算している(図表2)。

- 市場構造の重複とわかりにくさ:2013年の東証と大証の現物市場統合時に基本的な市場構造を維持したため、各市場の位置づけが重複し、わかりにくい状況が続いていた。

- 指数の利便性の低さ:投資家にとっての利便性が十分に提供されていない。

- 企業価値向上の動機付けが不十分:旧市場第一部へのステップアップ基準が、企業が持続的な企業価値を高める動機付けとして機能していない。

こうした背景を踏まえ、JPXは2022年4月に市場区分を従来の5つから、プライム、スタンダード、グロースの3市場に再編し、市場ごとのコンセプトを明確化した。この際、新市場区分の上場維持基準に適合しない企業に対しては、経過措置が設けられた。ただし、この経過措置は2025年3月以降、順次適用が終了することになっている。

また、指数に関しては、TOPIXの広範な網羅性を維持しつつ、投資機能性を高めるため、特定の市場区分とは切り離した。さらに、第一段階の見直しとして流通株式時価総額が100億円未満の企業については、2022年10月末から構成比率を段階的に低減しており、2025年1月末にはTOPIXから完全に除外される。次に第二段階の見直しでは、対象市場をプライム、スタンダード、グロースの全3市場に拡大し、年1回の定期入れ替えを実施する予定である。定期入れ替えの銘柄は、年間売買代金回転率、および浮動株時価総額の累積比率という2つの流動性基準を用いて選定する。初回定期入れ替えの除外銘柄は2025年10月末から構成比率を段階的に低減し、2028年7月末にTOPIXから完全に除外される予定である。第二段階の見直し終了後の次期TOPIXは、現行TOPIXと比較して、銘柄数は約500銘柄減少する。ただし、その他の特性は現行TOPIXを維持する。そのうえで、流動性の低い小型株が除外されることで、構成銘柄の浮動株時価総額中央値と1日あたり売買代金は、現行TOPIXの約2倍に増加すると試算している(図表2)。

市場区分の再編と次期TOPIXの枠組みについては、ある程度の方向性が見えてきた。今後は、日本株式市場全体の活性化に向けた取り組みが重要である。JPXが設置している「市場区分の見直しに関するフォローアップ会議」では、上場企業の中長期的な企業価値向上を促進するための施策として、「資本コストや株価を意識した経営の推進」「投資者との対話の実効性向上」「グロース市場の機能発揮」「英文開示のさらなる拡充」「企業行動規範の総点検」を主な検討事項としている。具体例の一つに、「資本コストや株価を意識した経営の実現に向けた対応」を開示している企業の一覧の公表がある。対応を「開示済み」としているプライム市場上場企業の割合は、すでに一定の割合を超えているが、その内容は企業によって差があり、形式的な対応にとどまる企業も見受けられる。今後は、量的な開示率の向上だけでなく、質的な内容の向上が求められている。JPXの取り組みは始まったばかりであり、今後も継続して企業の価値向上と株式市場の活性化に向けた具体的な施策が重要となる。

(2024年10月03日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1855

経歴

- 【職歴】

2006年 資産運用会社にトレーダーとして入社

2015年 ニッセイ基礎研究所入社

2020年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・早稲田大学大学院経営管理研究科修了(MBA、ファイナンス専修)

森下 千鶴のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | Investors Trading Trends in Japanese Stock Market:An Analysis for September 2025 | 森下 千鶴 | 研究員の眼 |

| 2025/10/07 | 投資部門別売買動向(25年9月)~事業法人は52カ月連続買い越し~ | 森下 千鶴 | 研究員の眼 |

| 2025/10/03 | 進む東証改革、なお残る上場維持基準の課題 | 森下 千鶴 | ニッセイ年金ストラテジー |

| 2025/09/09 | Investors Trading Trends in Japanese Stock Market:An Analysis for August 2025 | 森下 千鶴 | 研究員の眼 |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【市場構造の見直しと企業価値向上施策による株式市場の活性化】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

市場構造の見直しと企業価値向上施策による株式市場の活性化のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!