- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 実質金利でみる金融政策の現状~金融緩和の持続性維持と成長への布石~

実質金利でみる金融政策の現状~金融緩和の持続性維持と成長への布石~

金融研究部 取締役 部長 安達 哲哉

文字サイズ

- 小

- 中

- 大

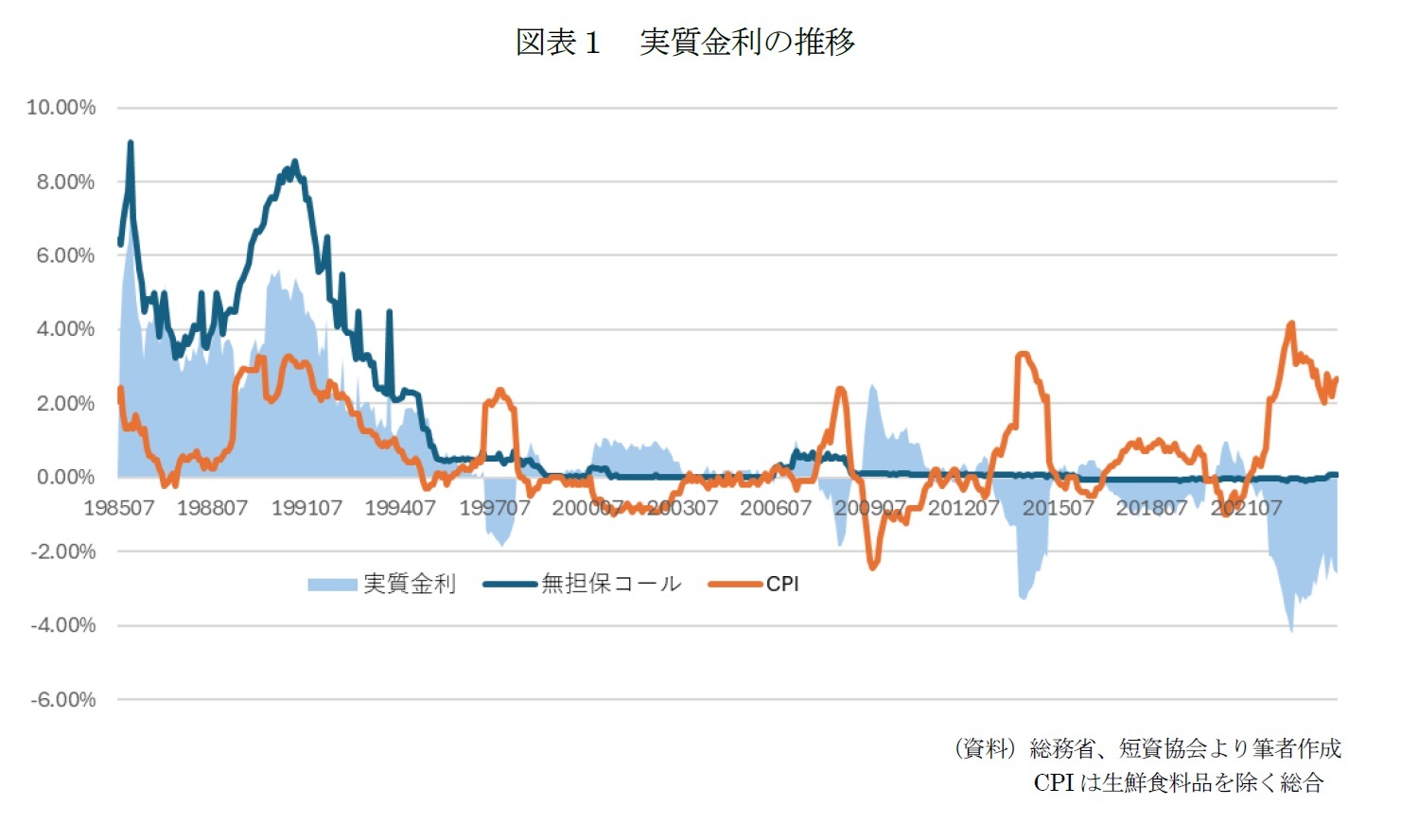

金利について見てみると、名目金利は上昇し始めているが、足元は物価上昇に追い付いていないため、実質金利でみると一段と緩和的になっている(図表1)。実質金利は、〔実質金利 = 名目金利 - 期待物価上昇率〕であり物価の上昇が金融緩和の効果を引き上げることとなった。

金利上昇の家計部門への影響について、住宅ローンなどの借入の金利負担が増すことが懸念される一方、預貯金をはじめとする資産の利息の増加の方が大きいため、世帯・世代の有利不利はあるものの、全体としてプラスだとの解説を聞かれた方も多いと思う。しかし、実質金利で見てみると、現在のようにインフレ率に対して名目金利が低ければ(実質金利がマイナスであれば)、銀行借り入れである負債の価値は小さくなり(実質負担が軽くなる)、預貯金は物価上昇に対して価値が目減りしてしまう。実質金利がマイナスになることで、概念的には預貯金などの資産を持つ側から、借入という負債を持つ側に所得移転が行われることになる。

長期に渡り大規模な金融緩和が行われてきたこともあり、引き続き緩和的な金融政策が続く可能性が高いと思われるが、大きな資金配分の歪を放置することは持続可能とは言えないだろう。また、今までの金融緩和の中で低生産性の事業が存続することで、日本全体の成長率を引き下げているといった課題も指摘される中、時々の許容できる水準までの実質金利の修正は必要となろう。名目金利の上昇が見込まれる状況ではあるが、今後を見通す上では実質金利の水準も考慮に入れていきたい。

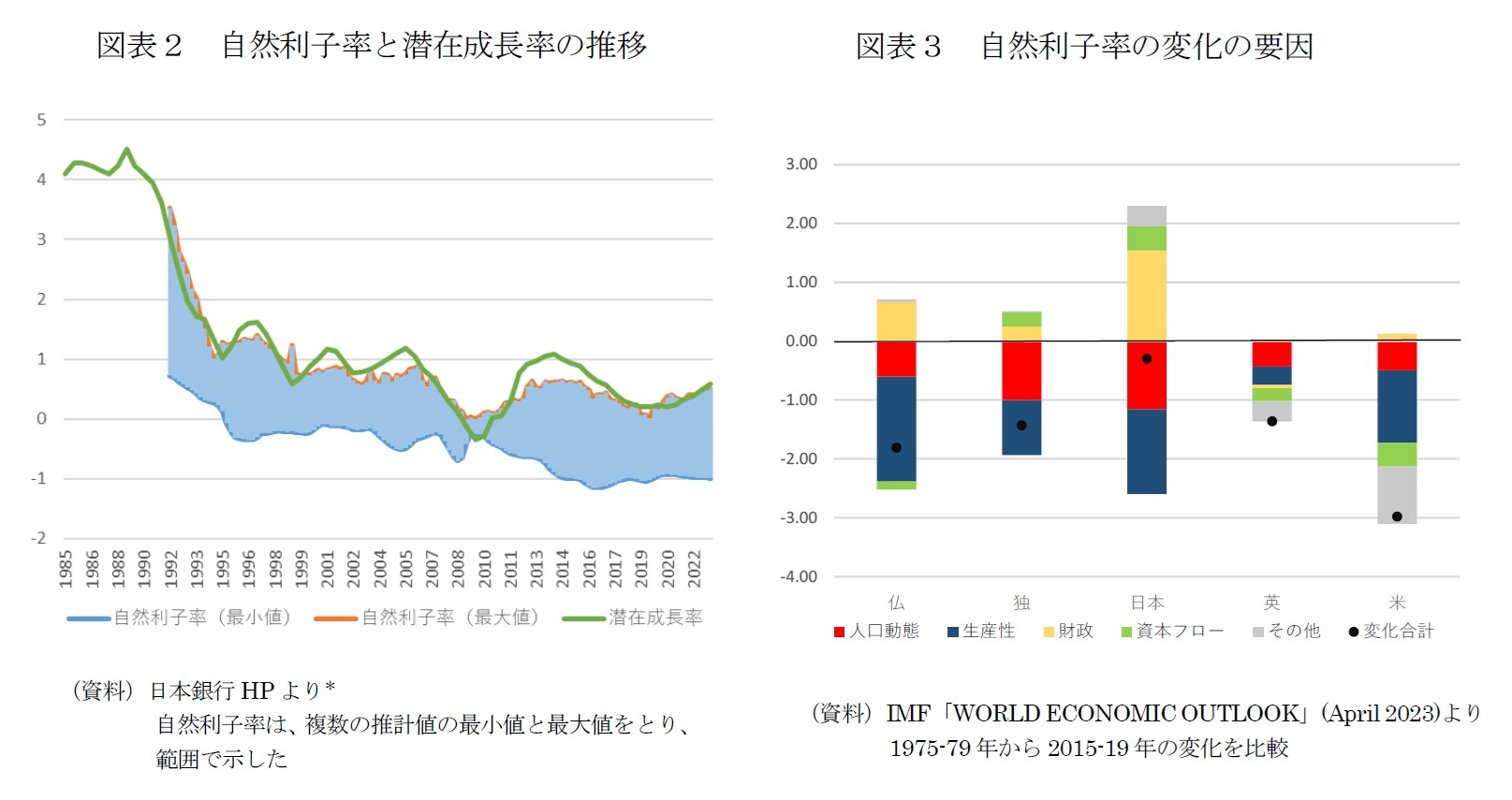

思い返してみれば、「異次元緩和で時間を稼ぎ、その間に構造改革で生産性の向上を図る」ことを目指してスタートしたアベノミクスであったが、長期にわたる異次元緩和の間に人口動態の変化もあり労働市場が引き締まる、といった構造改革が進んだという見方もできるのではないだろうか。改革を進める上で失業や賃金低下が障壁となるが、その懸念が小さくなる中で生産性向上と自然利子率上昇に向けた取り組みを加速するチャンスととらえたい。

日本がデフレ状態で自然利子率はゼロ辺りからマイナスの中、金利による金融緩和が限界となり、量的質的金融緩和やマイナス金利導入、オーバーシュート型コミットメントなど、日銀は非伝統的な金融政策を長期にわたり実施してきたが、原因はともあれ、物価が上昇したことで金融政策の「のりしろ」が生まれ、金利による金融政策に戻る機会が巡ってきたと言えるだろう。この機会を確実なものとすべく、日銀は慎重かつ丁寧に対応しているようだ。7月末から8月上旬の混乱はあったものの、過去の金融政策の中で過度なものや副作用が大きいものから少しずつ修正に着手してきている。今までの緩和規模が大きかったことから、これからも長期に渡り緩和的な政策が続くと思われるが、今後も物価上昇率が安定的に2%にアンカーできるよう、市場との対話を密に粘り強く取り組んでもらいたい。

また、労働市場が引き締まっている中、政府による構造改革のチャンスが巡ってきている。企業側でも労働生産性の向上に向けた人的投資や設備投資をはじめとする労働市場の変化への対応は経営の重要課題といえる。この機会をとらえることが将来の成長への鍵といえよう。

* 自然利子率は、日本銀行ワーキングペパーシリーズ「自然利子率の計測をめぐる近年の動向」(2024.8.28)の推計値より

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2024年09月11日「研究員の眼」)

03-3512-1844

- 【職歴】

1991年 日本生命保険相互会社 入社

2018年 ニッセイ・キャピタル株式会社

2022年 大樹生命保険株式会社

2024年 ニッセイ基礎研究所(現職)

同志社大学 商学研究科 非常勤講師

2005年度、2006年度(すべて秋学期)

2007年度、2009年度、2011年度(すべて春学期)

安達 哲哉のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2024/09/11 | 実質金利でみる金融政策の現状~金融緩和の持続性維持と成長への布石~ | 安達 哲哉 | 研究員の眼 |

新着記事

-

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【実質金利でみる金融政策の現状~金融緩和の持続性維持と成長への布石~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

実質金利でみる金融政策の現状~金融緩和の持続性維持と成長への布石~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!