- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 異次元緩和の意義について考える-黒田日銀10年の振り返り

2023年07月25日

文字サイズ

- 小

- 中

- 大

2)財政規律の緩み

また、日銀の金融緩和が財政規律の緩みに繋がったとの批判も多い。確かに、IMFによれば、異次元緩和後も多額の財政赤字が続いたことで、2012年から22年にかけて日本の政府債務残高のGDP比は226%から264%へと40%pt近く上昇している11。

そもそも、財政規律の緩みの定義がはっきりしないほか、コロナ対応の財政出動など必要性の高い財政出動もあり、必ずしもこの比率の上昇を以て財政規律の緩みとは言えない。ただし、コロナ禍前も多額の補正予算の常態化などを受けて、同比率は緩やかな上昇基調にあった。

財政に関する決定権限と責任は一義的には政府に属するうえ、日銀は国債買入れの主たる目的は物価目標の達成であり、財政資金の調達支援を目的としたものではないことを強調している。ただし、国債の大量買入れ、とりわけ長期金利を直接操作するYCCによって国債利回りが低位に抑えられ、(1)国債の利払い費が抑えられたうえ、(2)国債利回りが財政リスクに対して全く反応を示さなくなったことが政府の財政拡大を助長し、財政の悪化に繋がった可能性は否定できないだろう。

11 IMF ”World Economic Outlook Database, October 2022”

また、日銀の金融緩和が財政規律の緩みに繋がったとの批判も多い。確かに、IMFによれば、異次元緩和後も多額の財政赤字が続いたことで、2012年から22年にかけて日本の政府債務残高のGDP比は226%から264%へと40%pt近く上昇している11。

そもそも、財政規律の緩みの定義がはっきりしないほか、コロナ対応の財政出動など必要性の高い財政出動もあり、必ずしもこの比率の上昇を以て財政規律の緩みとは言えない。ただし、コロナ禍前も多額の補正予算の常態化などを受けて、同比率は緩やかな上昇基調にあった。

財政に関する決定権限と責任は一義的には政府に属するうえ、日銀は国債買入れの主たる目的は物価目標の達成であり、財政資金の調達支援を目的としたものではないことを強調している。ただし、国債の大量買入れ、とりわけ長期金利を直接操作するYCCによって国債利回りが低位に抑えられ、(1)国債の利払い費が抑えられたうえ、(2)国債利回りが財政リスクに対して全く反応を示さなくなったことが政府の財政拡大を助長し、財政の悪化に繋がった可能性は否定できないだろう。

11 IMF ”World Economic Outlook Database, October 2022”

3)実質賃金の押し下げ

また、家計・国民生活の観点での副作用としては、実質賃金の押し下げが挙げられる。

また、家計・国民生活の観点での副作用としては、実質賃金の押し下げが挙げられる。

生産性の伸びが鈍化した要因については複合的で諸説があり、一概には言えないが、日銀の異次元緩和によって企業の新陳代謝が損なわれたことによる影響もうかがわれる。

実際、企業の倒産件数は異次元緩和後、長期にわたって歴史的な低水準が続いている(図表34)。むろん、政府による各種補助金なども倒産の抑制に働いているものの、日銀の金融緩和によって金利が極めて低位に抑えられ、企業(金融機関を除く)の利払い負担が抑えられた影響も大きい。

実際、企業の倒産件数は異次元緩和後、長期にわたって歴史的な低水準が続いている(図表34)。むろん、政府による各種補助金なども倒産の抑制に働いているものの、日銀の金融緩和によって金利が極めて低位に抑えられ、企業(金融機関を除く)の利払い負担が抑えられた影響も大きい。

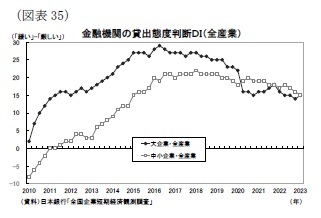

また、国債の利回りがほぼゼロになり、収益機会を失うことになった金融機関が貸出姿勢を積極化したためとみられるが、(企業サイドから見た)金融機関の貸出態度は異次元緩和後に極めて緩和的な状況が維持された(図表35)。

また、国債の利回りがほぼゼロになり、収益機会を失うことになった金融機関が貸出姿勢を積極化したためとみられるが、(企業サイドから見た)金融機関の貸出態度は異次元緩和後に極めて緩和的な状況が維持された(図表35)。もちろん、経済危機の際に企業の資金繰りを助け、倒産を通じた失業を防止することの社会的・経済的意義は大きい。しかし、危機ではない平時にも資金繰りを支援し続けると、本来市場から退出を迫られていたはずの生産性が低い企業までも存続することになり、労働者が生産性の低い企業に滞留して日本全体の生産性向上が滞るリスクがある。

さらに、異次元緩和によって極めて緩和的な金融環境が維持されたことが、企業の付加価値向上のための創意工夫・改善意欲を削ぐとともに、政府による構造改革推進に向けた機運を損ねた可能性も否定はできない。

12 潜在成長率は直接計測ができないため、ある程度幅を以て見る必要がある。

5)日銀自身の財務リスクの増大

異次元緩和の弊害は日銀自身にも財務リスクの増大という形で及んでいる。

異次元緩和によって大規模な資産買入れを長期にわたって続けた結果、日銀の総資産は約4.5倍に膨張し、今年3月末時点で735兆円に達している(図表36)。

資産サイドの内訳では、簿価ベースで長期国債が576兆円、ETFが37兆円を占めており、国債利回りの上昇や株価の下落が起きれば、それぞれ時価が下落することになる。日銀のこれら資産に関する会計処理は(償却)原価法であるため、時価下落の影響はバランスシートにおいて表面化しにくいものの、引当金を含めた自己資本が12兆円(23年3月末)に過ぎないことを鑑みれば、時価下落によって(時価を反映した自己資本がマイナスとなる)実質債務超過に陥る可能性がある。

異次元緩和の弊害は日銀自身にも財務リスクの増大という形で及んでいる。

異次元緩和によって大規模な資産買入れを長期にわたって続けた結果、日銀の総資産は約4.5倍に膨張し、今年3月末時点で735兆円に達している(図表36)。

資産サイドの内訳では、簿価ベースで長期国債が576兆円、ETFが37兆円を占めており、国債利回りの上昇や株価の下落が起きれば、それぞれ時価が下落することになる。日銀のこれら資産に関する会計処理は(償却)原価法であるため、時価下落の影響はバランスシートにおいて表面化しにくいものの、引当金を含めた自己資本が12兆円(23年3月末)に過ぎないことを鑑みれば、時価下落によって(時価を反映した自己資本がマイナスとなる)実質債務超過に陥る可能性がある。

また、負債サイドでは、直近3月末時点で549兆円に膨れ上がっている日銀当座預金が損失を発生させるリスクを抱えている(図表37)。今後、(短期)政策金利を引き上げる際には、市場金利を引き上げるために日銀当座預金の付利も同様に引き上げる必要が出てくる可能性が高い。その際、資産サイドの大半を占める長期国債は固定金利でほぼゼロ金利13のままであるため、政策金利の引き上げペース次第では日銀当座預金の付利との間で逆ザヤが発生し、損益の赤字化を通じて(実質のみならず)債務超過に陥る恐れがある。

通貨発行主体である日銀は、(実質)債務超過に陥ったからといって一般企業のように資金繰りに窮するわけではない。また、これまでも(実質)債務超過に陥る先進国中央銀行は存在したが14、それによって通貨の信認が低下して通貨価値が急落したという話は聞いたことがない。

ただし、今後仮に日銀が債務超過に陥った場合、財政状況にもよるが、主に海外勢による投機的な円売り・日本国債売りの口実にされるリスクが無いとは言えない。また、債務超過解消のために政府から資本注入を受ければ、金融政策運営に対する政府からの介入が強まりかねないという懸念から、日銀が債務超過を避けるためにあえて金融引き締めを遅らせ、経済・物価に悪影響が出る恐れもある。

日銀の財務リスクは、特に金融緩和縮小・引き締め局面において顕在化しやすいため、異次元緩和からの円滑な出口のハードルを高めている。

13 2022年度の長期国債の運用利回りは0.240%。

14 最近では、昨年9月にオーストラリア準備銀行が保有債券の評価損によって純資産がマイナスになったことを公表している。また、1970年代にドイツ連邦銀行が債務超過に陥った事実もよく知られている。

通貨発行主体である日銀は、(実質)債務超過に陥ったからといって一般企業のように資金繰りに窮するわけではない。また、これまでも(実質)債務超過に陥る先進国中央銀行は存在したが14、それによって通貨の信認が低下して通貨価値が急落したという話は聞いたことがない。

ただし、今後仮に日銀が債務超過に陥った場合、財政状況にもよるが、主に海外勢による投機的な円売り・日本国債売りの口実にされるリスクが無いとは言えない。また、債務超過解消のために政府から資本注入を受ければ、金融政策運営に対する政府からの介入が強まりかねないという懸念から、日銀が債務超過を避けるためにあえて金融引き締めを遅らせ、経済・物価に悪影響が出る恐れもある。

日銀の財務リスクは、特に金融緩和縮小・引き締め局面において顕在化しやすいため、異次元緩和からの円滑な出口のハードルを高めている。

13 2022年度の長期国債の運用利回りは0.240%。

14 最近では、昨年9月にオーストラリア準備銀行が保有債券の評価損によって純資産がマイナスになったことを公表している。また、1970年代にドイツ連邦銀行が債務超過に陥った事実もよく知られている。

3――異次元緩和のまとめと意義

以上の話をまとめると次の通りとなる。

・これまで10年に及んだ異次元緩和の期間中に、金融緩和効果もあって日本の経済・物価情勢は確かに改善したほか、過度の円高が是正され、株価も上昇した。

・ただし、経済の改善や円高是正・株高については、米国経済の回復という外部要因の恩恵を多分に受けた「追い風参考記録」であり、異次元緩和の功績としては割り引いて捉える必要がある。

・企業による設備投資は、その原資が大きく増加した割に伸びが低く、企業の日本経済に対する期待の低さを異次元緩和によっても変えられなかったことが背景にあると考えられる。

・設備投資の伸び悩みもあって賃上げの原資となる企業の付加価値があまり伸びなかったうえ、企業の日本経済に対する期待の低さが影響し、労働分配率が下がったことで賃金上昇率も伸び悩んだ。「物価・賃金は上がらないもの」とするノルムが影響した可能性も高い。

・雇用の増加は女性・非正規労働者に偏重した結果として嵩上げされた面があるほか、金融緩和と直接関係のない社会構造の変化が大きく寄与していたとみられる。

・物価上昇は日銀が理想とする経済の好循環・賃上げを伴った形ではなく、既往の資源高と急速な円安に伴うコストプッシュ型の色彩が強い。

・一方で、副作用については、債券市場の機能度低下、財政規律の緩み、実質賃金の押し下げ、生産性向上の停滞、日銀の財務リスク増大など幅広い領域で発生しているとみられる。

つまり、異次元緩和の効果については全面的に否定されるものではないが、限定的で物価目標の持続的な達成もかなわなかった一方、物価目標に拘って硬直的な政策運営を続けた結果、副作用は着実に高まってきたと考えられる。

実際、日銀は2016年のYCC導入以降、緩和の強化ではなく、副作用を抑制しながら緩和を維持することに腐心している。特に、債券市場への悪影響を緩和すべく、長期金利の操作目標(上限)を幾度も引き上げてきたことは、副作用に苦慮してきた日銀の状況を如実に映し出している。

足元では、春闘賃上げ率の拡大など、物価目標達成に向けた前向きな動きも出てきているが、今後さらに拡大して持続していくかは未だ不透明な情勢にあり、異次元緩和の出口は未だ見通せない。

振り返ると、10年余り前、白川総裁時代の終盤には日本経済低迷の主因として円高とデフレが挙げられ、その最大の原因は金融緩和を出し渋る日銀にあるとの論調が広がっていた。そうした社会的背景のもと、「デフレ脱却」を旗印に誕生した安倍政権が物価目標を掲げ、その達成を託された黒田総裁が異次元緩和に踏み切った。

しかし、その結果はこれまで見てきた通り、効果は限定的で物価目標の持続的な達成には至っていない。景気・物価の方向性としては改善したものの、特に賃金上昇を促すことが十分できず、経済の好循環を廻せなかった。一方で、物価目標の達成と金融政策を強力に結びつけたがために硬直的な金融緩和が続き、副作用が顕在化し、円滑な出口を迎えるハードルも高まってしまった。

つまり、異次元緩和は、大規模な金融緩和によって経済の好循環を起こし、物価目標を安定的・持続的に達成するという壮大な社会実験であったわけだが、結果的に難しいことが実証された形になった。その対価は10年もの時間の経過と蓄積・顕在化した副作用だ。

一方、異次元緩和の経験から得られたものもある。一つは「教訓」だ。この10年間、日本は世界的に見ても、歴史的に見ても極めて大規模な緩和を経験した。この間にうまく行ったこと、行かなかったことは今後の金融政策運営に生かすことが出来る貴重な知見になる。4月に発足した植田新体制は、さっそく過去25年間の金融政策運営を対象とする多角的なレビューの実施を打ち出している。特に異次元緩和について日銀自身が改めて総括し、受け継いでいくことが望まれる。

そして、もう一つ得られたものは「賃上げの重要性が改めて認識されたこと」だ。異次元緩和を続けたとしても、賃金が十分上がらないと経済の好循環や物価目標の安定的な達成はままならないことが改めて明らかになった。当然、国民の暮らし向きも良くならない。特に昨年は物価上昇が加速し、実質賃金が押し下げられるなかで、如何にして持続的な賃金上昇をもたらすかが幅広く議論され、そのための生産性向上の重要性にも焦点が当たった。

日本経済の最大の課題が賃上げであるとの共有化は進んだ。今後は、政府、日銀、企業、労働者が協力し、十分かつ持続的な賃上げができる経済の実現に向けて取り組みを加速することを期待したい。

なお、ここまで異次元緩和についての評価をまとめてきたが、異次元緩和がまだ継続中で終了していないということもあり、これから先、最終的な評価が変わる可能性も否定はできない。

今後、仮に高い賃上げ率が継続して物価目標を持続的に達成できるようになれば、もともと目指していた経路ではなかったとはいえ、結果的に賃上げの起点となったという意味で異次元緩和を再評価することになるかもしれない。

ただし、その際には日銀は金融緩和の円滑な正常化という新たな課題に直面することになる。ここで躓けば、その原因を作った異次元緩和も厳しく評価せざるを得なくなる。異次元緩和の後だけに異次元の出口戦略が求められることになる。

・これまで10年に及んだ異次元緩和の期間中に、金融緩和効果もあって日本の経済・物価情勢は確かに改善したほか、過度の円高が是正され、株価も上昇した。

・ただし、経済の改善や円高是正・株高については、米国経済の回復という外部要因の恩恵を多分に受けた「追い風参考記録」であり、異次元緩和の功績としては割り引いて捉える必要がある。

・企業による設備投資は、その原資が大きく増加した割に伸びが低く、企業の日本経済に対する期待の低さを異次元緩和によっても変えられなかったことが背景にあると考えられる。

・設備投資の伸び悩みもあって賃上げの原資となる企業の付加価値があまり伸びなかったうえ、企業の日本経済に対する期待の低さが影響し、労働分配率が下がったことで賃金上昇率も伸び悩んだ。「物価・賃金は上がらないもの」とするノルムが影響した可能性も高い。

・雇用の増加は女性・非正規労働者に偏重した結果として嵩上げされた面があるほか、金融緩和と直接関係のない社会構造の変化が大きく寄与していたとみられる。

・物価上昇は日銀が理想とする経済の好循環・賃上げを伴った形ではなく、既往の資源高と急速な円安に伴うコストプッシュ型の色彩が強い。

・一方で、副作用については、債券市場の機能度低下、財政規律の緩み、実質賃金の押し下げ、生産性向上の停滞、日銀の財務リスク増大など幅広い領域で発生しているとみられる。

つまり、異次元緩和の効果については全面的に否定されるものではないが、限定的で物価目標の持続的な達成もかなわなかった一方、物価目標に拘って硬直的な政策運営を続けた結果、副作用は着実に高まってきたと考えられる。

実際、日銀は2016年のYCC導入以降、緩和の強化ではなく、副作用を抑制しながら緩和を維持することに腐心している。特に、債券市場への悪影響を緩和すべく、長期金利の操作目標(上限)を幾度も引き上げてきたことは、副作用に苦慮してきた日銀の状況を如実に映し出している。

足元では、春闘賃上げ率の拡大など、物価目標達成に向けた前向きな動きも出てきているが、今後さらに拡大して持続していくかは未だ不透明な情勢にあり、異次元緩和の出口は未だ見通せない。

振り返ると、10年余り前、白川総裁時代の終盤には日本経済低迷の主因として円高とデフレが挙げられ、その最大の原因は金融緩和を出し渋る日銀にあるとの論調が広がっていた。そうした社会的背景のもと、「デフレ脱却」を旗印に誕生した安倍政権が物価目標を掲げ、その達成を託された黒田総裁が異次元緩和に踏み切った。

しかし、その結果はこれまで見てきた通り、効果は限定的で物価目標の持続的な達成には至っていない。景気・物価の方向性としては改善したものの、特に賃金上昇を促すことが十分できず、経済の好循環を廻せなかった。一方で、物価目標の達成と金融政策を強力に結びつけたがために硬直的な金融緩和が続き、副作用が顕在化し、円滑な出口を迎えるハードルも高まってしまった。

つまり、異次元緩和は、大規模な金融緩和によって経済の好循環を起こし、物価目標を安定的・持続的に達成するという壮大な社会実験であったわけだが、結果的に難しいことが実証された形になった。その対価は10年もの時間の経過と蓄積・顕在化した副作用だ。

一方、異次元緩和の経験から得られたものもある。一つは「教訓」だ。この10年間、日本は世界的に見ても、歴史的に見ても極めて大規模な緩和を経験した。この間にうまく行ったこと、行かなかったことは今後の金融政策運営に生かすことが出来る貴重な知見になる。4月に発足した植田新体制は、さっそく過去25年間の金融政策運営を対象とする多角的なレビューの実施を打ち出している。特に異次元緩和について日銀自身が改めて総括し、受け継いでいくことが望まれる。

そして、もう一つ得られたものは「賃上げの重要性が改めて認識されたこと」だ。異次元緩和を続けたとしても、賃金が十分上がらないと経済の好循環や物価目標の安定的な達成はままならないことが改めて明らかになった。当然、国民の暮らし向きも良くならない。特に昨年は物価上昇が加速し、実質賃金が押し下げられるなかで、如何にして持続的な賃金上昇をもたらすかが幅広く議論され、そのための生産性向上の重要性にも焦点が当たった。

日本経済の最大の課題が賃上げであるとの共有化は進んだ。今後は、政府、日銀、企業、労働者が協力し、十分かつ持続的な賃上げができる経済の実現に向けて取り組みを加速することを期待したい。

なお、ここまで異次元緩和についての評価をまとめてきたが、異次元緩和がまだ継続中で終了していないということもあり、これから先、最終的な評価が変わる可能性も否定はできない。

今後、仮に高い賃上げ率が継続して物価目標を持続的に達成できるようになれば、もともと目指していた経路ではなかったとはいえ、結果的に賃上げの起点となったという意味で異次元緩和を再評価することになるかもしれない。

ただし、その際には日銀は金融緩和の円滑な正常化という新たな課題に直面することになる。ここで躓けば、その原因を作った異次元緩和も厳しく評価せざるを得なくなる。異次元緩和の後だけに異次元の出口戦略が求められることになる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年07月25日「ニッセイ基礎研所報」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【異次元緩和の意義について考える-黒田日銀10年の振り返り】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

異次元緩和の意義について考える-黒田日銀10年の振り返りのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!