- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 保険会社経営 >

- 2021年度生命保険会社決算の概要(速報)

2021年度生命保険会社決算の概要(速報)

保険研究部 主任研究員 年金総合リサーチセンター・気候変動リサーチセンター兼任 安井 義浩

文字サイズ

- 小

- 中

- 大

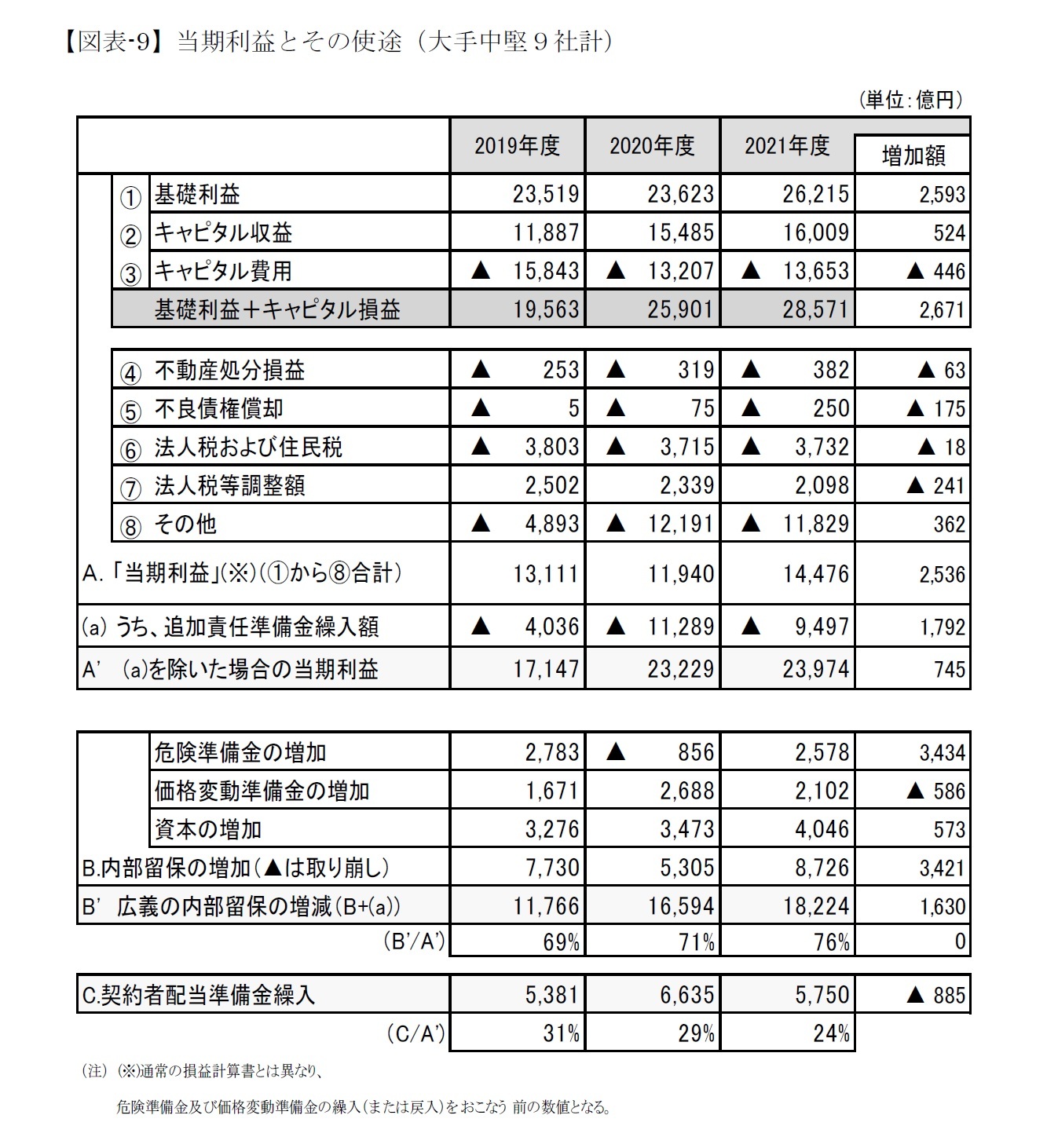

次に当期利益の動きをみる(図表-9)。基礎利益(①)は大幅に増加、キャピタル損益(②+③)はあわせてほぼ横ばいとなり、その合計で28,571億円と対前年度2,671億円の増加となった。また、「⑧その他」のほとんどを占めるのが、追加責任準備金の繰入額であり、9社中7社が、個人年金や終身保険など貯蓄性の高い商品を対象として繰入を行なっている。

これは逆ざや負担に備えるため、予定利率よりも低い評価利率を用いて責任準備金を高めに評価したことによる差額積み増し分である。これが平均予定利率を下げる効果を発揮し、逆ざや解消の早期化に貢献してきた。

危険準備金や価格変動準備金の繰入・戻入は、基本的には保険業法に基づく統一の積立ルールに沿っているとはいえ、そのルールの範囲内での政策的な積み増しの判断の余地はある。それを見るため、これらを繰入・戻入する前のベースに修正した「当期利益」(表中(A))は前年度より2,536億円増加して14,476億円となっている。同じく政策要素の強い追加責任準備金を積み立てる前の状態に、さらに戻せば、23,974億円(A')と前年度と同程度である。

さてこうした利益の使途であるが、上記の危険準備金、価格変動準備金などの合計である内部留保は増加してはいる(内部留保の増加(B))。これに、追加責任準備金繰入を加算した実質的な内部留保の増加額(B’)は18,224億円と、これは前年度よりも増加している。

このような見方をすれば、2021年度は「実質的な利益」の76%が内部留保に、残り24%が契約者への配当にまわっているとみることができ、引き続き内部留保の充実により重点がおかれている。(なお、ここで算出した「内部留保」からは、いずれ株主配当も支出されることも、剰余の使い方として区別する必要があろうが、持ち株会社形態の場合どう評価するかなどの考慮が必要なので、こうした表においては無視した。)

配当還元の金額は、対前年▲885億円減少している。9社中5社が、危険差益関係で配当率を引き上げる予定である。一方、近年増加し続けている利差益の還元は個人保険、個人年金保険については据置であり、2021年度だけの状況を見ると資産運用が好調でも、先行きには不安があることを反映している。

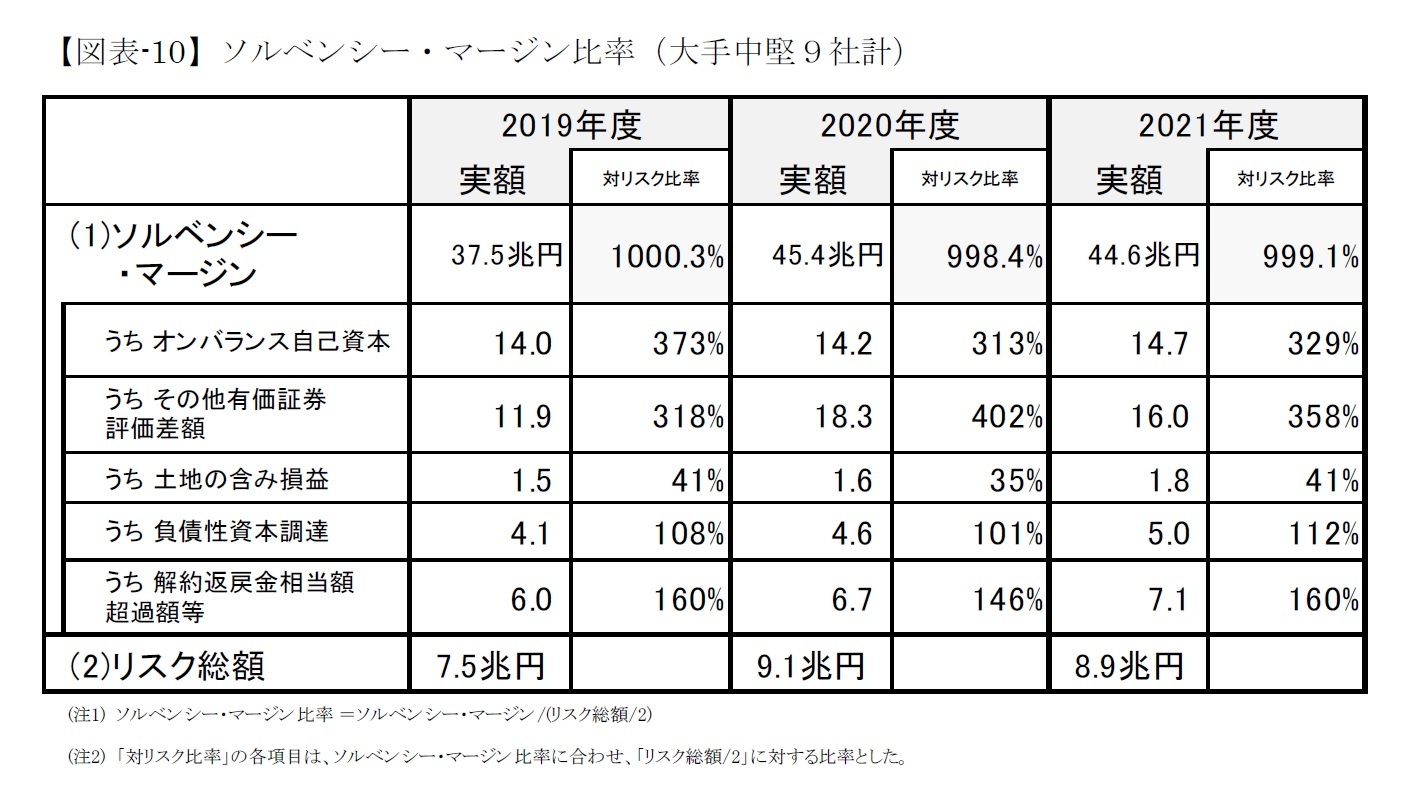

2021年度は、また当期利益の使途でもふれたように、オンバランス自己資本(貸借対照表の資本、危険準備金、価格変動準備金などの合計)が引き続き増加したが、その他有価証券の含み益が減少したため、マージン(=分子)は減少した。

一方リスク(=分母)の方では、資産運用リスクが若干減少している(さらなる詳細は不明だが、有価証券の時価下落によるリスク対象資産額の減少によるものか)。こうしてマージンとリスクがともに減少して、ソルベンシー・マージン比率は、ほぼ横ばいで高水準を維持している。

なお、経済価値ベースのソルベンシーについては、引き続き検討が進められており、2025年の導入と言われている。そうした中では、現行方式による比率の水準自体の意味は薄れているが、保有リスクと、それに対する準備金等の対応状況は、上記の通り一定程度窺い知ることができる。

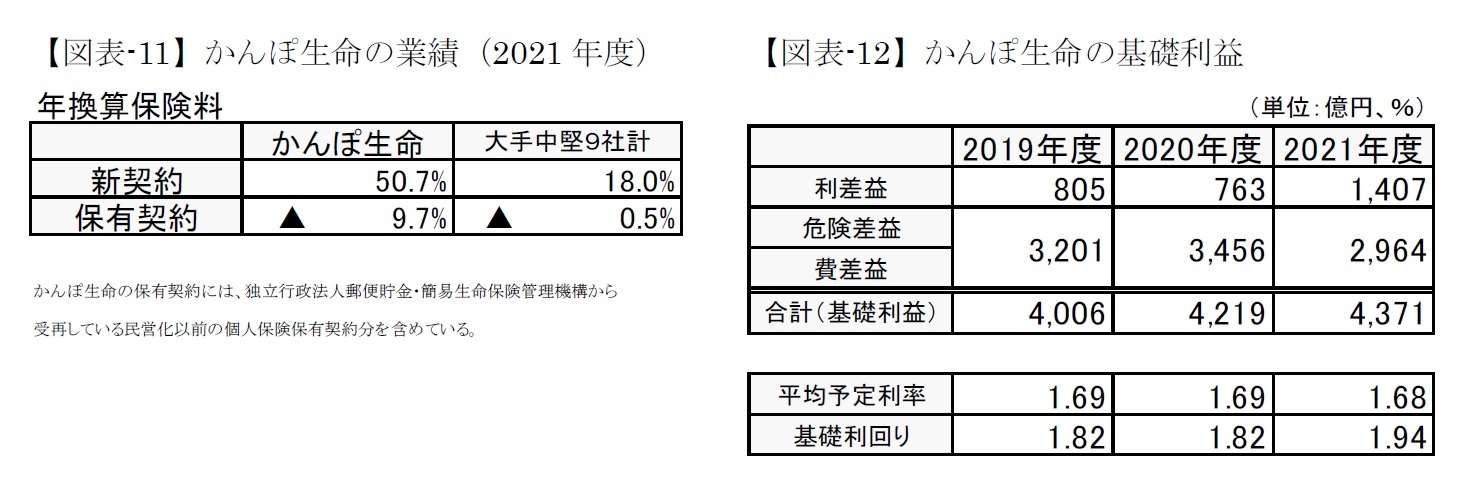

個人保険・個人年金保険の業績動向を見たものが図表-11である。新契約年換算保険料は、50.7%の増加となった。また、保有契約年換算保険料の減少率は▲9.7%と、近年、国内大手中堅9社計より大きい傾向がある。

基礎利益の状況は次のとおりである(図表-12)。

利差益については、平均予定利率はわずかながら低下し、基礎利回りは上昇したので、利差益は1,407億円と大幅に増加している。危険差と費差の合計は減少しているが、これらを合計した基礎利益は4,371億円と増加した。

かんぽ生命の資産運用は、有価証券については、国債・地方債・社債がほとんどを占めており、中でも国債の構成比が有価証券全体の70%となっている(前年度は68%)。株式への投資は、もともとほぼゼロであったものが、近年構成比を高めているが、まだ小さい。こうした点は、他の伝統的な大手中堅生保とは異なっており、安全性を重視した運用ポートフォリオとなっている(一方、9社計では、有価証券中の国債の構成比は近年40%程度)。

そうしたこともあり、基礎利回りが低い反面、ソルベンシー・マージン比率については、2021年度は1,042.8%と若干低下しても高水準である(前年度は1,118.1%)。こうした高水準は、リスク性資産の構成割合が従来から低いことに加え、内部留保が厚いことに起因する。例えば、民営化前の旧簡易保険契約(貯金・簡易生命保険管理機構からかんぽ生命が受再している形態)を含め約1.7兆円の危険準備金を保有している。かんぽ生命を除く民間生保40社の合計額が、ここ数年増加してきてはいても5.3兆円程度であることからも、水準の厚さがうかがえる。また逆ざやに備えるための追加責任準備金が累計で5.6兆円と、引き続き厚い水準にある。

(2022年07月11日「ニッセイ基礎研所報」)

03-3512-1833

- 【職歴】

1987年 日本生命保険相互会社入社

・主計部、財務企画部、調査部、ニッセイ同和損害保険(現 あいおいニッセイ同和損害保険)(2007年‐2010年)を経て

2012年 ニッセイ基礎研究所

【加入団体等】

・日本アクチュアリー会 正会員

・日本証券アナリスト協会 検定会員

安井 義浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/24 | 企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 | 安井 義浩 | 保険・年金フォーカス |

| 2025/10/17 | EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 | 安井 義浩 | 基礎研レター |

| 2025/10/10 | 保険・年金関係の税制改正要望(2026)の動き-関係する業界・省庁の改正要望事項など | 安井 義浩 | 基礎研レター |

| 2025/10/07 | 保険会社の再建・破綻処理における実務基準の市中協議(欧州)-欧州保険協会からの意見 | 安井 義浩 | 保険・年金フォーカス |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2021年度生命保険会社決算の概要(速報)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2021年度生命保険会社決算の概要(速報)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!