- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(3月調査)~大企業製造業の景況感は7期ぶりに悪化、資源高の価格転嫁は今後も続く見込み

2022年04月01日

文字サイズ

- 小

- 中

- 大

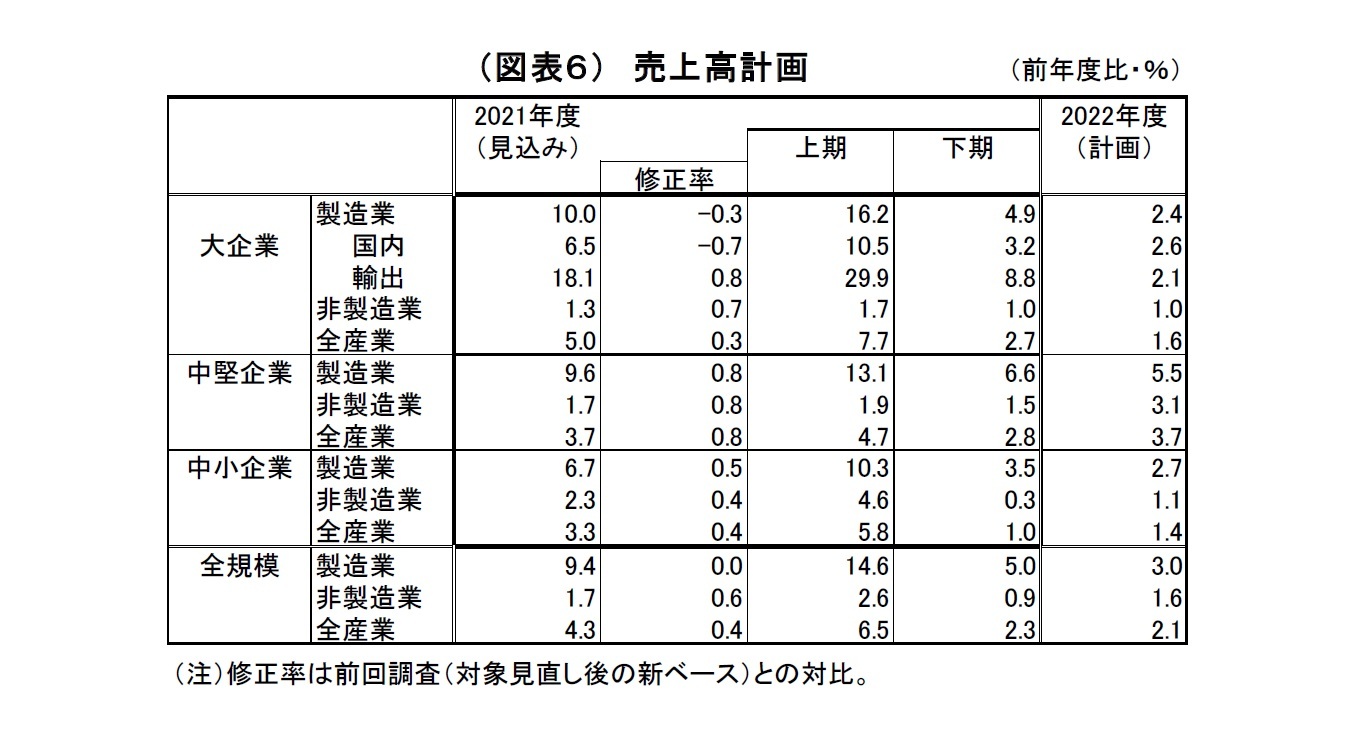

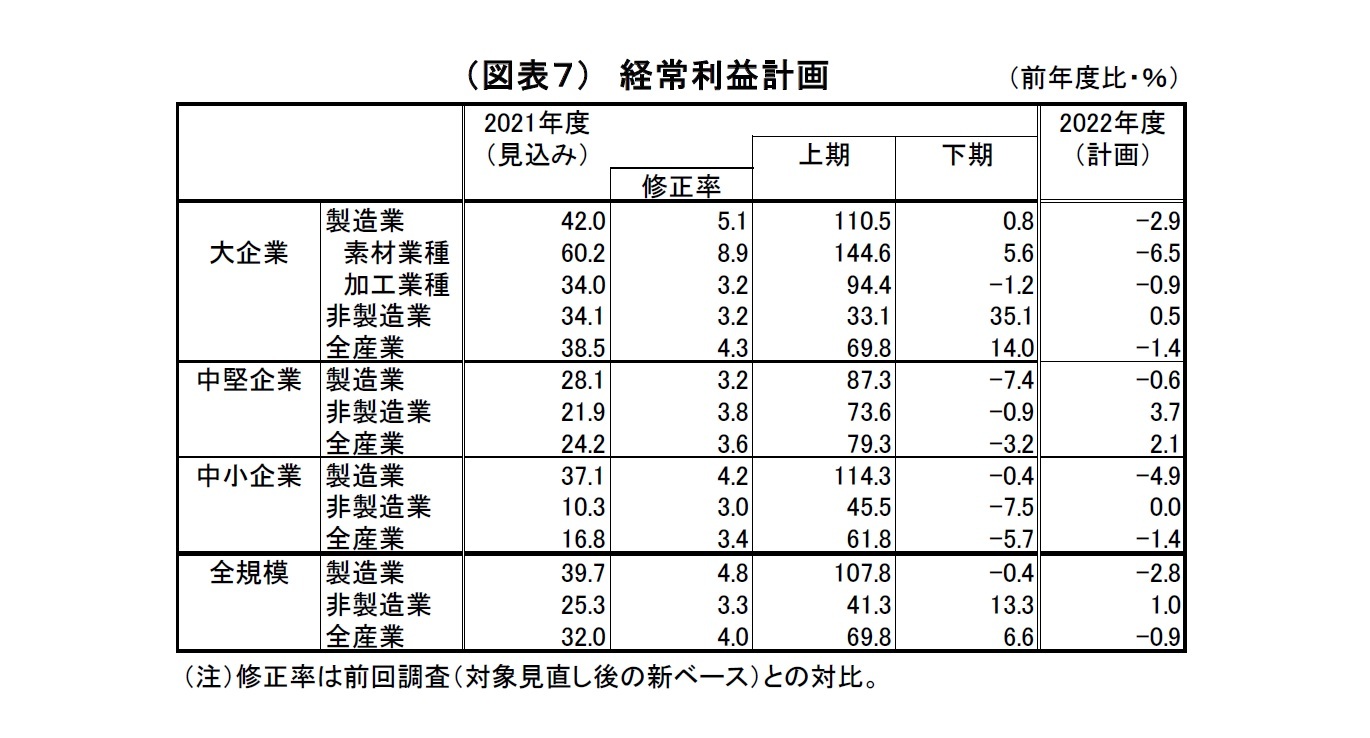

4. 売上・利益計画: 21年度収益は上方修正、22年度計画はほぼ横ばい

2021年度収益計画(全規模全産業)は、売上高が前年比4.3%増(前回は3.8%増)、経常利益が同32.0%増(前回は26.9%増)とそれぞれ上昇修正され、増収かつ大幅な増益計画が維持されている。

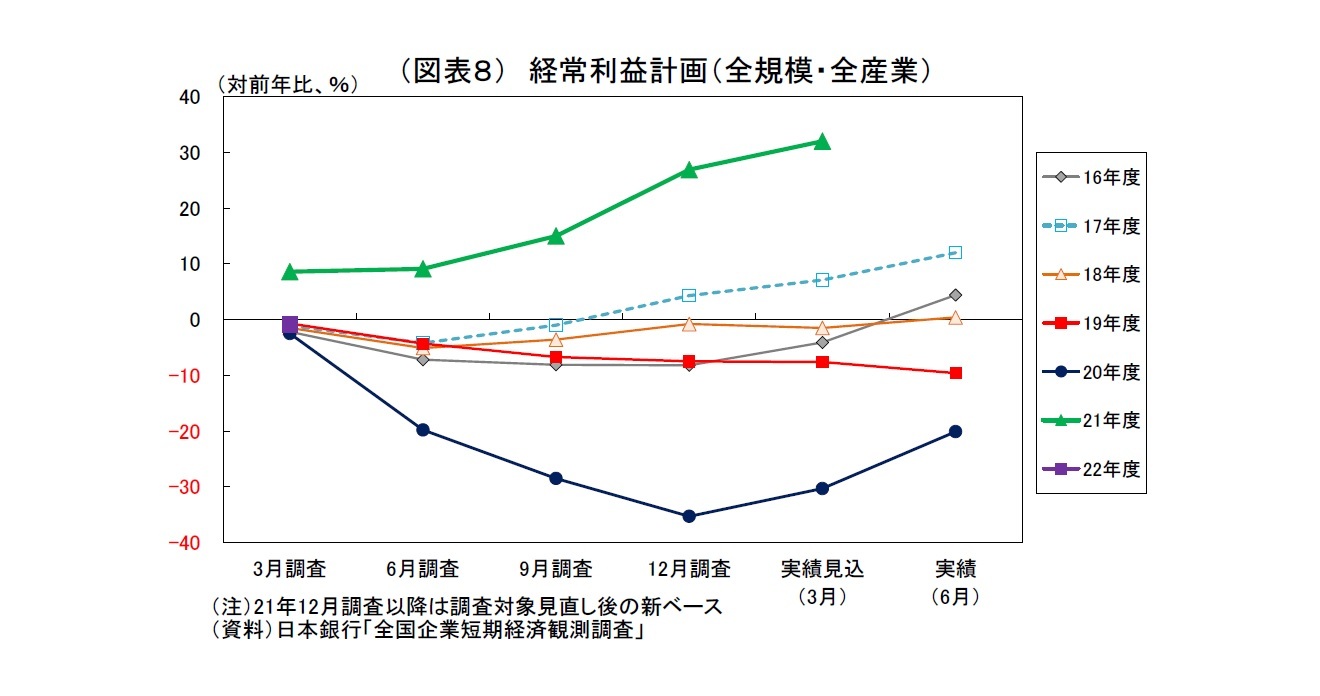

従来、経済危機が発生した年を除き、例年、経常利益計画は年度始の段階で保守的に見積もられ、9月調査以降、緩やかに上方修正されていく傾向がある。今年度についてもコロナ禍の不透明感を受けて、昨年度に大幅に落ち込んだ割には年度始の利益計画が保守的に設定されていたが、これまでのところ昨年度前半ほど急激な経済活動の落ち込みが避けられていることで収益が予想を上回り、収益計画の上方修正に繋がったとみられる。現に、下期だけを見ても、売上・経常利益ともに上方修正されている。

なお、2021年度の想定ドル円レート(全規模・全産業ベース)は110.00円(上期109.05円、下期110.96円)と、前回調査時点(109.09円)からやや円安方向に修正された。前回調査以降、ドル円レートの水準が前回の見積もりよりもドル高で推移したことを受けた修正とみられるが、年度実績(112円台前半)よりはまだ円高水準に設定されている。企業の想定為替レートは実勢の反映に時間がかかる傾向があるため、修正がまだ追い付いていない状況とみられる。

また、今回から集計・公表された2022年度収益計画(全規模全産業)は、売上高が前年比2.1%増、経常利益が同0.9%減と、それぞれ2021年度からほぼ横ばいの計画が示されている。

例年、経常利益計画は年度始時点では保守的に見積もられ、前年比で小幅なマイナスでスタートする傾向が強く、今回も同様となった。また、コロナ禍からの経済活動再開が期待される一方で、コロナ、ウクライナ情勢、資源価格など大きな下振れリスクが山積しているため、とりあえず前年度並みとして様子見している企業も多いと推測される。

なお、2022年度の想定ドル円レート(全規模・全産業ベース)は111.93円(上期111.92円、下期111.95円)と、足下の実勢(122円台)よりも大幅な円高の水準が示されている。今後、再び円高が進まなければ、円安方向への修正が入ることで輸出企業にとっては収益計画の上方修正要因になる。一方、輸出割合が低い企業にとっては、円安によって原材料輸入価格の上昇に拍車がかかり、利益計画の下方修正要因になる恐れもある。

従来、経済危機が発生した年を除き、例年、経常利益計画は年度始の段階で保守的に見積もられ、9月調査以降、緩やかに上方修正されていく傾向がある。今年度についてもコロナ禍の不透明感を受けて、昨年度に大幅に落ち込んだ割には年度始の利益計画が保守的に設定されていたが、これまでのところ昨年度前半ほど急激な経済活動の落ち込みが避けられていることで収益が予想を上回り、収益計画の上方修正に繋がったとみられる。現に、下期だけを見ても、売上・経常利益ともに上方修正されている。

なお、2021年度の想定ドル円レート(全規模・全産業ベース)は110.00円(上期109.05円、下期110.96円)と、前回調査時点(109.09円)からやや円安方向に修正された。前回調査以降、ドル円レートの水準が前回の見積もりよりもドル高で推移したことを受けた修正とみられるが、年度実績(112円台前半)よりはまだ円高水準に設定されている。企業の想定為替レートは実勢の反映に時間がかかる傾向があるため、修正がまだ追い付いていない状況とみられる。

また、今回から集計・公表された2022年度収益計画(全規模全産業)は、売上高が前年比2.1%増、経常利益が同0.9%減と、それぞれ2021年度からほぼ横ばいの計画が示されている。

例年、経常利益計画は年度始時点では保守的に見積もられ、前年比で小幅なマイナスでスタートする傾向が強く、今回も同様となった。また、コロナ禍からの経済活動再開が期待される一方で、コロナ、ウクライナ情勢、資源価格など大きな下振れリスクが山積しているため、とりあえず前年度並みとして様子見している企業も多いと推測される。

なお、2022年度の想定ドル円レート(全規模・全産業ベース)は111.93円(上期111.92円、下期111.95円)と、足下の実勢(122円台)よりも大幅な円高の水準が示されている。今後、再び円高が進まなければ、円安方向への修正が入ることで輸出企業にとっては収益計画の上方修正要因になる。一方、輸出割合が低い企業にとっては、円安によって原材料輸入価格の上昇に拍車がかかり、利益計画の下方修正要因になる恐れもある。

5. 設備投資・雇用:設備投資計画の下方修正は大きめ、人手不足感が強まる

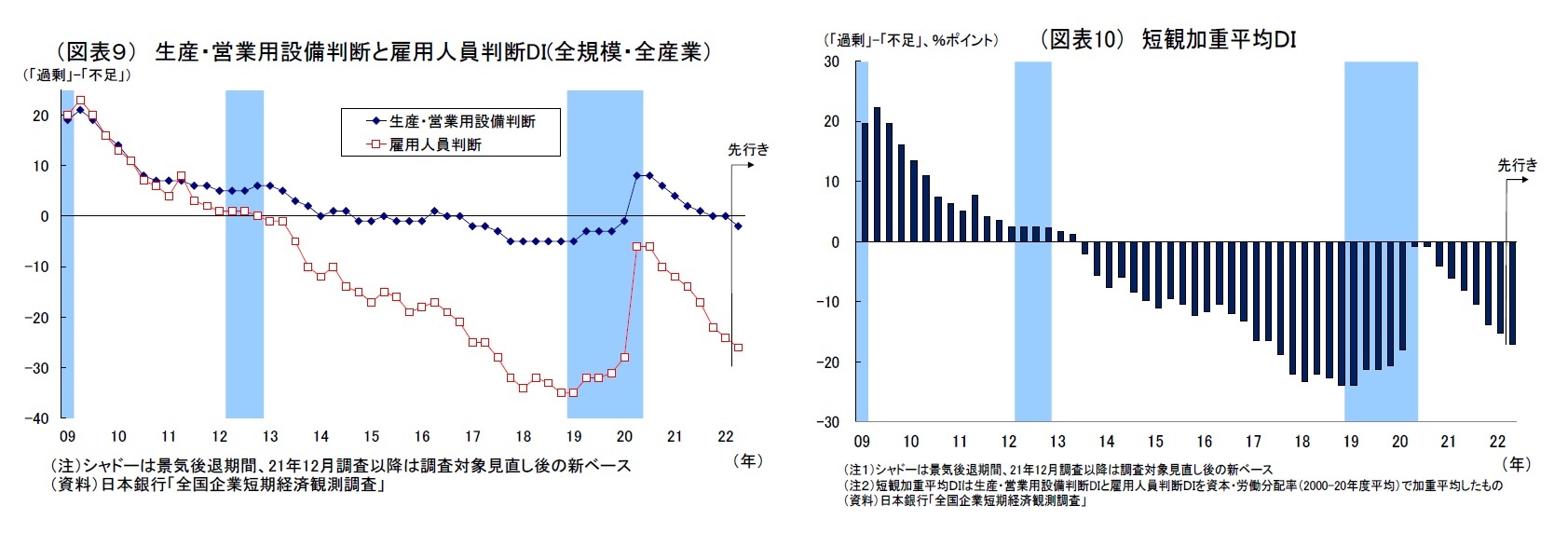

生産・営業用設備判断DI(「過剰」-「不足」)は、全規模全産業で前回から横ばいの0となった。設備の過不足感はみられない。

一方、雇用人員判断DI(「過剰」-「不足」)は、全規模全産業で前回から2ポイント低下の▲24となった。オミクロン株の拡大などを受けて企業活動は停滞したものの、休職活動も停滞したとみられ、企業の人手不足はさらに強まった。

上記の結果、需給ギャップの代理変数とされる「短観加重平均DI」(設備・雇用の各DIを加重平均して算出)は前回から1.3ポイント低下の▲15.2となり、不足超過度合いが強まった。

先行きの見通し(全規模全産業)は、設備判断DI、雇用判断DIともに2ポイントの低下が示されており、それぞれ不足感が強まることが見込まれている。この結果、「短観加重平均DI」も▲17.2と2.0ポイント低下する見込みとなっている。

一方、雇用人員判断DI(「過剰」-「不足」)は、全規模全産業で前回から2ポイント低下の▲24となった。オミクロン株の拡大などを受けて企業活動は停滞したものの、休職活動も停滞したとみられ、企業の人手不足はさらに強まった。

上記の結果、需給ギャップの代理変数とされる「短観加重平均DI」(設備・雇用の各DIを加重平均して算出)は前回から1.3ポイント低下の▲15.2となり、不足超過度合いが強まった。

先行きの見通し(全規模全産業)は、設備判断DI、雇用判断DIともに2ポイントの低下が示されており、それぞれ不足感が強まることが見込まれている。この結果、「短観加重平均DI」も▲17.2と2.0ポイント低下する見込みとなっている。

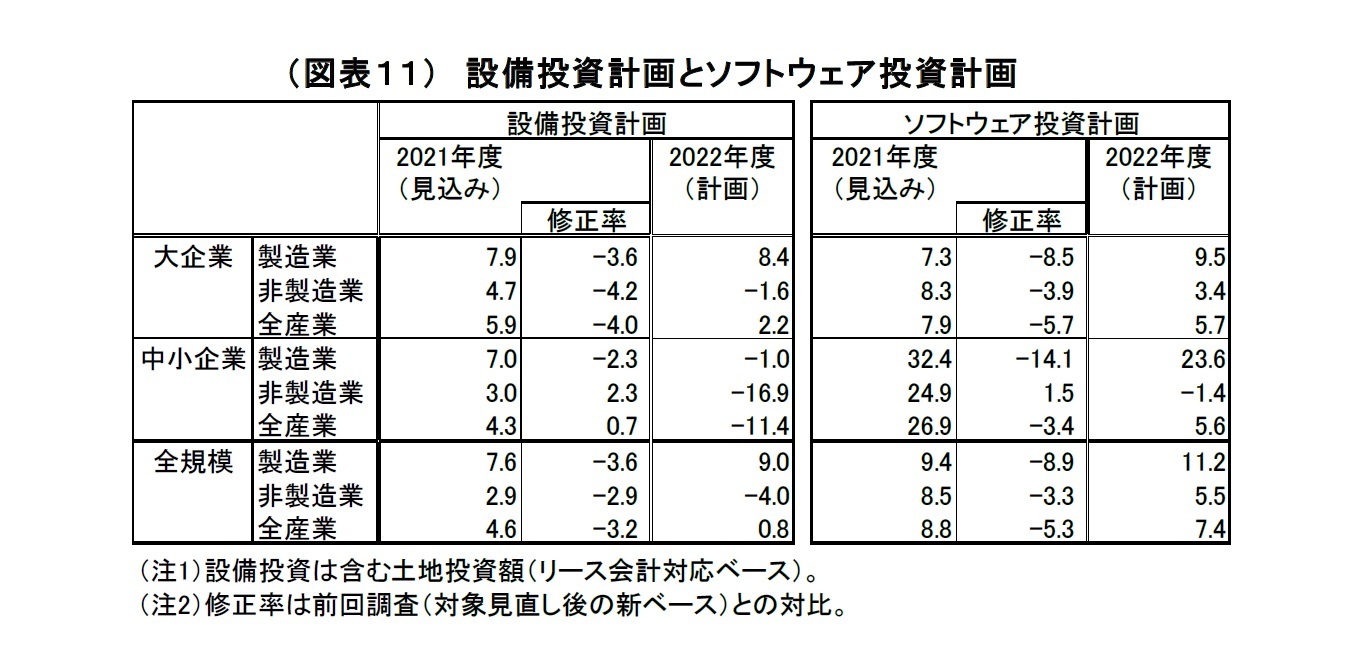

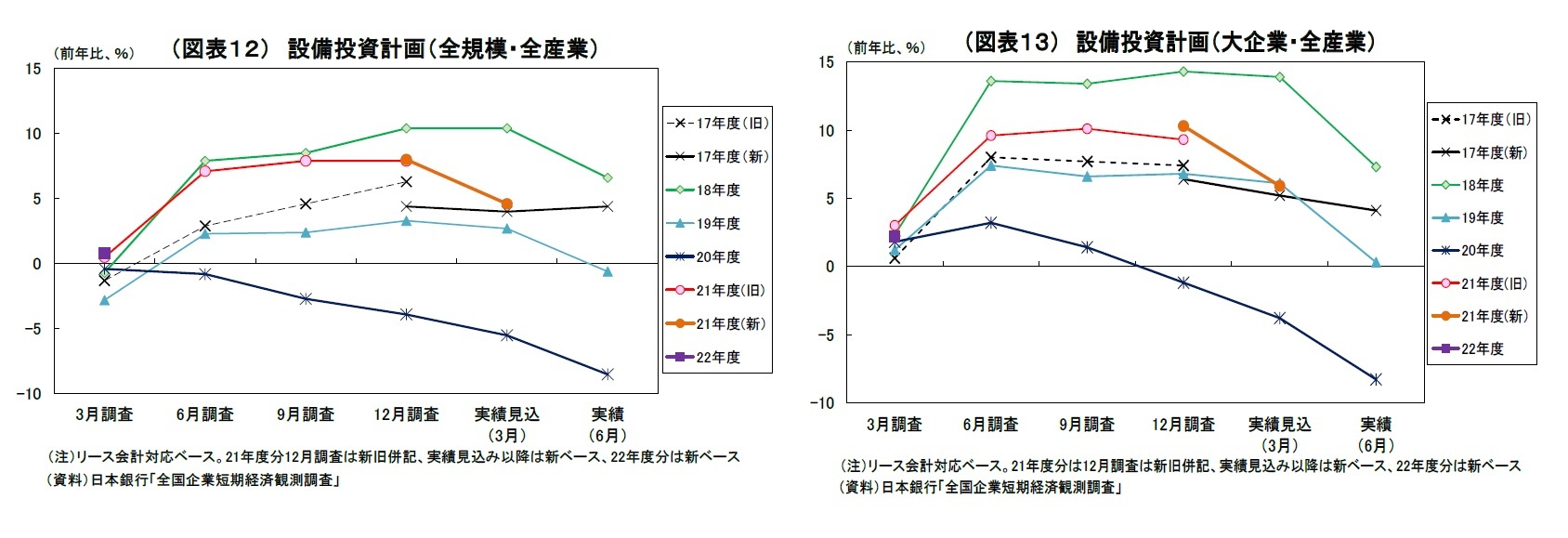

2021年度の設備投資計画(全規模全産業)は、前年度比4.6%増(前回調査時点は同8.0%増)と前回調査から下方修正された。

例年、3月調査(実績見込み)では、中小企業で計画が具体化してくることによって上方修正される反面、大企業で下方修正が入ることで、全体としては若干下方修正される傾向がある。しかし、今回はコロナの感染再拡大や供給制約、原材料高による建設コストの増加などを受けて、設備投資を一旦見合わせたり、先送りしたりする動きが強まったとみられ、例年よりもかなり大きめの下方修正が入った。

また、今回から新たに調査・公表された2022年度の設備投資計画(全規模全産業)は、2021年度見込み比で0.8%増となった。例年3月調査の段階では翌年度計画がまだ固まっていないことから前年割れとなる傾向が強いものの、昨年度3月調査に続いて、前年比で小幅なプラスの伸びが示された。企業収益の持ち直しが一定の追い風になっている一方で、既述の通り、2021年度からの先送り分が計上されたことで嵩上げされた面もあると推測される。事業環境の先行き不透明感も強いことから、企業の設備投資マインドが大きく改善しているわけではないとみられる。

なお、2021年度設備投資計画(全規模全産業で前年比4.6%増)は市場予想(QUICK 集計6.4%増、当社予想は7.1%増)を下回る結果であった。一方、2022年度計画(全規模全産業で前年比0.8%増)は市場予想(QUICK 集計1.0%減、当社予想は0.3%増)を上回っている。

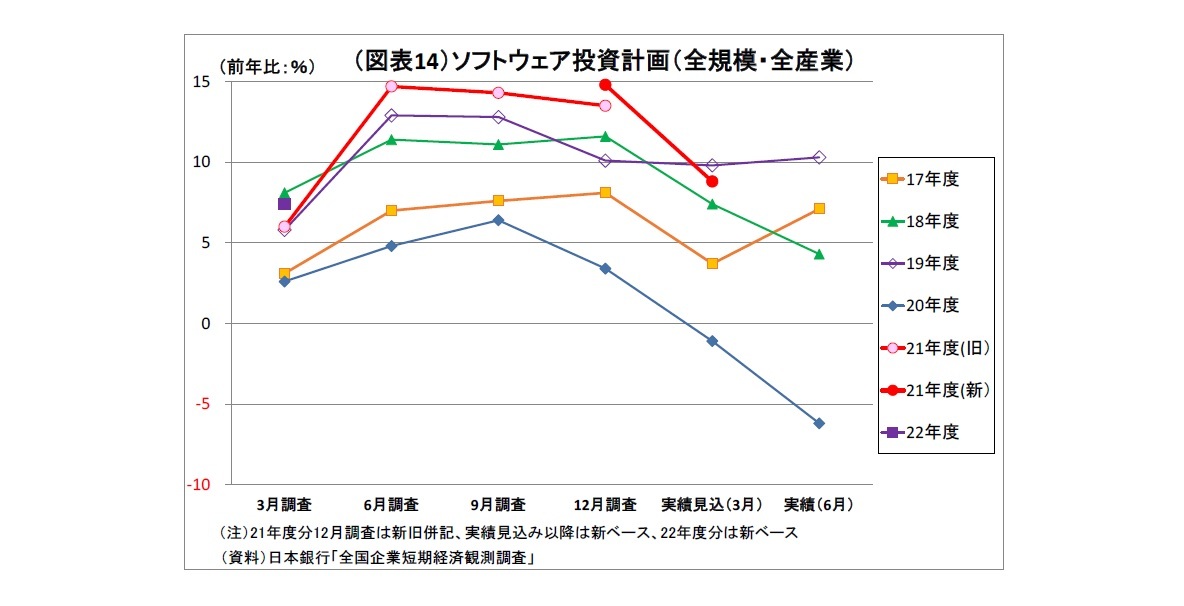

2021年度のソフトウェア投資額(全規模全産業)は前回から下方修正されたものの、前年度比8.8%増と大幅な増額計画が維持されている。また、今回から新たに調査・公表された2022年度の計画(全規模全産業)も2021年度比7.4%増と高い伸びが示されている。企業において、オンライン需要への対応や業務のIT化といったデジタル化が加速している結果とみられ、前向きな動きと言える。

例年、3月調査(実績見込み)では、中小企業で計画が具体化してくることによって上方修正される反面、大企業で下方修正が入ることで、全体としては若干下方修正される傾向がある。しかし、今回はコロナの感染再拡大や供給制約、原材料高による建設コストの増加などを受けて、設備投資を一旦見合わせたり、先送りしたりする動きが強まったとみられ、例年よりもかなり大きめの下方修正が入った。

また、今回から新たに調査・公表された2022年度の設備投資計画(全規模全産業)は、2021年度見込み比で0.8%増となった。例年3月調査の段階では翌年度計画がまだ固まっていないことから前年割れとなる傾向が強いものの、昨年度3月調査に続いて、前年比で小幅なプラスの伸びが示された。企業収益の持ち直しが一定の追い風になっている一方で、既述の通り、2021年度からの先送り分が計上されたことで嵩上げされた面もあると推測される。事業環境の先行き不透明感も強いことから、企業の設備投資マインドが大きく改善しているわけではないとみられる。

なお、2021年度設備投資計画(全規模全産業で前年比4.6%増)は市場予想(QUICK 集計6.4%増、当社予想は7.1%増)を下回る結果であった。一方、2022年度計画(全規模全産業で前年比0.8%増)は市場予想(QUICK 集計1.0%減、当社予想は0.3%増)を上回っている。

2021年度のソフトウェア投資額(全規模全産業)は前回から下方修正されたものの、前年度比8.8%増と大幅な増額計画が維持されている。また、今回から新たに調査・公表された2022年度の計画(全規模全産業)も2021年度比7.4%増と高い伸びが示されている。企業において、オンライン需要への対応や業務のIT化といったデジタル化が加速している結果とみられ、前向きな動きと言える。

6. 企業金融:中小企業の資金繰りはじわりと悪化

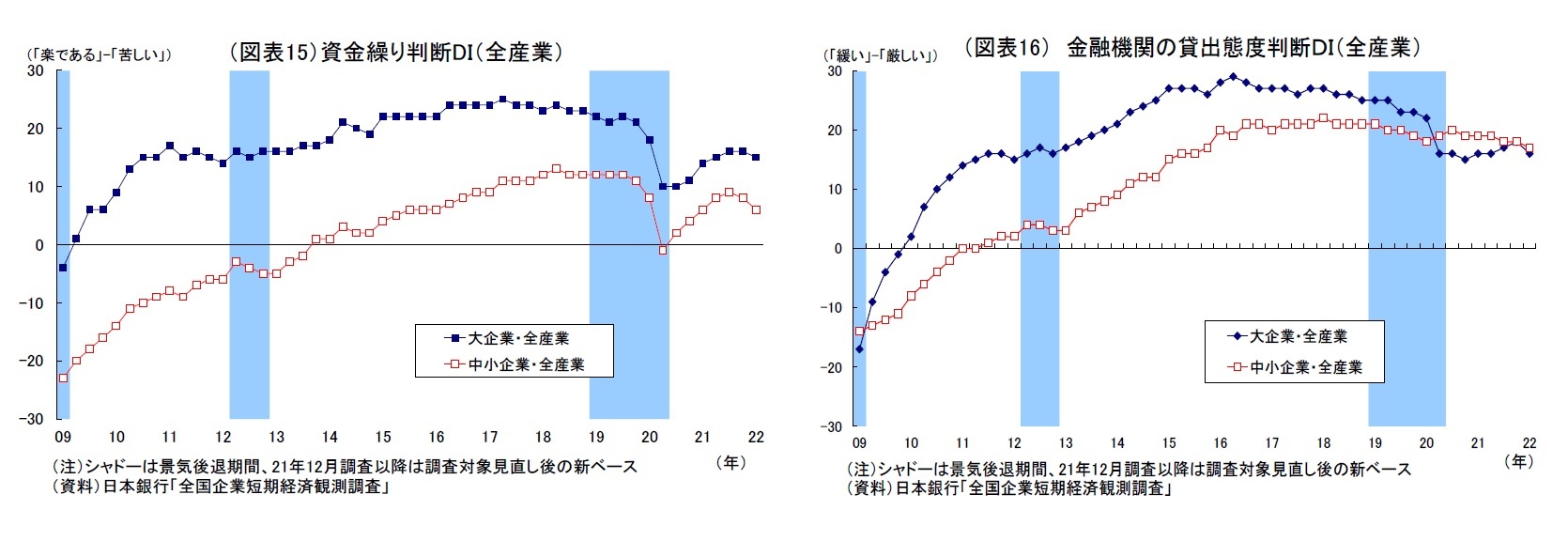

企業の資金繰り判断DI(「楽である」-「苦しい」)は大企業が15で前回から1ポイント低下、中小企業が6で前回比2ポイントの低下となった。中小企業は前回に続いてDIが低下している。DIの水準はコロナ流行後の最悪期よりも依然として高い水準にあるものの、売上が完全に戻っていないなかでコロナ禍後に借り入れた資金の返済が徐々に始まっていることが影響したとみられる。

業種別の状況は未公表(明日公表の調査全容に掲載)だが、対面サービス業の資金繰りは依然として相当厳しい状況が続いていると見込まれるだけに、詳細を目配りしたうえでの細やかな政策対応が求められる。

企業サイドから見た金融機関の貸出態度判断DI(「緩い」-「厳しい」)は、大企業が16で前回から2ポイント低下、中小企業が17で前回から1ポイント低下している。依然として大幅なプラス圏(「緩い」が優勢)を維持しているものの、中小企業では一昨年末以降、緩やかに低下してきている。

業種別の状況は未公表(明日公表の調査全容に掲載)だが、対面サービス業の資金繰りは依然として相当厳しい状況が続いていると見込まれるだけに、詳細を目配りしたうえでの細やかな政策対応が求められる。

企業サイドから見た金融機関の貸出態度判断DI(「緩い」-「厳しい」)は、大企業が16で前回から2ポイント低下、中小企業が17で前回から1ポイント低下している。依然として大幅なプラス圏(「緩い」が優勢)を維持しているものの、中小企業では一昨年末以降、緩やかに低下してきている。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2022年04月01日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/05 | 金(Gold)の強気相場は続くか~3600ドル到達後のNY金見通し | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/08/22 | 米利下げ再開が視野に、円高進行の目途は?~マーケット・カルテ9月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/08/12 | 貸出・マネタリー統計(25年7月)~銀行貸出が連月で急増、定期預金も増勢を拡大中 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/08/04 | 長期金利1.6%到達は通過点か?~今後の金利見通し | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年09月17日

ふるさと納税「お得競争」の終焉-ポイント還元の廃止で問われる「地域貢献」と「持続可能な制度」のこれから -

2025年09月17日

貿易統計25年8月-関税引き上げの影響が顕在化し、米国向け自動車輸出が数量ベースで大きく落ち込む -

2025年09月17日

「最低賃金上昇×中小企業=成長の好循環」となるか?-中小企業に託す賃上げと成長の好循環の行方 -

2025年09月17日

家計消費の動向(二人以上世帯:~2025年7月)-実質賃金改善下でも「メリハリ消費」継続、娯楽支出は堅調を維持 -

2025年09月16日

インド消費者物価(25年9月)~8月のCPI上昇率は+2.1%に上昇、GST合理化でインフレ見通しは緩和

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀短観(3月調査)~大企業製造業の景況感は7期ぶりに悪化、資源高の価格転嫁は今後も続く見込み】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(3月調査)~大企業製造業の景況感は7期ぶりに悪化、資源高の価格転嫁は今後も続く見込みのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!