- シンクタンクならニッセイ基礎研究所 >

- 年金 >

- 年金資産運用 >

- 2022年の米利上げは最大1回か

2021年12月03日

文字サイズ

- 小

- 中

- 大

米FRB(連邦準備制度理事会)は11月2日~3日のFOMC(公開市場委員会)で、テーパリング(量的緩和の縮小)開始を決定した。月間1,200億ドルの買い入れ額を毎月150億ドルずつ減らし、8ヶ月かけて買い入れ額をゼロにする計画だ。

市場ではテーパリング開始を完全に織り込み済みで、むしろ「利上げ」に関心が移っていた。この意味でテーパリングのペースが注目された。仮に事前の市場コンセンサス(8ヶ月)よりも短期間なら、「FRBは利上げを急ぎたいのでは」との観測も成り立ったからだ。

パウエル議長は会見で「いまはテーパリングのとき」、「利上げは時期尚早」と繰り返した。想定以上に長引く高いインフレにも「後手に回っていない」、「忍耐強くいられる」として、早期に利上げする必要性を明確に否定した。こうしたハト派なコメントに市場はひとまず安心し、同日の米国株3指数(ダウ、S&P500、NASDAQ)は揃って最高値を更新した。

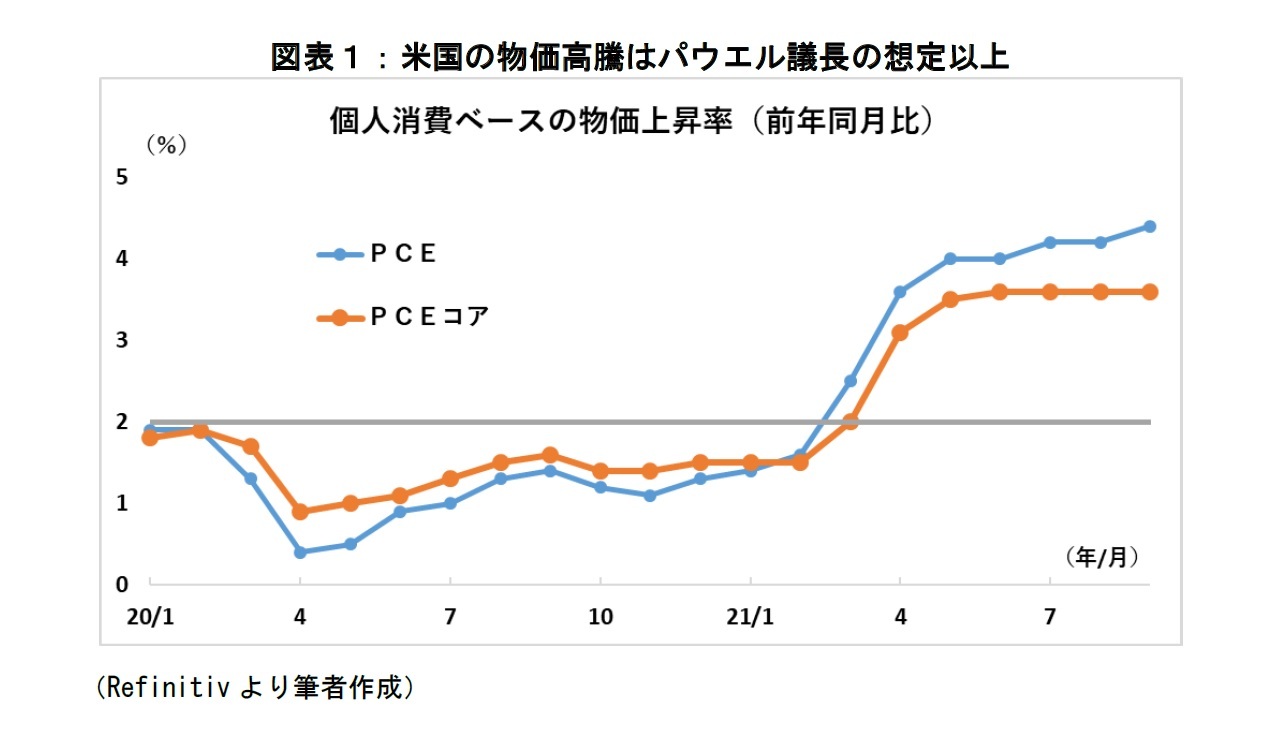

だが、米個人消費ベースの物価はFRBが目標としている前年同月比2%を大きく超える状態が続いている。パウエル議長は半年ほど前から「インフレは一時的」との主張を繰り返してきたが、今回のFOMC声明文では物価高騰の認識について、従来の「一時的な要因を広く反映」から「一時的と見込まれる要因を広く反映」にわずかに修正した。

市場ではテーパリング開始を完全に織り込み済みで、むしろ「利上げ」に関心が移っていた。この意味でテーパリングのペースが注目された。仮に事前の市場コンセンサス(8ヶ月)よりも短期間なら、「FRBは利上げを急ぎたいのでは」との観測も成り立ったからだ。

パウエル議長は会見で「いまはテーパリングのとき」、「利上げは時期尚早」と繰り返した。想定以上に長引く高いインフレにも「後手に回っていない」、「忍耐強くいられる」として、早期に利上げする必要性を明確に否定した。こうしたハト派なコメントに市場はひとまず安心し、同日の米国株3指数(ダウ、S&P500、NASDAQ)は揃って最高値を更新した。

だが、米個人消費ベースの物価はFRBが目標としている前年同月比2%を大きく超える状態が続いている。パウエル議長は半年ほど前から「インフレは一時的」との主張を繰り返してきたが、今回のFOMC声明文では物価高騰の認識について、従来の「一時的な要因を広く反映」から「一時的と見込まれる要因を広く反映」にわずかに修正した。

米国内では物価高騰を不満とするデモが起きているほか、水面下で米政府がFRBに対応を迫っているという話もある。声明文が「高インフレは一時的」との見通しをトーンダウンしたことが仮に的中した場合の景気腰折れ懸念はあるものの、米国の平均時給伸び率(前年同月比)は7月以降4%以上が続いており、数字上は物価上昇を概ね吸収できる水準だ。

また図表1のとおり22年4月には3%超の物価上昇から1年が経過する。極度の供給制約が緩和されるにつれて物価上昇率は徐々に落ち着き、22年春~夏までには「インフレ対応のために利上げを急ぐ必要はない」といった認識が広まるのではないか。

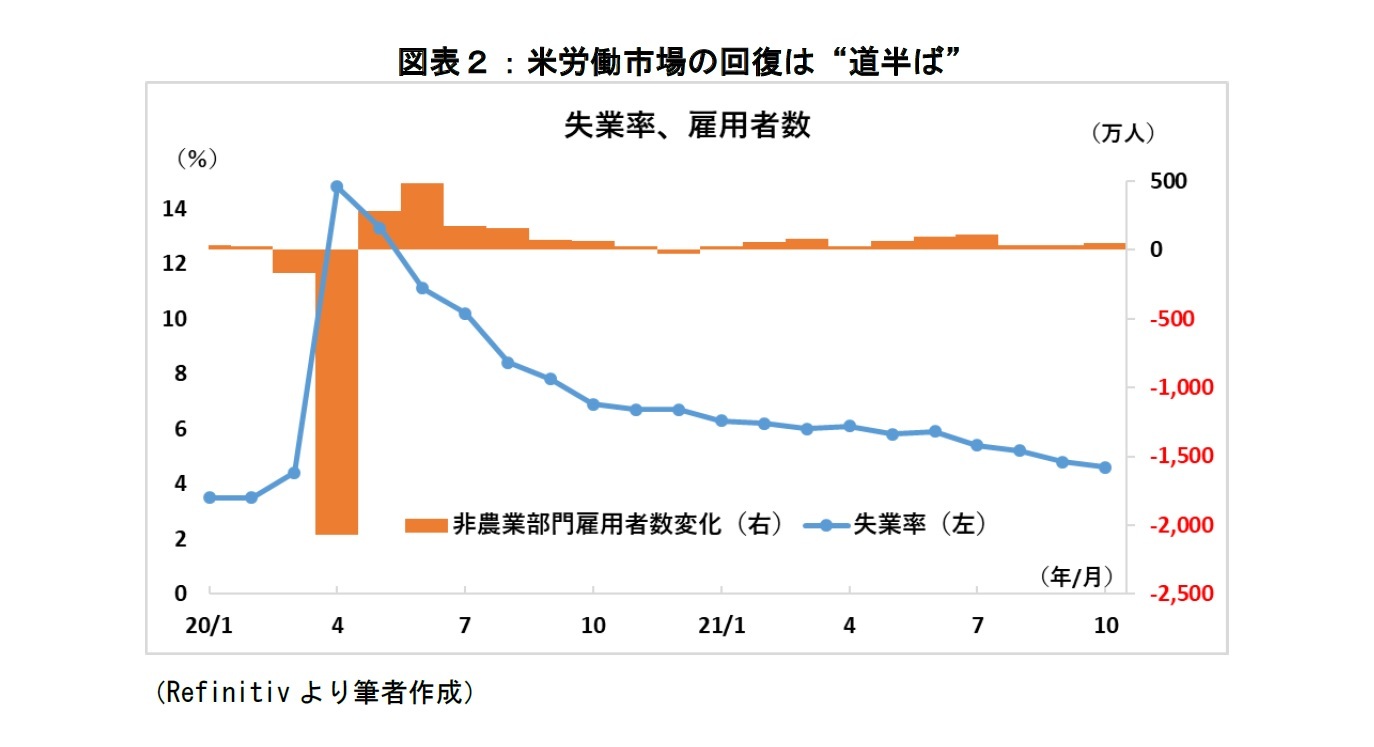

一方、物価安定と並ぶFRBの使命が「雇用の最大化」だが、11月5日に発表された最新の失業率は4.6%で、“完全雇用状態”とされたコロナショック前の3.5%とかけ離れている。

非農業部門では20年3月と4月に計2,236万人が職を失った。21年10月までに1,804万人が復帰したものの、単純な差し引きでは430万人強が職に戻っていない。育児や根強い新型コロナ感染の懸念等から意図的に仕事に復帰しないケースも少なくないようだが、「自発的な離職者」が失業者に占める割合はコロナショック前よりむしろ低い(20年1月=14.3%、21年10月=11.5%)。

また、失業保険の継続受給者数は順調に減りつつあるものの、直近(10月17日~23日分)は210万人だ。政府による失業保険の上乗せ給付が9月に打ち切られたにもかかわらず、コロナショック前(20年1月末時点)の170万人と比べて40万人ほど多くの人が失業保険を受け取っている計算だ。

また図表1のとおり22年4月には3%超の物価上昇から1年が経過する。極度の供給制約が緩和されるにつれて物価上昇率は徐々に落ち着き、22年春~夏までには「インフレ対応のために利上げを急ぐ必要はない」といった認識が広まるのではないか。

一方、物価安定と並ぶFRBの使命が「雇用の最大化」だが、11月5日に発表された最新の失業率は4.6%で、“完全雇用状態”とされたコロナショック前の3.5%とかけ離れている。

非農業部門では20年3月と4月に計2,236万人が職を失った。21年10月までに1,804万人が復帰したものの、単純な差し引きでは430万人強が職に戻っていない。育児や根強い新型コロナ感染の懸念等から意図的に仕事に復帰しないケースも少なくないようだが、「自発的な離職者」が失業者に占める割合はコロナショック前よりむしろ低い(20年1月=14.3%、21年10月=11.5%)。

また、失業保険の継続受給者数は順調に減りつつあるものの、直近(10月17日~23日分)は210万人だ。政府による失業保険の上乗せ給付が9月に打ち切られたにもかかわらず、コロナショック前(20年1月末時点)の170万人と比べて40万人ほど多くの人が失業保険を受け取っている計算だ。

利上げは新興国経済やクレジット市場など幅広い分野に影響しうるため、テーパリングとは次元が異なる。だからこそFRBも利上げには極めて慎重な姿勢を堅持しているのだろう。せっかく回復途上にある労働市場に水を指しては元も子もない。

予断は許されないが、FRBの見通しどおり22年後半に最大雇用に達することを前提とすれば、22年中の利上げは多くても1回と見ておくのが現時点では自然と考える。

予断は許されないが、FRBの見通しどおり22年後半に最大雇用に達することを前提とすれば、22年中の利上げは多くても1回と見ておくのが現時点では自然と考える。

(2021年12月03日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1852

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

1999年 (株)ニッセイ基礎研究所へ

2023年より現職

【加入団体等】

・日本証券アナリスト協会認定アナリスト

井出 真吾のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/01 | 急上昇した日本株に潜む落とし穴~コロナ禍の成功体験は再現するか~ | 井出 真吾 | 基礎研レポート |

| 2025/05/07 | 遠のいた日経平均4万円回復 | 井出 真吾 | ニッセイ年金ストラテジー |

| 2025/01/09 | 日経平均4万円回復は? | 井出 真吾 | 基礎研マンスリー |

| 2024/12/23 | 日経平均4万円回復は? | 井出 真吾 | 研究員の眼 |

新着記事

-

2025年10月23日

EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 -

2025年10月23日

中国:25年7~9月期GDPの評価-秋風索莫の気配が漂う中国経済。内需の悪化により成長率は減速 -

2025年10月23日

パワーカップルと小学校受験-データで読み解く暮らしの風景 -

2025年10月22日

高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 -

2025年10月22日

貿易統計25年9月-米国向け自動車輸出が数量ベースで一段と落ち込む。7-9月期の外需寄与度は前期比▲0.4%程度のマイナスに

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2022年の米利上げは最大1回か】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2022年の米利上げは最大1回かのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!