- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 欧州大手保険グループの2020年末SCR比率の状況について(2)-ソルベンシーIIに基づく数値結果報告(比率の推移分析と感応度の推移)-

2021年04月13日

欧州大手保険グループの2020年末SCR比率の状況について(2)-ソルベンシーIIに基づく数値結果報告(比率の推移分析と感応度の推移)-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1―はじめに

欧州大手保険グループの2020年決算発表に伴い、ソルベンシーII制度に基づく各種数値等が開示されている。

前回のレポートでは、欧州大手保険グループのSCR比率の水準等について、全体的な状況を報告したが、今回のレポートでは、各社のSCR比率の推移分析や感応度の推移の状況について報告する。

前回のレポートでは、欧州大手保険グループのSCR比率の水準等について、全体的な状況を報告したが、今回のレポートでは、各社のSCR比率の推移分析や感応度の推移の状況について報告する。

2―各社のSCR比率や感応度の推移

各社とも、2016年1月からのソルベンシーII制度の実施に向けて、SCR比率の充実や感応度の抑制に向けた対応を行ってきていたが、2016年以降も、着実に営業利益を積み上げることに加えて、劣後債の発行等で資本の充実を図ってきている。

なお、以下のSCR比率の推移の要因分解は、各社の公表資料に基づいているが、例えば「経営行動(management action)」に何を含めるのか等が、必ずしも統一されているわけではない。さらには、感応度の対象内容やシナリオも各社各様である1。加えて、要因分解に関する情報提供が行われている時期や感応度の対象時期も必ずしも統一されておらず、各社の考え方に基づいている。

なお、2020年上期末の状況については、基礎研レポート「欧州大手保険グループの2020年上期末SCR比率の状況について-ソルベンシーIIに基づく数値結果報告-」(2020.10.2)で報告しているので、こちらも参考にしていただきたい。

1 現在行われているソルベンシーIIのレビューの中で、「感応度に関する情報の標準化」が提案されている。これについては、保険年金フォーカス「EIOPAがソルベンシーIIの2020年レビューに関する意見をECに提出(4)-助言内容(報告と開示)-」(2021.2.3)を参照のこと。

なお、以下のSCR比率の推移の要因分解は、各社の公表資料に基づいているが、例えば「経営行動(management action)」に何を含めるのか等が、必ずしも統一されているわけではない。さらには、感応度の対象内容やシナリオも各社各様である1。加えて、要因分解に関する情報提供が行われている時期や感応度の対象時期も必ずしも統一されておらず、各社の考え方に基づいている。

なお、2020年上期末の状況については、基礎研レポート「欧州大手保険グループの2020年上期末SCR比率の状況について-ソルベンシーIIに基づく数値結果報告-」(2020.10.2)で報告しているので、こちらも参考にしていただきたい。

1 現在行われているソルベンシーIIのレビューの中で、「感応度に関する情報の標準化」が提案されている。これについては、保険年金フォーカス「EIOPAがソルベンシーIIの2020年レビューに関する意見をECに提出(4)-助言内容(報告と開示)-」(2021.2.3)を参照のこと。

1|AXA

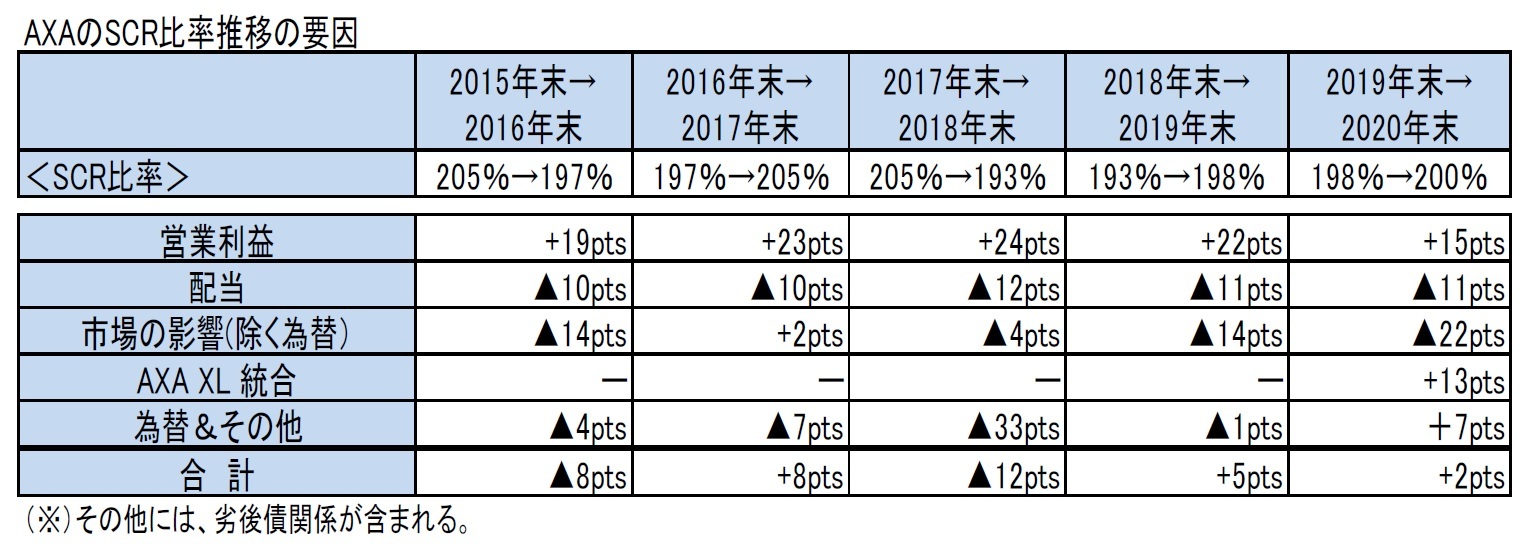

(1)SCR比率の推移

SCR比率は、2019年末の198%から2%ポイント増加して200%となった。

これは主に、低金利等の不利な市場の影響(▲22%ポイント)等によるマイナスの影響があったものの、配当差引き後での強い営業利益(+4%ポイント)とグループ内部モデルへのAXA XLの統合(+13%ポイント)によるプラスの影響が上回ったことによるものである。

なお、プレス・リリース資料によれば、2021年に支払われる2020年に対する配当差引後の営業利益で+3%ポイント、中欧事業の売却完了による影響で+2%ポイント、主として好調な株式市場による金融市場の影響で+1%ポイント、劣後債の償還による影響で▲1%ポイントとなっている。

(1)SCR比率の推移

SCR比率は、2019年末の198%から2%ポイント増加して200%となった。

これは主に、低金利等の不利な市場の影響(▲22%ポイント)等によるマイナスの影響があったものの、配当差引き後での強い営業利益(+4%ポイント)とグループ内部モデルへのAXA XLの統合(+13%ポイント)によるプラスの影響が上回ったことによるものである。

なお、プレス・リリース資料によれば、2021年に支払われる2020年に対する配当差引後の営業利益で+3%ポイント、中欧事業の売却完了による影響で+2%ポイント、主として好調な株式市場による金融市場の影響で+1%ポイント、劣後債の償還による影響で▲1%ポイントとなっている。

2|Allianz

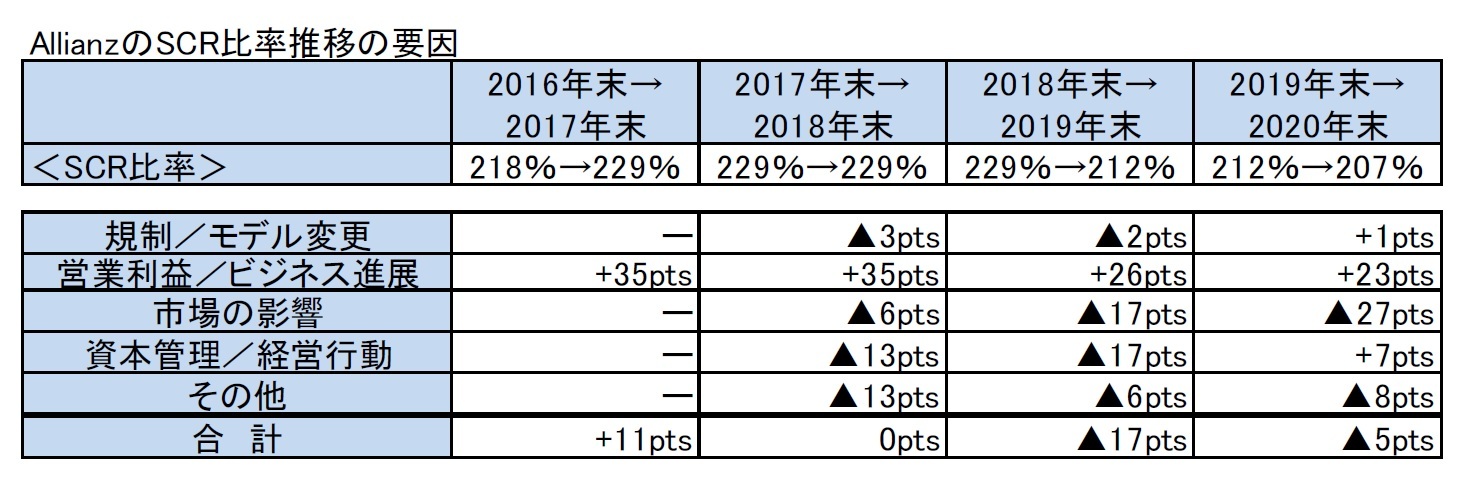

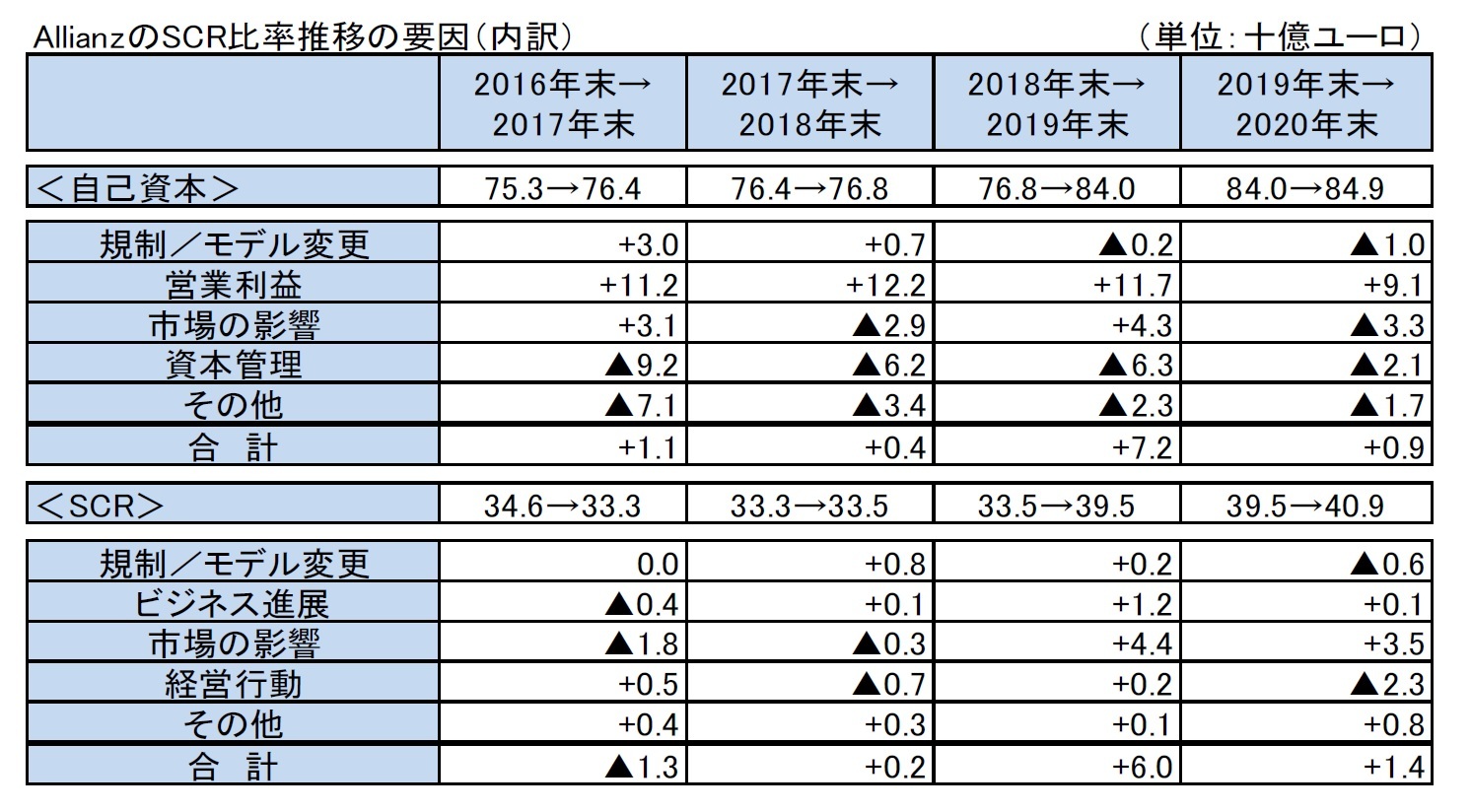

(1)SCR比率の推移

SCR比率は2020年末に207%で2019年末の212%から5%ポイント低下した。

この要因については、以下の通りとなっている。

・営業利益による資本形成とビジネス進展による影響が+23%ポイント(税及び配当控除後で+7%ポイント)

・規制・モデルの変更による影響は+1%ポイントで、自己資本がUFR(終局フォワードレート)の削減とモデル変更で減少したものの、SCRも第4四半期に導入されたモデル変更(クロス効果のモデリングの変更、株式ボラティリティ、サープラスファンド、キャッシュフロー)により減少した。

・市場による影響は▲27%ポイントで、上半期におけるCOVID-19のマイナスの影響は下半期における市場回復で完全には相殺されなかった。低金利が不利な動きの決定的なドライバーだった。

・経営行動及び資本管理の影響は+7%ポイントで、自己資本は、配当支払(▲40億ユーロ)と自社株買戻し(▲8億ユーロ)とSulAmérica/ControlExpert/BBVA (▲11億ユーロ)があったものの、劣後債務の発行(33億ユーロ)があり、SCRは、リスク削減(株式エクスポージャーの削減、デュレ―ション管理、再保険)及びSulAmérica の買収によるAllianz Seguros Brazilの取扱の変更が影響した。

・その他に、自己資本は、税(11億ユーロ)、チャージの再構築(8億ユーロ)等の影響があった。

(1)SCR比率の推移

SCR比率は2020年末に207%で2019年末の212%から5%ポイント低下した。

この要因については、以下の通りとなっている。

・営業利益による資本形成とビジネス進展による影響が+23%ポイント(税及び配当控除後で+7%ポイント)

・規制・モデルの変更による影響は+1%ポイントで、自己資本がUFR(終局フォワードレート)の削減とモデル変更で減少したものの、SCRも第4四半期に導入されたモデル変更(クロス効果のモデリングの変更、株式ボラティリティ、サープラスファンド、キャッシュフロー)により減少した。

・市場による影響は▲27%ポイントで、上半期におけるCOVID-19のマイナスの影響は下半期における市場回復で完全には相殺されなかった。低金利が不利な動きの決定的なドライバーだった。

・経営行動及び資本管理の影響は+7%ポイントで、自己資本は、配当支払(▲40億ユーロ)と自社株買戻し(▲8億ユーロ)とSulAmérica/ControlExpert/BBVA (▲11億ユーロ)があったものの、劣後債務の発行(33億ユーロ)があり、SCRは、リスク削減(株式エクスポージャーの削減、デュレ―ション管理、再保険)及びSulAmérica の買収によるAllianz Seguros Brazilの取扱の変更が影響した。

・その他に、自己資本は、税(11億ユーロ)、チャージの再構築(8億ユーロ)等の影響があった。

なお、2021年のSCR比率の見通しについて、第1四半期の劣後債務の償還により、▲4%ポイント、UFRの3.60%への低下により、最大▲2%ポイント、Westpacの取引による想定効果が▲1%ポイントあるとしつつ、一方で、配当・税差引後の資本形成が+7%ポイント~+8%ポイント期待されると述べている。

また、Allianzは、以下の補足情報も提供している。

・2021年第1四半期に償還されるTier1(制限付)資本を控除するとSCR比率は203%となる。

・技術的準備金に対する移行措置を適用した場合のSCR比率は240%となる。

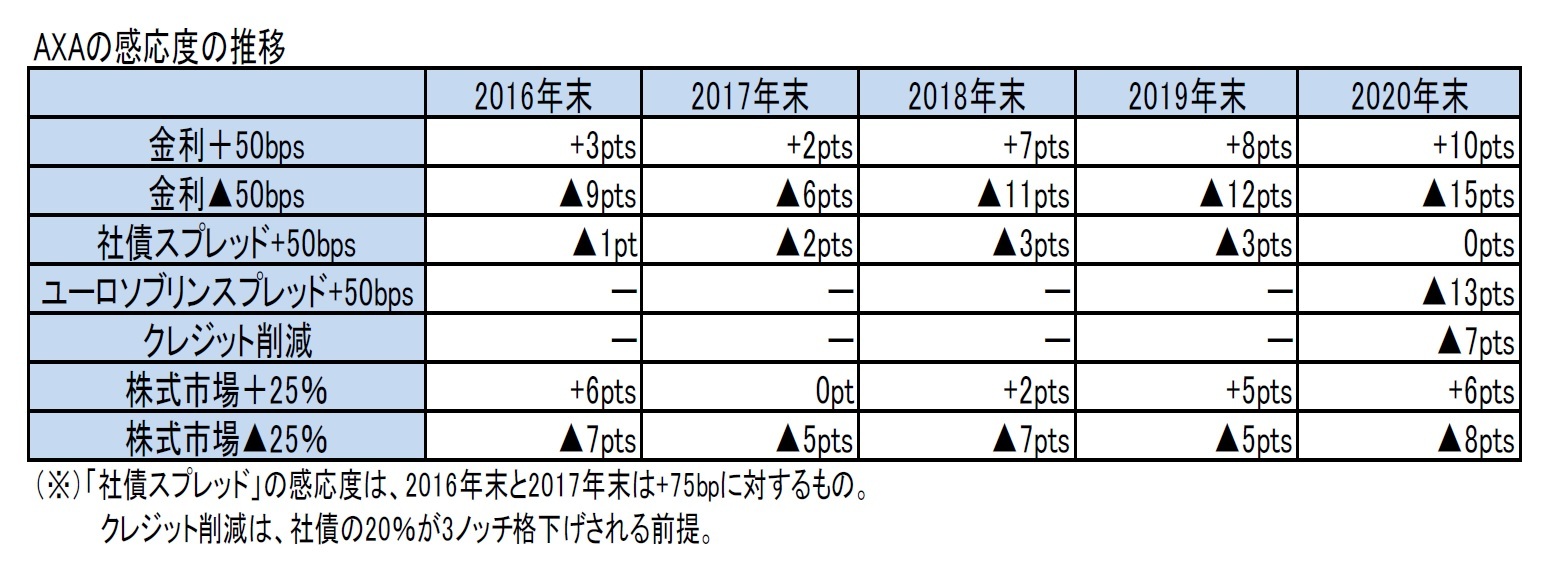

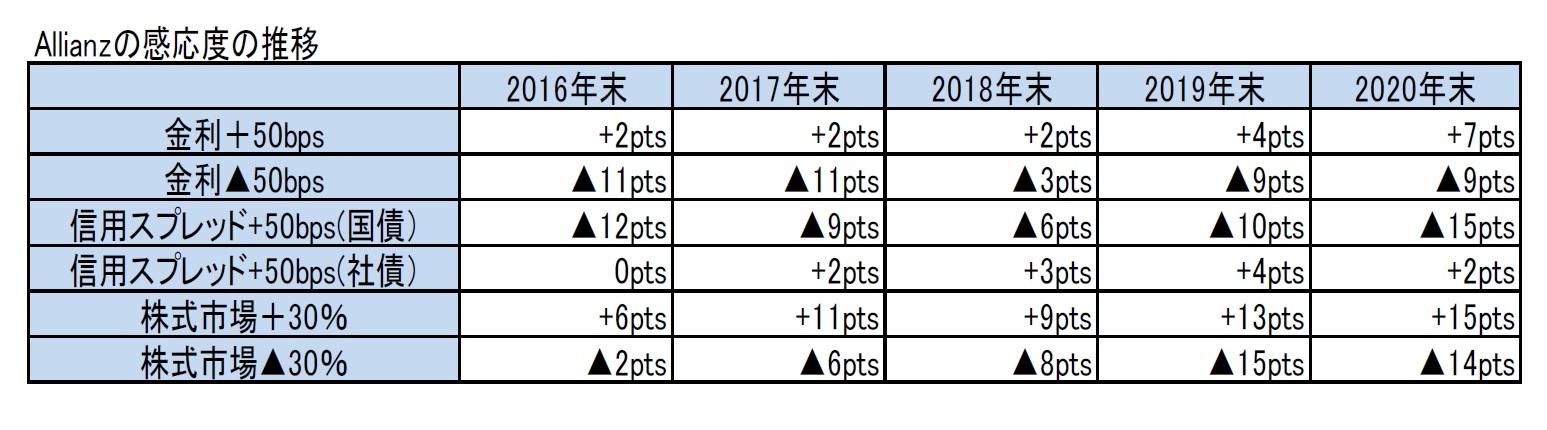

(2)感応度の推移

2018年は、第4四半期に導入したリスク種類間のクロス効果のモデリングの改善により、金利と信用スプレッドの感応度が改善した、としていたが、2019年末はほぼ2017年末の水準に戻っていた。2020年末は国債の信用スプレッドによる感応度が高くなっている。

また、2019年末に株式の感応度が大きく上昇していたが、2020年末も同程度の水準となっている。

なお、統合ストレスシナリオによる場合の感応度は、個々の感応度の合計に比べて、クロス効果により追加の10%ポイントの影響があるとしている。

また、Allianzは、以下の補足情報も提供している。

・2021年第1四半期に償還されるTier1(制限付)資本を控除するとSCR比率は203%となる。

・技術的準備金に対する移行措置を適用した場合のSCR比率は240%となる。

(2)感応度の推移

2018年は、第4四半期に導入したリスク種類間のクロス効果のモデリングの改善により、金利と信用スプレッドの感応度が改善した、としていたが、2019年末はほぼ2017年末の水準に戻っていた。2020年末は国債の信用スプレッドによる感応度が高くなっている。

また、2019年末に株式の感応度が大きく上昇していたが、2020年末も同程度の水準となっている。

なお、統合ストレスシナリオによる場合の感応度は、個々の感応度の合計に比べて、クロス効果により追加の10%ポイントの影響があるとしている。

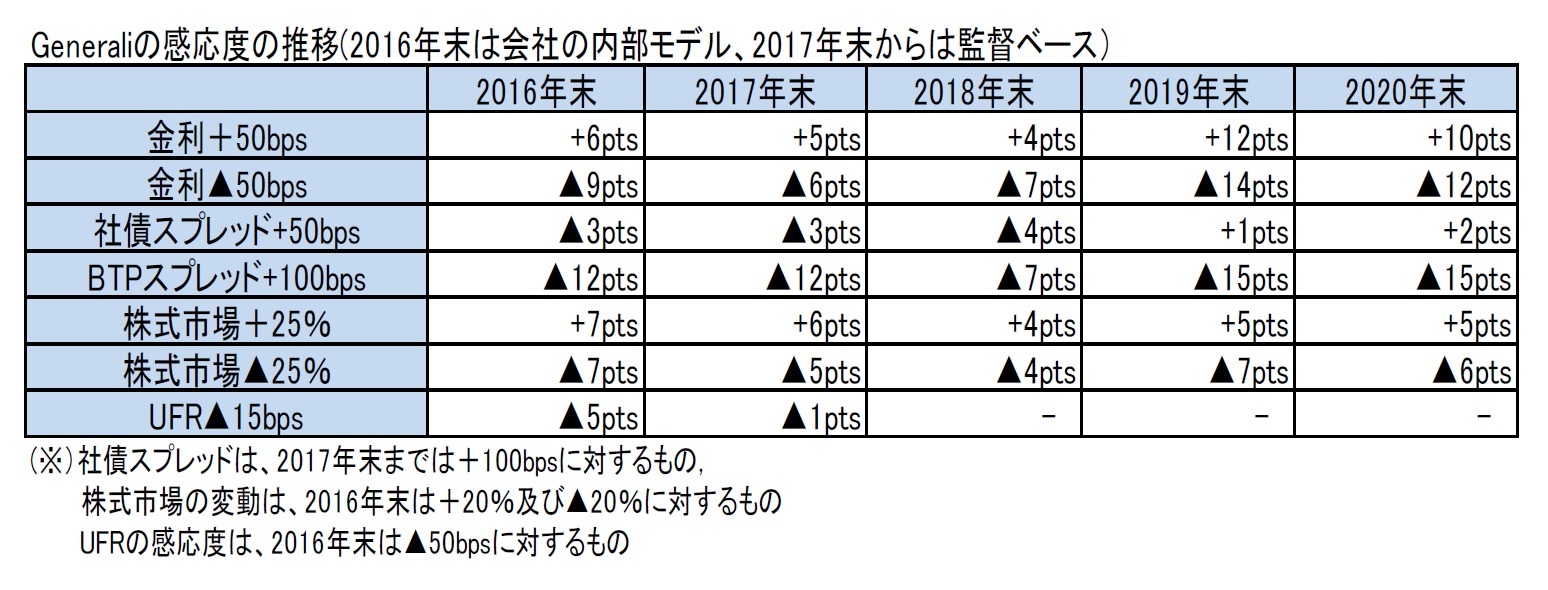

3|Generali

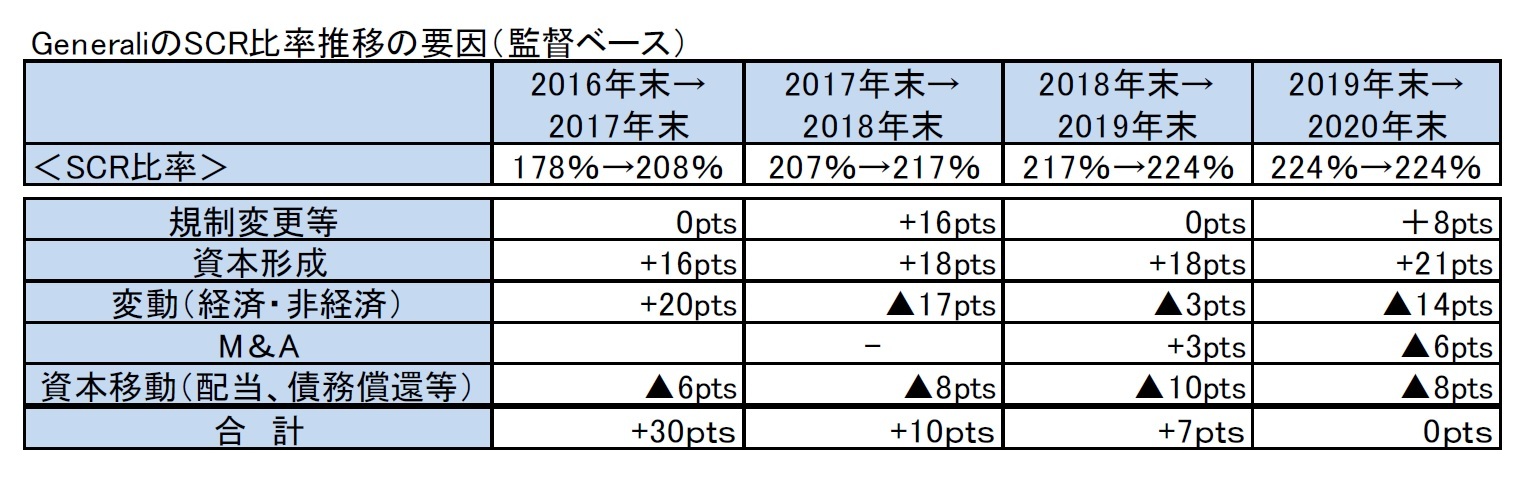

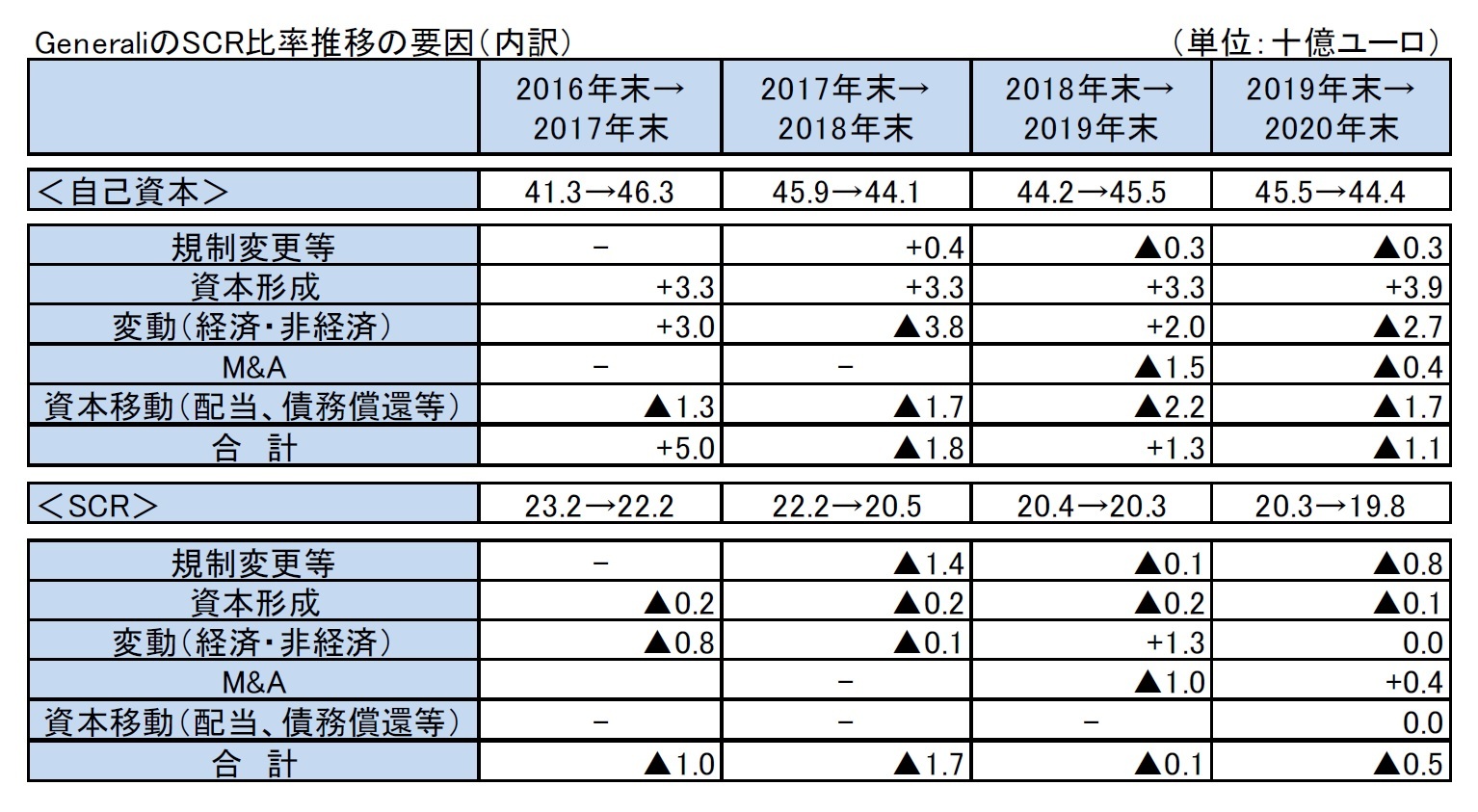

(1)SCR比率の推移

2020年末のSCR比率は、営業利益の計上による資本形成で+21%ポイントや規制変更による+8%ポイントのプラス効果があったが、一方で配当等の資本移動で▲8%ポイント、市場の変動等で▲14%ポイントの影響があったことから、2019年末と同じ水準の224%となった。

通常の資本形成により、SCRを超過する自己資本は、39億ユーロ増加しているが、このうち生命保険事業が28億ユーロ、損害保険事業が17億ユーロとなっている。この過去最高水準の資本形成に加えて、リスク削減や負債管理取引のプラス要因があったが、低金利、M&A取引、配当支払に加えて、UFRの引き下げやフランスにおけるIRP事業の取扱等の規制変更の影響で相殺された。

(1)SCR比率の推移

2020年末のSCR比率は、営業利益の計上による資本形成で+21%ポイントや規制変更による+8%ポイントのプラス効果があったが、一方で配当等の資本移動で▲8%ポイント、市場の変動等で▲14%ポイントの影響があったことから、2019年末と同じ水準の224%となった。

通常の資本形成により、SCRを超過する自己資本は、39億ユーロ増加しているが、このうち生命保険事業が28億ユーロ、損害保険事業が17億ユーロとなっている。この過去最高水準の資本形成に加えて、リスク削減や負債管理取引のプラス要因があったが、低金利、M&A取引、配当支払に加えて、UFRの引き下げやフランスにおけるIRP事業の取扱等の規制変更の影響で相殺された。

4|Aviva

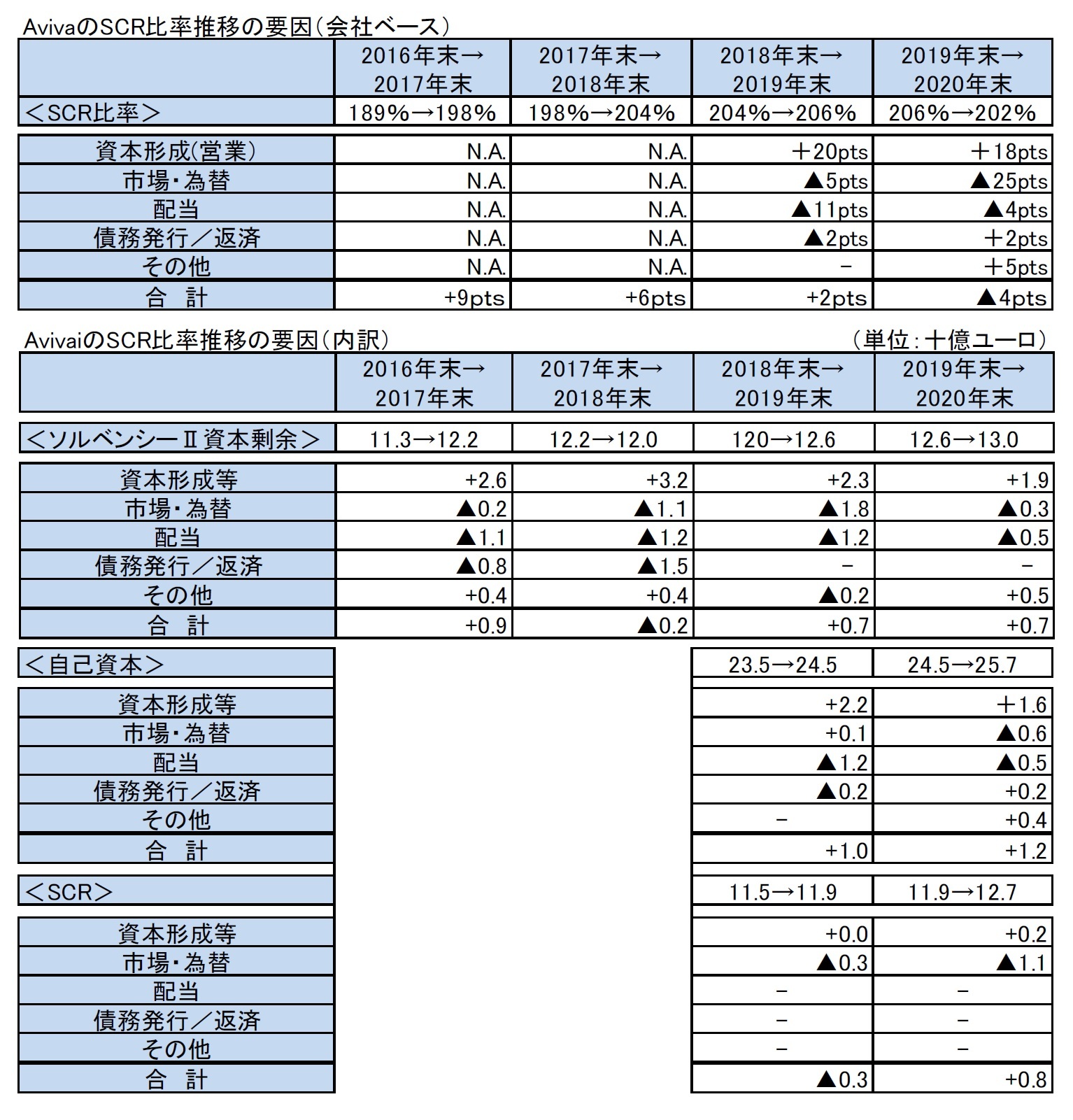

Avivaは会社ベースと監督ベースの2つのソルベンシー比率を開示している。

Avivaの以下の数値は、会社の株主ビューによるもので、完全に区分された(ring-fenced)有配当ファンド(2020年末で25億ポンド)、職員年金制度(2020年末で12億ポンド)のSCRと自己資本が除かれている。完全に区分された有配当ファンドと職員年金制度は、SCRを上回るいかなる資本もグループで認識されておらず、ソルベンシーII資本ベースでは自立している。それゆえ、会社の株主ビューは、株主のリスク・エクスポジャーと適格自己資本でSCRをカバーするグループの能力をより適切に表している、としている。

(1)SCR比率の推移

Avivaの会社ベースの数値は、2019年末の206%に比べて6%ポイント低下して、2020年末に200%となった。

資本形成による+18%ポイントや子会社(主にシンガポール)の処分によるプラスの影響があったものの、市場・為替によるマイナスの影響が▲25%ポイントと大きかった。なお、2019年末に、英国のEU(欧州連合)からの離脱が英国の商業用及び住宅用不動産に及ぼす可能性のある悪影響に対する特定の引当金を含めたが、2020年末では削除している。

SCRは、主に期間中の金利の低下により、信用リスクや生命保険リスクを含む多くのリスクが増大した結果、2019年末から9億ポンド増加して128億ポンドになった。さらに、規制当局が承認したリスク間相関への内部モデルの変更により、金利リスクから他のリスクへの資本の再配分が行われた。

Avivaは会社ベースと監督ベースの2つのソルベンシー比率を開示している。

Avivaの以下の数値は、会社の株主ビューによるもので、完全に区分された(ring-fenced)有配当ファンド(2020年末で25億ポンド)、職員年金制度(2020年末で12億ポンド)のSCRと自己資本が除かれている。完全に区分された有配当ファンドと職員年金制度は、SCRを上回るいかなる資本もグループで認識されておらず、ソルベンシーII資本ベースでは自立している。それゆえ、会社の株主ビューは、株主のリスク・エクスポジャーと適格自己資本でSCRをカバーするグループの能力をより適切に表している、としている。

(1)SCR比率の推移

Avivaの会社ベースの数値は、2019年末の206%に比べて6%ポイント低下して、2020年末に200%となった。

資本形成による+18%ポイントや子会社(主にシンガポール)の処分によるプラスの影響があったものの、市場・為替によるマイナスの影響が▲25%ポイントと大きかった。なお、2019年末に、英国のEU(欧州連合)からの離脱が英国の商業用及び住宅用不動産に及ぼす可能性のある悪影響に対する特定の引当金を含めたが、2020年末では削除している。

SCRは、主に期間中の金利の低下により、信用リスクや生命保険リスクを含む多くのリスクが増大した結果、2019年末から9億ポンド増加して128億ポンドになった。さらに、規制当局が承認したリスク間相関への内部モデルの変更により、金利リスクから他のリスクへの資本の再配分が行われた。

(2021年04月13日「保険・年金フォーカス」)

このレポートの関連カテゴリ

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/23 | EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

新着記事

-

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1) -

2025年10月23日

EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 -

2025年10月23日

中国:25年7~9月期GDPの評価-秋風索莫の気配が漂う中国経済。内需の悪化により成長率は減速 -

2025年10月23日

パワーカップルと小学校受験-データで読み解く暮らしの風景 -

2025年10月22日

高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州大手保険グループの2020年末SCR比率の状況について(2)-ソルベンシーIIに基づく数値結果報告(比率の推移分析と感応度の推移)-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州大手保険グループの2020年末SCR比率の状況について(2)-ソルベンシーIIに基づく数値結果報告(比率の推移分析と感応度の推移)-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!