- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- バイデン大統領なら“つまらない”相場に?

2020年12月03日

文字サイズ

- 小

- 中

- 大

2020年11月3日に投票日を迎えた米大統領選挙は民主党のバイデン候補が優勢な状況だ(11月9日時点)。米大統領選という最大級のリスクイベントを事実上通過、不透明感が和らいだとみた投資家が積極的に株式の買いに動き、日経平均は11月6日に約29年ぶりの高値をつけた。

一方、同時に行われた議会選挙では下院は民主党が、上院は共和党がそれぞれ過半数を維持し、“ねじれ”になるとみられている(同)。そこで、バイデン氏とトランプ氏の政策について実行可能性を踏まえて比較してみる。

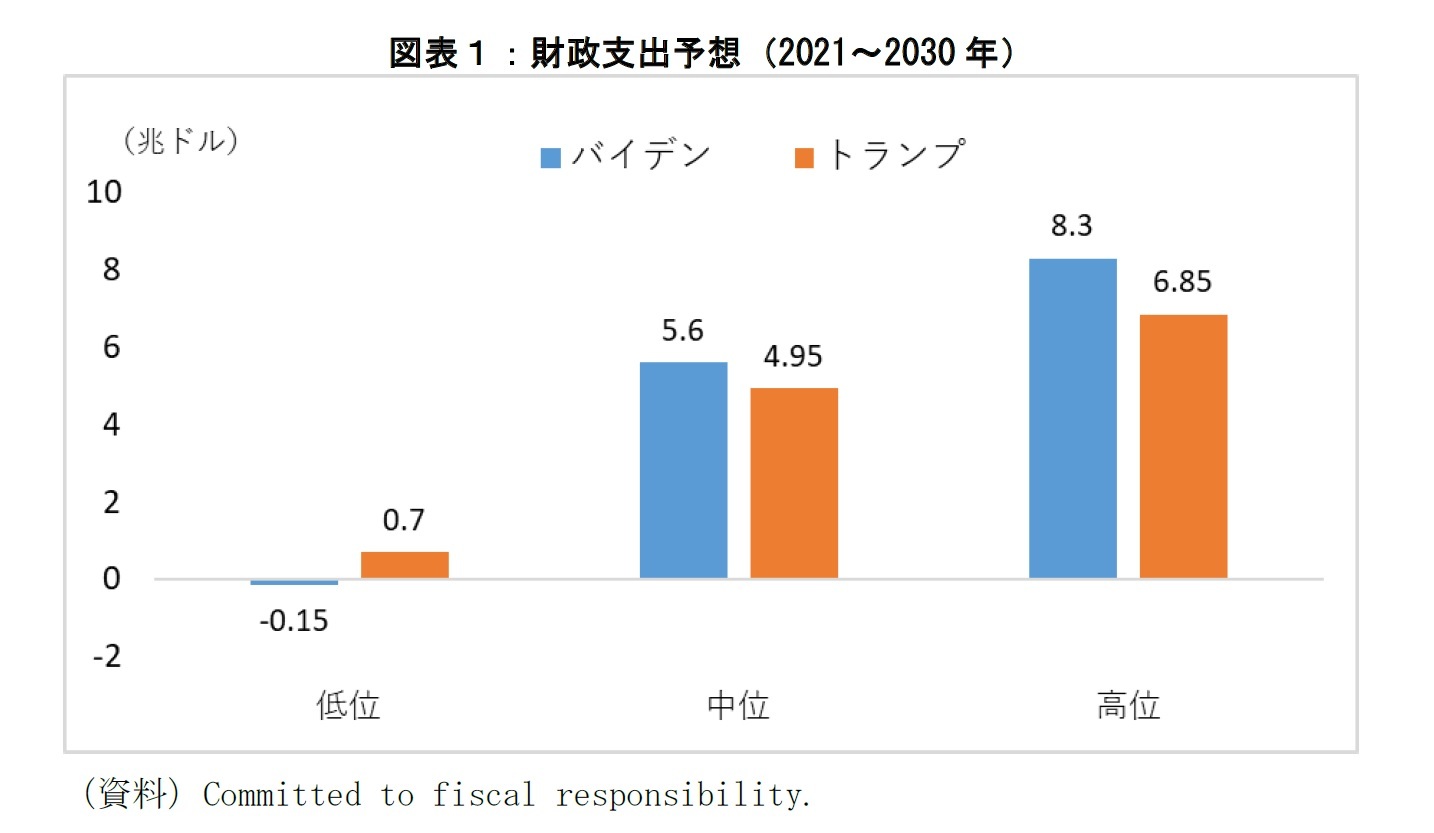

図表1は「責任ある連邦予算委員会」という米国超党派の調査機関が試算したもので、支出規模が低位に収まれば財政への追加的な影響は軽微だ。しかし、支出規模が中位から高位の場合、バイデン氏・トランプ氏どちらも5兆ドル~8兆ドルの財政悪化を見込んでおり、いずれも財政拡張的、大きな政府という方向性は共通といえる。

一方、同時に行われた議会選挙では下院は民主党が、上院は共和党がそれぞれ過半数を維持し、“ねじれ”になるとみられている(同)。そこで、バイデン氏とトランプ氏の政策について実行可能性を踏まえて比較してみる。

図表1は「責任ある連邦予算委員会」という米国超党派の調査機関が試算したもので、支出規模が低位に収まれば財政への追加的な影響は軽微だ。しかし、支出規模が中位から高位の場合、バイデン氏・トランプ氏どちらも5兆ドル~8兆ドルの財政悪化を見込んでおり、いずれも財政拡張的、大きな政府という方向性は共通といえる。

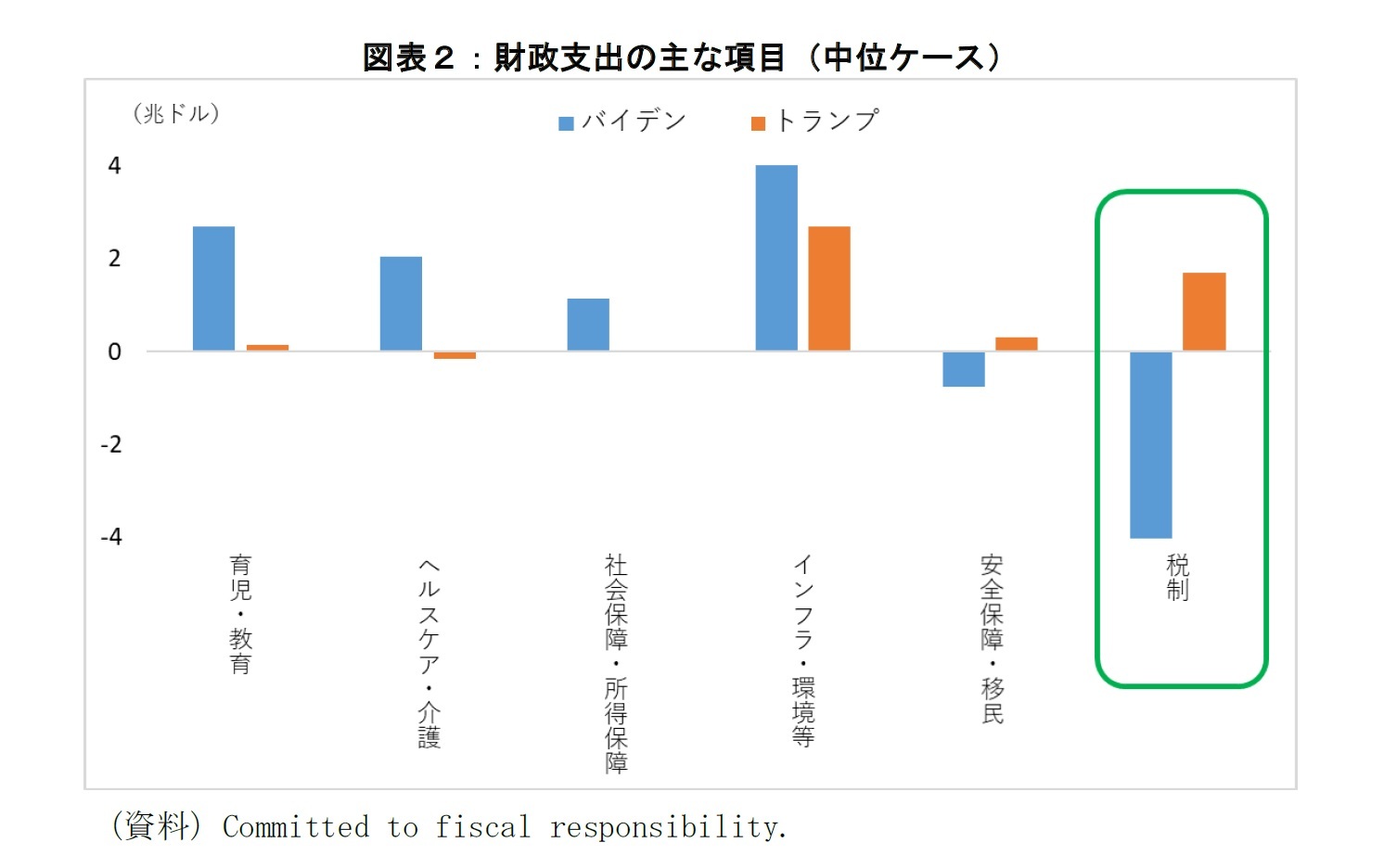

ただ、公約の内訳は両者で異なっている。図表2のとおり支出規模が中位のケースでは、トランプ氏はおしなべて支出を拡大させるのみであるのに対し、バイデン氏はトランプ氏以上の支出拡大と増税がセットだ。

具体的にはトランプ氏はインフラ・環境等への支出と減税の拡大がメインだが、バイデン氏は育児・教育やヘルスケア・介護、インフラ・環境など幅広い領域で大盤振る舞いしつつ、「税制」がマイナスなのは4兆ドルを超える増税を意味している。

バイデン氏が大統領に就任した場合、これらの政策を実行するタイミングが重要になってくる。インフラ等の支出が先なら景気にプラスだが、増税が先なら景気にマイナスとなる。しかし、議会のねじれ状態が続きそうなので、しばらく増税はないとマーケットは安心したようだ。

というのも、上院の過半数を維持しそうな共和党は増税に反対の立場であり、さらに今の経済状況を考えれば増税などとてもできないだろう。「いずれ増税するかもしれないが、向こう数年は景気刺激策が優先される」と評価しているようだ。市場の見立てはおそらく正しい。

具体的にはトランプ氏はインフラ・環境等への支出と減税の拡大がメインだが、バイデン氏は育児・教育やヘルスケア・介護、インフラ・環境など幅広い領域で大盤振る舞いしつつ、「税制」がマイナスなのは4兆ドルを超える増税を意味している。

バイデン氏が大統領に就任した場合、これらの政策を実行するタイミングが重要になってくる。インフラ等の支出が先なら景気にプラスだが、増税が先なら景気にマイナスとなる。しかし、議会のねじれ状態が続きそうなので、しばらく増税はないとマーケットは安心したようだ。

というのも、上院の過半数を維持しそうな共和党は増税に反対の立場であり、さらに今の経済状況を考えれば増税などとてもできないだろう。「いずれ増税するかもしれないが、向こう数年は景気刺激策が優先される」と評価しているようだ。市場の見立てはおそらく正しい。

ただ、逆に言うとバイデン氏の大盤振る舞いを上院が認めない可能性もある。そう考えると、大統領選前後に大きく上昇した株式市場は“いいとこ取り”しているように見える。期待したほどの財政支出も無ければ、増税もない。特徴が乏しい政権になるかもしれないからだ。

さらにバイデン氏は中国との対話姿勢を示している。対中政策で日本などに同調を求める可能性は高いが、トランプ氏ほどマーケットに刺激的な材料は提供しないかもしれない。その結果、“つまらない相場”になるのではないか。

ただ、あくまで短期を好む投資家にとって面白みに欠けるという意味であって、年金や個人の積立投資のような長期志向の投資家には、安定的でむしろ好ましい相場となるかもしれない。

さらにバイデン氏は中国との対話姿勢を示している。対中政策で日本などに同調を求める可能性は高いが、トランプ氏ほどマーケットに刺激的な材料は提供しないかもしれない。その結果、“つまらない相場”になるのではないか。

ただ、あくまで短期を好む投資家にとって面白みに欠けるという意味であって、年金や個人の積立投資のような長期志向の投資家には、安定的でむしろ好ましい相場となるかもしれない。

(2020年12月03日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1852

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

1999年 (株)ニッセイ基礎研究所へ

2023年より現職

【加入団体等】

・日本証券アナリスト協会認定アナリスト

井出 真吾のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/01 | 急上昇した日本株に潜む落とし穴~コロナ禍の成功体験は再現するか~ | 井出 真吾 | 基礎研レポート |

| 2025/05/07 | 遠のいた日経平均4万円回復 | 井出 真吾 | ニッセイ年金ストラテジー |

| 2025/01/09 | 日経平均4万円回復は? | 井出 真吾 | 基礎研マンスリー |

| 2024/12/23 | 日経平均4万円回復は? | 井出 真吾 | 研究員の眼 |

新着記事

-

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【バイデン大統領なら“つまらない”相場に?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

バイデン大統領なら“つまらない”相場に?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!