- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 財政・税制 >

- ふるさと納税のウソ、ホント-年間上限額を少し超える程度が丁度いい?

ふるさと納税のウソ、ホント-年間上限額を少し超える程度が丁度いい?

金融研究部 主任研究員・年金総合リサーチセンター・ジェロントロジー推進室・サステナビリティ投資推進室兼任 高岡 和佳子

文字サイズ

- 小

- 中

- 大

女性部下:

今年分のふるさと納税(寄付)、もうやりましたか?

男性上司:

大部分はやったけど、あと少し残っている。

年間上限額を少し超える程度が丁度いいしね。

女性部下:

そんな訳ないじゃないですか。年間上限の範囲内がいいに決まっていますよ。

それに、生命保険料控除等も考えれば、年間上限額より控えめにすべきですよ。

そもそも、丁度いいふるさと納税額とは何か。おそらく、寄付額の30%相当の返礼品を受け取ることを前提に、最も得する納税額を議論しているのであろう。

筆者が考えるに、男性上司の思考は以下のようなものである。

年間上限額まで残り9,000円だとする。年間上限額を超過した分は自己負担になるので、追加的に10,000円寄付すると、自己負担分が1,000円(10,000円―9,000円)増える。しかし、追加的に3,000円(10,000円×30%)相当の返礼品を受け取れるのだから、追加的に2,000円(3,000円―1,000円)の益がある。このため、10,000円納税した方が得なので、「年間上限額を少し超える程度が丁度いい」はホントである。

合理的な考え方の持ち主だと感心するが、女性部下も侮れない。筆者が考えるに、女性部下の思考は以下のようなものである。

年間上限額まで残り9,000円だとする。9,000円の寄付に対し、2,700円(9,000円×30%)相当の返礼品を受け取れる寄付先を探せば、自己負担は増えない。追加的な益は2,700円なので、年間上限額の範囲内に止めるべきである。つまり、「年間上限額を少し超える程度が丁度いい」はウソである。

このように見ると、女性部下の方が正しいように思えるが、果たしてそうだろうか。そこで、男性上司の方が正しいと判断するために必要な要素を二つ考えてみた。

一つ目の要素は、年間上限額までの残金に見合った返礼品を探すための時間(労力)に関係する。返礼品を探すために1時間かかるなら、男性上司の時給が700円(2,700円―2,000円)以下でない限り割に合わない。令和元年度の最低時給が700円より高いので、返礼品を探すための時間を考えると、やはり「年間上限額を少し超える程度が丁度いい」はホントである。これには、二つの反論が予想される。

一番目の反論は、ふるさと納税関連サイトで条件を指定して検索すれば、さほど時間はかからないといった反論である。しかし、2,700円相当の返礼品が、男性上司にとって2,700円の価値があるとは限らない。返礼品を転売せず、世帯内消費が前提なら、いかに高級な肉であろうとベジタリアン世帯には無価値である。年間上限額までの残金に見合いかつ自身の嗜好にあった返礼品を探すとなれば、それなりの時間を要するだろうし、そのように好都合な返礼品が存在しない可能性もある。

二番目の反論は、ポイント制を利用すればよいという反論である。ポイント制とは、寄付額に応じてポイントが付与され、ポイント付与後有効期限内の好きなタイミングで、ポイントを好きな返礼品に交換するという仕組みである。有効期限は自治体やポイント制度運営主体によって差はあるが、決して短くない。このため、当年中に9,000円分寄付し付与されたポイントと、翌年に寄付し付与されるポイントを合算して、好みの返礼品に交換することが可能である。

二番目の反論には「ぐう」の音もでない。ポイント付与を受けるための最低寄付額があり、有効期限と同様に、自治体やポイント制度運営主体によって様々であるが、最低寄付額を9,000円以下に設定している自治体は決して少なくないからだ。男性上司がワンストップ特例制度申請しており、かつすでに5自治体に寄付してしまっている上、既に寄付済みの自治体にはいずれもポイント制度がないか、最低寄付額が9,000円を超えるなら、「ポイント制を利用できない」と反論し返すこともできる。しかし、ワンストップ特例制度利用の条件、5自治体を超えるなら、確定申告すればいいと再反論されるのが落ちである。やはり、「年間上限額を少し超える程度が丁度いい」はウソなのだろうか。

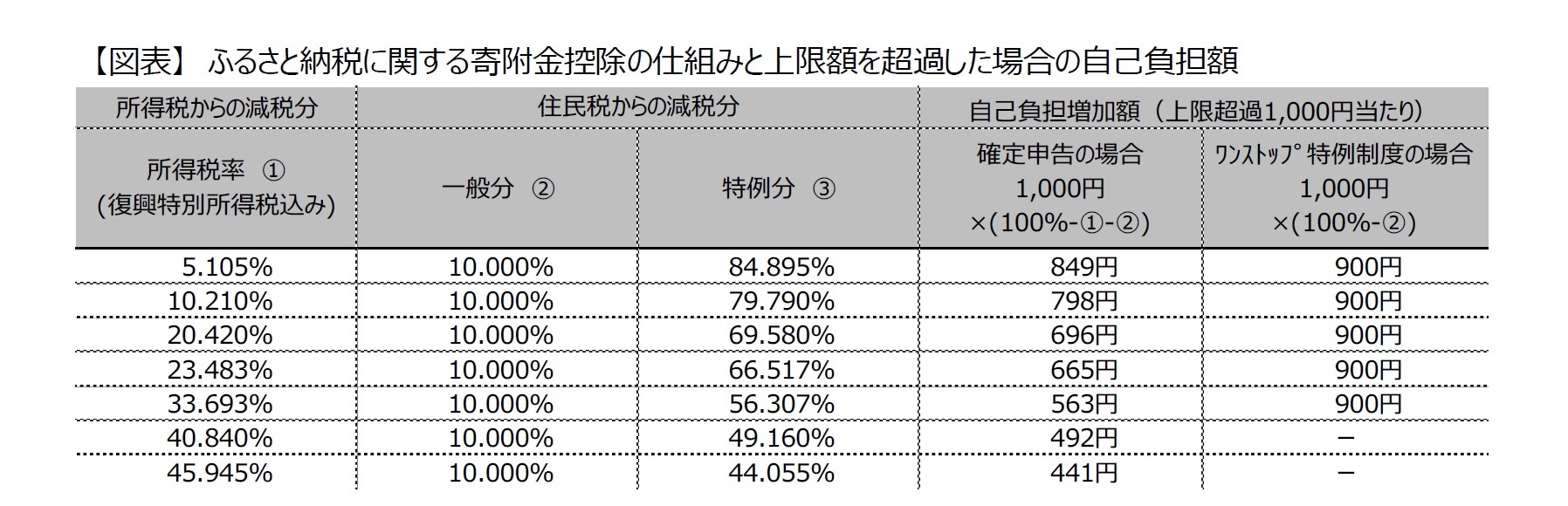

二つ目の要素は、ふるさと納税に関する寄附金控除の仕組みに関係する。一般的に、ふるさと納税の年間上限額とは自己負担額が2,000円に収まる上限額であって、寄付額の30%相当の返礼品を前提に、最も得する金額とは限らない。ふるさと納税による減税は所得税の減税分(図表の①)と住民税の減税分(図表の②と③)で構成される。住民税の減税分は一般分②と特例分③からなる。住民税の自己負担額が2,000円に収まる上限額とは、特例分③が適用される上限額であり、①と②が適用される上限は、はるかに高い。このため、実は「追加的に10,000円寄付すると、自己負担分が1,000円(10,000円―9,000円)増える」というのが間違いで、自己負担額は1,000円より少なくなる。例えば、所得税率(復興特別所得税込み)が45.945%の超高所得者の場合は、年間上限額を超える寄付1,000円につき、自己負担額の増加は441円である。従って、10,000円の寄付で3,000円の返礼品がもらえて、上限超過した寄付1,000円の自己負担が441円なので、追加的な益は2,559円(3,000円―441円)となる。所得税率が低くなると年間上限を超える寄付1,000円当たりの自己負担額は高くなるが、所得税率が5.105%でも自己負担額は849円なので1,000円よりは少ない。男性上司が考えるよりお得なのである。とはいえ、ポイント制を利用するなどして、年間上限額との差額9,000円の寄付に対し、2,700円(9,000円×30%)相当の返礼品を受け取る方がよりお得である。しかし、些細な差しかないので「年間上限額を少し超えても大差ない」というのが正解ではないだろうか。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2020年06月26日「研究員の眼」)

03-3512-1851

- 【職歴】

1999年 日本生命保険相互会社入社

2006年 ニッセイ基礎研究所へ

2017年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

高岡 和佳子のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/20 | ブルーファイナンスの課題-気候変動より低い関心が普及を阻む | 高岡 和佳子 | 研究員の眼 |

| 2025/07/03 | 国内企業年金が好むオルタナティブ投資 | 高岡 和佳子 | ニッセイ年金ストラテジー |

| 2025/06/30 | 食品ロス削減情報の比較可能性-何のための情報開示か? | 高岡 和佳子 | 基礎研レター |

| 2025/04/30 | ふるさと納税のピットフォール-発生原因と望まれる改良 | 高岡 和佳子 | 基礎研レポート |

新着記事

-

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【ふるさと納税のウソ、ホント-年間上限額を少し超える程度が丁度いい?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

ふるさと納税のウソ、ホント-年間上限額を少し超える程度が丁度いい?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!