- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 中国・アジア保険事情 >

- 中国の生命保険市場(2018年版)基礎データ【アジア・新興国】中国保険市場の最新動向(41)

2020年02月18日

文字サイズ

- 小

- 中

- 大

1-市場概況

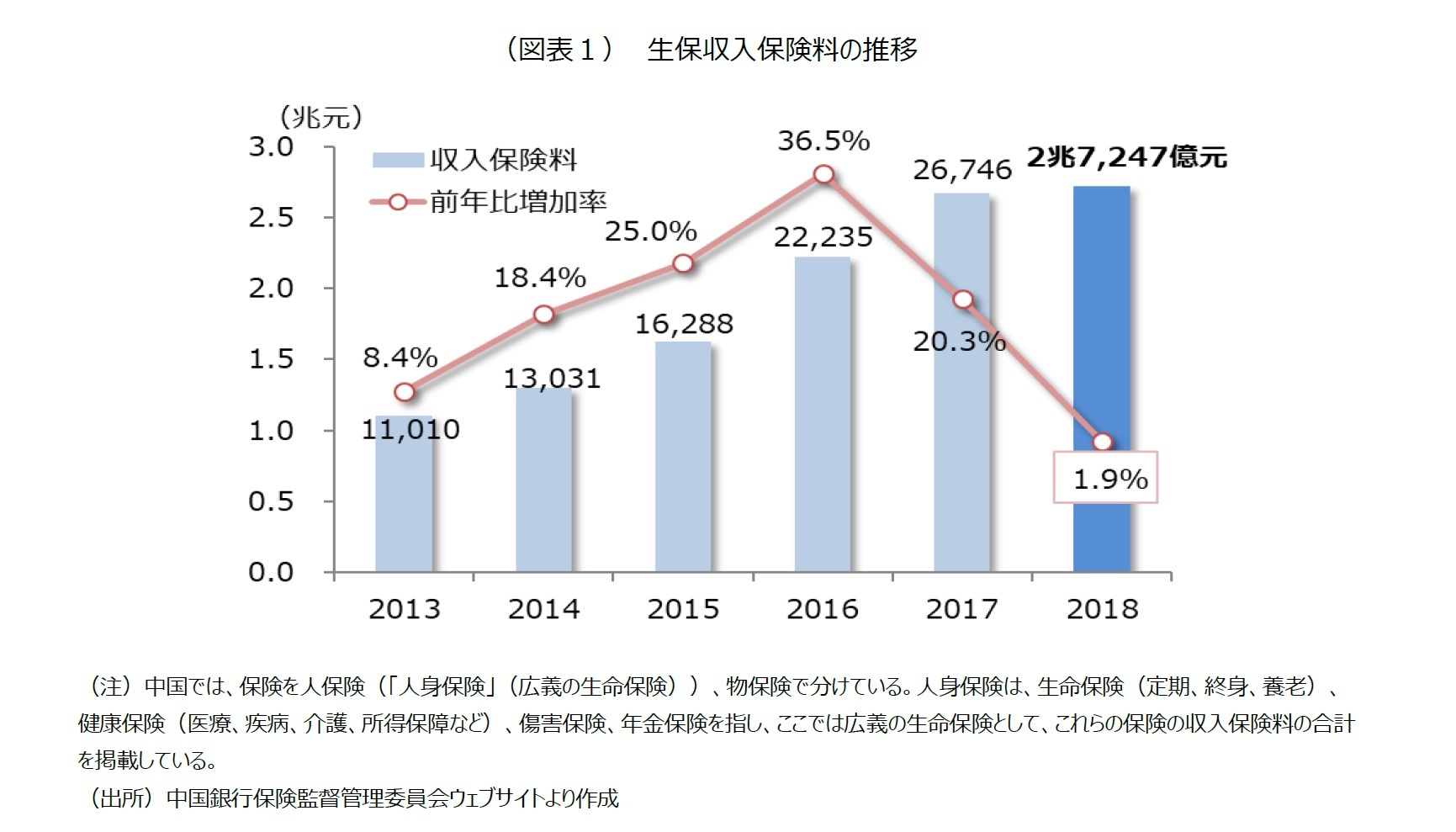

保険会社の中には利回りを確保するために、株式の大量買い付けや敵対的買収といった積極的な資産運用を展開した会社もあり、資産と負債のデュレーションのミスマッチやリスクの拡大など運用上多くの問題を抱える事態が発生した。当局は、2016年後半から市場の健全化に乗り出しており、販売の総量規制、投資・運用規制、リスクコントロールの強化をはかっている。2017年以降は、保険会社に対して保険商品の本来あるべき役割をはたすべく、終身、医療などの保障性商品、契約期間が長期で平準払いの貯蓄性商品の販売へのシフトを強く求めている。加えて、契約期間が短い一時払い商品の販売も規制した。2018年はこのような健全化の影響を受けて、収入保険料の規模はこれまでで最大となったのものの、増加幅は小幅にとどまった。

一方、2018年は社会の急速なデジタル化により、民間保障商品の多様化も進んだ。2018年10月には、EC(電子商取引)最大手のアリババグループのネットサービスを利用する会員向けに重大疾病保障―「相互保」(後の「相互宝」)の加入受付をオンラインで開始した。わずか2週間で加入者が1,300万人を超えるなど加入者が急増している。最大の特徴は、加入時に保険料に相当する費用がかからず、給付時点で必要となる費用を会員で割り勘するという後払い方式の導入である。また、加入に際してのリスク選択には、健康状態に加えて、アリババグループのエコシステム上における信用スコアも活用されるなど、民間保障分野に新たな保障のあり方を提示した。このような会員や仲間の間でリスクをプールするP2P互助は、中国では保険商品と分類されていない。

11元=16.0円で換算

一方、2018年は社会の急速なデジタル化により、民間保障商品の多様化も進んだ。2018年10月には、EC(電子商取引)最大手のアリババグループのネットサービスを利用する会員向けに重大疾病保障―「相互保」(後の「相互宝」)の加入受付をオンラインで開始した。わずか2週間で加入者が1,300万人を超えるなど加入者が急増している。最大の特徴は、加入時に保険料に相当する費用がかからず、給付時点で必要となる費用を会員で割り勘するという後払い方式の導入である。また、加入に際してのリスク選択には、健康状態に加えて、アリババグループのエコシステム上における信用スコアも活用されるなど、民間保障分野に新たな保障のあり方を提示した。このような会員や仲間の間でリスクをプールするP2P互助は、中国では保険商品と分類されていない。

11元=16.0円で換算

2-商品構成

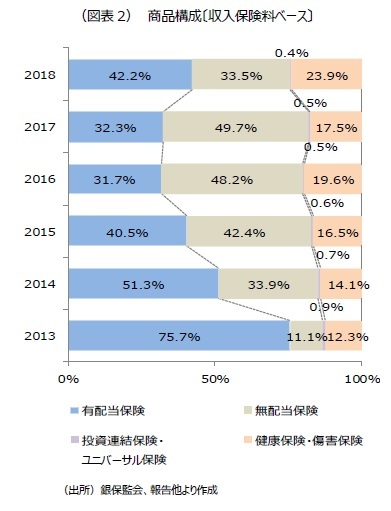

健康保険・傷害保険の構成比は前年から6.4ポイント増加して、全体の23.9%を占めた。全体の2割を超えたのは初めてである。特に、医療保険については、元より社会的関心の高い医療保険制度や供給体制の問題に、映画「我不是神薬」(邦題:ニセ薬じゃない!)のヒット、大手製薬企業の偽造問題などが加わり、その波及効果として医療保険への関心、需要が高まった点も挙げられる。

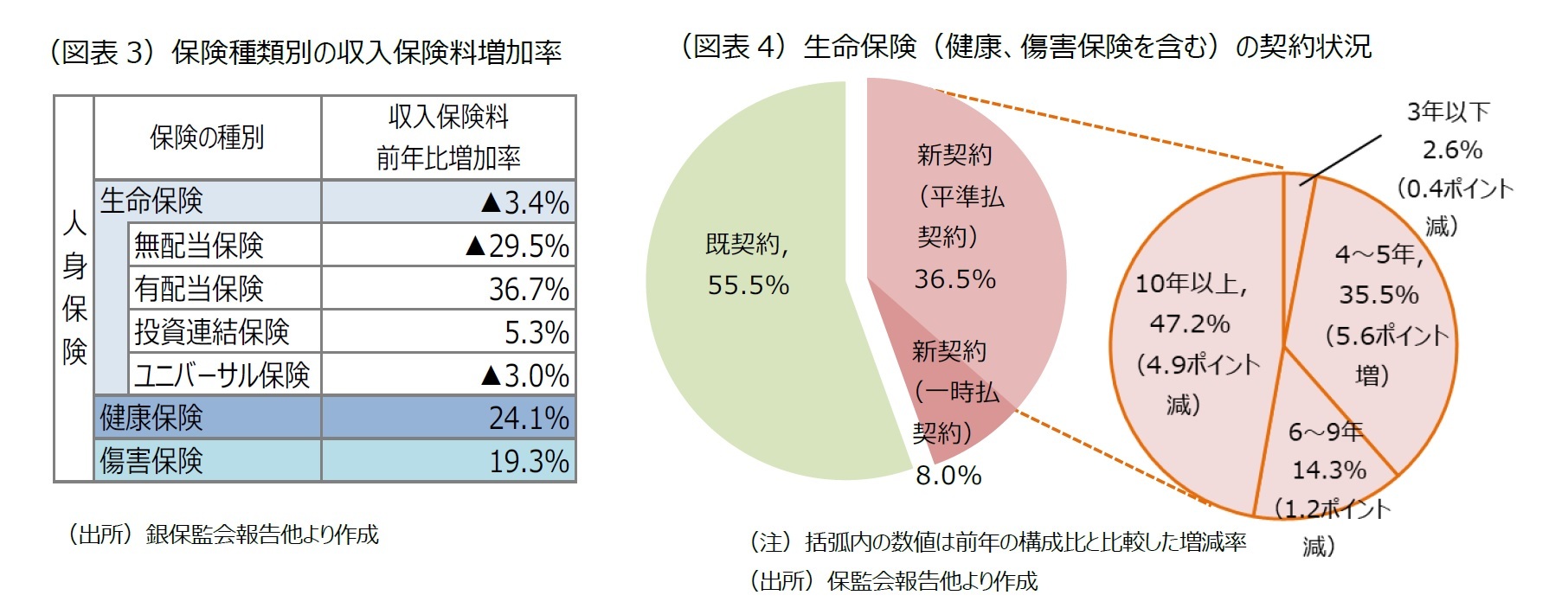

保険の種類別でみると、収入保険料ベースで最も増加したのは、有配当保険(前年比36.7%増)、次いで健康保険(前年比24.1%増)であった(図表3)。

2018年の生保収入保険料(健康保険、傷害保険を含む)のうち、新契約は前年比14.5ポイント減の44.5%を占めた。特に、市場健全化の影響から、一時払契約は前年から13.4ポイント減と大幅に減少した(図表4)。新規・平準払契約のうち、期間10年以上の契約が全体の52%と最も多くを占めたが前年から4.9ポイント減少している。一方、期間が4~5年の契約が前年より5.6ポイント増加して35.5%を占めており、平準払いの中では相対的に期間の短い契約が増加した。

保険の種類別でみると、収入保険料ベースで最も増加したのは、有配当保険(前年比36.7%増)、次いで健康保険(前年比24.1%増)であった(図表3)。

2018年の生保収入保険料(健康保険、傷害保険を含む)のうち、新契約は前年比14.5ポイント減の44.5%を占めた。特に、市場健全化の影響から、一時払契約は前年から13.4ポイント減と大幅に減少した(図表4)。新規・平準払契約のうち、期間10年以上の契約が全体の52%と最も多くを占めたが前年から4.9ポイント減少している。一方、期間が4~5年の契約が前年より5.6ポイント増加して35.5%を占めており、平準払いの中では相対的に期間の短い契約が増加した。

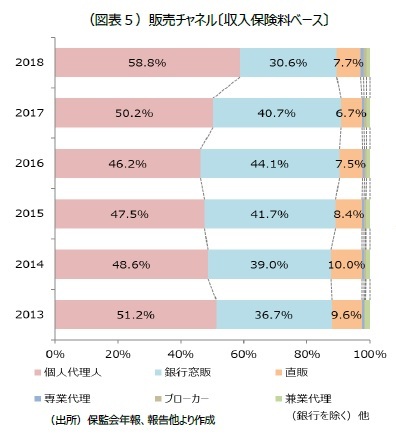

3-販売チャネル構成

4-保険金・給付金、解約払戻金等の支払いの状況

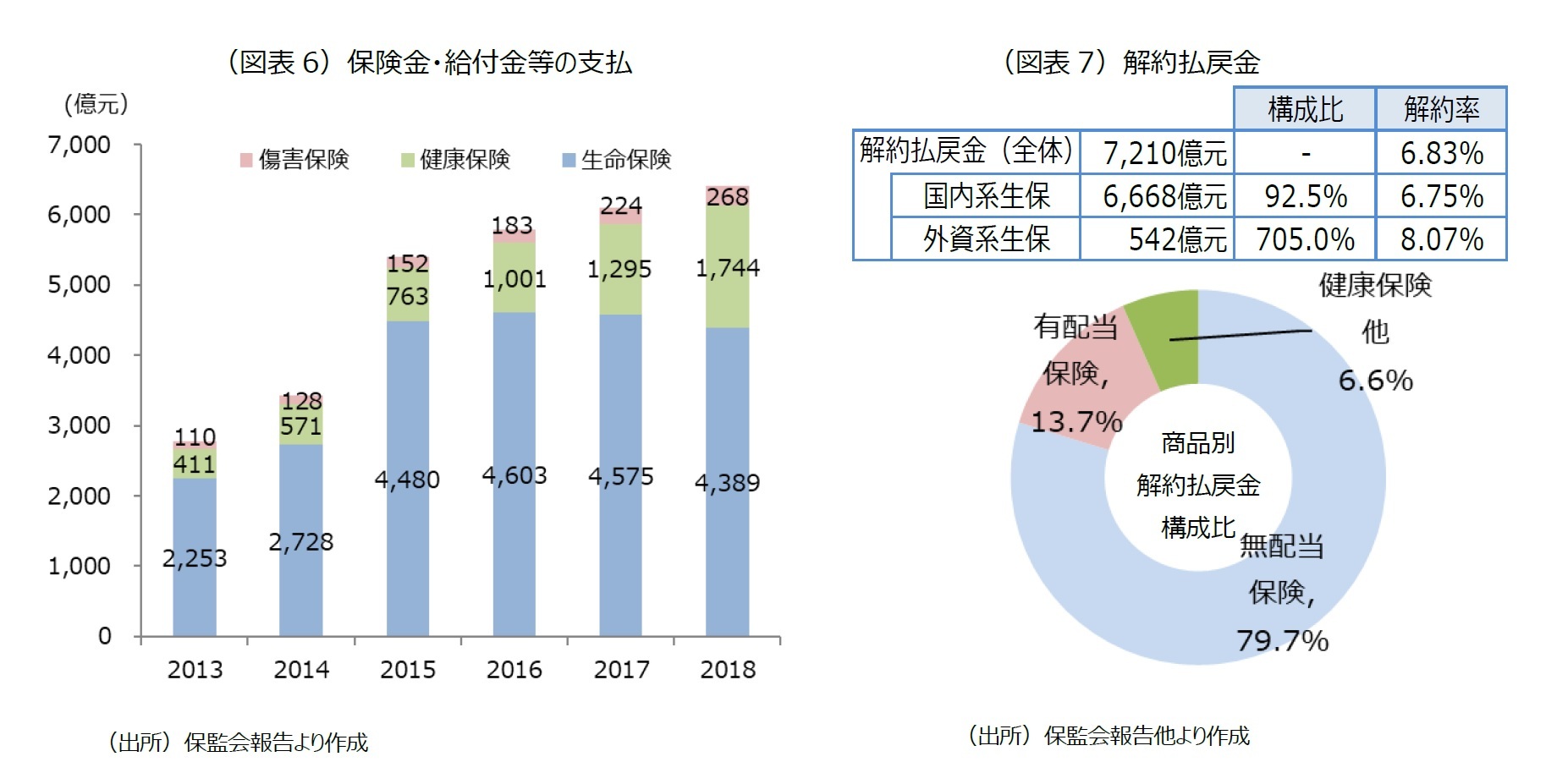

2018年の生命保険の死亡保険金や満期保険金等の支払いは、前年より4.1%減少し、4,389億元となった(図表6)。2017年以降、生命保険の保険金・給付金の支払は減少している。一方、健康保険は契約の増加や短期の契約も多く、前年比34.7%増の1,744億元となった。

また、解約払戻金は、前年比17.8%増の7,210億元となった(図表7)。商品別の構成比をみると、無配当保険は、前年比0.3%ポイント増の79.7%と最も多くを占めた。国内系生保、外資系生保の会社資本別でみると、市場占有率91.9%を占める国内系生保が全体の92.5%を占めた。解約率をみると、外資系生保が8.07%と国内系生保と比べて相対的に高くなった。

また、解約払戻金は、前年比17.8%増の7,210億元となった(図表7)。商品別の構成比をみると、無配当保険は、前年比0.3%ポイント増の79.7%と最も多くを占めた。国内系生保、外資系生保の会社資本別でみると、市場占有率91.9%を占める国内系生保が全体の92.5%を占めた。解約率をみると、外資系生保が8.07%と国内系生保と比べて相対的に高くなった。

5-主要な保険会社の業績状況

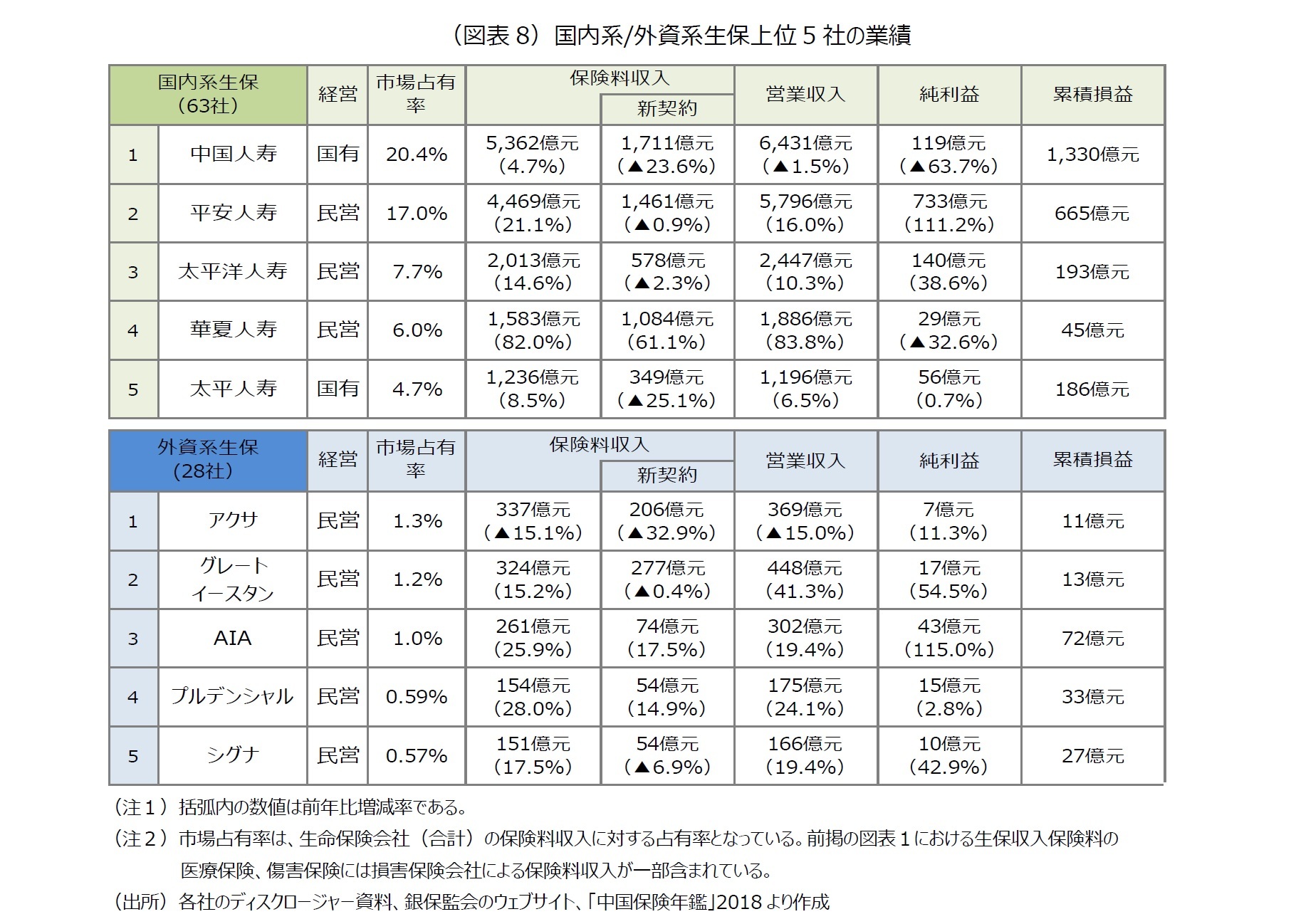

2018年、国内系の生命保険会社(医療保険専門、企業年金専門の保険会社を含む)は前年より7社増加して63社、外資系生保は28社(増減なし)であった。市場占有率(収入保険料ベース)は、国内系生保が91.9%を占め、外資系生保は8.1%であった。

市場占有率の高い上位3社は、中国人寿、平安人寿、太平洋人寿である(図表8)。上位3社の保険料収入はいずれも前年より伸びているものの、新契約の伸びが前年を下回っている。新契約の前年比の減少幅が最も大きかったのは国内最大手である国有の中国人寿である。

中国人寿は、保険料収入が前年比4.7%増にとどまり、金融市況の影響から投資収益は前年比30.1%減、純利益も上位3社のうち最も少ない119億元(前年比63.7%減)となった。収入保険料の伸びは2位の平安人寿に及ばず、代理人チームの高齢化、業務におけるデジタル化の遅れなどにおいても課題を抱えている。2018年4月には中国人寿グループとして、成長戦略をデジタル化戦略へ転換すると発表している。これを受けて、京東やテンセントといったプラットフォーマーと戦略的な連携を締結し、「総合金融+医・食・住・行・遊」とした経済圏構想を打ち出している。

一方、民間生保最大手の平安人寿は、平安保険グループ全体で2014年以降取り組んできたIT×金融×生活サービスを提供する総合フィンテック企業としての戦略が奏功している。レベルの高いUX(ユーザー体験)による顧客の増加、個人代理人との連携によるオンラインとオフラインのサービスの融合から収益増加の好循環を形成している。2018年の収入保険料は前年比21.1%増の4,469億元、営業収入、純利益とも大幅に増加した。2018年末時点での平安保険の経済圏のネットユーザー数は5.4億人、同年の新規顧客のうち35.6%にあたる1,450万人がネットサービスのユーザーからとなっている。ネットサービスの利活用の増加が顧客1名あたりの契約件数を増加させ、保険商品のクロスセルにつながっている。

太平洋人寿は、太平洋保険グループ全体として、2017年にデジタル化戦略を発表しており、 商品提供サービスのデジタル化、UXの向上、グループ全体でビッグデータの相互活用の3方面のレベル引き上げを目指している。2018年の収入保険料は前年比14.6%増の2,013億元であった。営業収入、純利益とも増加しており、グループ全体での取り組みが奏功している。

市場占有率の高い上位3社は、中国人寿、平安人寿、太平洋人寿である(図表8)。上位3社の保険料収入はいずれも前年より伸びているものの、新契約の伸びが前年を下回っている。新契約の前年比の減少幅が最も大きかったのは国内最大手である国有の中国人寿である。

中国人寿は、保険料収入が前年比4.7%増にとどまり、金融市況の影響から投資収益は前年比30.1%減、純利益も上位3社のうち最も少ない119億元(前年比63.7%減)となった。収入保険料の伸びは2位の平安人寿に及ばず、代理人チームの高齢化、業務におけるデジタル化の遅れなどにおいても課題を抱えている。2018年4月には中国人寿グループとして、成長戦略をデジタル化戦略へ転換すると発表している。これを受けて、京東やテンセントといったプラットフォーマーと戦略的な連携を締結し、「総合金融+医・食・住・行・遊」とした経済圏構想を打ち出している。

一方、民間生保最大手の平安人寿は、平安保険グループ全体で2014年以降取り組んできたIT×金融×生活サービスを提供する総合フィンテック企業としての戦略が奏功している。レベルの高いUX(ユーザー体験)による顧客の増加、個人代理人との連携によるオンラインとオフラインのサービスの融合から収益増加の好循環を形成している。2018年の収入保険料は前年比21.1%増の4,469億元、営業収入、純利益とも大幅に増加した。2018年末時点での平安保険の経済圏のネットユーザー数は5.4億人、同年の新規顧客のうち35.6%にあたる1,450万人がネットサービスのユーザーからとなっている。ネットサービスの利活用の増加が顧客1名あたりの契約件数を増加させ、保険商品のクロスセルにつながっている。

太平洋人寿は、太平洋保険グループ全体として、2017年にデジタル化戦略を発表しており、 商品提供サービスのデジタル化、UXの向上、グループ全体でビッグデータの相互活用の3方面のレベル引き上げを目指している。2018年の収入保険料は前年比14.6%増の2,013億元であった。営業収入、純利益とも増加しており、グループ全体での取り組みが奏功している。

外資系生保については、引き続き中国の国内銀行が50%以上を出資するアクサ、シグナといった銀行系生保が上位を占めている。2018年は銀行窓販の規制からアクサがその影響を大きく受けているが、外資系生保については、全体的には規模は小さいながらも、保険料収入、営業収入、純利益とも堅調に伸ばしている会社が多いといえよう。

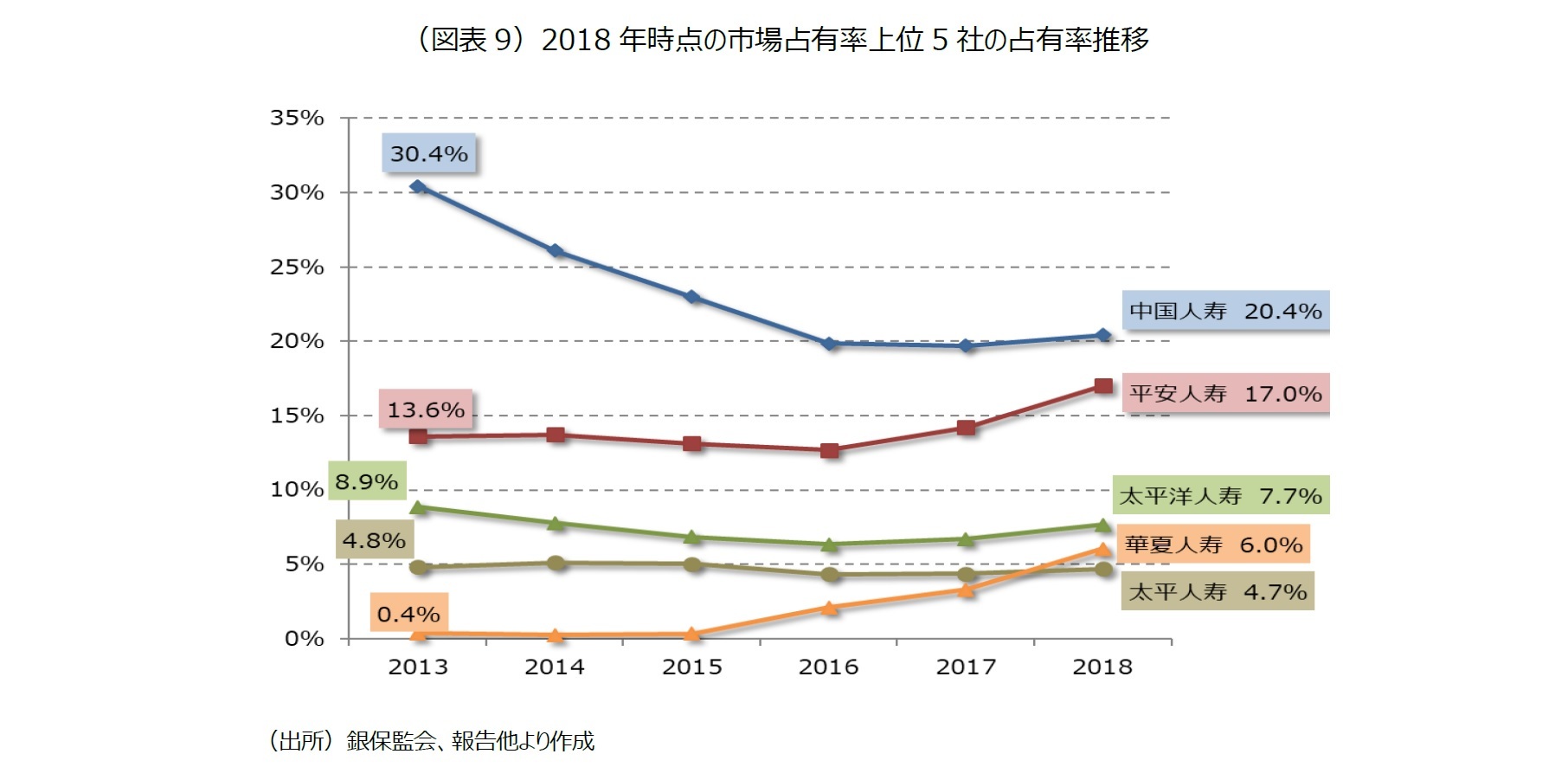

各社の市場占有率(収入保険料ベース)は、近年、大きく変動している。中国の生保市場は、これまで最大手である国有生保の占有率が高かったが、近年は民間生保が占有率を上昇させている。

図表9は、2018年末時点で市場占有率上位5社について、2013年時点に遡って5年間の推移を示したものである。最大手の中国人寿は2013年から2018年までの5年間で占有率が10ポイント下落しており、20.4%となった。一方、平安人寿は、社会のデジタル化が急速に進んだ2016年以降、その占有率を上昇させている。2018年時点では17.0%と首位の中国人寿との差はわずか3.4ポイントまで縮小している。また、直近5年間で占有率が最も増加したのは華夏人寿(6.0%)である。同社は、2006年に設立、株主はIT企業を中心とし、金融機関は含まれていない。2015年から2016年にかけて高利回りを謳ったユニバーサル保険を大量に販売したことで占有率を急速に上昇させた。その時々でニーズの高い商品を投入し、大量販売することで速やかな規模拡大をはかる戦略をとっている。

各社の市場占有率(収入保険料ベース)は、近年、大きく変動している。中国の生保市場は、これまで最大手である国有生保の占有率が高かったが、近年は民間生保が占有率を上昇させている。

図表9は、2018年末時点で市場占有率上位5社について、2013年時点に遡って5年間の推移を示したものである。最大手の中国人寿は2013年から2018年までの5年間で占有率が10ポイント下落しており、20.4%となった。一方、平安人寿は、社会のデジタル化が急速に進んだ2016年以降、その占有率を上昇させている。2018年時点では17.0%と首位の中国人寿との差はわずか3.4ポイントまで縮小している。また、直近5年間で占有率が最も増加したのは華夏人寿(6.0%)である。同社は、2006年に設立、株主はIT企業を中心とし、金融機関は含まれていない。2015年から2016年にかけて高利回りを謳ったユニバーサル保険を大量に販売したことで占有率を急速に上昇させた。その時々でニーズの高い商品を投入し、大量販売することで速やかな規模拡大をはかる戦略をとっている。

(2020年02月18日「保険・年金フォーカス」)

このレポートの関連カテゴリ

03-3512-1784

経歴

- 【職歴】

2005年 ニッセイ基礎研究所(2022年7月より現職)

(2023年 東京外国語大学大学院総合国際学研究科博士後期課程修了、博士(学術)) 【社外委員等】

・日本経済団体連合会21世紀政策研究所研究委員

(2019~2020年度・2023年度~)

・金融庁 中国金融研究会委員(2024年度~)

・生命保険経営学会 編集委員・海外ニュース委員

・千葉大学客員教授(2024年度~)

・千葉大学客員准教授(2023年度) 【加入団体等】

日本保険学会、社会政策学会、他

【書籍】

第15回日本保険学会賞 受賞 『十四億人の安寧-デジタル国家中国の社会保障戦略』

片山 ゆきのレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/21 | 中国、社会保険料徴収をとりまく課題【アジア・新興国】中国保険市場の最新動向(71) | 片山 ゆき | 保険・年金フォーカス |

| 2025/09/02 | 中国、社会保険料の納付強化 | 片山 ゆき | 基礎研レター |

| 2025/08/08 | 中国、3歳まで育児手当支給へ | 片山 ゆき | 基礎研レター |

| 2025/08/05 | 消費喚起と社会保障(中国)【アジア・新興国】中国保険市場の最新動向(70) | 片山 ゆき | 保険・年金フォーカス |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【中国の生命保険市場(2018年版)基礎データ【アジア・新興国】中国保険市場の最新動向(41)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

中国の生命保険市場(2018年版)基礎データ【アジア・新興国】中国保険市場の最新動向(41)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!