- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 米国経済 >

- 米長期金利の動向-長期金利は一時14年初以来の3%台に上昇。利上げ継続、債務残高増加から一段の上昇へ

2018年05月11日

文字サイズ

- 小

- 中

- 大

1.はじめに

米国の長期金利(10年)は、一時14年初以来となる3%台をつけるなど、16年の夏場を底に上昇基調が持続している(前掲図表1)。長期金利の上昇は、日本や欧州など米国以外の主要国でもみられるものの、これらの長期金利の水準は14年初時点を大幅に下回っており、米国の長期金利上昇が他国と比べて顕著であることが分かる。

これは、米国では他先進国に先立ち15年12月に政策金利の引き上げを開始したほか、トランプ政権下で減税を中心とする税制改革法が成立したほか、2018年超党派予算法に基づく拡張的な財政政策の影響から米債務残高が増加することに対する懸念が背景にあるとみられる。

本稿では、米国の長期金利上昇の背景を政策金利の引き上げが続く金融政策の影響と、債務残高の増加などを通じた国債需給悪化の観点から検証し、今後の長期金利見通しについて説明している。

結論から言えば、当研究所の長期金利予想は18年末が3.3%、19年末が3.6%と今後も緩やかな上昇基調は持続するというものである。一方、インフレ加速に伴う政策金利引き上げスピードの加速や、国債需給の悪化による期間プレミアムの上昇は、長期金利を予想対比で上振れさせよう。

これは、米国では他先進国に先立ち15年12月に政策金利の引き上げを開始したほか、トランプ政権下で減税を中心とする税制改革法が成立したほか、2018年超党派予算法に基づく拡張的な財政政策の影響から米債務残高が増加することに対する懸念が背景にあるとみられる。

本稿では、米国の長期金利上昇の背景を政策金利の引き上げが続く金融政策の影響と、債務残高の増加などを通じた国債需給悪化の観点から検証し、今後の長期金利見通しについて説明している。

結論から言えば、当研究所の長期金利予想は18年末が3.3%、19年末が3.6%と今後も緩やかな上昇基調は持続するというものである。一方、インフレ加速に伴う政策金利引き上げスピードの加速や、国債需給の悪化による期間プレミアムの上昇は、長期金利を予想対比で上振れさせよう。

2.長期金利上昇要因

長期金利成分分解):16年夏場以降は、短期金利期待、期間プレミアムともに長期金利を押上げ

長期金利成分分解):16年夏場以降は、短期金利期待、期間プレミアムともに長期金利を押上げ長期金利は、短期金利期待要因と、期間プレミアム要因に成分分解できる。短期金利期待要因は主に今後の金融政策見通し、期間プレミアム要因は、長期債を保有することに伴う価格変動や流動性リスクなどを反映して変動する。

実際に、サンフランシスコ連銀が公表1する10年金利(ゼロクーポン債)の成分分解をみると、10年金利は16年夏場の1.4%から、18年4月初の2.7%にかけて+1.3%ポイント上昇したが、このうち、短期金利期待要因が+0.3%ポイント、期間プレミアム要因が+1.0%ポイントと、両要因ともに、長期金利を押上げたことが分かる(図表2)。

なお、前回10年金利が3%をつけた14年初では、短期金利期待が低下する一方、期間プレミアムの急激な上昇が長期金利を押上げており、両要因ともに金利を押上げている足元の状況とは異なっていた。

次に、短期金利期待に影響を与える金融政策の動向と、期間プレミアムに影響を与える米国債の需給状況について確認しよう。

1 ゼロクーポン債の金利(3ヵ月、6ヵ月、1年、2年、3年、5年、7年、10年)を用いて、無裁定条件を課したアフィン型Nelson-Siegelモデルを中心に構成された3ファクターアフィン型ガウシアン期間構造モデルから推計される。https://www.frbsf.org/economic-research/indicators-data/treasury-yield-premiums/

前述の短期金利期待要因は、今後10年間の短期金利見通しを反映しているため、当面政策金利の引き上げが継続されることは既に相当程度長期金利水準に織り込まれているとみられる。

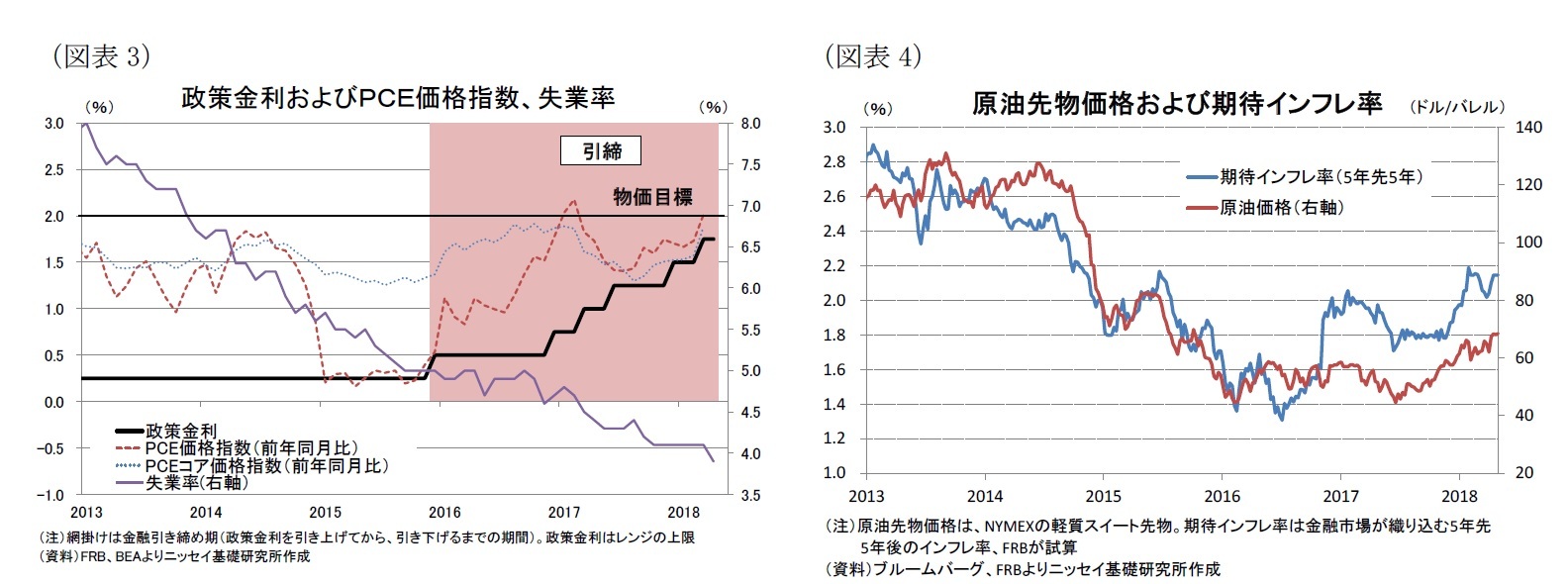

しかしながら、原油価格が足元70ドルを上回るなど上昇が続いていることもあって、金融市場が織り込む期待インフレ率は17年後半以降に顕著に上昇するなど、インフレ評価が見直されている(図表4)。

当研究所は、インフレが加速していることなどを背景に、18年の政策金利予想を年4回の利上げと、FRBの予想(年3回)を上回る上昇幅を見込んでいる(後掲図表12)。一方、金融市場は年4回の利上げを未だ50%程度しか織り込んでいないため、当研究所の予想通り年4回に上方修正される場合には、短期金利要因は一段の長期金利押上げになることが見込まれる。

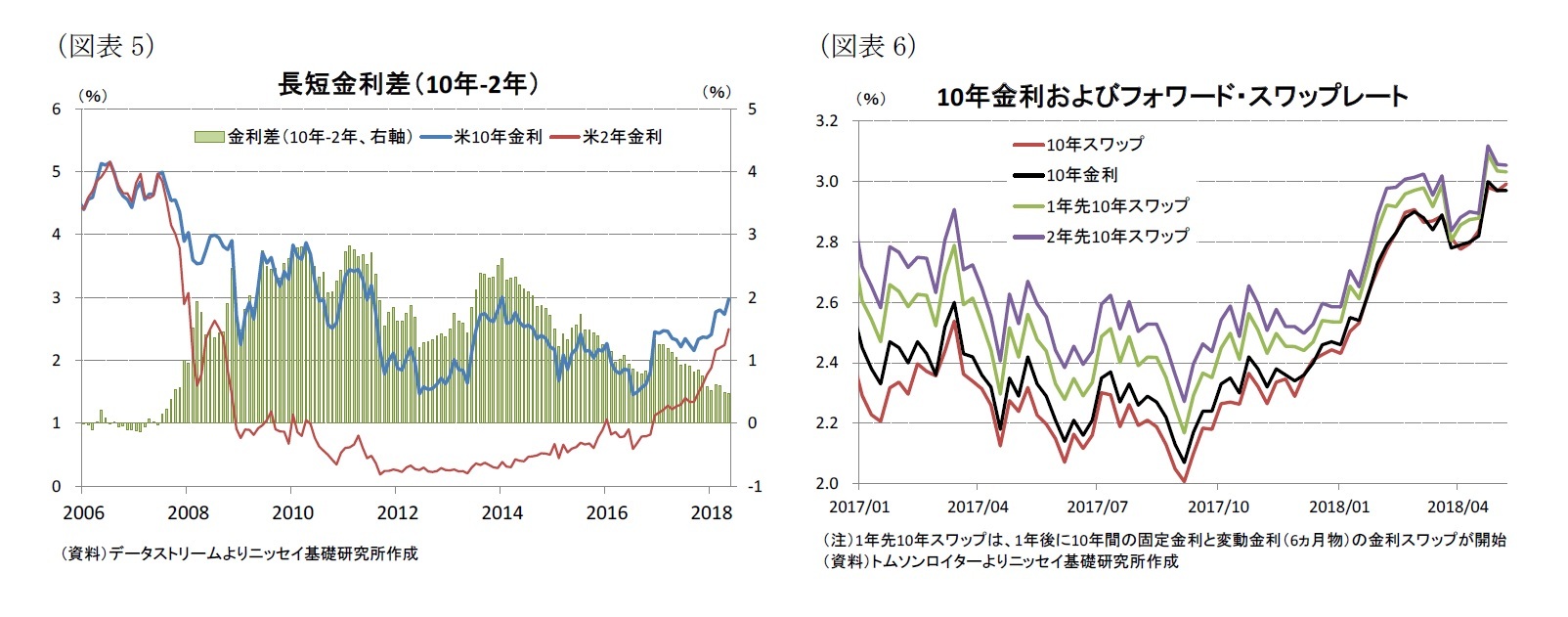

一方、今般の利上げ局面で長期金利は短期金利に連動して上昇しているものの、長短金利差(10年-2年)は、15年に利上げ開始した時点の1%ポイント台前半から、足元は0.5%ポイント程度に縮小している(図表5)。

しかしながら、原油価格が足元70ドルを上回るなど上昇が続いていることもあって、金融市場が織り込む期待インフレ率は17年後半以降に顕著に上昇するなど、インフレ評価が見直されている(図表4)。

当研究所は、インフレが加速していることなどを背景に、18年の政策金利予想を年4回の利上げと、FRBの予想(年3回)を上回る上昇幅を見込んでいる(後掲図表12)。一方、金融市場は年4回の利上げを未だ50%程度しか織り込んでいないため、当研究所の予想通り年4回に上方修正される場合には、短期金利要因は一段の長期金利押上げになることが見込まれる。

一方、今般の利上げ局面で長期金利は短期金利に連動して上昇しているものの、長短金利差(10年-2年)は、15年に利上げ開始した時点の1%ポイント台前半から、足元は0.5%ポイント程度に縮小している(図表5)。

また、変動金利と固定金利を交換するスワップレートで、将来の一時点からスワップ契約を開始する、フォワード・スワップレートから市場が織り込む1年後および2年後の10年金利をみると3、直近(5月8日時点)で1年後および2年後のフォワード・スワップレートは、いずれも3%近辺に留まっており長期金利の大幅な上昇を見込んでいない(前掲図表6)。また、フォワード・スワップレートと長期金利の乖離は、17年初から縮小しており、イールドカーブのフラット化と整合的な動きがみられる。

このように、一部市場は米経済のリセッション懸念などを背景に、イールドカーブのフラット化や逆イールドを予想する向きもあるようだ。しかしながら、当研究所は当面、米経済がリセッションに陥ることを想定していないため、逆イールドとなる可能性は低いと考えており、今後も長期金利の水準は短期金利を上回る状況が持続すると予想している。

2 物価指標が全般的にインフレ加速を示唆している状況については、Weeklyエコノミストレター(2018年4月20日)「インフレ加速の足音―物価指標はインフレ加速を示唆。今後も賃金上昇、GDPギャップ解消からインフレは加速しよう」を参照下さい。http://www.nli-research.co.jp/files/topics/58491_ext_18_0.pdf?site=nli

3 オランダのCPB経済政策分析局が、今年から10年金利見通しの策定に当ってフォワード・スワップレートの活用を開始。https://www.cpb.nl/en/publication/forecasting-long-term-interest-rates

このように、一部市場は米経済のリセッション懸念などを背景に、イールドカーブのフラット化や逆イールドを予想する向きもあるようだ。しかしながら、当研究所は当面、米経済がリセッションに陥ることを想定していないため、逆イールドとなる可能性は低いと考えており、今後も長期金利の水準は短期金利を上回る状況が持続すると予想している。

2 物価指標が全般的にインフレ加速を示唆している状況については、Weeklyエコノミストレター(2018年4月20日)「インフレ加速の足音―物価指標はインフレ加速を示唆。今後も賃金上昇、GDPギャップ解消からインフレは加速しよう」を参照下さい。http://www.nli-research.co.jp/files/topics/58491_ext_18_0.pdf?site=nli

3 オランダのCPB経済政策分析局が、今年から10年金利見通しの策定に当ってフォワード・スワップレートの活用を開始。https://www.cpb.nl/en/publication/forecasting-long-term-interest-rates

(2018年05月11日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

窪谷 浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/29 | 米個人所得・消費支出(25年8月)-実質個人消費(前月比)は+0.4%と前月に一致したほか、市場予想を上回り、堅調な消費を確認 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米FOMC(25年9月)-市場予想通り、政策金利を▲0.25%引き下げ。政策金利見通しを下方修正 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米住宅着工・許可件数(25年8月)-着工件数(前月比)は減少に転じたほか、市場予想も下回る | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/09 | 米国経済の見通し-高関税政策にも関わらず米国経済は足元堅調維持。今後は景気減速へ | 窪谷 浩 | Weekly エコノミスト・レター |

新着記事

-

2025年09月30日

米国における生保加入率の状況-新契約販売実績は4年連続で過去最高となるも、生保加入率は低下傾向-日本は、加入率は高いものの一人あたり加入金額が小さく、死亡保障不足に陥っている- -

2025年09月30日

グループホームに総量規制? -

2025年09月30日

ドル離れとユーロ-地位向上を阻む内圧と外圧- -

2025年09月30日

鉱工業生産25年8月-7-9月期は自動車中心に減産の可能性 -

2025年09月30日

今週のレポート・コラムまとめ【9/24-9/29発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米長期金利の動向-長期金利は一時14年初以来の3%台に上昇。利上げ継続、債務残高増加から一段の上昇へ】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米長期金利の動向-長期金利は一時14年初以来の3%台に上昇。利上げ継続、債務残高増加から一段の上昇へのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!