- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 円安再開の条件とは?~円相場の材料整理と展望

2018年04月06日

文字サイズ

- 小

- 中

- 大

2.日銀金融政策(3月):早期正常化観測の打ち消しを図る

(日銀)現状維持

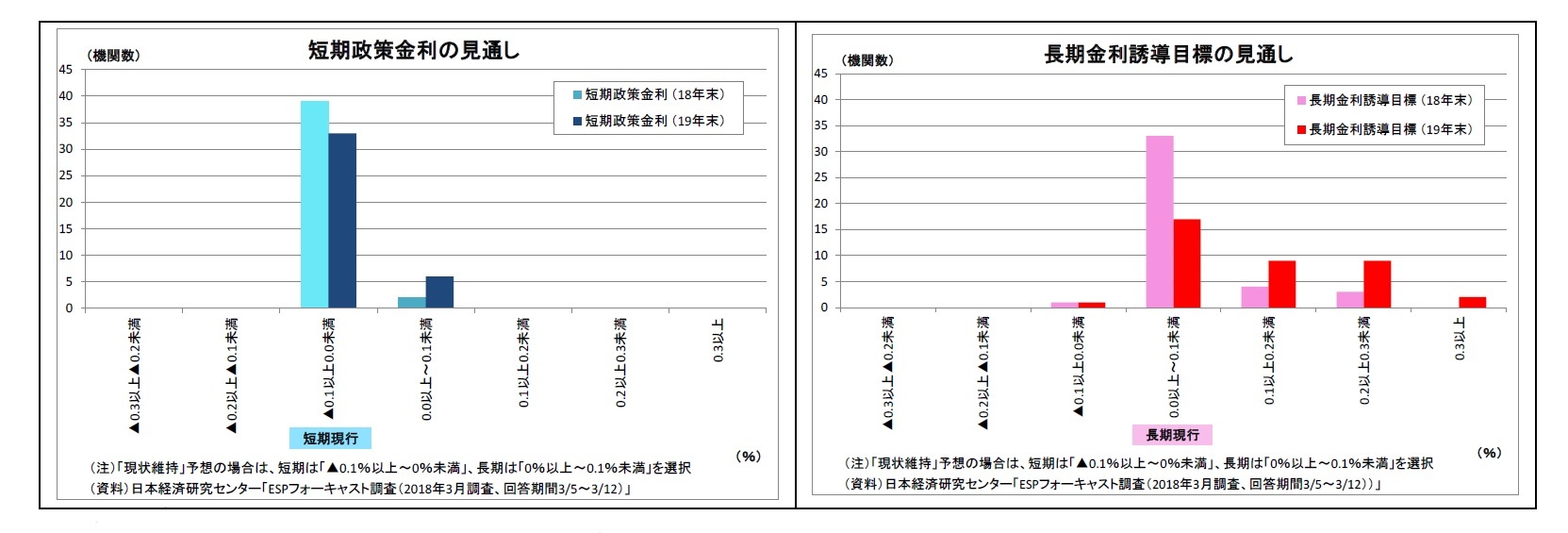

日銀は3月8日~9日に開催された金融政策決定会合において金融政策を維持した(片岡審議委員は今回も反対を表明)。声明文における景気の総括判断も「緩やかに拡大している」に据え置いた。個別項目では、海外経済の判断を「着実な成長が続いている」(前回は「緩やかな成長が続いている」)へと上方修正する一方、住宅投資の判断を「弱含んでいる」(前回は「横ばい圏内の動き」)へと下方修正した。

会合後の総裁会見では、5年間を振り返り、「「物価が持続的に下落する」という意味でのデフレではなくなった」と成果を強調する一方で、物価目標未達の主因は「デフレマインドの転換に時間がかかっていること」であると説明。物価上昇率2%の達成は「2019 年度頃になる可能性が高い」としながらも、下振れリスクを強調し、「(2%達成で)直ちに2019 年度に出口を迎えるということを意味するわけではない」と早期の正常化観測をけん制した。出口の手前に位置すると目される緩和の調整に関しても、「予想物価上昇率が上がれば、名目の誘導目標を上げたとしても緩和効果は変わらない」という考え方を「理屈としては成り立つが、今、そのようなことを考えているわけではない」と否定。さらに、「現在の金融緩和政策のフレームワークを、2%が達成される前に変えるとか、緩和の程度を弱めていくといったことは全く考えていない」と発言し、金利目標引き上げの思惑をけん制した。

最近の世界的な株安については、「これまでのところ、他の金融市場や各国の実体経済への影響は限定的」との見方を示した。

日銀は3月8日~9日に開催された金融政策決定会合において金融政策を維持した(片岡審議委員は今回も反対を表明)。声明文における景気の総括判断も「緩やかに拡大している」に据え置いた。個別項目では、海外経済の判断を「着実な成長が続いている」(前回は「緩やかな成長が続いている」)へと上方修正する一方、住宅投資の判断を「弱含んでいる」(前回は「横ばい圏内の動き」)へと下方修正した。

会合後の総裁会見では、5年間を振り返り、「「物価が持続的に下落する」という意味でのデフレではなくなった」と成果を強調する一方で、物価目標未達の主因は「デフレマインドの転換に時間がかかっていること」であると説明。物価上昇率2%の達成は「2019 年度頃になる可能性が高い」としながらも、下振れリスクを強調し、「(2%達成で)直ちに2019 年度に出口を迎えるということを意味するわけではない」と早期の正常化観測をけん制した。出口の手前に位置すると目される緩和の調整に関しても、「予想物価上昇率が上がれば、名目の誘導目標を上げたとしても緩和効果は変わらない」という考え方を「理屈としては成り立つが、今、そのようなことを考えているわけではない」と否定。さらに、「現在の金融緩和政策のフレームワークを、2%が達成される前に変えるとか、緩和の程度を弱めていくといったことは全く考えていない」と発言し、金利目標引き上げの思惑をけん制した。

最近の世界的な株安については、「これまでのところ、他の金融市場や各国の実体経済への影響は限定的」との見方を示した。

今後の金融政策については、物価目標の達成が見通せない状況が続くため、長期にわたり現行緩和の維持が続くと予想している。なお、現行の枠組みのなかで副作用を抑制するために日銀はいずれ小幅な金利上昇を促す調整を行うとの見立てに変更はないが、年初からの円高進行によって実施のハードルは上がっている。今年度内は金利上昇を許容しないだろう。ETF買入れについても減額に踏み切りにくくなり、しばらく現状維持を続けざるを得ない。

今月26日~27日に開催される4月の決定会合は、雨宮、若田部両新副総裁のデビュー戦となる。日銀全体としての景気・物価認識や政策の変更は予想されないが、現行政策に対する賛否や議論の内容(来月公表の「主な意見」等で判明)が注目される。

今月26日~27日に開催される4月の決定会合は、雨宮、若田部両新副総裁のデビュー戦となる。日銀全体としての景気・物価認識や政策の変更は予想されないが、現行政策に対する賛否や議論の内容(来月公表の「主な意見」等で判明)が注目される。

3.金融市場(3月)の振り返りと当面の予想

(10年国債利回り)

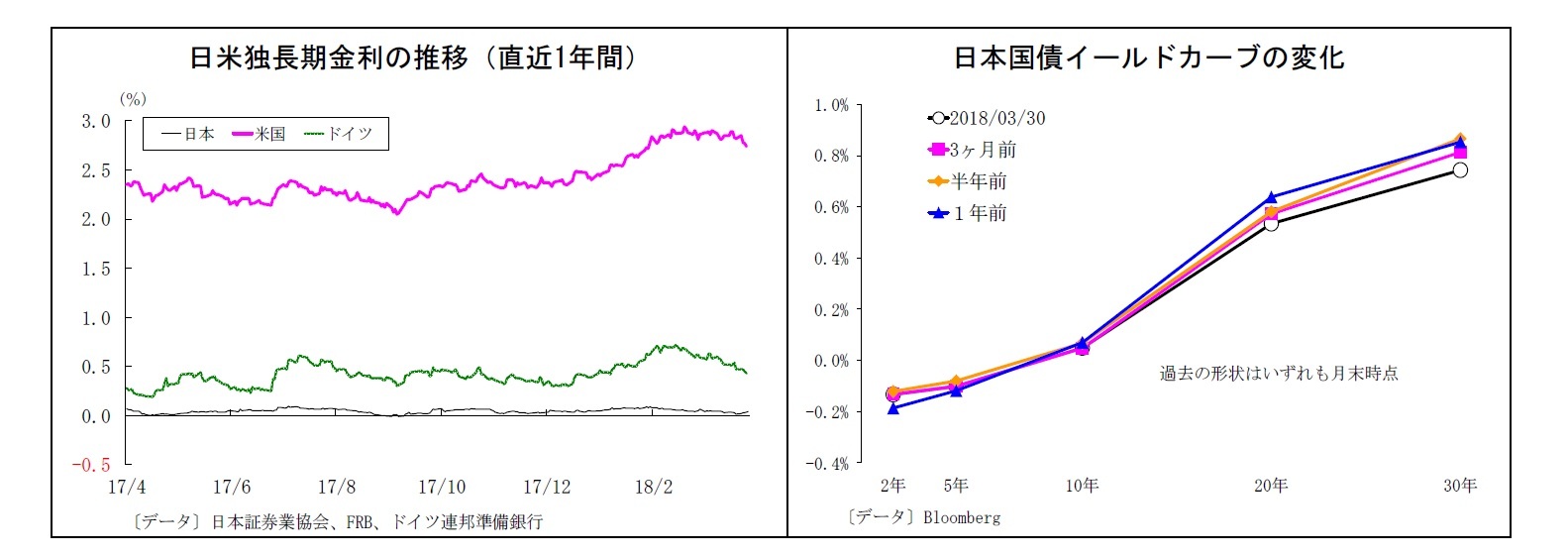

3月の動き 月初0.0%台半ばでスタートし、月末は0.0%台前半に。

月初、黒田日銀総裁が「19年度頃に出口を検討していることは間違いない」との発言を受けて、2日に0.0%台後半に上昇したが、米政権の関税引き上げ方針によりリスク回避姿勢が強まり、5日に0.0%台前半に一旦低下。以後は0.0%台半ばでの推移が継続。その後、冴えない米経済指標やトランプ大統領による大統領補佐官解任を受けて、15日には0.0%台前半に。以降も米保護主義への警戒が続く中、安倍政権の支持率低下も伝わったことでリスク回避地合いが続き、月末にかけて0.0%台前半での推移となった。

当面の予想

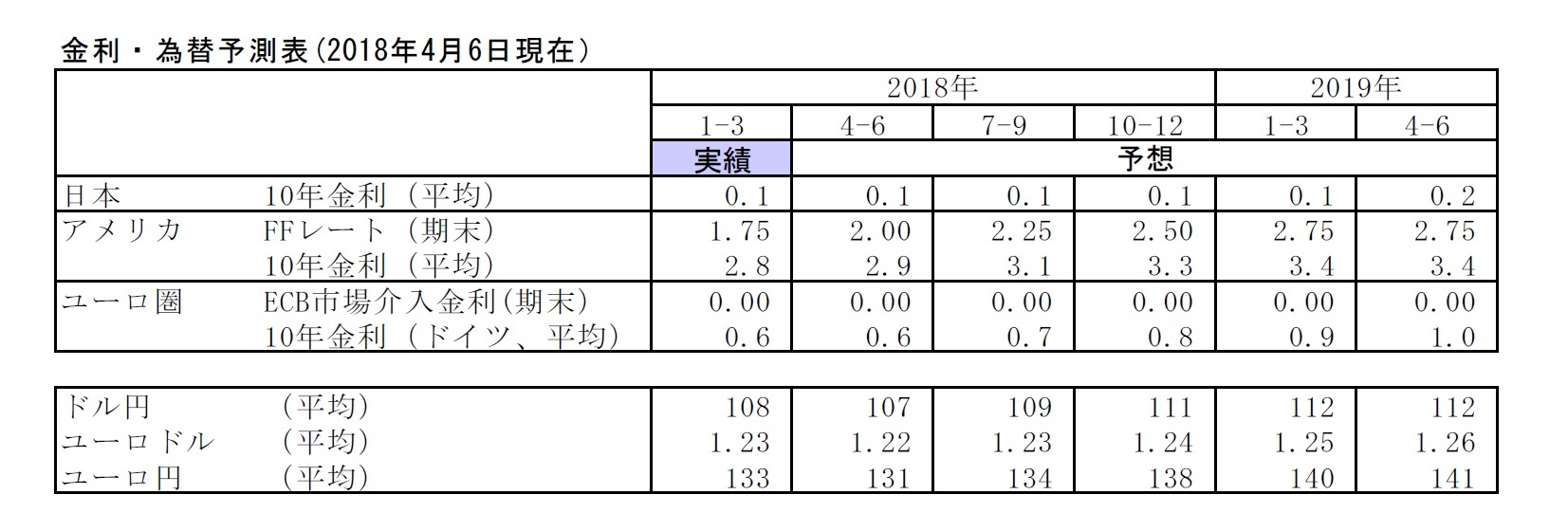

今月に入っても、0.0%台前半で推移している。今後もしばらくは米保護主義に対する市場の警戒が続くため、長期金利は低位に押さえられる可能性が高い。日銀も緩和の粘り強い継続を市場にアピールするため、長期金利の上昇をもたらす措置を採りにくい。当面は0.0%台前半から半ばでの推移が予想される。

3月の動き 月初0.0%台半ばでスタートし、月末は0.0%台前半に。

月初、黒田日銀総裁が「19年度頃に出口を検討していることは間違いない」との発言を受けて、2日に0.0%台後半に上昇したが、米政権の関税引き上げ方針によりリスク回避姿勢が強まり、5日に0.0%台前半に一旦低下。以後は0.0%台半ばでの推移が継続。その後、冴えない米経済指標やトランプ大統領による大統領補佐官解任を受けて、15日には0.0%台前半に。以降も米保護主義への警戒が続く中、安倍政権の支持率低下も伝わったことでリスク回避地合いが続き、月末にかけて0.0%台前半での推移となった。

当面の予想

今月に入っても、0.0%台前半で推移している。今後もしばらくは米保護主義に対する市場の警戒が続くため、長期金利は低位に押さえられる可能性が高い。日銀も緩和の粘り強い継続を市場にアピールするため、長期金利の上昇をもたらす措置を採りにくい。当面は0.0%台前半から半ばでの推移が予想される。

(ドル円レート)

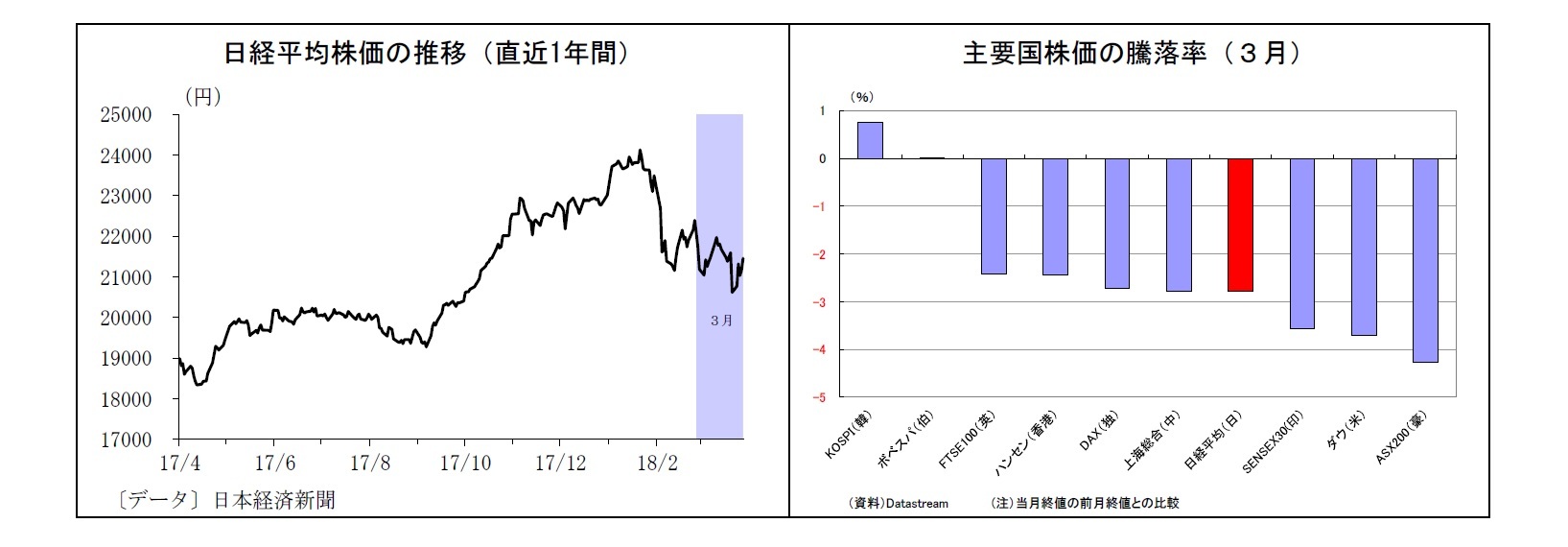

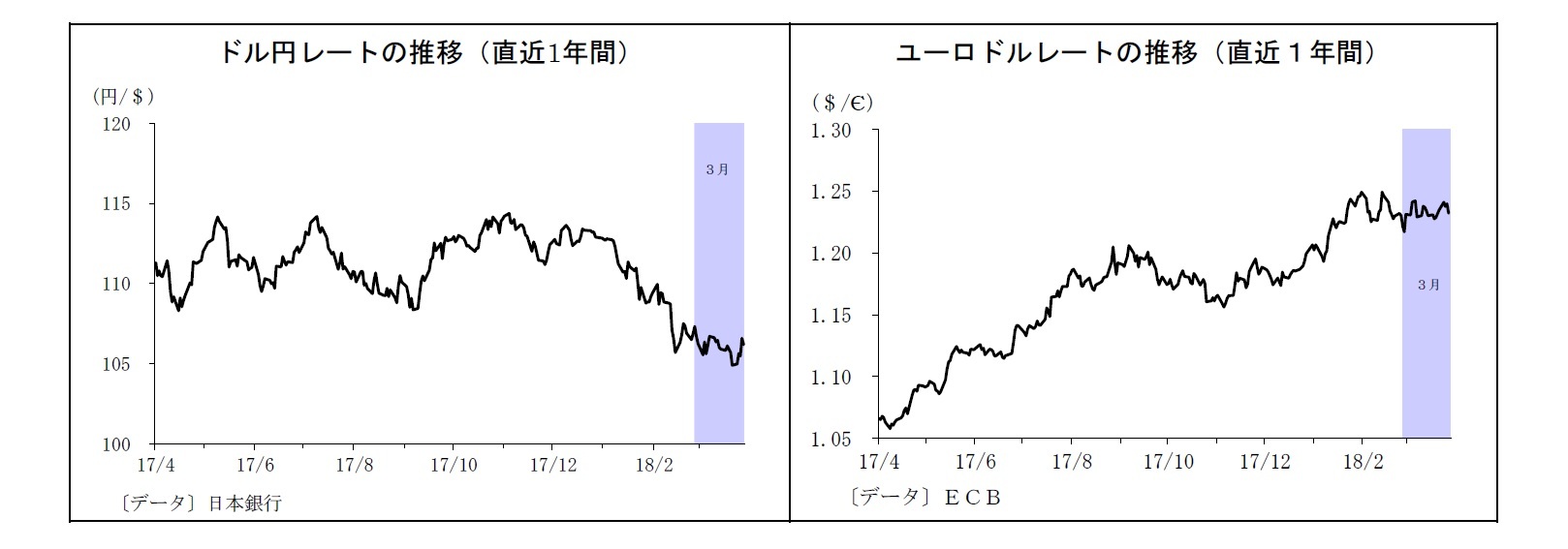

3月の動き 月初106円台後半でスタートし、月末は106円台前半に。

月初、黒田日銀総裁による出口発言で早期緩和縮小観測が台頭、米関税引き上げ方針によるリスク回避的な円買いもあって、5日に105円台後半へと下落。その後もコーン米NEC委員長辞任やマクマスター大統領補佐官解任などがドル売り材料となる一方、FOMCの結果が予想ほどタカ派的ではなかったことからドルの上値は重く、105円~106円台での推移が継続。23日には中国が米国の関税引き上げに対して対抗措置を講じる方針を示したことで貿易戦争への懸念が高まり、104円台へと下落した。月終盤はリスク回避が一服したが、ドルの反発力は弱く、月末は106円台前半で終了。

当面の予想

今月に入り、米政権幹部が中国との交渉に前向きな発言を行ったことでリスク回避姿勢がやや後退し、足元は107円台前半で推移している。目先は本日の米雇用統計が焦点となる。同統計で堅調な結果が示された場合、賃金上昇率が大幅に上昇しない限りドル高材料になると思われるが、米保護主義に対する市場の警戒がしばらく続くことは避けられないため、ドルの上値が重い状況が当面続きそうだ。なお、4月中旬に米財務省から公表される予定の半期に一度の為替報告書には要注意。為替監視対象国の追加や批判的なトーンの強まりなどがあれば、円高圧力が強まる可能性あり。日米首脳会談でのトランプ氏の通商を巡る発言も要警戒だ。

3月の動き 月初106円台後半でスタートし、月末は106円台前半に。

月初、黒田日銀総裁による出口発言で早期緩和縮小観測が台頭、米関税引き上げ方針によるリスク回避的な円買いもあって、5日に105円台後半へと下落。その後もコーン米NEC委員長辞任やマクマスター大統領補佐官解任などがドル売り材料となる一方、FOMCの結果が予想ほどタカ派的ではなかったことからドルの上値は重く、105円~106円台での推移が継続。23日には中国が米国の関税引き上げに対して対抗措置を講じる方針を示したことで貿易戦争への懸念が高まり、104円台へと下落した。月終盤はリスク回避が一服したが、ドルの反発力は弱く、月末は106円台前半で終了。

当面の予想

今月に入り、米政権幹部が中国との交渉に前向きな発言を行ったことでリスク回避姿勢がやや後退し、足元は107円台前半で推移している。目先は本日の米雇用統計が焦点となる。同統計で堅調な結果が示された場合、賃金上昇率が大幅に上昇しない限りドル高材料になると思われるが、米保護主義に対する市場の警戒がしばらく続くことは避けられないため、ドルの上値が重い状況が当面続きそうだ。なお、4月中旬に米財務省から公表される予定の半期に一度の為替報告書には要注意。為替監視対象国の追加や批判的なトーンの強まりなどがあれば、円高圧力が強まる可能性あり。日米首脳会談でのトランプ氏の通商を巡る発言も要警戒だ。

(ユーロドルレート)

3月の動き 月初1.21ドル台後半からスタートし、月末は1.23ドル台前半に。

月初、米保護主義がドル安に繋がるとの警戒からドルが売られ、2日に1.23ドル台に上昇、6日には1.24ドル台に乗せた。その後、ECB理事会後のドラギ総裁発言を受けて、ユーロ圏の金融政策正常化が緩やかになるとの見方が強まり、9日には1.22ドル台へ下落。その後はリスク回避の一服でユーロが買われる場面も散見されたが、米保護主義への警戒は燻り、予想を下回るユーロ圏の経済指標発表もあってユーロが伸び悩む展開に。月末にかけて1.23ドル台を中心とする一進一退の推移が続いた。

当面の予想

今月に入り、米中貿易摩擦への警戒感がやや後退し、米金利上昇を受けてドルがやや買われたことで、足元は1.22ドル台前半で推移している。とはいえ、今後もしばらくは米保護主義への警戒が続きドルが買われにくい。一方で、ECBの緩和縮小決定は6月になるとみられ、しばらくは量的緩和縮小を手掛かりとしたユーロ買いも見込みづらい。ユーロドルは当面、方向感を欠く展開が続きそうだ。

3月の動き 月初1.21ドル台後半からスタートし、月末は1.23ドル台前半に。

月初、米保護主義がドル安に繋がるとの警戒からドルが売られ、2日に1.23ドル台に上昇、6日には1.24ドル台に乗せた。その後、ECB理事会後のドラギ総裁発言を受けて、ユーロ圏の金融政策正常化が緩やかになるとの見方が強まり、9日には1.22ドル台へ下落。その後はリスク回避の一服でユーロが買われる場面も散見されたが、米保護主義への警戒は燻り、予想を下回るユーロ圏の経済指標発表もあってユーロが伸び悩む展開に。月末にかけて1.23ドル台を中心とする一進一退の推移が続いた。

当面の予想

今月に入り、米中貿易摩擦への警戒感がやや後退し、米金利上昇を受けてドルがやや買われたことで、足元は1.22ドル台前半で推移している。とはいえ、今後もしばらくは米保護主義への警戒が続きドルが買われにくい。一方で、ECBの緩和縮小決定は6月になるとみられ、しばらくは量的緩和縮小を手掛かりとしたユーロ買いも見込みづらい。ユーロドルは当面、方向感を欠く展開が続きそうだ。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2018年04月06日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/22 | 米利下げ再開が視野に、円高進行の目途は?~マーケット・カルテ9月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/08/12 | 貸出・マネタリー統計(25年7月)~銀行貸出が連月で急増、定期預金も増勢を拡大中 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/08/04 | 長期金利1.6%到達は通過点か?~今後の金利見通し | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/07/23 | 参院選・日米関税合意を受けて円相場はどう動く?~マーケット・カルテ8月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年09月02日

今週のレポート・コラムまとめ【8/26-9/1発行分】 -

2025年09月01日

法人企業統計25年4-6月期-トランプ関税の影響で製造業は減益も、非製造業が堅調を維持 -

2025年09月01日

米個人所得・消費支出(25年7月)-個人所得、消費支出(前月比)ともに前月を上回った一方、市場予想に一致 -

2025年09月01日

急上昇した日本株に潜む落とし穴~コロナ禍の成功体験は再現するか~ -

2025年09月01日

EUデジタル市場法の施行状況-2024年運営状況報告

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【円安再開の条件とは?~円相場の材料整理と展望】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

円安再開の条件とは?~円相場の材料整理と展望のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!