- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(3月調査)予測~大企業製造業の業況判断D.I.は2ポイント下落の24と予想

2018年03月20日

文字サイズ

- 小

- 中

- 大

3月短観予測:企業の景況感は弱含み、先行き懸念は増大か

(大企業製造業・非製造業ともに景況感は小幅悪化と予想)

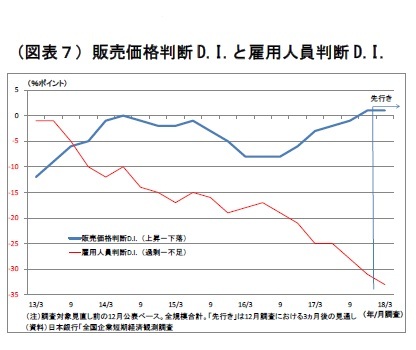

4月2日に公表される日銀短観3月調査では、注目度の高い大企業製造業の業況判断D.I.が24と前回12月調査比で2ポイント下落し1、8四半期ぶりに景況感の悪化が示されると予想する。大企業非製造業の業況判断D.I.も1ポイント下落の24となり、6四半期ぶりとなる景況感悪化が確認されると見込んでいる。

前回12月調査では、世界経済の回復などを受けて大企業製造業の業況判断D.I.が改善し、11年ぶりの高水準となったほか、大企業非製造業の業況判断D.I.も高い水準で横ばいを維持していた。

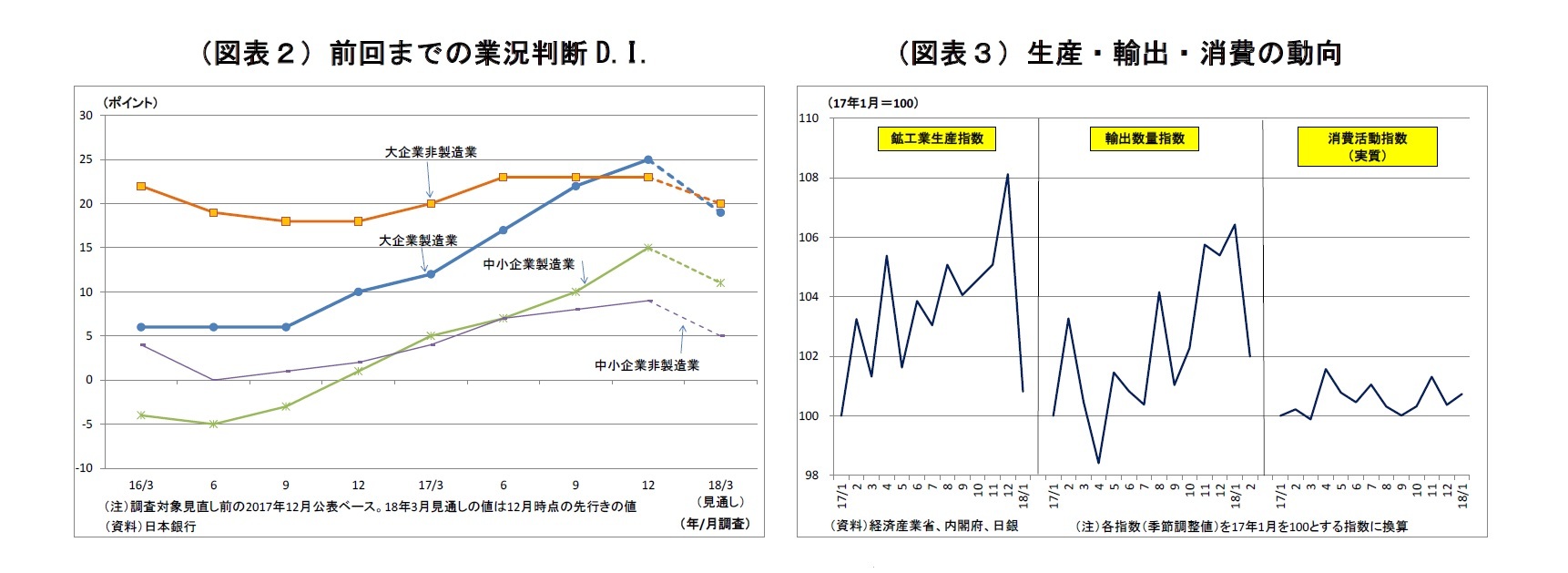

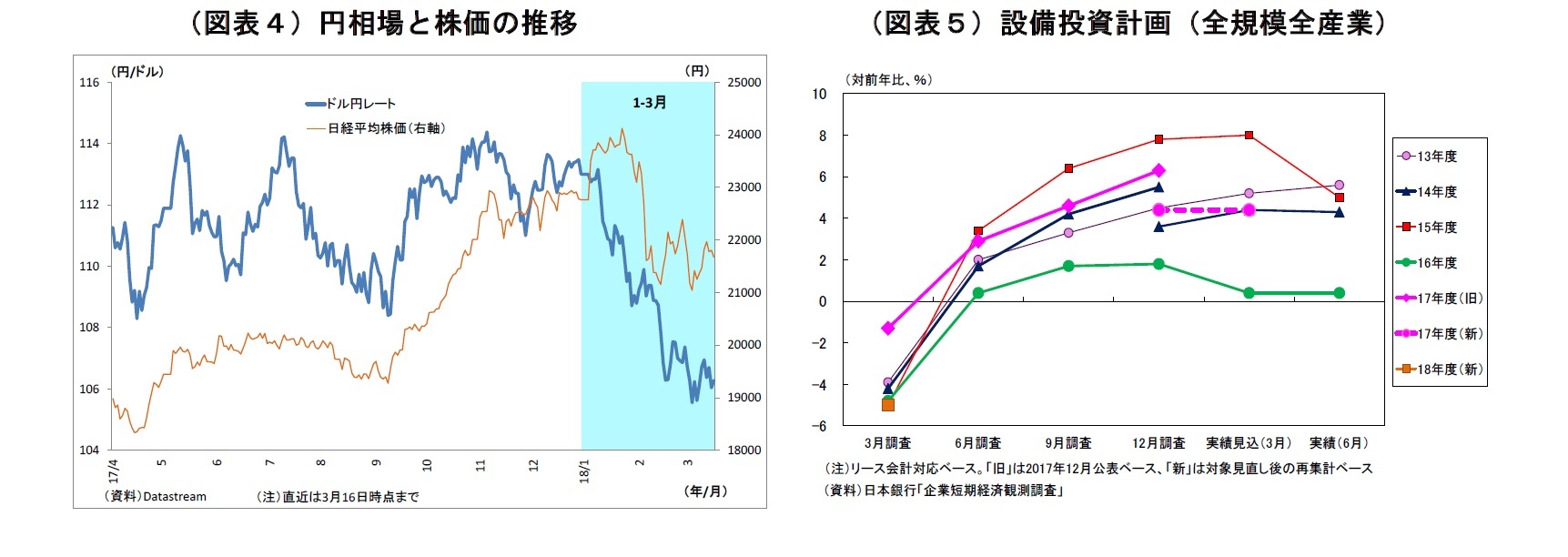

その後、年始以降は企業への逆風が強まっている。米金利上昇を受けて世界的に金融市場が不安定化したことなどから大幅な円高が進行し、製造業を中心に輸出採算が悪化している。また、非製造業でも、大雪や野菜価格の高騰、株価の下落などが消費関連業種の収益を圧迫したと考えられる。海外経済の回復を受けて、輸出(数量)やインバウンド需要は底固さを維持しているほか、雇用の回復や五輪を控えた建設需要も続いていることから、景気回復基調が途絶えたわけではない。従って、景況感の大幅な悪化は避けられるものの、前回調査からは弱含む可能性が高い。景気に関連の深い動きを観察できる立場にある人々を対象とする景気ウォッチャー調査では、既に昨年12月以降3ヵ月連続でマインドが悪化しており、短観の結果もこれを追随する形になると見ている。

大企業製造業では主に円高の進行による輸出採算の悪化を受けて、景況感の小幅な悪化が見込まれる。大企業非製造業も、大雪や野菜価格の高騰、株価の下落などの影響から、景況感が小幅に悪化すると予想している。

中小企業の業況判断D.I.は、製造業が13、非製造業が7とそれぞれ前回から2ポイント下落すると予想している。基本的に強弱材料は大企業と同様である。

先行きの景況感については幅広く悪化が示されると予想する。金融市場の動揺は未だ完全には収まっておらず、今後の円高・株安進行に対する企業の警戒感は根強い。さらに、最近の米トランプ政権は保護主義的な動き(鉄鋼・アルミの輸入制限策決定、中国の知的財産権侵害への制裁検討など)を強めており、その直接的な影響に加えて、報復合戦に伴う貿易戦争勃発さえも懸念される状況にある。輸出関連企業のみならず、消費・サービス関連企業もインバウンドを通じて海外経済の影響を受けやすくなっているだけに、幅広く先行きへの懸念がはっきりと現れるだろう。

4月2日に公表される日銀短観3月調査では、注目度の高い大企業製造業の業況判断D.I.が24と前回12月調査比で2ポイント下落し1、8四半期ぶりに景況感の悪化が示されると予想する。大企業非製造業の業況判断D.I.も1ポイント下落の24となり、6四半期ぶりとなる景況感悪化が確認されると見込んでいる。

前回12月調査では、世界経済の回復などを受けて大企業製造業の業況判断D.I.が改善し、11年ぶりの高水準となったほか、大企業非製造業の業況判断D.I.も高い水準で横ばいを維持していた。

その後、年始以降は企業への逆風が強まっている。米金利上昇を受けて世界的に金融市場が不安定化したことなどから大幅な円高が進行し、製造業を中心に輸出採算が悪化している。また、非製造業でも、大雪や野菜価格の高騰、株価の下落などが消費関連業種の収益を圧迫したと考えられる。海外経済の回復を受けて、輸出(数量)やインバウンド需要は底固さを維持しているほか、雇用の回復や五輪を控えた建設需要も続いていることから、景気回復基調が途絶えたわけではない。従って、景況感の大幅な悪化は避けられるものの、前回調査からは弱含む可能性が高い。景気に関連の深い動きを観察できる立場にある人々を対象とする景気ウォッチャー調査では、既に昨年12月以降3ヵ月連続でマインドが悪化しており、短観の結果もこれを追随する形になると見ている。

大企業製造業では主に円高の進行による輸出採算の悪化を受けて、景況感の小幅な悪化が見込まれる。大企業非製造業も、大雪や野菜価格の高騰、株価の下落などの影響から、景況感が小幅に悪化すると予想している。

中小企業の業況判断D.I.は、製造業が13、非製造業が7とそれぞれ前回から2ポイント下落すると予想している。基本的に強弱材料は大企業と同様である。

先行きの景況感については幅広く悪化が示されると予想する。金融市場の動揺は未だ完全には収まっておらず、今後の円高・株安進行に対する企業の警戒感は根強い。さらに、最近の米トランプ政権は保護主義的な動き(鉄鋼・アルミの輸入制限策決定、中国の知的財産権侵害への制裁検討など)を強めており、その直接的な影響に加えて、報復合戦に伴う貿易戦争勃発さえも懸念される状況にある。輸出関連企業のみならず、消費・サービス関連企業もインバウンドを通じて海外経済の影響を受けやすくなっているだけに、幅広く先行きへの懸念がはっきりと現れるだろう。

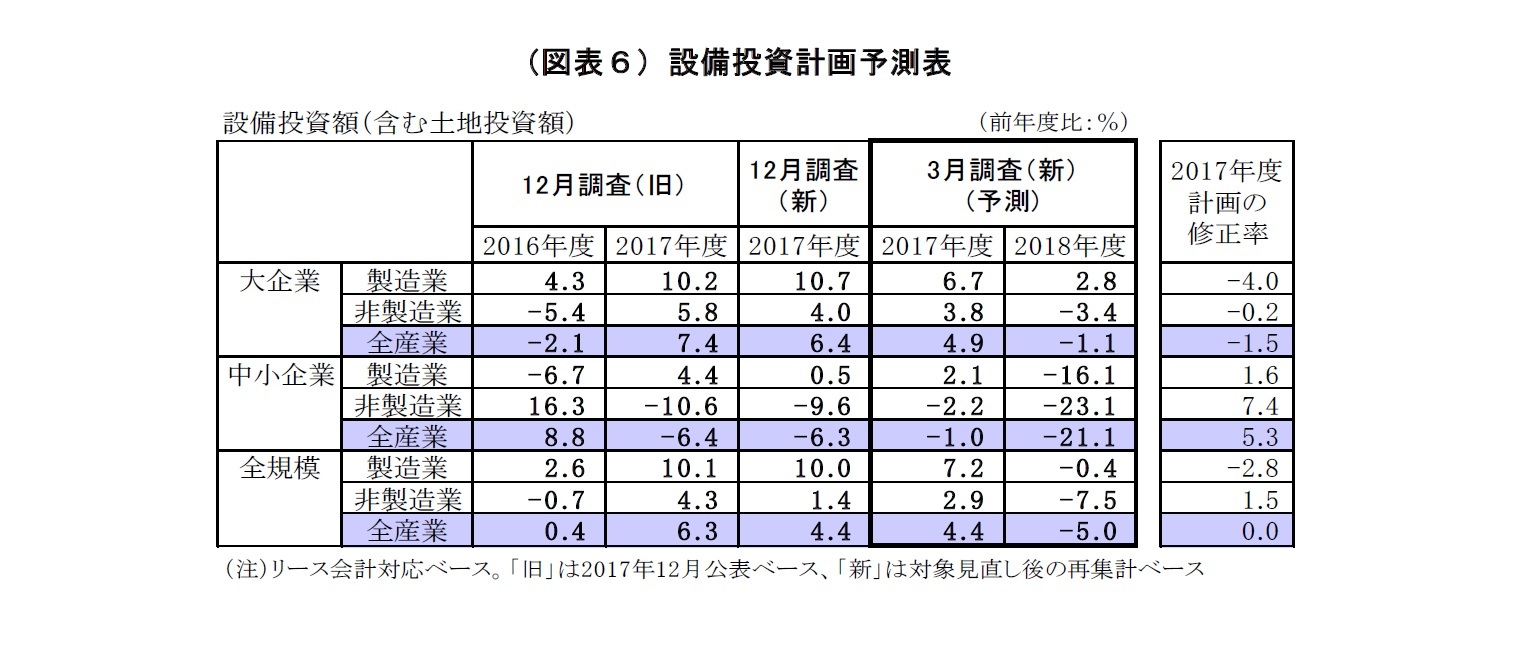

2017年度の設備投資計画(全規模全産業)は、前年比4.4%増と前回調査時点(4.4%増)から横ばいと予想。企業収益が良好な水準を維持していることから投資余力は十分であること、人手不足を受けて一部で省力化投資が活発化していることなどから、底固い計画が示されそうだ。

今回から新たに調査・公表される2018年度の設備投資計画(全規模全産業)は、2017年度計画比で5.0%減を予想している。例年3月調査の段階ではまだ計画が固まっていないことから前年割れでスタートする傾向が極めて強いため、マイナス自体にあまり意味はなく、近年の3月調査との比較が重要になる。今回は、円高の進行や米保護主義への警戒等を受けて、近年の3月調査での伸び率をやや下回る慎重な計画が示されると見ている。

今回から新たに調査・公表される2018年度の設備投資計画(全規模全産業)は、2017年度計画比で5.0%減を予想している。例年3月調査の段階ではまだ計画が固まっていないことから前年割れでスタートする傾向が極めて強いため、マイナス自体にあまり意味はなく、近年の3月調査との比較が重要になる。今回は、円高の進行や米保護主義への警戒等を受けて、近年の3月調査での伸び率をやや下回る慎重な計画が示されると見ている。

1 2018年3月調査より調査対象企業の定例見直しが実施されることに伴い、本文中の前回12月調査の値は12月公表ベースではなく、調査対象見直し後の再集計ベースの値を使用している。

(注目ポイント:先行きの景況感、18年度設備計画、値上げの動き)

(注目ポイント:先行きの景況感、18年度設備計画、値上げの動き)今回の短観でまず注目されるのは先行きの景況感となる。既述の通り、円高・株安や米トランプ政権の保護主義的な動きへの警戒から、景況感の悪化は避けられないと見ているが、企業の間でどこまで警戒感が強まっているかが注目される。

また、これに関連して、企業の18年度設備投資計画も注目される。足元の堅調な経済情勢や人手不足感を反映して力強い計画が示されるのか、それとも先行き懸念の高まりを受けて慎重な計画が示されるのか、設備投資はこれまで日本経済の牽引役となってきただけに、景気の先行きを占ううえで注目度が高い。

また、今後の物価を占う意味では、販売価格判断D.I.が注目される。人手不足や良好な企業収益を受けて、今春闘での大企業の賃上げ率は前回をやや上回るケースが多く見受けられる。賃上げは企業にとってはコスト増加要因となるが、企業の間でコスト増加分を価格に転嫁する動きが活発化するかどうか、販売価格判断D.I.の動きが大きなヒントになるだろう。

(日銀金融政策への影響は限定的)

今回の短観では、企業の景況感の弱含みのほか、先行きへの懸念の高まりも示されると見ているが、日銀の金融政策への影響は限定的になりそうだ。景況感の水準自体は依然として比較的高い水準を維持することになるうえ、内外のファンダメンタルズは今のところ堅調に推移していることがその理由となる。

日銀は「物価目標に向けたモメンタム(勢い)は維持されている」との整理のもと、現行の金融政策を維持しつつ、金融市場や保護主義の動向ならびにそれらが企業活動や実体経済へ及ぼす影響を注視するスタンスを継続するだろう。

今回の短観では、企業の景況感の弱含みのほか、先行きへの懸念の高まりも示されると見ているが、日銀の金融政策への影響は限定的になりそうだ。景況感の水準自体は依然として比較的高い水準を維持することになるうえ、内外のファンダメンタルズは今のところ堅調に推移していることがその理由となる。

日銀は「物価目標に向けたモメンタム(勢い)は維持されている」との整理のもと、現行の金融政策を維持しつつ、金融市場や保護主義の動向ならびにそれらが企業活動や実体経済へ及ぼす影響を注視するスタンスを継続するだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2018年03月20日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期 -

2025年10月21日

中国、社会保険料徴収をとりまく課題【アジア・新興国】中国保険市場の最新動向(71) -

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀短観(3月調査)予測~大企業製造業の業況判断D.I.は2ポイント下落の24と予想】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(3月調査)予測~大企業製造業の業況判断D.I.は2ポイント下落の24と予想のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!