- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 米国経済 >

- 減少するアメリカの上場企業-株式市場を敬遠する新興企業

コラム

2017年12月21日

文字サイズ

- 小

- 中

- 大

1―― 欲しくても手に入らない将来有望株

2―― 減少する上場企業

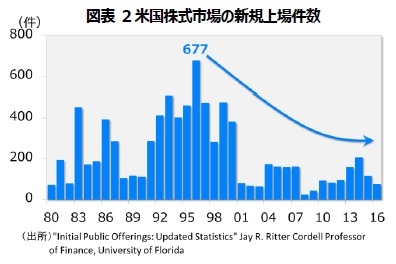

米国の上場企業数は、1996年にピークを打った。IT(ドットコム)バブルが終焉を迎えた2000年から15年間で、5,834社が上場を廃止し、新規上場した3298社を合わせても2536社の純減となっている 。1但し、全てが消えてなくなった訳ではない。上場を廃止した企業の内、約6割が統合・合併を経て他社に事業を移譲している2。

1 Fortune “Why It’s a Big Deal That Public Corporations Are Vanishing”

2 Craig Doidge, G. Andrew Karolyi, and René M. Stulz “The U.S. listing gap”

1 Fortune “Why It’s a Big Deal That Public Corporations Are Vanishing”

2 Craig Doidge, G. Andrew Karolyi, and René M. Stulz “The U.S. listing gap”

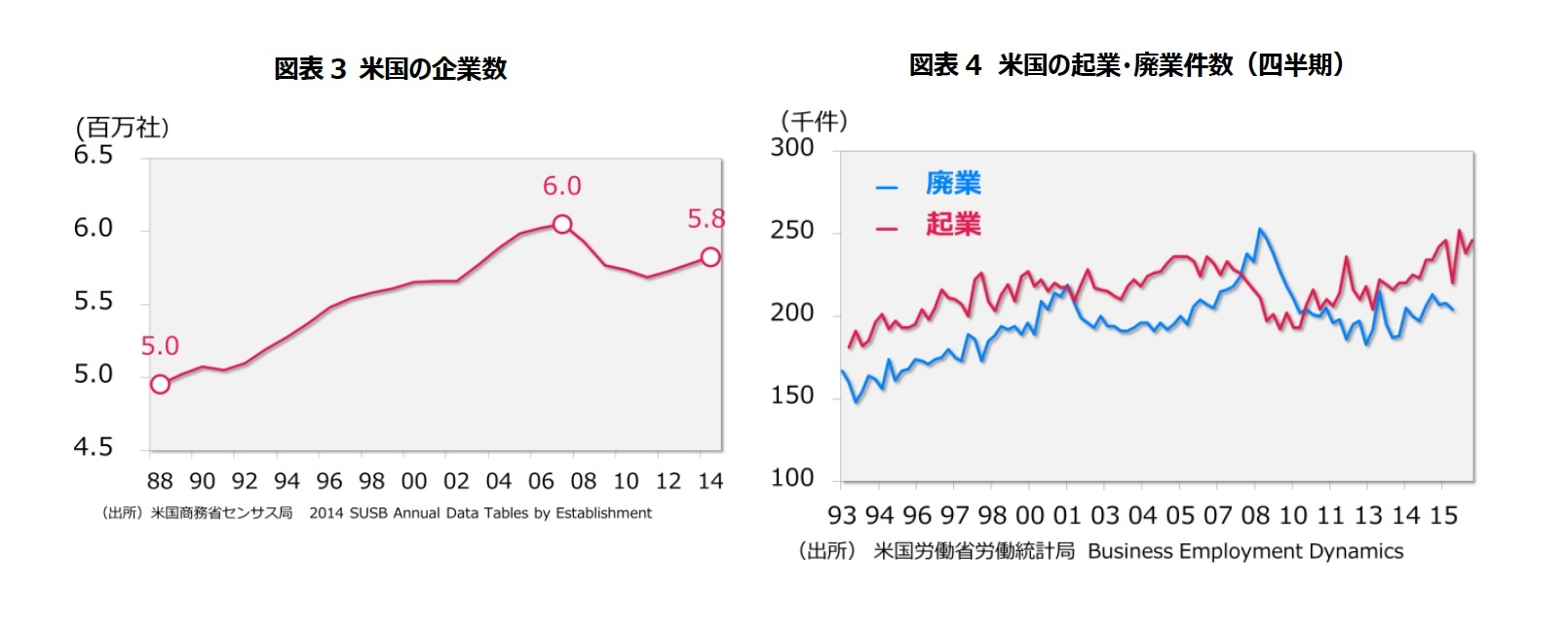

3―― 旺盛な起業と低調な新規上場

3 個人事業主やパートナーシップを除いた企業数

4―― 新規上場を主導する企業とスポンサー

低調な新規上場の背景を探るには、上場を主導する当事者の動向を理解することが近道だと思われる。

低調な新規上場の背景を探るには、上場を主導する当事者の動向を理解することが近道だと思われる。上場予備軍といわれる企業には、過半数の支配権を企業(創業者、経営者)が握っている場合や外部の出資者(以下、スポンサー)が握っている場合がある。それにより新規上場を誰が主導するかが変わってくる。

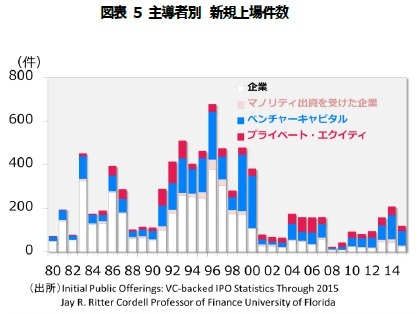

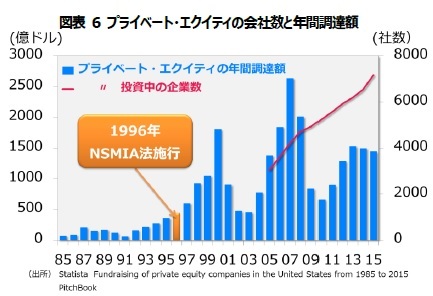

図表5は、1980年以降の新規上場がどの当事者によって主導されたかを表している。スポンサーに該当するベンチャーキャピタル(以下、VC)とプライベート・エクイティ(以下、PE)等の投資ファンドは、通期で約5割、2000年以降では実に約7割の新規上場を主導してきた。残りは、企業主導の新規上場である。

2000年以降の低調ぶりという意味では、企業もスポンサーも同じだが、とりわけ企業主導の新規上場の落ち込みが激しい。

5―― 株式市場が敬遠される背景

元来、企業にとって自社株の新規上場には、まとまった資本が調達できることに加えて、株主の多様化や社会的な認知・信用の向上も図れるといったメリットがあり、他方、スポンサーにとっても流動性の高い株式市場を通じた持分放出で迅速かつ確実に投資が回収できるメリットがあった。このような利点があるにもかかわらず近年の新規上場が振るわないのにはそれなりの背景がある。その背景を(1)スポンサーと(2)企業に分けて考察したい。

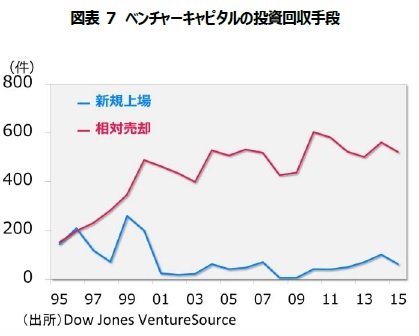

投資ファンドは、投資先企業のスポンサーとして経営に深く関与しながらその価値を高め、予め定められた投資期間(通常、出資から5年)内に確実に投資を回収しなければならない。投資ファンドの投資回収手段には投資先企業の新規上場や他の企業或いは投資ファンドへの相対売却など様々な方法があり、いずれも投資の成否に直結する重要なステップだ。図表7は、VCの投資回収手段の推移を示している。かつては拮抗していた新規上場と相対売却だが、2000年に入りその差が拡大していることがわかる。

投資ファンドは、投資先企業のスポンサーとして経営に深く関与しながらその価値を高め、予め定められた投資期間(通常、出資から5年)内に確実に投資を回収しなければならない。投資ファンドの投資回収手段には投資先企業の新規上場や他の企業或いは投資ファンドへの相対売却など様々な方法があり、いずれも投資の成否に直結する重要なステップだ。図表7は、VCの投資回収手段の推移を示している。かつては拮抗していた新規上場と相対売却だが、2000年に入りその差が拡大していることがわかる。

4 Fontenay, Elisabeth de “The Deregulation of Private Capital and the Decline of the Public Company”

(1) 敷居が高くなった株式市場

スポンサーが新規上場を敬遠するようになった背景として、株式上場の敷居が高くなったことが挙げられる。すなわち、株式市場がより組織的に完成された企業を前提とするようになり、身の丈に合わない未熟な企業が入りにくくなっているのである。

スポンサーが新規上場を敬遠するようになった背景として、株式上場の敷居が高くなったことが挙げられる。すなわち、株式市場がより組織的に完成された企業を前提とするようになり、身の丈に合わない未熟な企業が入りにくくなっているのである。

又、2000年の規則レギュレーション FD (Regulation Fair Disclosure)や2003年の当局と大手証券会社との「包括的」和解(global settlement)で株式アナリストのコンプライアンス強化が図られた結果、新規上場企業を評価する小型株のアナリストが1997年から2002年の5年間で17%も減る6等、更なる逆風が吹いた。

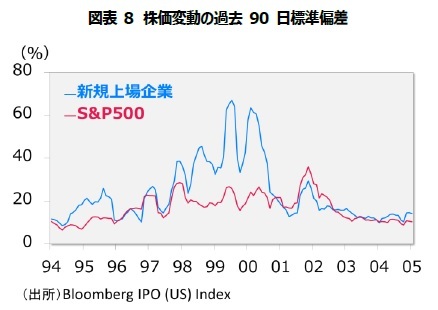

又、2000年の規則レギュレーション FD (Regulation Fair Disclosure)や2003年の当局と大手証券会社との「包括的」和解(global settlement)で株式アナリストのコンプライアンス強化が図られた結果、新規上場企業を評価する小型株のアナリストが1997年から2002年の5年間で17%も減る6等、更なる逆風が吹いた。加えて、ITバブルが弾けると新規上場企業の株価も著しく変動し、ボラティリティー(≒株式資本コスト7)が上昇した。このことも企業やスポンサーの新規上場意欲を殺ぐ結果となった。(図表8)

こうした動きを反映してか、企業の創業から上場までに要する期間が規制以降に長期化している。(図表9) 上場企業数がピークを打った1996年には、創業から上場までの平均期間は3年程度であったのが、それが今では7年近くになっている。期日通りに投資を回収したい投資ファンドにとり、この期間の長期化は悩ましい問題だ。

資本市場の健全な発展にコンプライアンス強化が必要不可欠である点に議論の余地はないが、スポンサーからすれば投資回収コスト・リスクの増加として新規上場を躊躇う阻害要因となっているようだ。

5 米証券取引委員会“General Impact of Sarbanes-Oxley Act”

6 A Gomez, G Gordon, L Madureira “SEC regulation Fair Disclosure, Information, and the Cost of Capital”

7 株価ボラティリティーと資本コストの関係については、資本資産価格モデル(CAPM)に詳しい。

(2017年12月21日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1811

経歴

- 【職歴】

1987年に日本生命保険に入社。リーマンブラザーズ派遣、外務省派遣を経て国際投資部、ニューヨーク、シンガポールの各投資現地法人にて外国株式投資、外国債券投資、外国為替取引に従事。

08年より米国保険現地法人CIOを担当した後、11年より特別勘定運用部長、14年より金融投資部長を歴任し、16年よりニッセイ基礎研究所へ。

清水 勘のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2024/10/10 | 米国のベンチャー業界におけるジェンダー問題への取り組み | 清水 勘 | 研究員の眼 |

| 2024/08/09 | なぜここまでビッグテック企業に現金の山が積み上がったのか | 清水 勘 | 研究員の眼 |

| 2024/03/05 | 先端技術・品目流出の古今東西~国家の覇権争いと経済安全保障~ | 清水 勘 | 研究員の眼 |

| 2023/09/15 | 起業の生存率からスタートアップ投資のリスクを推し量る~10年で生き残るのは10分の3という現実に投資家はどう向き合うべきか~ | 清水 勘 | 研究員の眼 |

新着記事

-

2025年10月16日

EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- -

2025年10月16日

再び不安定化し始めた米中摩擦-経緯の振り返りと今後想定されるシナリオ -

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【減少するアメリカの上場企業-株式市場を敬遠する新興企業】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

減少するアメリカの上場企業-株式市場を敬遠する新興企業のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!