- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 不動の日銀、次の見どころは?~金融市場の動き(11月号)

2017年11月02日

文字サイズ

- 小

- 中

- 大

2.日銀金融政策(10月):来年度にかけての物価見通しを下方修正

(日銀)現状維持

日銀は10月30日~31日に開催された金融政策決定会合において、金融政策を維持した。長短金利操作(マイナス金利▲0.1%、10年国債利回りゼロ%程度)、資産買入れ方針(長期国債買入れメド年間80兆円増、ETF買入れ年間6兆円増など)ともに変更はなかった。前回、長短金利操作に反対し、その動向が注目された片岡委員は、今回も反対を表明。「長期の金利を引き下げる観点から、15年物国債金利が0.2%未満(現在0.3%程度)で推移するよう長期国債買入れを行うことが適当である」と主張した。

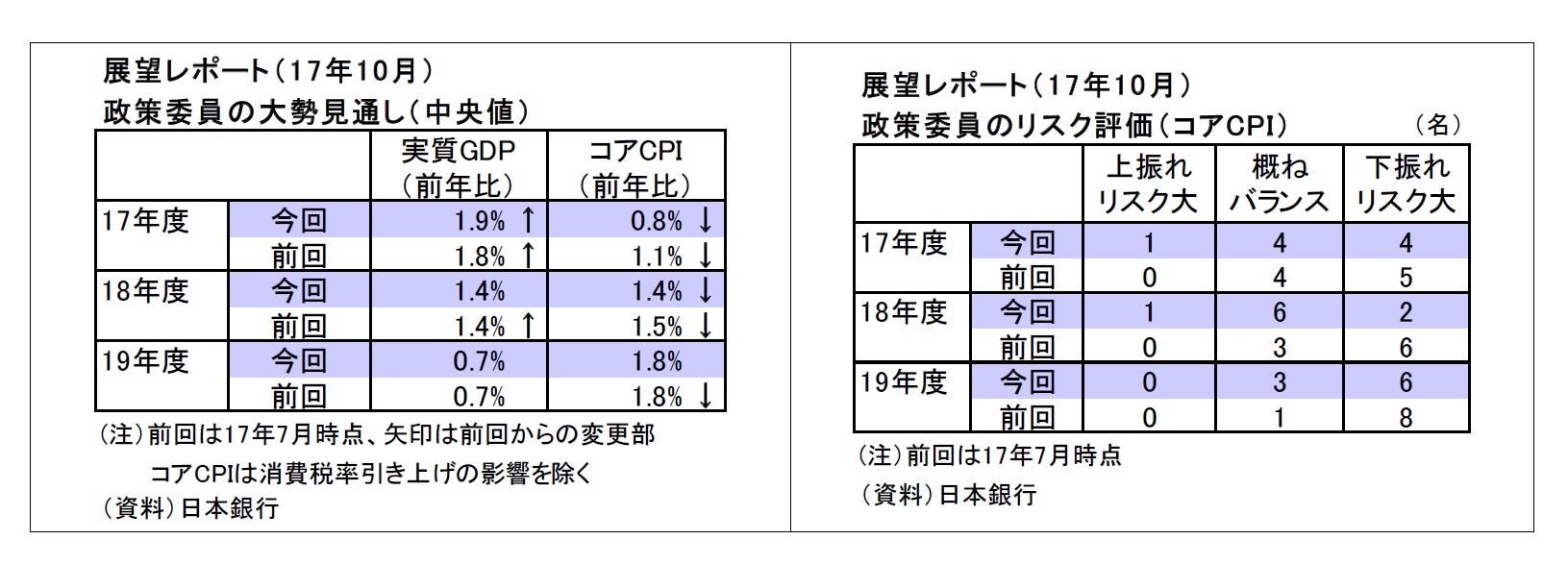

会合終了後に公表された展望レポートでは、景気の総括判断を前回同様、「緩やかに拡大している」に据え置いた。同レポートにおける政策委員の大勢見通しでは、2017年度の実質GDP成長率を前回(7月)から小幅に上方修正する一方、17・18年度の物価上昇率を下方修正した。2%目標の達成時期については、「19年度頃」で維持している。

会合後の総裁会見では、これまでの金融政策について、「その時の実情やその先の見通しを踏まえて決定したものであり、それぞれ実体経済に対してポジティブな効果があった」、「最も適切な金融緩和をしてきた」と前向きに自己評価。出口の議論については、「あくまでもその時点での経済・物価・金融情勢を踏まえて行っていく」、「適切な時期に適切なコミュニケーションをするということは必要だと思うが、それを今の時点で行う段階ではない」と、これまで同様否定的な考えを示したうえで、「非伝統的な政策を行うと出口が必然的に難しくなるとか、大変なことになるというのも如何なものか」と、出口への懸念の高まりをけん制した。

また、物価目標達成前にイールドカーブを調整する可能性については、「達成する前に調整するのか、達成した後に調整するのかについては、その時の経済・物価・金融情勢による」と明言を避けたが、達成前の調整の可能性を否定しなかった。

株価が大幅に上昇するなかでも継続されているETF買入れを調整する可能性についての質問に対しては、具体的な手掛かりを示さなかった。一方で、最近、ETFの買入れペースが鈍っていることに関しては、「実際の買入れ額は市場の状況に応じて変動する」、「残高増加目標は「約6 兆円」と幅のある表現となっているし、目標の達成期間について特定の時点を定めているわけではない」と買入れペースの変動をある程度許容する姿勢を見せた。株式市場については、「過度な期待の強気化を示す動きは観察されていない」と述べ、特段問題視していないとの見方を示した。

なお、総裁は次期総裁の資質について問われ、「経済の状況、実態をよく踏まえること」、「経済や金融に関する理論的な理解を有していること」、「国際的な人的ネットワークを有していること」という3点を挙げた。

日銀は10月30日~31日に開催された金融政策決定会合において、金融政策を維持した。長短金利操作(マイナス金利▲0.1%、10年国債利回りゼロ%程度)、資産買入れ方針(長期国債買入れメド年間80兆円増、ETF買入れ年間6兆円増など)ともに変更はなかった。前回、長短金利操作に反対し、その動向が注目された片岡委員は、今回も反対を表明。「長期の金利を引き下げる観点から、15年物国債金利が0.2%未満(現在0.3%程度)で推移するよう長期国債買入れを行うことが適当である」と主張した。

会合終了後に公表された展望レポートでは、景気の総括判断を前回同様、「緩やかに拡大している」に据え置いた。同レポートにおける政策委員の大勢見通しでは、2017年度の実質GDP成長率を前回(7月)から小幅に上方修正する一方、17・18年度の物価上昇率を下方修正した。2%目標の達成時期については、「19年度頃」で維持している。

会合後の総裁会見では、これまでの金融政策について、「その時の実情やその先の見通しを踏まえて決定したものであり、それぞれ実体経済に対してポジティブな効果があった」、「最も適切な金融緩和をしてきた」と前向きに自己評価。出口の議論については、「あくまでもその時点での経済・物価・金融情勢を踏まえて行っていく」、「適切な時期に適切なコミュニケーションをするということは必要だと思うが、それを今の時点で行う段階ではない」と、これまで同様否定的な考えを示したうえで、「非伝統的な政策を行うと出口が必然的に難しくなるとか、大変なことになるというのも如何なものか」と、出口への懸念の高まりをけん制した。

また、物価目標達成前にイールドカーブを調整する可能性については、「達成する前に調整するのか、達成した後に調整するのかについては、その時の経済・物価・金融情勢による」と明言を避けたが、達成前の調整の可能性を否定しなかった。

株価が大幅に上昇するなかでも継続されているETF買入れを調整する可能性についての質問に対しては、具体的な手掛かりを示さなかった。一方で、最近、ETFの買入れペースが鈍っていることに関しては、「実際の買入れ額は市場の状況に応じて変動する」、「残高増加目標は「約6 兆円」と幅のある表現となっているし、目標の達成期間について特定の時点を定めているわけではない」と買入れペースの変動をある程度許容する姿勢を見せた。株式市場については、「過度な期待の強気化を示す動きは観察されていない」と述べ、特段問題視していないとの見方を示した。

なお、総裁は次期総裁の資質について問われ、「経済の状況、実態をよく踏まえること」、「経済や金融に関する理論的な理解を有していること」、「国際的な人的ネットワークを有していること」という3点を挙げた。

3.金融市場(10月)の振り返りと当面の予想

(10年国債利回り)

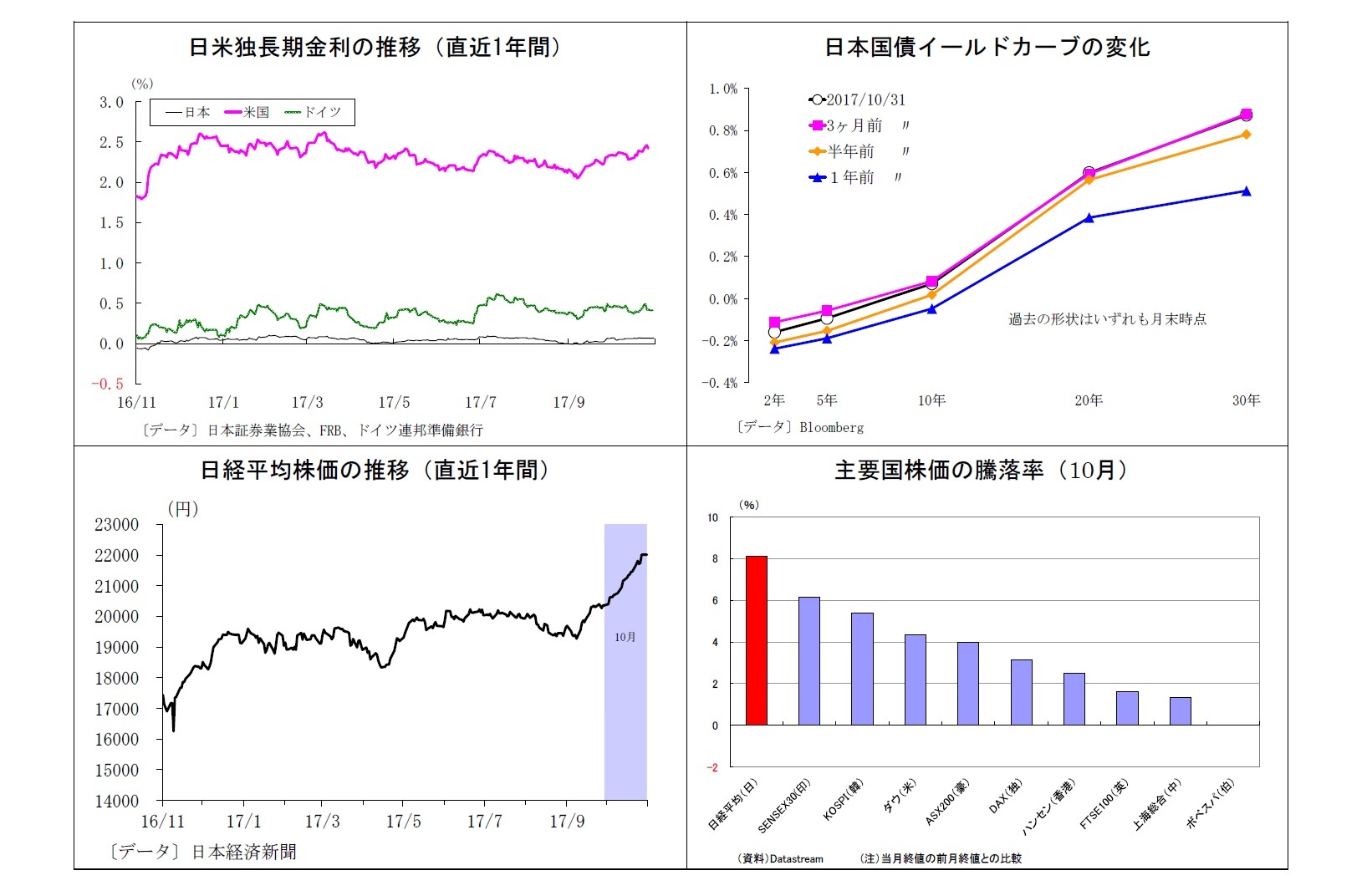

10月の動き 月初0.0%台後半スタートし、月末も0.0%台後半に。

月初、0.0%台後半でスタートした後、日銀オペで良好な需給が確認され、4日に0.0%台半ばへと低下。さらに、5日には衆院選への小池氏不出馬の報を受け、財政懸念後退から0.0%台前半に低下。その後は、良好な米経済指標や北朝鮮リスクへの警戒緩和によって10日に0.0%台後半へと上昇。中旬以降は、米予算決議案可決を受けて金利上昇圧力が高まったものの、衆院選での与党勝利に伴う現行緩和継続観測の高まりが上昇抑制に働き、0.0%台後半での膠着した推移に。次期FRB議長人事への思惑も定まらないなかで、月末にかけて0.0%台後半での推移となった。

当面の予想

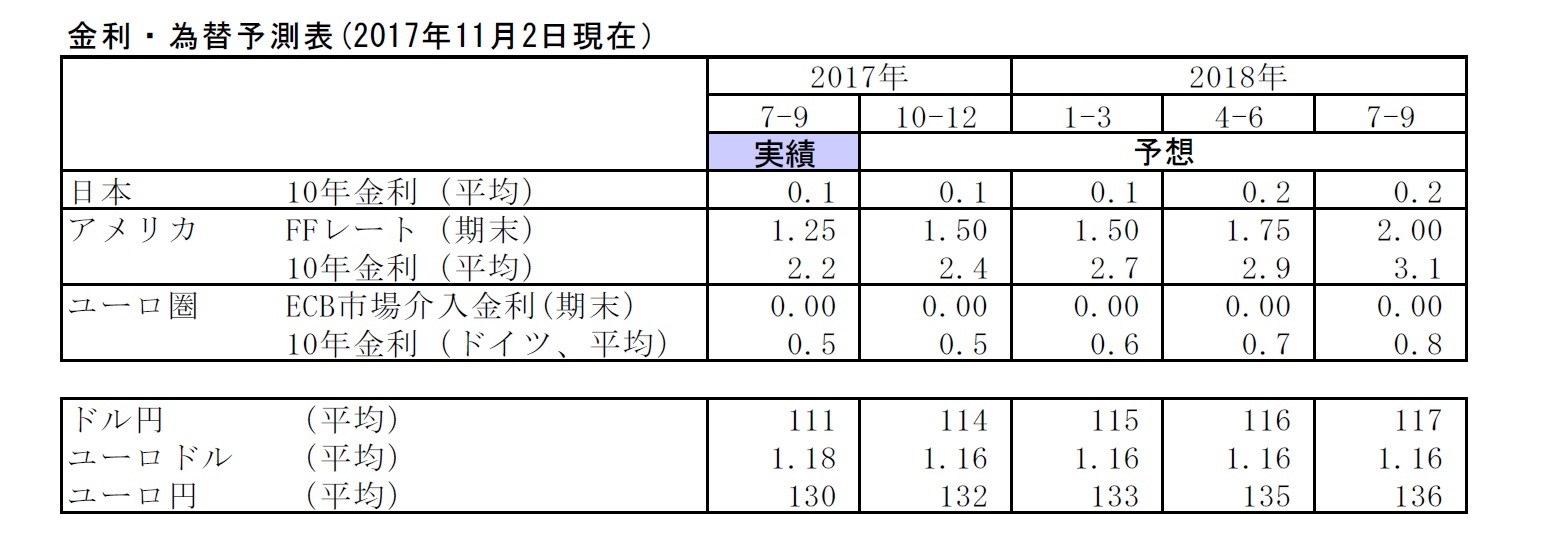

足元は0.0%台半ば付近で推移。米経済指標は事前予測に対し上振れるものが目立っており、当面は利上げ観測の高まりに伴う米金利上昇が日本の金利上昇圧力になりそうだ。一方、北朝鮮による核・ミサイル実験やカタルーニャの独立問題など地政学リスクへの警戒は続くとみられ、金利の上昇抑制要因になる。また、0.1%が近づくと日銀の金利抑制策発動への警戒も高まるため、上昇余地は限定的にならざるを得ない。0.1%をやや下回る水準での推移となりそうだ。

10月の動き 月初0.0%台後半スタートし、月末も0.0%台後半に。

月初、0.0%台後半でスタートした後、日銀オペで良好な需給が確認され、4日に0.0%台半ばへと低下。さらに、5日には衆院選への小池氏不出馬の報を受け、財政懸念後退から0.0%台前半に低下。その後は、良好な米経済指標や北朝鮮リスクへの警戒緩和によって10日に0.0%台後半へと上昇。中旬以降は、米予算決議案可決を受けて金利上昇圧力が高まったものの、衆院選での与党勝利に伴う現行緩和継続観測の高まりが上昇抑制に働き、0.0%台後半での膠着した推移に。次期FRB議長人事への思惑も定まらないなかで、月末にかけて0.0%台後半での推移となった。

当面の予想

足元は0.0%台半ば付近で推移。米経済指標は事前予測に対し上振れるものが目立っており、当面は利上げ観測の高まりに伴う米金利上昇が日本の金利上昇圧力になりそうだ。一方、北朝鮮による核・ミサイル実験やカタルーニャの独立問題など地政学リスクへの警戒は続くとみられ、金利の上昇抑制要因になる。また、0.1%が近づくと日銀の金利抑制策発動への警戒も高まるため、上昇余地は限定的にならざるを得ない。0.1%をやや下回る水準での推移となりそうだ。

(ドル円レート)

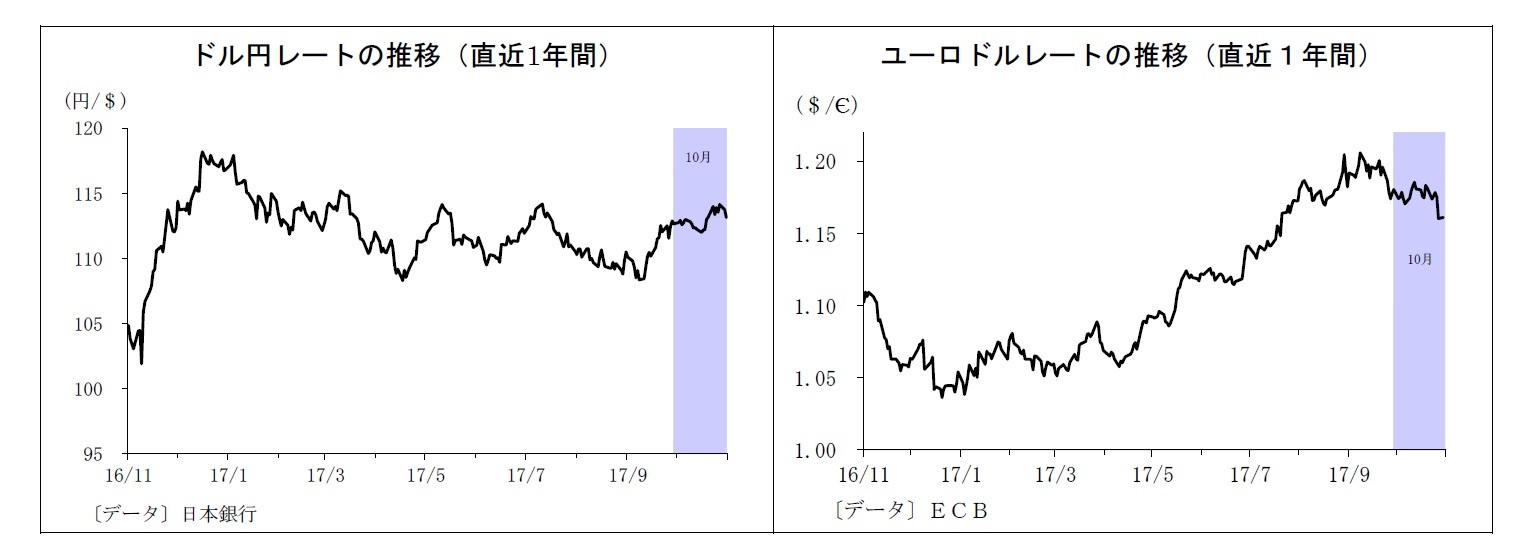

10月の動き 月初112円台後半でスタートし、月末は113円台前半に。

月初、好調な米経済指標や税制改革への期待から6日に113円台に乗せたが、北朝鮮情勢への警戒や米税制改革の不透明感の高まりから円が買われ、11日に112円台前半に下落。その後しばらく膠着した展開が続いたが、世界的なリスク選好や米上院での予算決議案可決を受けて20日には113円台前半に上昇。さらに23日には衆院選での与党大勝を受けて、金融緩和長期化観測から114円台となった。以降は、FRB次期総裁人事や税制改革の動向を睨んで様子見姿勢が強まり、月末にかけて113円台を中心とする一進一退の展開が続いた。

当面の予想

今月に入り、好調な米経済指標を受けてドルが強含んだが、次期FRB議長にパウエル理事が選ばれるとの観測からドル売りが入り、足元は113円台後半で推移。米経済指標は事前予測に対し上振れるものが目立っており、当面は利上げペース加速観測の高まりからドル高圧力が高まり安い。一時的に115円台乗せも有り得る。ただし、投機筋の円売りポジションは既に高水準に積み上がっているうえ、米税制改正や北朝鮮情勢の不透明感も強く、当面の円安余地は限定的になりそうだ。なお、次期FRB議長が今夜発表され、最有力と目されるパウエルFRB理事が正式に決定される見通しになった。ハト派のイメージから決定後にドル安に振れる可能性があるが、既に大方織り込まれているうえ、緩やかな利上げ路線は踏襲されるとの見立てから、反応は限定的に留まるだろう。

10月の動き 月初112円台後半でスタートし、月末は113円台前半に。

月初、好調な米経済指標や税制改革への期待から6日に113円台に乗せたが、北朝鮮情勢への警戒や米税制改革の不透明感の高まりから円が買われ、11日に112円台前半に下落。その後しばらく膠着した展開が続いたが、世界的なリスク選好や米上院での予算決議案可決を受けて20日には113円台前半に上昇。さらに23日には衆院選での与党大勝を受けて、金融緩和長期化観測から114円台となった。以降は、FRB次期総裁人事や税制改革の動向を睨んで様子見姿勢が強まり、月末にかけて113円台を中心とする一進一退の展開が続いた。

当面の予想

今月に入り、好調な米経済指標を受けてドルが強含んだが、次期FRB議長にパウエル理事が選ばれるとの観測からドル売りが入り、足元は113円台後半で推移。米経済指標は事前予測に対し上振れるものが目立っており、当面は利上げペース加速観測の高まりからドル高圧力が高まり安い。一時的に115円台乗せも有り得る。ただし、投機筋の円売りポジションは既に高水準に積み上がっているうえ、米税制改正や北朝鮮情勢の不透明感も強く、当面の円安余地は限定的になりそうだ。なお、次期FRB議長が今夜発表され、最有力と目されるパウエルFRB理事が正式に決定される見通しになった。ハト派のイメージから決定後にドル安に振れる可能性があるが、既に大方織り込まれているうえ、緩やかな利上げ路線は踏襲されるとの見立てから、反応は限定的に留まるだろう。

(ユーロドルレート)

10月の動き 月初1.17ドル台前半からスタートし、月末は1.16ドル台前半に。

月初、カタルーニャ住民投票での独立派勝利を受けて、ユーロが下落して始まった後、ユーロ圏の良好な経済指標を受けて4日に1.17ドル台後半に上昇。さらにECBの量的緩和縮小が意識されたことで12日には1.18ドル台後半まで上昇した。その後は1.17ドル台半ばから1.18ドル台前半で方向感のない動きが続いたが、ECB理事会とその後のドラギ総裁会見を受けて量的緩和の縮小が緩やかになるとの見方が強まり、27日に1.16ドル台前半へと急落。カタルーニャ情勢への警戒も重石となり、月末にかけて1.16ドル台での推移が継続した。

当面の予想

足元はややドル安圧力が高まり、1.16ドル台後半で推移。先月のECB理事会を経て、ユーロ圏の量的緩和は長引くとの観測が市場に浸透しつつあるほか、カタルーニャ情勢緊迫化への警戒も燻っており、ユーロを積極的に買う理由は特に見当たらない。しばらくユーロの上値が重い状況が続くとみられ、むしろ米利上げ観測の高まりに伴うドル高圧力によって、ユーロドルはやや弱含む可能性が高いと見ている。

10月の動き 月初1.17ドル台前半からスタートし、月末は1.16ドル台前半に。

月初、カタルーニャ住民投票での独立派勝利を受けて、ユーロが下落して始まった後、ユーロ圏の良好な経済指標を受けて4日に1.17ドル台後半に上昇。さらにECBの量的緩和縮小が意識されたことで12日には1.18ドル台後半まで上昇した。その後は1.17ドル台半ばから1.18ドル台前半で方向感のない動きが続いたが、ECB理事会とその後のドラギ総裁会見を受けて量的緩和の縮小が緩やかになるとの見方が強まり、27日に1.16ドル台前半へと急落。カタルーニャ情勢への警戒も重石となり、月末にかけて1.16ドル台での推移が継続した。

当面の予想

足元はややドル安圧力が高まり、1.16ドル台後半で推移。先月のECB理事会を経て、ユーロ圏の量的緩和は長引くとの観測が市場に浸透しつつあるほか、カタルーニャ情勢緊迫化への警戒も燻っており、ユーロを積極的に買う理由は特に見当たらない。しばらくユーロの上値が重い状況が続くとみられ、むしろ米利上げ観測の高まりに伴うドル高圧力によって、ユーロドルはやや弱含む可能性が高いと見ている。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2017年11月02日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/05 | 金(Gold)の強気相場は続くか~3600ドル到達後のNY金見通し | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/08/22 | 米利下げ再開が視野に、円高進行の目途は?~マーケット・カルテ9月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/08/12 | 貸出・マネタリー統計(25年7月)~銀行貸出が連月で急増、定期預金も増勢を拡大中 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/08/04 | 長期金利1.6%到達は通過点か?~今後の金利見通し | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年09月16日

今週のレポート・コラムまとめ【9/9-9/12発行分】 -

2025年09月12日

ECB政策理事会-2会合連続で全会一致の据え置き決定 -

2025年09月12日

欧州経済見通し-関税合意後も不確実性が残る状況は続く -

2025年09月12日

「イマーシブ」の消費文化論-今日もまたエンタメの話でも。(第7話) -

2025年09月12日

グローバル株式市場動向(2025年8月)-米国の利下げ期待から堅調な推移

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【不動の日銀、次の見どころは?~金融市場の動き(11月号)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

不動の日銀、次の見どころは?~金融市場の動き(11月号)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!