- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 米国経済 >

- 米個人消費の減速は一時的か-新車販売は厳しい状況が続くものの、個人消費を取り巻く環境は依然として良好

2017年07月21日

文字サイズ

- 小

- 中

- 大

1.はじめに

17年1-3月期の実質GDP成長率は、前期比年率+1.4%(前期:+2.1%)と前期から低下した。成長率低下の主な要因は、個人消費が+1.1%(前期:+3.5%)と前期から大幅に伸びが鈍化し、13年4-6月期以来の水準となるなど、個人消費の不振であった(前掲図表1)。米国ではこれまで個人消費主導の景気回復が続いてきたため、個人消費の回復が変調しているか見極めることは今後の米景気回復の持続性をみる上で重要である。

本稿では1-3月期の個人消費減速の要因について振り返り、とくに自動車関連消費の不振について利用が増加しているリース販売や、自動車ローンクレジットの観点から動向を確認した。また、消費を取り巻く環境について確認し、今後の消費見通しについて論じている。

結論から言えば、自動車関連消費、とくに新車販売については当面回復がもたつくとみられるものの、個人消費をとりまく環境は依然として良好であり、個人消費全体でみれば今後も堅調な伸びが持続するというものである。

本稿では1-3月期の個人消費減速の要因について振り返り、とくに自動車関連消費の不振について利用が増加しているリース販売や、自動車ローンクレジットの観点から動向を確認した。また、消費を取り巻く環境について確認し、今後の消費見通しについて論じている。

結論から言えば、自動車関連消費、とくに新車販売については当面回復がもたつくとみられるものの、個人消費をとりまく環境は依然として良好であり、個人消費全体でみれば今後も堅調な伸びが持続するというものである。

2.1-3月期個人消費不振の要因

(1)公共料金、ガソリン・エネルギー、自動車関連消費が低迷

17年1-3月期の個人消費の主要項目別内訳をみると、全般的に前期から伸びが鈍化しているものの、サービスのうち住宅・公共料金が前期比年率▲1.1%(前期:▲1.4%)となったほか、非耐久財のガソリン・エネルギーが▲5.8%(前期:▲1.7%)、耐久財の自動車・自動車部品が▲14.4%(前期+16.2%)と減少したことが大きい(前掲図表1)。これら3分野だけで消費は▲1%ポイント近く押下げられていたことになる。

このうち、住宅・公共料金では公共料金が前期比年率▲15.2%(▲1.1%に対する寄与度は▲2.3%ポイント)、ガソリン・エネルギーでは暖房などに使われる燃料油が▲42.3%(▲5.8%に対する寄与度は▲3.6%ポイント)と大幅な落ち込みとなっていた。これは、2月の全米平均気温が1895年以来で史上2番目の高さとなるなど、暖冬に伴い暖房需要が減退した影響が大きいとみられる。3月以降は通常の気候に戻っているため、これらの下落は一時的だろう。

一方、自動車・自動車部品については、新車販売が前期比年率▲16.6%(前期:+12.5%)となったほか、中古車販売が▲11.9%(前期:+28.2%)、自動車部品が▲10.1%(前期:+9.5%)といずれも2桁の下落となった。自動車・自動車部品消費に占める新車販売の比率は6割弱あるため、▲17%近い下落のうち、新車販売の下落寄与度が▲10%ポイント超と影響が大きかった。

17年1-3月期の個人消費の主要項目別内訳をみると、全般的に前期から伸びが鈍化しているものの、サービスのうち住宅・公共料金が前期比年率▲1.1%(前期:▲1.4%)となったほか、非耐久財のガソリン・エネルギーが▲5.8%(前期:▲1.7%)、耐久財の自動車・自動車部品が▲14.4%(前期+16.2%)と減少したことが大きい(前掲図表1)。これら3分野だけで消費は▲1%ポイント近く押下げられていたことになる。

このうち、住宅・公共料金では公共料金が前期比年率▲15.2%(▲1.1%に対する寄与度は▲2.3%ポイント)、ガソリン・エネルギーでは暖房などに使われる燃料油が▲42.3%(▲5.8%に対する寄与度は▲3.6%ポイント)と大幅な落ち込みとなっていた。これは、2月の全米平均気温が1895年以来で史上2番目の高さとなるなど、暖冬に伴い暖房需要が減退した影響が大きいとみられる。3月以降は通常の気候に戻っているため、これらの下落は一時的だろう。

一方、自動車・自動車部品については、新車販売が前期比年率▲16.6%(前期:+12.5%)となったほか、中古車販売が▲11.9%(前期:+28.2%)、自動車部品が▲10.1%(前期:+9.5%)といずれも2桁の下落となった。自動車・自動車部品消費に占める新車販売の比率は6割弱あるため、▲17%近い下落のうち、新車販売の下落寄与度が▲10%ポイント超と影響が大きかった。

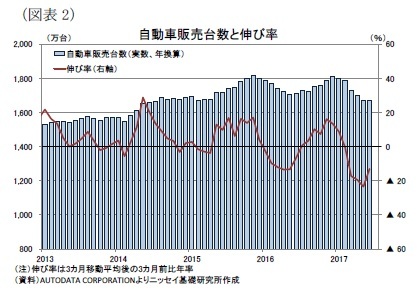

実際、新車販売台数は16年12月に12月としては史上最高水準となる年率18.4百万台まで増加した後、17年3月には17.3百万台に低下しており、前期比年率では16年10-12月期の+13.4%に対し、17年1-3月期は▲17.2%と大幅な落込みとなっていた(図表2)。

実際、新車販売台数は16年12月に12月としては史上最高水準となる年率18.4百万台まで増加した後、17年3月には17.3百万台に低下しており、前期比年率では16年10-12月期の+13.4%に対し、17年1-3月期は▲17.2%と大幅な落込みとなっていた(図表2)。12月の新車販売が好調であったことから、年初から一時的に販売台数が減少することは想定されていたものの、低下基調は4月以降も持続している。直近(6月)の新車販売台数が16.5百万台と、3月からさらに低下しているほか、前期比年率も4-6月期が▲13.0%と、前期に続いて2桁の落ち込みとなっており、4月以降も回復がみられない。

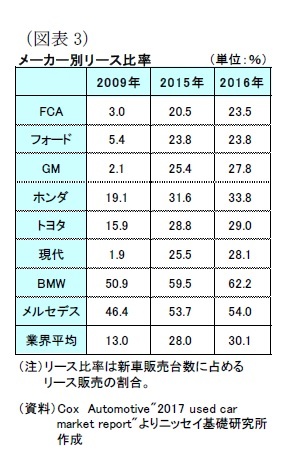

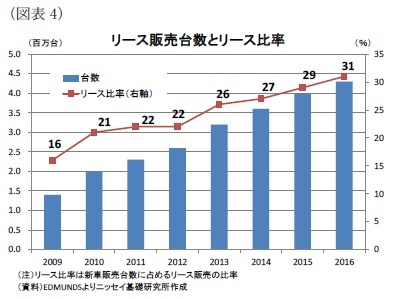

新車販売台数の減少が持続している背景としては、個人消費全体の回復が変調した可能性のほかに、自動車市場特有の要因も指摘されている。次章では、このうち、リース契約切れ中古車の増加に伴う中古車価格の下落や、自動車ローンの融資基準厳格の影響について確認したい。

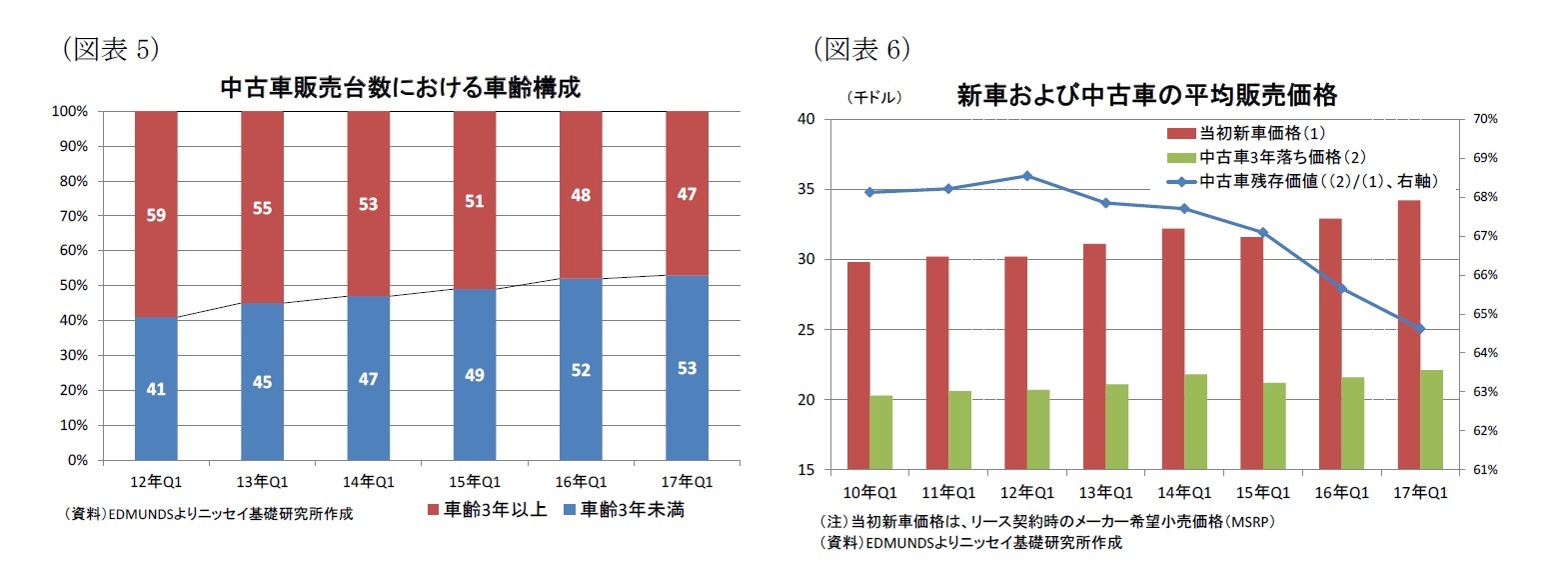

リースは、平均3年が契約期間となっているため、3年前後経過したリース車両は中古市場に放出される可能性が高くなる。実際、中古車販売における中古車の車齢構成をみると、3年未満の割合が高くなっており、17年1-3月期では5割超となった(図表5)。

この結果、リース当初の新車価格に対する3年落ち後の中古車価格の残存価値は、供給増の影響で10年の68%から17年は65%まで低下した(図表6)。とくに、16年以降の落ち込みが顕著だが、これは13年以降にリース比率が急増したためとみられ、足元までのリース比率の上昇を考慮すれば、今後も残存価値に低下圧力がかかり易いことが予想される。

中古車価格の下落は、車の買い替えを検討している消費者にとって、自動車購入資金を増加させる必要がでるため、新車購入意欲を低下させる効果を持つとみられる。

この結果、リース当初の新車価格に対する3年落ち後の中古車価格の残存価値は、供給増の影響で10年の68%から17年は65%まで低下した(図表6)。とくに、16年以降の落ち込みが顕著だが、これは13年以降にリース比率が急増したためとみられ、足元までのリース比率の上昇を考慮すれば、今後も残存価値に低下圧力がかかり易いことが予想される。

中古車価格の下落は、車の買い替えを検討している消費者にとって、自動車購入資金を増加させる必要がでるため、新車購入意欲を低下させる効果を持つとみられる。

1 図表3と図表4では統計のソースが異なることから、リース比率に若干乖離が生じているが、大きな傾向に変化はない。

(3)新車販売減速の要因:自動車ローンのクレジット悪化、融資基準厳格化

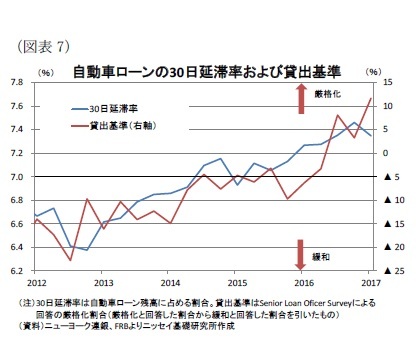

(3)新車販売減速の要因:自動車ローンのクレジット悪化、融資基準厳格化次に、自動車ローンのクレジットをみると、延滞率は増加している。自動車ローン残高に対する30日延滞率は、12年10-12月期の6.4%を底に上昇基調が持続しており、17年1-3月期は7.3%となった(図表7)。もっとも、延滞率の水準自体は、金融危機後につけた11%近辺に比べれば高いとは言えないが、融資基準はクレジットの悪化に伴い厳格化の動きがみられている。

FRBによる商業銀行の融資担当責任者に対する調査では、自動車ローンの融資基準を「厳格化」したとの回答割合が、16年10-12月期に「緩和」したとの回答を上回ったほか、その後も「厳格化」の度合いが強まっている(図表7)。このため、商業銀行の融資基準厳格化に伴い自動車ローンの借入れがし難くなっていることも自動車販売不振の要因と考えられる。ちなみに、同調査で示された住宅ローンについては、足元でも「緩和」が「厳格化」を大幅に上回っており、自動車ローンと対照的な動きとなっている。

(4)自動車購入意欲は高水準も、新車に対する需要は後退

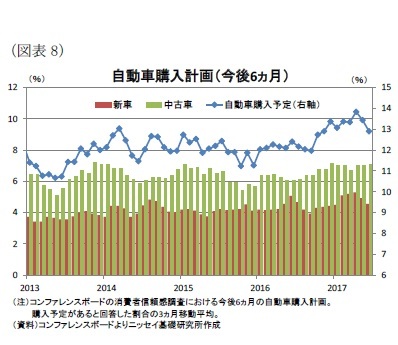

(4)自動車購入意欲は高水準も、新車に対する需要は後退コンファレンスボードによる今後6ヵ月の自動車購入計画に関する調査をみると、自動車を購入する計画があるとする回答割合(3ヵ月移動平均)は、00年以降で最も高い水準となった17年4月の13.8%をピークに、6月は12.9%と2ヵ月連続で低下した(図表8)。

さらに、新車と中古車に分けてみると、中古車で水準変化がみられない一方、新車販売が減少しており、新車購入意欲の低下が全体の低下につながっていることが分かる。

もっとも、自動車購入計画の水準自体は過去に比べて相対的に高い状況を維持しているため、新車販売の大きな崩れは想定されないものの、前述の中古車価格下落や自動車ローン融資基準厳格化などの影響もあり、引き続き新車販売回復の重石となろう。

(2017年07月21日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

窪谷 浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/24 | 米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる | 窪谷 浩 | Weekly エコノミスト・レター |

| 2025/09/29 | 米個人所得・消費支出(25年8月)-実質個人消費(前月比)は+0.4%と前月に一致したほか、市場予想を上回り、堅調な消費を確認 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米FOMC(25年9月)-市場予想通り、政策金利を▲0.25%引き下げ。政策金利見通しを下方修正 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米住宅着工・許可件数(25年8月)-着工件数(前月比)は減少に転じたほか、市場予想も下回る | 窪谷 浩 | 経済・金融フラッシュ |

新着記事

-

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米個人消費の減速は一時的か-新車販売は厳しい状況が続くものの、個人消費を取り巻く環境は依然として良好】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米個人消費の減速は一時的か-新車販売は厳しい状況が続くものの、個人消費を取り巻く環境は依然として良好のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!