- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 2017年はどんな年? 金融市場のテーマと展望~金融市場の動き(12月号)

2016年12月02日

文字サイズ

- 小

- 中

- 大

(2)国内要因の影響は相対的に低下

海外で注目材料が目白押しである分、国内材料の影響度は相対的に低くなると見込まれるが、それでも、いくつか注目材料は存在する。

1) TPP(経済連携)

一つ目はTPPの行方だ。トランプ新大統領は就任初日での離脱を予告している。TPPは安倍政権の成長戦略の目玉の一つであっただけに、行方が注目される。米国の離脱を食い止めるのは困難な情勢だが、その場合は別の方策を以って世界的な経済連携の構築に向かえるのか?が注目される。TPPがご破算になり、代わりの方策も見出せないようだと、成長戦略の後退感は否めなくなる。

海外で注目材料が目白押しである分、国内材料の影響度は相対的に低くなると見込まれるが、それでも、いくつか注目材料は存在する。

1) TPP(経済連携)

一つ目はTPPの行方だ。トランプ新大統領は就任初日での離脱を予告している。TPPは安倍政権の成長戦略の目玉の一つであっただけに、行方が注目される。米国の離脱を食い止めるのは困難な情勢だが、その場合は別の方策を以って世界的な経済連携の構築に向かえるのか?が注目される。TPPがご破算になり、代わりの方策も見出せないようだと、成長戦略の後退感は否めなくなる。

3) 衆議院解散総選挙の有無

また、日本の国政選挙の有無も注目材料となる。現行の衆議院の任期は2018年12月までだが、直前になるにつれて解散時期の選択肢が狭まるため、安倍首相が来年のうちに解散総選挙に打って出る可能性がある。その場合、現在は法案の再可決が可能な「議席の2/3」を握る与党が、2/3を維持できるかが焦点になりそうだ。維持できれば、任期が一旦リセットされることで、政権基盤が安定化し、株価にプラスに働くだろう。逆に2/3を維持できなければ、マイナスになる。

ちなみに、日銀に関しては、物価目標の達成が遠い一方で追加緩和余地が限られるだけに、来年の大幅な政策変更は予想されない。市場への影響も限定的だろう。ただし、年80兆円増のペースでの国債買入れは近い将来に限界を迎えるとみられるだけに、来年、規模の縮小を実施する可能性は高い。いかに市場への負のインパクトを抑えるかが注目される。

また、日本の国政選挙の有無も注目材料となる。現行の衆議院の任期は2018年12月までだが、直前になるにつれて解散時期の選択肢が狭まるため、安倍首相が来年のうちに解散総選挙に打って出る可能性がある。その場合、現在は法案の再可決が可能な「議席の2/3」を握る与党が、2/3を維持できるかが焦点になりそうだ。維持できれば、任期が一旦リセットされることで、政権基盤が安定化し、株価にプラスに働くだろう。逆に2/3を維持できなければ、マイナスになる。

ちなみに、日銀に関しては、物価目標の達成が遠い一方で追加緩和余地が限られるだけに、来年の大幅な政策変更は予想されない。市場への影響も限定的だろう。ただし、年80兆円増のペースでの国債買入れは近い将来に限界を迎えるとみられるだけに、来年、規模の縮小を実施する可能性は高い。いかに市場への負のインパクトを抑えるかが注目される。

(メインシナリオ)

(メインシナリオ)以上、来年の注目テーマを見てきたが、基本的なシナリオとしては、最大の焦点であるトランプ大統領への(過度の)期待が一旦剥落する形でドル円に揺り戻しの円高が発生、日本株も調整すると見ている。来年を待たず、年内にこの動きが始まる可能性もある。その後はトランプ氏の政策を見極める段階となるが、良くも悪くも現実路線を取ることが次第に明らかになり、公約ほどではないにせよインフラ投資も増額されることで、年央頃から米経済への期待が持ち直し、段階的な利上げも実施されることで、緩やかな円安・株高基調へ移行すると予想。ただし、欧州の政治リスクや新興国からの資金流出懸念がたびたびドル円と日本株の上値の抑制に働くと見ている。

このシナリオをベースとして、さらに国内要因が多少の上振れ・下振れ材料になるイメージだ。

とにかく材料が多く、不透明感が強い要因が多いだけに、年間を通じて不安定な相場展開になることは避けられそうにない。

2.日銀金融政策(11月):指し値オペを初めて実施

(日銀)現状維持

日銀は10月31日~11月1日に開催された金融政策決定会合において、金融政策を維持した1。

11月10日に公表された「金融政策決定会合における主な意見」では、現行の枠組み(長短金利操作付き量的・質的金融緩和)について、「当面は現行の枠組みのもとで、その効果を見守るべき」、「(イールドカーブ・コントロールの)枠組みはうまく機能している」などと、肯定的な意見が目立った。なお、資産買入れについては、「約80兆円のめどは先行き適宜プレイダウンしていけばよい」と縮小の方向性を示すコメントも見られた。追加緩和の要否の判断基準については、「“物価安定時期の見通しが後ずれするか”ではなく、“2%に向けたモメンタム(勢い)を維持するために必要かどうか”である」との意見があった。

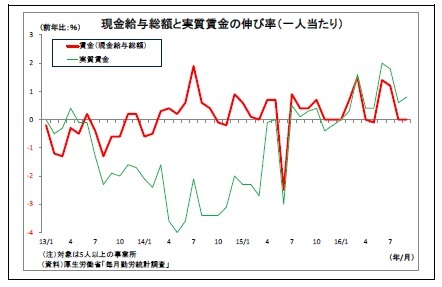

また、黒田総裁は11月14日の講演において、「物価上昇率2%を前提に賃金決定を行うことが重要」とのメッセージを企業経営者に対して発した。来春闘を前に、物価目標の達成に不可欠な賃金上昇を促すことが狙いとみられる。

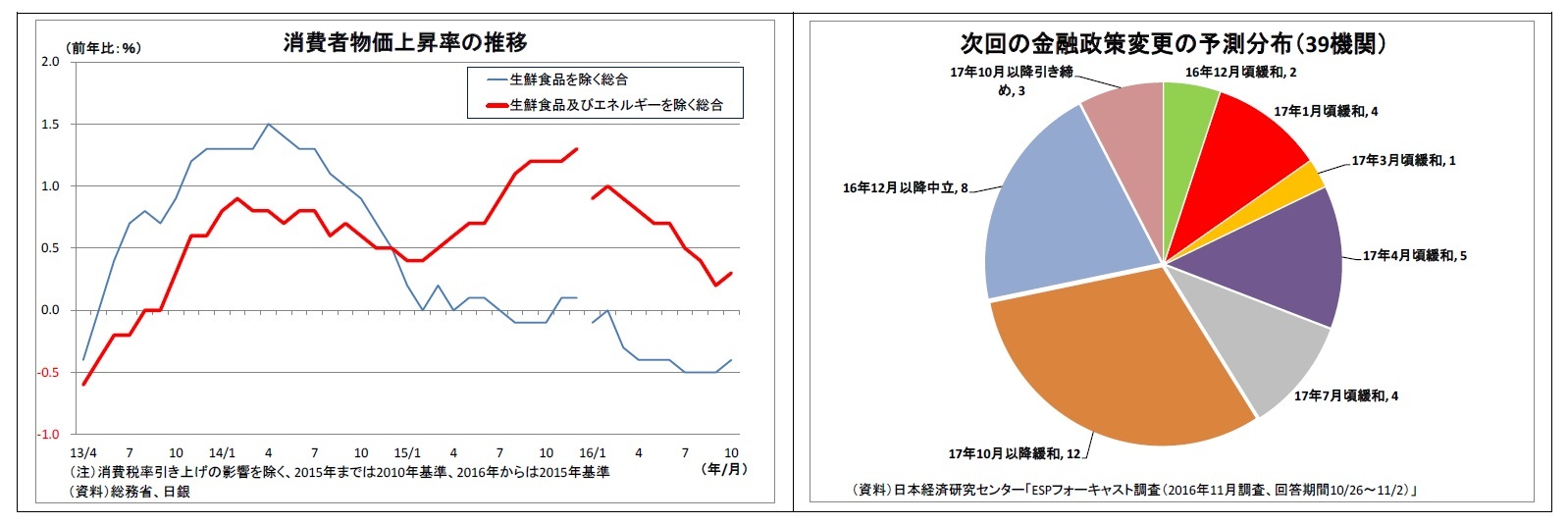

日銀幹部の講演や決定会合での意見からは、現在の日銀が追加緩和から距離を置いていることが伝わってくる。今後は、出来る限り追加緩和を温存しつつ、長期間様子見を続けると予想。少なくとも今年度内は現状の金融政策を維持すると見ている。足元の円安進行は物価にはプラスに働くものの、2%のハードルは極めて高い。次回の政策変更が緩和方向という見方に変更は無い。時期は来年後半と見ている。

日銀は10月31日~11月1日に開催された金融政策決定会合において、金融政策を維持した1。

11月10日に公表された「金融政策決定会合における主な意見」では、現行の枠組み(長短金利操作付き量的・質的金融緩和)について、「当面は現行の枠組みのもとで、その効果を見守るべき」、「(イールドカーブ・コントロールの)枠組みはうまく機能している」などと、肯定的な意見が目立った。なお、資産買入れについては、「約80兆円のめどは先行き適宜プレイダウンしていけばよい」と縮小の方向性を示すコメントも見られた。追加緩和の要否の判断基準については、「“物価安定時期の見通しが後ずれするか”ではなく、“2%に向けたモメンタム(勢い)を維持するために必要かどうか”である」との意見があった。

また、黒田総裁は11月14日の講演において、「物価上昇率2%を前提に賃金決定を行うことが重要」とのメッセージを企業経営者に対して発した。来春闘を前に、物価目標の達成に不可欠な賃金上昇を促すことが狙いとみられる。

日銀幹部の講演や決定会合での意見からは、現在の日銀が追加緩和から距離を置いていることが伝わってくる。今後は、出来る限り追加緩和を温存しつつ、長期間様子見を続けると予想。少なくとも今年度内は現状の金融政策を維持すると見ている。足元の円安進行は物価にはプラスに働くものの、2%のハードルは極めて高い。次回の政策変更が緩和方向という見方に変更は無い。時期は来年後半と見ている。

1 詳細については、「日銀の苦境はまだまだ続く~金融市場の動き(11月号)」(Weekly エコノミスト・レター 2016-11-04)をご参照。

(2016年12月02日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2017年はどんな年? 金融市場のテーマと展望~金融市場の動き(12月号)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2017年はどんな年? 金融市場のテーマと展望~金融市場の動き(12月号)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!