- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 資本市場から見た不動産価格に対する金利上昇インパクト~インプライド・キャップレートの金利感応度分析~

資本市場から見た不動産価格に対する金利上昇インパクト~インプライド・キャップレートの金利感応度分析~

佐久間 誠

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

金利要因は有意とはならず、その係数も0.052と小さい。当期間は金利ファクターの影響がほとんど見られない。モデルの説明力は60%程度と高いが、その大宗が株式市場要因によるものである。また不動産市場要因のt値が有意となった。当期間は、金融危機の影響で不動産市況が悪化しており、インプライド・キャップレートの上昇に寄与していたことが示唆される。また信用市場要因の説明力が弱いが、当期間はTOPIXとMarkit iTraxx Japan 5年の相関が高かったため、有意に推定されなかったものと考えられる。

・2012年12月~2016年7月(アベノミクス・異次元緩和期)

金利要因は有意となり、その係数は1.076と大きい。これは10年債利回りが1%低下すると、インプライド・キャップレートが1.076%低下することを示している。足元で両者が平行に低下している現状と整合的であり、金利低下が足元の不動産投資利回り低下の主因であったことが確認された。また同時に、現在は金利感応度が高く、金利上昇に対して不動産投資市場が脆弱な局面だということも示唆される。当期間は信用市場要因のt値が有意だが、係数の符号が想定と逆である。当期間はTOPIXとMarkit iTraxx Japan 5年の相関が高かったためである。またモデルの説明力は、約50%と比較的良好である。

以上の推計結果より、インプライド・キャップレートの金利感応度については、以下2点に要約できる。1点目は、インプライド・キャップレートの金利感応度は経済状況や市場環境により大きく変動することが示唆される7。2点目は、アベノミクス・異次元緩和以降のインプライド・キャップレートの金利感応度は1.076と、過去の局面と比較しても高いことが示された。

7 日本銀行がマイナス金利政策を発表した2016年1月以降、インプライド・キャップレートの金利感応度が変化した可能性はある。本稿ではデータ制約もあり構造変化の検証は行っていない。2016年1月以降、推計結果からは金利低下の影響を株安が相殺しているため、足元では金利低下に対してインプライド・キャップレートが高止まりしていることが示唆される。

4――金利上昇シナリオにおけるインプライド・キャップレートの上昇

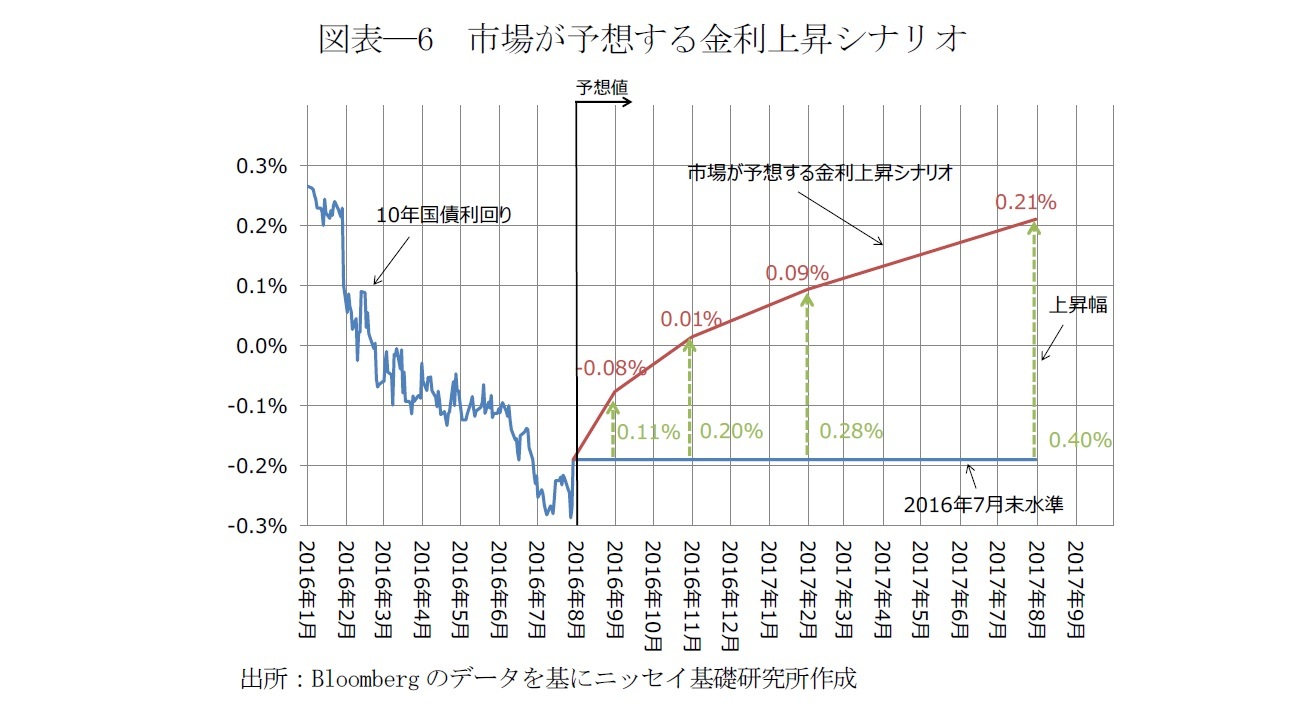

次に、市場が予想する金利上昇シナリオが示現した場合、今後1年間で10年国債利回りがどのように変動するかを試算する。本稿では、2016年7月末の10年国債利回りのフォワードレートを基準として、金利スワップを原資産とした金利オプションであるスワップションのインプライド・ボラティリティ8が織り込む1標準偏差の金利上昇が示現した場合の金利水準を、市場の予想する金利上昇シナリオとした。また計算にあたって、国債利回りがスワップ金利と同様に変動すると仮定している。

市場の予想する金利上昇シナリオでは、2016年7月末時点からの金利上昇幅が、1ヶ月で0.11%、3ヶ月で0.28%、6ヶ月で0.28%、1年で0.40%になると予想している(図表―6)。即ち、金利が上昇した場合は、今後1年で10年国債利回りが日本銀行のマイナス金利発表前の水準まで戻ると見ている。

8 市場でのオプション価格から逆算されるボラティリティ(予想変動率)。

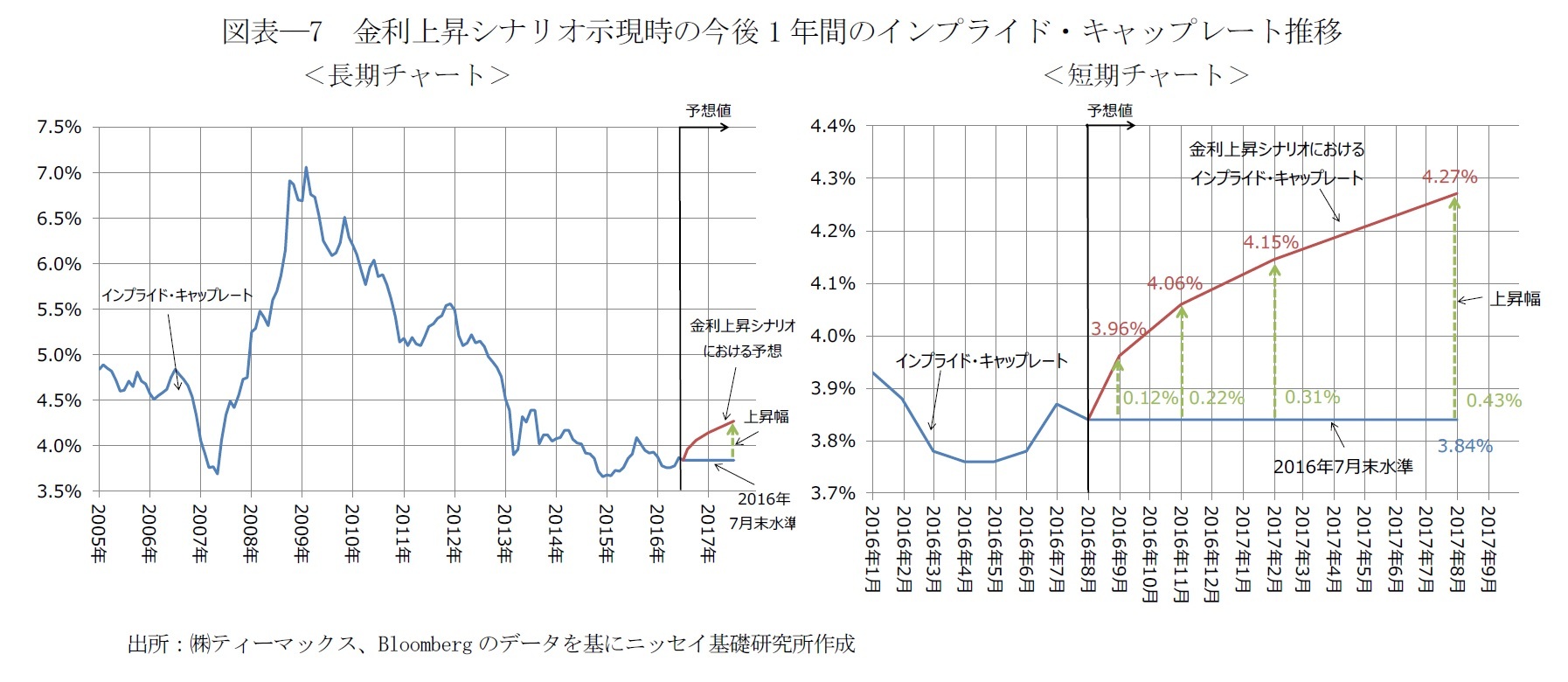

市場が予想する金利上昇シナリオが示現した場合、今後1年間でインプライド・キャップレートはどれほど上昇すると予想されるのだろうか。インプライド・キャップレートの金利感応度と市場が予想する金利上昇シナリオを下に試算した。なお、インプライド・キャップレートの金利感応度には、アベノミクス・異次元緩和期の1.076を用い、金利以外の要因は一定と仮定した。

金利上昇シナリオが示現した場合、2016年7月末時点に3.84%だったインプライド・キャップレートが、1ヶ月後に3.96%、3ヶ月後に4.06%、6ヶ月後に4.15%、1年後4.27%になると予想される(図表―7)。これは、他の条件が一定だと仮定すると、金利上昇シナリオの下では、1年間で不動産価格が10.1%下落することを意味している。

5――おわりに

現在の金利市場は日本銀行の大胆な金融政策により低位安定しており、すぐに金利が上昇基調に転じると見る向きは少ない。不動産投資市場もしばらくは超低金利の恩恵に預かることができそうだ。しかし、日本銀行の金融緩和が、一層大胆に、また更に長期的になる程、金利上昇のマグマは溜まっていくと見ることもできる。異例の低金利で不動産投資市場が好調な今こそ、金利上昇リスクに対する検討が求められるのではないだろうか。

(2016年08月29日「基礎研レポート」)

このレポートの関連カテゴリ

佐久間 誠

佐久間 誠のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/29 | 成約事例で見る東京都心部のオフィス市場動向(2025年上期)-「オフィス拡張移転DI」の動向 | 佐久間 誠 | 不動産投資レポート |

| 2025/06/23 | インフレ時代にオフィス市場で普及が進むと期待されるCPI連動条項 | 佐久間 誠 | 不動産投資レポート |

| 2025/05/13 | Japan Real Estate Market Quarterly Review-First Quarter 2025 | 佐久間 誠 | 不動産投資レポート |

| 2025/03/07 | ホテル市況は一段と明るさを増す。東京オフィス市場は回復基調強まる-不動産クォータリー・レビュー2024年第4四半期 | 佐久間 誠 | 基礎研マンスリー |

新着記事

-

2025年10月23日

EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 -

2025年10月23日

中国:25年7~9月期GDPの評価-秋風索莫の気配が漂う中国経済。内需の悪化により成長率は減速 -

2025年10月23日

パワーカップルと小学校受験-データで読み解く暮らしの風景 -

2025年10月22日

高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 -

2025年10月22日

貿易統計25年9月-米国向け自動車輸出が数量ベースで一段と落ち込む。7-9月期の外需寄与度は前期比▲0.4%程度のマイナスに

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【資本市場から見た不動産価格に対する金利上昇インパクト~インプライド・キャップレートの金利感応度分析~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

資本市場から見た不動産価格に対する金利上昇インパクト~インプライド・キャップレートの金利感応度分析~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!