- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 意外と長い、自社株買いの“賞味期限”-オオカミ少年に要注意!

2016年06月20日

文字サイズ

- 小

- 中

- 大

■要旨

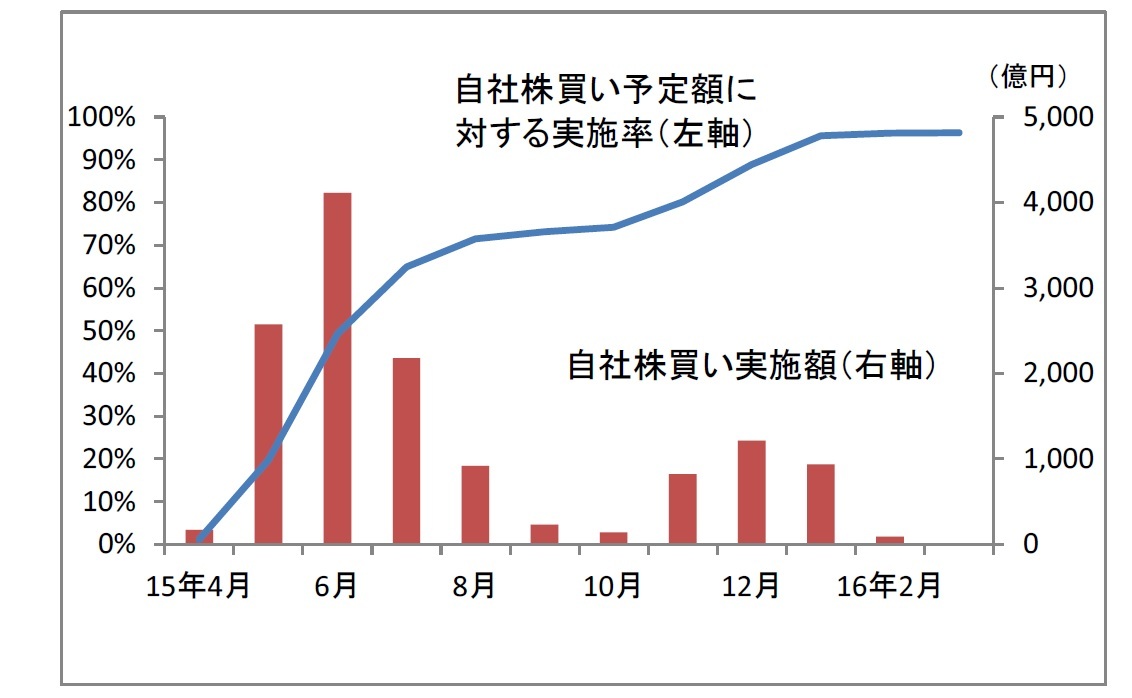

上場企業の自社株買いが増えている。自社株買いは株主還元強化やROE(自己資本利益率)を改善させるメリットのほか、不安定な株式市場を下支えする効果もあるが、その効果の持続力はどのくらいあるのだろうか。検証すると“賞味期限”は意外と長く、年間を通じて企業が自己株式を買い付けることが明らかとなった。

ただし、自己株式を買うタイミングやペースは企業によって異なり、(a)時間をかけて少しずつ買う“じわじわタイプ”、(b)予定額一杯まで一気に買う“速攻完結タイプ”、(c)公表した計画の2~3割しか買わない“オオカミ少年タイプ”に分類される。(a)じわじわタイプの銘柄は投資に活かせる一方、(c)オオカミ少年タイプの企業には要注意だ。

◆ポイント

上場企業の自社株買いが増えている。自社株買いは株主還元強化やROE(自己資本利益率)を改善させるメリットのほか、不安定な株式市場を下支えする効果もあるが、その効果の持続力はどのくらいあるのだろうか。検証すると“賞味期限”は意外と長く、年間を通じて企業が自己株式を買い付けることが明らかとなった。

ただし、自己株式を買うタイミングやペースは企業によって異なり、(a)時間をかけて少しずつ買う“じわじわタイプ”、(b)予定額一杯まで一気に買う“速攻完結タイプ”、(c)公表した計画の2~3割しか買わない“オオカミ少年タイプ”に分類される。(a)じわじわタイプの銘柄は投資に活かせる一方、(c)オオカミ少年タイプの企業には要注意だ。

◆ポイント

- 自社株買いは年間を通じて株価を下支えしている

- ただし自己株式を買うペースは企業によって異なる

- 特に、オオカミ少年タイプの企業には要注意

■目次

1――はじめに

2――自社株買いの設定は4月・5月が多い

1|自社株買いのメリット

2|個別企業で買い付けタイプが異なる

3――意外と長い自社株買いの持続力、オオカミ少年に要注意!

1|市場全体では一年を通じて買い付け

2|個別企業で買い付けタイプが異なる

4――まとめ(投資のヒント)

1――はじめに

2――自社株買いの設定は4月・5月が多い

1|自社株買いのメリット

2|個別企業で買い付けタイプが異なる

3――意外と長い自社株買いの持続力、オオカミ少年に要注意!

1|市場全体では一年を通じて買い付け

2|個別企業で買い付けタイプが異なる

4――まとめ(投資のヒント)

1――はじめに

2――自社株買いの設定は4月・5月が多い

1|自社株買いのメリット

まず、自社株買いが企業の財務指標や株価、株式市場にどのような影響を及ぼすのか整理する。企業が自社株買いを実施すると、その分だけ発行済み株式数が減ったものとして扱われる。このため利益の総額が変わらなくてもEPS(Earnings Per Share:1株あたり利益)が増えるので、株式価値も高まるとされる。一方、財務諸表においては企業が保有する自己株式は自己資本の額から控除される(貸借対照表にマイナスの資本として表記される)。その結果ROE(Return on Equity:自己資本利益率)を計算する分母が小さくなるので、利益が増えなくてもROEが改善した格好になる。つまり自社株買いは株主還元とROE改善を同時に実現できる便利な手段として利用が拡大しているようだ。

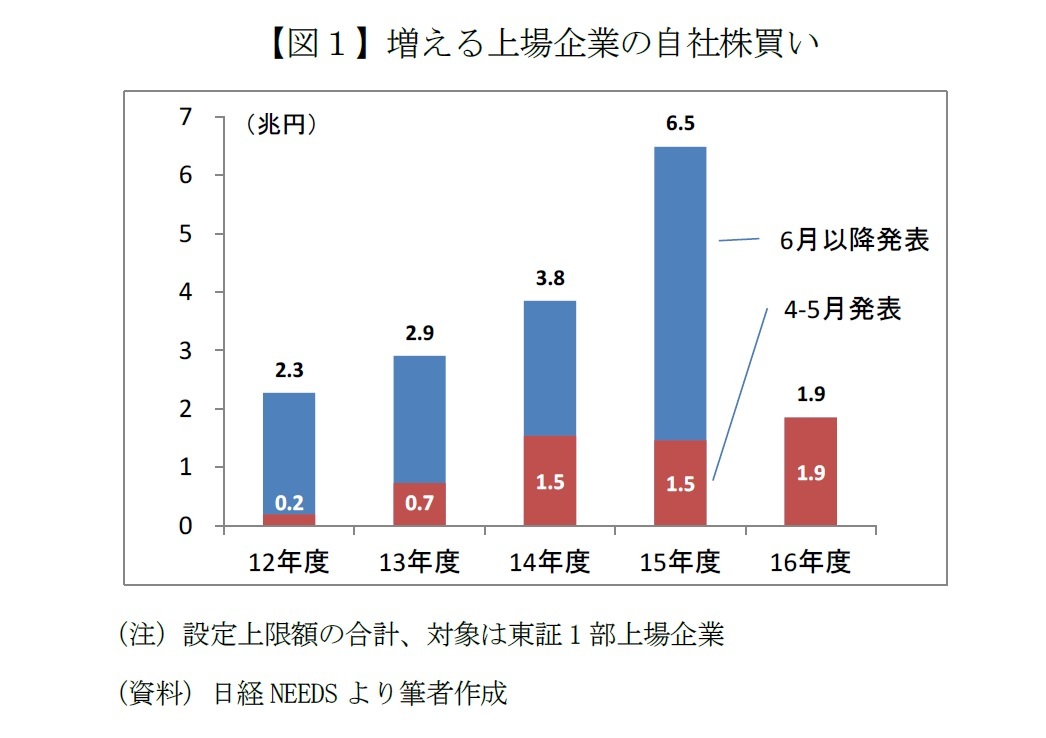

アベノミクスによる収益拡大やコーポレートガバナンス強化の流れを受けて、上場企業には増配・自社株買いなど株主還元の強化、資本をいかに効率的に使って稼いだかを示すROEの改善が求められている。こうした中、自社株買いを活用する企業が増えている。前述のように15年度に東証1部上場企業が設定した自社株買い枠は6.5兆円で、12年度の約3倍に増えた。16年度も増加傾向にあり、4月・5月に設定された分を比べても15年度の1.5兆円から約3割増えて1.9兆円となった。

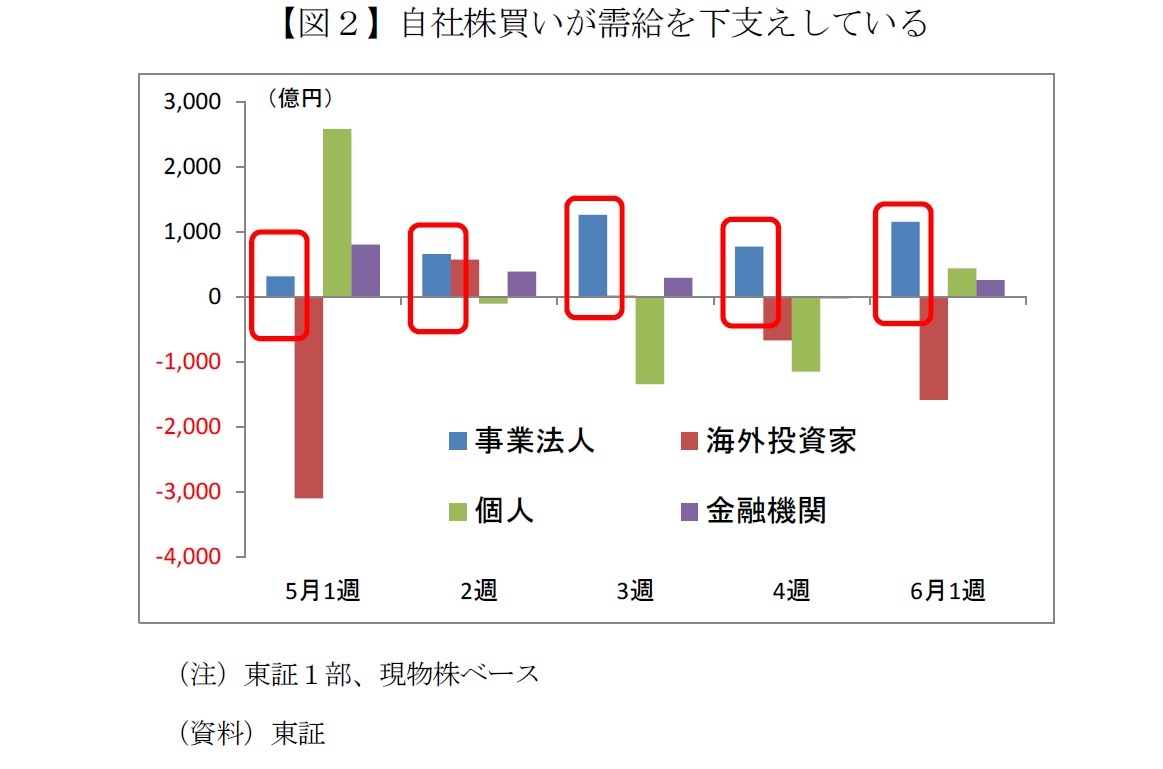

自社株買いは株価を下支えする効果もある。アベノミクス相場で株価の大幅上昇を牽引したのは海外投資家だが、海外投資家からみた日本株の魅力は昨年あたりから低下した。日本株の買い手が減った中、自社株買いの増加は株式市場の需給を支える効果が期待される。実際、5月以降の投資主体別売買動向をみると、図2のように海外投資家が売り越す一方、事業法人の買い越しが続いており、この大半は自社株買いによるものとみられる。

まず、自社株買いが企業の財務指標や株価、株式市場にどのような影響を及ぼすのか整理する。企業が自社株買いを実施すると、その分だけ発行済み株式数が減ったものとして扱われる。このため利益の総額が変わらなくてもEPS(Earnings Per Share:1株あたり利益)が増えるので、株式価値も高まるとされる。一方、財務諸表においては企業が保有する自己株式は自己資本の額から控除される(貸借対照表にマイナスの資本として表記される)。その結果ROE(Return on Equity:自己資本利益率)を計算する分母が小さくなるので、利益が増えなくてもROEが改善した格好になる。つまり自社株買いは株主還元とROE改善を同時に実現できる便利な手段として利用が拡大しているようだ。

アベノミクスによる収益拡大やコーポレートガバナンス強化の流れを受けて、上場企業には増配・自社株買いなど株主還元の強化、資本をいかに効率的に使って稼いだかを示すROEの改善が求められている。こうした中、自社株買いを活用する企業が増えている。前述のように15年度に東証1部上場企業が設定した自社株買い枠は6.5兆円で、12年度の約3倍に増えた。16年度も増加傾向にあり、4月・5月に設定された分を比べても15年度の1.5兆円から約3割増えて1.9兆円となった。

自社株買いは株価を下支えする効果もある。アベノミクス相場で株価の大幅上昇を牽引したのは海外投資家だが、海外投資家からみた日本株の魅力は昨年あたりから低下した。日本株の買い手が減った中、自社株買いの増加は株式市場の需給を支える効果が期待される。実際、5月以降の投資主体別売買動向をみると、図2のように海外投資家が売り越す一方、事業法人の買い越しが続いており、この大半は自社株買いによるものとみられる。

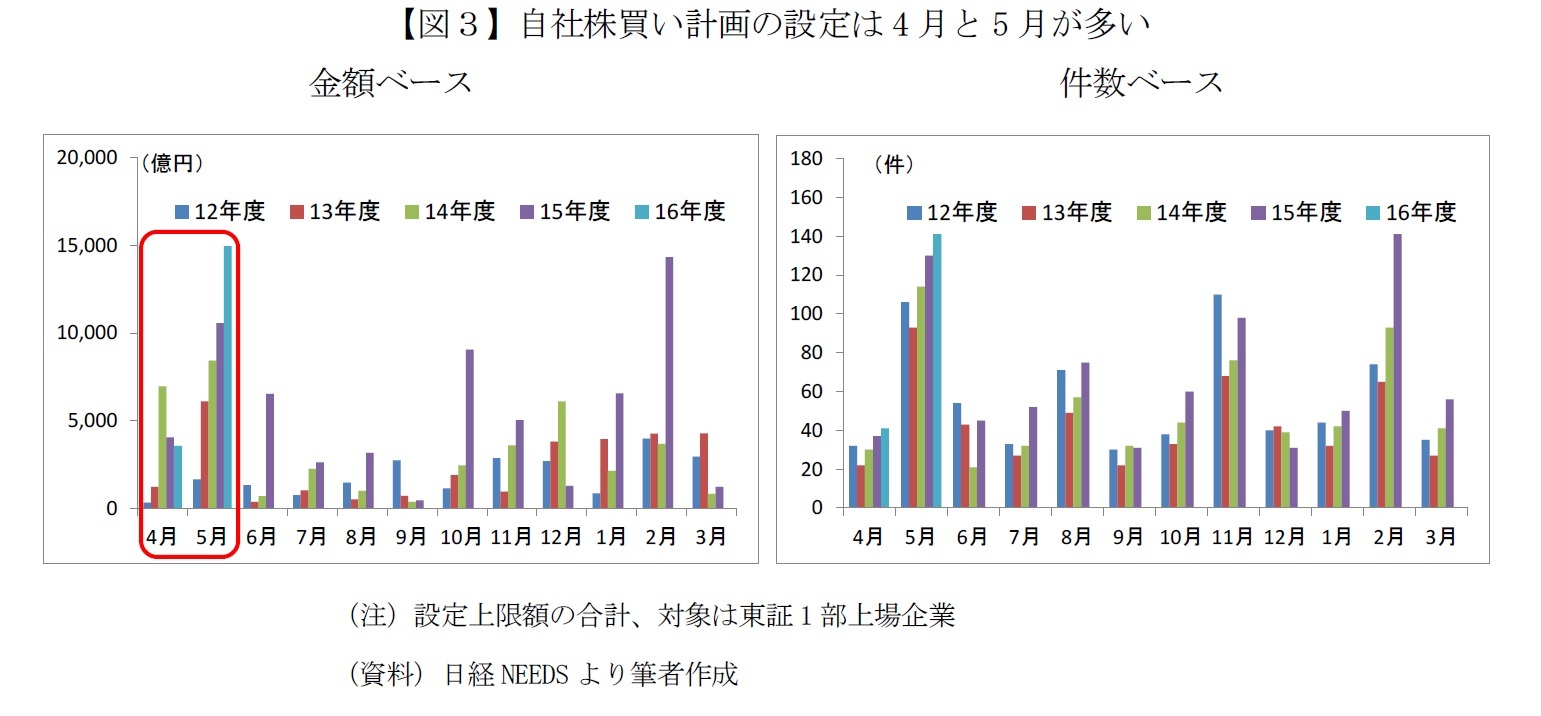

2|毎年4月・5月は自社株買い設定のピーク

企業が自社株買い計画を決定するのは毎年4月と5月が多い(図3)。中でも5月は年間で最も多額の自社株買いが計画される傾向にあり、15年度は1兆円超、16年度は1.5兆円目前に迫った。5月が多い理由は、東証1部上場企業の7割以上は3月期決算で、決算発表に合わせて自社株買い計画を公表するためだ。

というのも、自社株買いは無制限にできるわけではなく、財源の規制がある。具体的には、自社株買いや配当など株主に対して交付する金銭等の総額は、直近決算から算出した「分配可能額」が上限になることが会社法で定められている。このため、3月末の本決算を閉めた後、配当金の額と併せて自社株買い計画を検討するケースが多いのだろう。

件数ベースでは11月と2月も多い。11月は中間決算、2月は第3四半期決算を発表するタイミングであり、今期業績の着地点と財務面での余裕度が見えてくるにつれて自社株買い計画を決議しやすくなるのだろうか。ちなみに15年度の2月に1.5兆円規模の設定があったのは、ソフトバンク(5,000億円)、日産自動車(4,000億円)など大型の設定が相次いだためだ。

企業が自社株買い計画を決定するのは毎年4月と5月が多い(図3)。中でも5月は年間で最も多額の自社株買いが計画される傾向にあり、15年度は1兆円超、16年度は1.5兆円目前に迫った。5月が多い理由は、東証1部上場企業の7割以上は3月期決算で、決算発表に合わせて自社株買い計画を公表するためだ。

というのも、自社株買いは無制限にできるわけではなく、財源の規制がある。具体的には、自社株買いや配当など株主に対して交付する金銭等の総額は、直近決算から算出した「分配可能額」が上限になることが会社法で定められている。このため、3月末の本決算を閉めた後、配当金の額と併せて自社株買い計画を検討するケースが多いのだろう。

件数ベースでは11月と2月も多い。11月は中間決算、2月は第3四半期決算を発表するタイミングであり、今期業績の着地点と財務面での余裕度が見えてくるにつれて自社株買い計画を決議しやすくなるのだろうか。ちなみに15年度の2月に1.5兆円規模の設定があったのは、ソフトバンク(5,000億円)、日産自動車(4,000億円)など大型の設定が相次いだためだ。

(2016年06月20日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1852

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

1999年 (株)ニッセイ基礎研究所へ

2023年より現職

【加入団体等】

・日本証券アナリスト協会認定アナリスト

井出 真吾のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/01 | 急上昇した日本株に潜む落とし穴~コロナ禍の成功体験は再現するか~ | 井出 真吾 | 基礎研レポート |

| 2025/05/07 | 遠のいた日経平均4万円回復 | 井出 真吾 | ニッセイ年金ストラテジー |

| 2025/01/09 | 日経平均4万円回復は? | 井出 真吾 | 基礎研マンスリー |

| 2024/12/23 | 日経平均4万円回復は? | 井出 真吾 | 研究員の眼 |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【意外と長い、自社株買いの“賞味期限”-オオカミ少年に要注意!】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

意外と長い、自社株買いの“賞味期限”-オオカミ少年に要注意!のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!