- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- アジア経済 >

- 製造業の回復により輸出主導型経済の国で景気回復が先行

2024年08月05日

文字サイズ

- 小

- 中

- 大

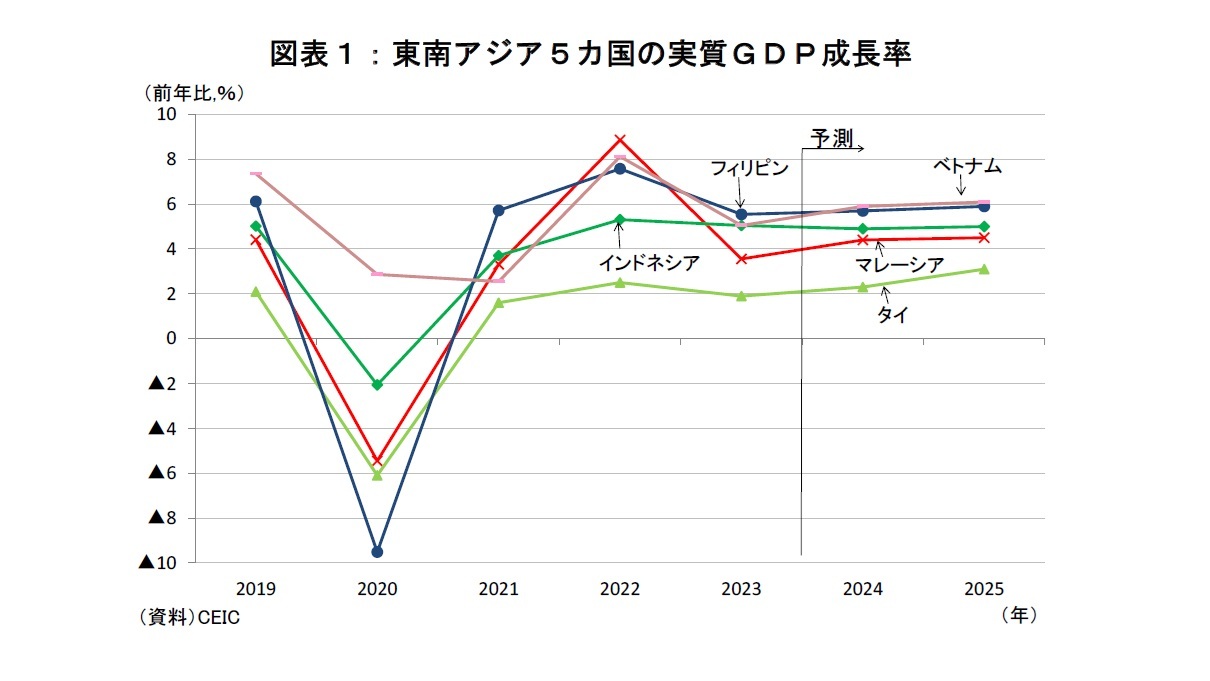

東南アジア5ヵ国は昨年、景気が減速した。海外経済の停滞により輸出が落ち込んだ影響が大きい。一方、内需は観光関連産業を中心に雇用所得環境が改善したことや各国政府の積極的なインフラ開発により消費や投資が底堅く推移したが、年初のインフレ過熱や金融引締めの累積効果が家計消費や企業活動の重石となり、輸出の落ち込みを相殺することができなかった。実際、2023年の実質GDP成長率をみると、輸出主導型の経済成長を遂げるタイが前年比1.9%(22年:同2.5%)、マレーシアが同3.6%(22年:同8.9%)、ベトナムが同5.0%(22年:同8.1%)と減速して低成長だった。一方、内需が力強いフィリピンが同5.5%(22年:同7.6%)、インドネシアが同5.0%(22年:同5.3%)と景気の底堅い成長がみられた。

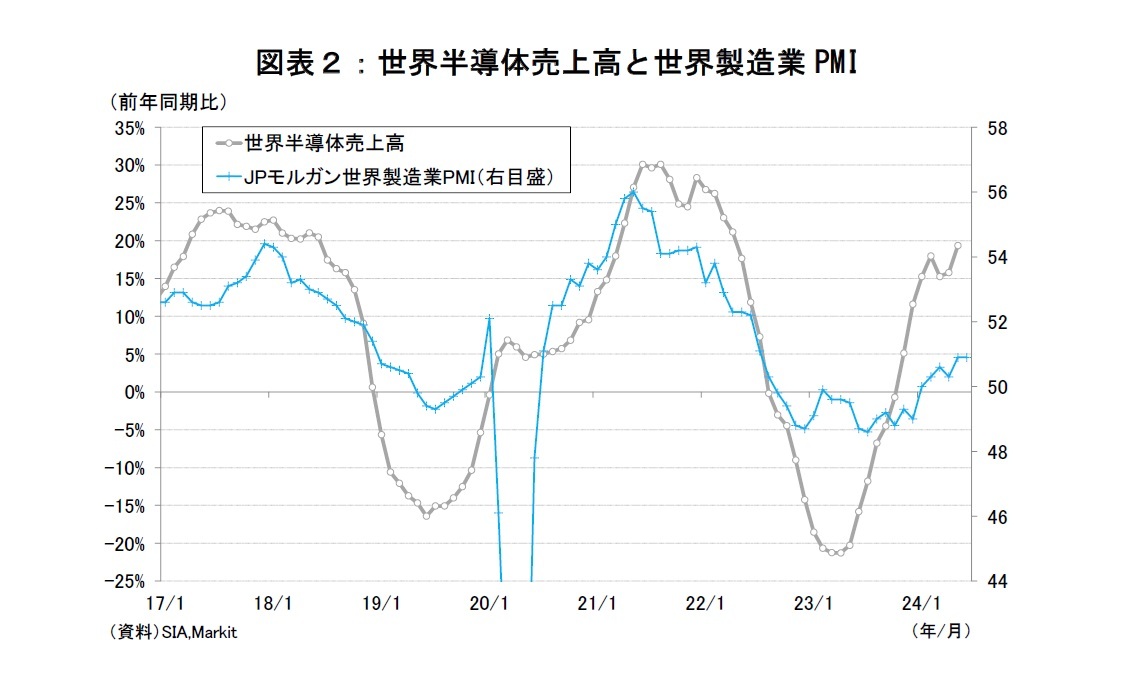

2024年は輸出と製造業が持ち直すことで、景気が回復に向かうだろう。世界的なインフレの高進は2022年をピークに次第に落ち着きを取り戻してきており、2024年は主に先進国で家計の実質所得が改善し、2024年から2025年にかけて世界貿易が回復すると予想される。実際、世界製造業PMI(購買担当者指数)は今年に入り好不況の分かれ目である50を上回る水準で推移している(図表2)。また半導体市況が好不況を繰り返す「シリコンサイクル」は回復局面を迎えており、世界半導体売上高は24年4月に前年比+15.8%と大幅な増加が続いている(図表2)。AI市場の拡大を背景に今後も半導体需要の拡大が続くなか、東南アジア地域で電気・電子機器の出荷が増えると予想される。さらに東南アジアは近年、中国における人件費の上昇や米中対立の激化を背景として欧米企業や中国企業から新たな生産拠点として選ばれてきた。主に製造業を中心に直接投資が流入してきただけに今後の世界貿易の拡大は景気の追い風となるだろう。

サービス輸出はコロナ禍からの経済再開により盛り上がりをみせた過去2年間と比べて増勢が鈍化するだろうが、アジア地域のインバウンド需要はコロナ禍からの回復の途上にあり、持続的な拡大が予想される。2023年10-12月期の外国人旅行者数をみると、東南アジア5カ国は未だ2019年10-12月期の水準を回復していない。特にフィリピンの外国人旅行者数は同63%、ベトナムは同72%と相対的に回復の度合いが小さく、今後の回復の余地が大きいといえる。また回復の度合いが大きいマレーシアは2019年10-12月期と比べて95%まで回復しているが、中国人観光客は未だ6割程度の回復にとどまっている。今後もアジア地域のインバウンド需要の増加やビザ免除措置等の観光促進策により、各国の外国人旅行者数は増加を続けるだろう。

内需は底堅い成長を予想する。民間消費はインフレの軟化や観光業と製造業の回復に伴い良好な雇用所得環境が続くことから家計の購買力が向上して堅調に推移するだろうが、ペントアップ需要の一巡により増勢が鈍化するだろう。また投資は各国政府の大型インフラ整備計画の継続や輸出型製造業の設備投資の回復、そしてサプライチェーンの多様化による東南アジアへの直接投資の流入などが下支えとなり改善すると予想する。もっとも年内は各国中銀の金融引締めの累積効果が家計・企業の活動を圧迫するため、内需は力強さに欠ける展開となりそうだ。

東南アジア5カ国の金融政策の先行きは米国の利下げに追随する形で金融緩和に動き始めるだろう。当研究所では今年9月に米国が利下げサイクルに転じると予想している。2022年から積極的な金融引締めを実施してきたインドネシアとフィリピンは米国の利下げ後に通貨の動向を見極めながら金融緩和を開始すると予想する。一方でタイとマレーシア、ベトナムは景気回復と物価の動向を注視つつ、年内は金融政策を据え置くと予想する。

以上の結果、2024年は東南アジア5カ国の成長率が次第に上向きに転じると予想する。成長率は輸出主導型経済の国で上昇傾向が強まり、ベトナムが前年比5.9%(23年:5.0%)、マレーシアが同4.4%(23年:3.6%)、タイが同2.3%(23年:同1.9%)と予想する(図表1)。一方、内需主導型経済の国は横ばい圏の成長となり、インドネシアが同4.9%(23年:5.0%)、フィリピンが同5.7%(23年:同5.5%)と予想する。

内需は底堅い成長を予想する。民間消費はインフレの軟化や観光業と製造業の回復に伴い良好な雇用所得環境が続くことから家計の購買力が向上して堅調に推移するだろうが、ペントアップ需要の一巡により増勢が鈍化するだろう。また投資は各国政府の大型インフラ整備計画の継続や輸出型製造業の設備投資の回復、そしてサプライチェーンの多様化による東南アジアへの直接投資の流入などが下支えとなり改善すると予想する。もっとも年内は各国中銀の金融引締めの累積効果が家計・企業の活動を圧迫するため、内需は力強さに欠ける展開となりそうだ。

東南アジア5カ国の金融政策の先行きは米国の利下げに追随する形で金融緩和に動き始めるだろう。当研究所では今年9月に米国が利下げサイクルに転じると予想している。2022年から積極的な金融引締めを実施してきたインドネシアとフィリピンは米国の利下げ後に通貨の動向を見極めながら金融緩和を開始すると予想する。一方でタイとマレーシア、ベトナムは景気回復と物価の動向を注視つつ、年内は金融政策を据え置くと予想する。

以上の結果、2024年は東南アジア5カ国の成長率が次第に上向きに転じると予想する。成長率は輸出主導型経済の国で上昇傾向が強まり、ベトナムが前年比5.9%(23年:5.0%)、マレーシアが同4.4%(23年:3.6%)、タイが同2.3%(23年:同1.9%)と予想する(図表1)。一方、内需主導型経済の国は横ばい圏の成長となり、インドネシアが同4.9%(23年:5.0%)、フィリピンが同5.7%(23年:同5.5%)と予想する。

(2024年08月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

関連レポート

- 東南アジア経済の見通し~輸出と製造業が持ち直し、緩やかな景気回復へ

- インドネシア経済:24年1-3月期の成長率は前年同期比+5.11%~選挙関連支出が消費を押し上げ、2期連続の5%成長

- フィリピン経済:24年1-3月期の成長率は前年同期比5.7%増~財輸出が回復して成長率が小幅に上昇

- タイ経済:24年1-3月期の成長率は前年同期比1.5%増~輸出不振と政府支出の減少により低調な景気

- マレーシア経済:24年1-3月期の成長率は前年同期比+4.2%~堅調な個人消費と輸出の回復により成長加速

- ベトナム経済:24年4-6月期の成長率は前年同期比6.93%増~輸出と観光業の回復により7四半期ぶりの高成長に

03-3512-1780

経歴

- 【職歴】

2008年 日本生命保険相互会社入社

2012年 ニッセイ基礎研究所へ

2014年 アジア新興国の経済調査を担当

2018年8月より現職

斉藤 誠のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/15 | インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に | 斉藤 誠 | 経済・金融フラッシュ |

| 2025/10/07 | ベトナム経済:25年7-9月期の成長率は前年同期比8.23%増~追加関税後も高成長を維持 | 斉藤 誠 | 経済・金融フラッシュ |

| 2025/09/22 | 東南アジア経済の見通し~輸出減速するも内需が下支え | 斉藤 誠 | Weekly エコノミスト・レター |

| 2025/09/16 | インド消費者物価(25年9月)~8月のCPI上昇率は+2.1%に上昇、GST合理化でインフレ見通しは緩和 | 斉藤 誠 | 経済・金融フラッシュ |

新着記事

-

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して -

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【製造業の回復により輸出主導型経済の国で景気回復が先行】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

製造業の回復により輸出主導型経済の国で景気回復が先行のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!