- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 欧州保険会社が2023年のSFCR(ソルベンシー財務状況報告書)を公表(2)-内部モデルの適用状況等-

欧州保険会社が2023年のSFCR(ソルベンシー財務状況報告書)を公表(2)-内部モデルの適用状況等-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1―はじめに

今回のレポートでは、欧州大手保険グループのSFCR(含むQRTs(定量的報告テンプレート))の内容等から、内部モデルの使用状況及び(内部モデル適用による影響が大きい)分散効果の状況等について報告する。

2―内部モデルの使用状況及び分散効果の状況

ソルベンシーIIにおける第一の柱である「必要資本」の算出等においては、(1)技術的準備金(Technical Provision)、(2)SCR(ソルベンシー資本要件:Solvency Capital Requirement)、(3)MCR(最低資本要件:Minimum Capital Requirement)の3つが重要な構成要素となる。

このうちのSCRの算出については、標準的な方式が定められているが、保険会社のリスク管理の高度化を促すために、監督当局の承認を要件に、各保険会社・グループ独自の内部モデル(部分的な適用を含む)の使用も認められている1。

標準的な方式では、SCRはモジュラー・アプローチと呼ばれる構造に基づいて算出され、保険引受けリスク、市場リスク等の各種のリスク・モジュールでの算出を行った後、各種リスク間の分散効果等を反映させる形で算出されていく。内部モデルでは、これらのそれぞれの算出等において独自のモデルやパラメータが使用されることになる。

分散効果は、異なるリスク/サブリスク又は異なるポートフォリオ/会社への集計方法の適用によって現われる。標準式でも考慮されているが、内部モデルを使用する場合、さらに各社のリスクの実態に応じる形での分散効果が反映される。ある意味で、分散効果が、内部モデルを採用することにより、最もSCRを軽減できる効果があると期待されているものである。

1 MCRは、監督当局の究極的な行動発動基準であることから、簡便な計算方式で、客観性を有し、保険会社からの法的措置にも十分対抗できる基準としており、内部モデルの使用も認められていない。

内部モデルのリスクカテゴリ毎の使用状況に関しては、SFCRのQRTsのS.25.05.22(AXA、Allianz、Generaliの場合)、S.25.02.22(Avivaの場合)に報告されている2。

さらに、QRTsのS.32.01.22においては、グループSCRの算出における各子会社等の取扱について、以下の10個の分類に基づいて、具体的な一覧表が掲載されている。

1 - 方法1:完全連結

2 - 方法1:比例連結

3 - 方法1:調整持分法

4 - 方法1:部門別ルール

5 - 方法2:ソルベンシーII

6 - 方法2:その他の部門別ルール

7 - 方法2:ローカルルール

8 - 指令2009/138/ECの第229条に関連した参加の控除

9 - 第214条指令2009/138/ECに定義されているグループ監督の範囲には含まれない

10 - その他の方法

このうちの主として前者のQRTsに基づいて、内部モデルの適用状況を報告する。なお、併せて、これらのQRTsの数値に基づいて、分散効果の状況も報告する。以下の図表は、各社のQRTsのS.25.05.22及びS.25.02.22からの抜粋に基づいて筆者がまとめたもの、及び各社のSFCRからの資料である。

2 2023年より、EUのソルベンシーIIのSFCRのテンプレートが変更になっており、内部モデルを使用しているグループ会社の場合のテンプレートはS.25.05.22となっている。一方で、英国のソルベンシーIIでは従前からのS.25.02.22が使用されている。

AXAは、SCRを計算するために、標準式に加えて、内部モデルの使用や米国等での同等性評価、さらには非保険セクターについてはセクター別ルールに基づいていることを説明している。

これにより、AXAのグループSCRの253億ユーロのうち、グループ全体でみると、内部モデルによるものが227億ユーロ(構成比は90%、以下同様)、標準式によるものが13億ユーロ(4%)、同等性によるものが0.0億ユーロ(0%)、銀行・資産運用会社、年金基金等の他の規制基準に基づくものが12億ユーロ(4%)(2022年の構成比は、それぞれ92%、4%、0%、4%)となっている。

また、内部モデルの使用に関しては、「内部モデルは、AXAの会社が、ローカルリスクプロファイルをよりよく反映するローカルキャリブレーションを選択し、グループがさらされている全ての重要なリスクを捉えることができるように設計されている。結果として、AXAグループは、内部モデルは、AXAグループ全体のSCRをより忠実に反映し、SCRメトリクスが経営陣の意思決定とより整合的になると考えている。」と説明している。

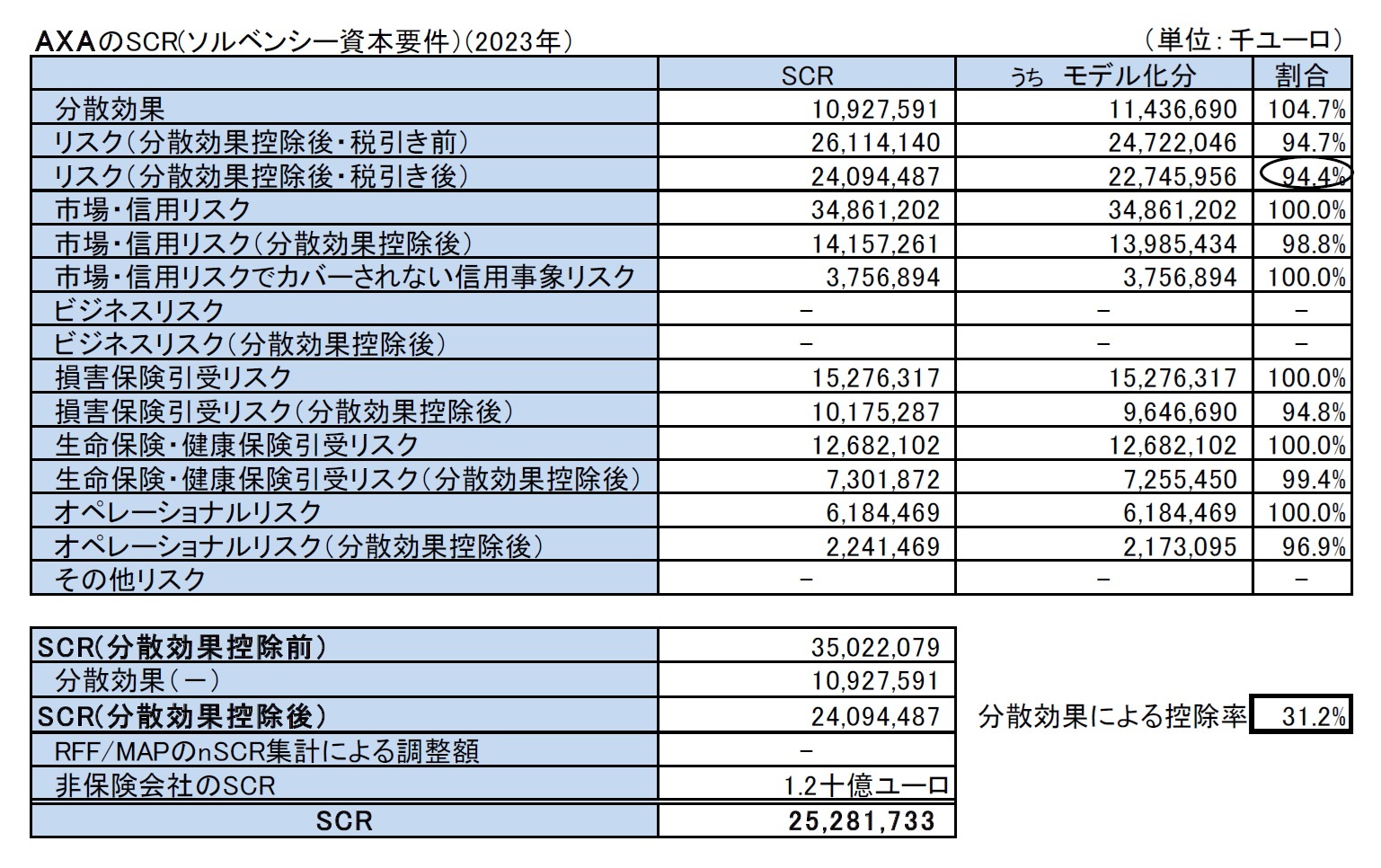

AXAのSCRの構成は、以下の図表の通りとなっている。

これによれば、同等性評価やその他の規制基準等によるものを除いたベースで考えた場合、分散効果控除前のSCRのうちの94.4%が内部モデルを使用して算出されている。

また、分散効果は10,927,591千ユーロで、これによる控除率が31.2%となっている。

また、グループ内で、指令2009/138/ECの第230条及び第233条で言及されている方法1(デフォルト法)と方法2(控除合算法)の組み合わせを使用して、グループ・ソルベンシーが計算される。方法2を用いる会社は、銀行、資産運用会社、年金基金を中心とした保険以外の金融部門やソルベンシー制度が同等とみなされている米国の残りの子会社に関連している。SFCRには関連する主要な会社も掲載されている。

なお、ソルベンシーII規制下にある個々の会社で使用される内部モデルとAXAグループのSCRを算出するために使用される内部モデルに違いはない、としている。

また、「グループの分散効果」については、以下のように説明している。

E.2ソルベンシー資本要件(SCR)と最低資本要件(MCR)

グループ分散効果

内部モデルの分散効果は、異なるリスク/サブリスク又は異なるポートフォリオ/会社への集計方法の適用によって駆動される。したがって、分散効果は、特定のリスク要因の範囲内、ポートフォリオ間、地域間又は異なるリスクカテゴリ間で現れる。

一例として、デュレーションギャップは、異なるポートフォリオに対して異なる符号を持つ場合がある(例えば、保障商品のデュレーションは長く、年金のデュレーションは短い)。このような場合、2つのポートフォリオを組み合わせると金利リスクが軽減される。

リスク集計アプローチ内の細かさのレベルは、分散効果の測定に影響する主要な要因である。典型的には、集計アプローチが、地理、事業単位/法人レベル、リスクタイプ、商品タイプなどの次元に応じて、ポートフォリオや活動を区別するほど、より明示的な分散効果が明らかになる。内部モデルでは、主要なリスクカテゴリ(市場、信用、生命、損害、オペレーショナルリスク)全体にわたる集計と、地理/会社間の集計という、主な集計ステップを考慮したマルチレベル集計アプローチが使用される。

2023年12月31日現在の主要なリスク(市場、信用、生命、損害、オペレーショナル)における分散効果は114億ユーロであった。

E.4.内部モデルと標準式との差異

市場リスク:内部モデルで使用されるサブリスクとリスク要因の数が多いため、様々な資産クラスのリスクとそれらの間の分散は、標準式よりも正確に把握できる。例えば、ショックは経済に依存するが、これは不安定な市場では、より高いショックが想定されることを意味している。

(中略)

損害保険のリスク:標準式はリスクのボラティリティを定量化するために業界全体のパラメータに依存しているが、内部モデルは企業固有のボラティリティパラメーターに依存しているため、ポートフォリオに組み込まれているリスクと一致し、一般により詳細である。内部モデルは、より正確なモデリングのために保険料リスクと準備金リスクを分割し、それらの間の分散を考慮に入れている。 最後に、解約リスクは保険料リスクを通じて捉えられる。

(中略)

分散化:標準式では、地理的な分散化は明示的に認識されていない。内部モデル集約アプローチでは、AXAグループがグローバルに事業を展開しているため、地理的な分散を考慮している。

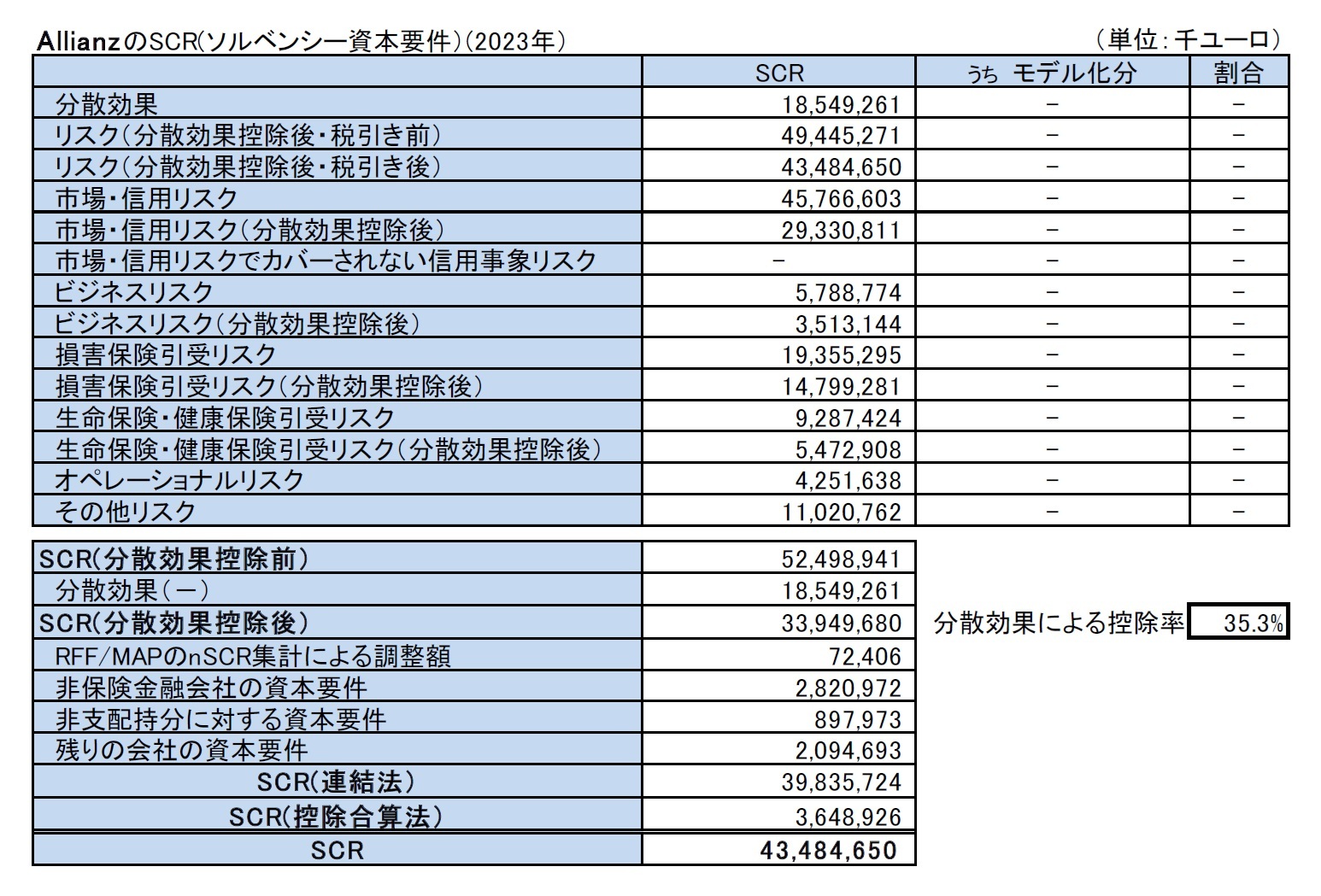

AllianzのSCRの構成は、以下の図表の通りとなっている。

全ての主要な保険会社は内部モデル(ただし、米国子会社は同等性)でカバーされており、EEA(欧州経済地域)における小規模会社は標準式に基づいている。また、単体SCRの決定において標準式を採用している会社は、グループSCRの集計において、標準式による結果を使用している。

2023年第3四半期まで、グループのリスクプロファイルに実質的な影響を及ぼさないEEA外の特定の小規模保険会社に対するSCRは、帳簿価額控除(各会社の帳簿価格をグループの適格自己資本から控除)によりAllianzグループレベルで計上されていた。規制要件により、2023年第4四半期以降、これらの事業体に対して帳簿価額控除アプローチは使用されなくなり、代わりに、これらの事業体からグループへのSCRの寄与は、規制当局と整合した標準モデルの経験値を通じて導き出される。

Allianzの欧州銀行業務に関連するリスク資本は、法人及びその他の事業セグメントに割り当てられ、バーゼル規制(バーゼル基準)に起因する現地要件に従って銀行が適用するアプローチに基づいて計算される。グループ全体のSCRへの影響は小さいため、銀行業務のリスク管理については詳しくは説明していない。

資産運用事業部門では、セクター規制資本要件に基づいて内部リスク資本要件を割り当てている。

上記を踏まえ、Allianzのリスク資本フレームワークは、全ての重要かつ定量化可能なリスクをカバーしている。内部モデルで具体的にカバーされていないリスクには、戦略リスク、流動性リスク、レピュテーションリスクなどがある。

なお、分散効果は、18,549,261千ユーロで、これによる控除率が35.3%となっている。

C.リスクプロファイル

分散化と相関の前提

Allianzは、様々な事業セグメントや地域にまたがって様々な商品を提供する総合的な金融サービスプロバイダーであるため、分散化は当社のビジネスモデルにとって重要である。

分散化は通常、相互依存的ではない、又は部分的にのみ相互依存する複合リスクを見るときに発生する。重要な分散化要因には、地域(例えば、オーストラリアの暴風雨とドイツの暴風雨)、リスクカテゴリ(市場リスクと引受リスク等)及び同じリスクカテゴリ内のサブカテゴリ(商業用又は個人用等の損害保険リスク)がある。最終的には、分散化は、問題の投資商品又は保険商品のそれぞれの特徴とそれぞれのリスクエクスポージャーによって左右される。例えば、オーストラリアの会社におけるオペレーショナルリスクの発生は、投資として保有されているフランス国債の信用スプレッドの変動とは全く無関係であると考えることができる。

内部モデルでは、グループレベル、Allianz SE レベル、又は他のグループ会社レベルで結果を集計する際の集中、蓄積、及び相関効果が考慮される。結果として生じる分散は、潜在的な最悪の場合の損失が全て同時に実現する可能性は低い、という事実を反映している。

可能であれば、過去10年以上にわたる観測を考慮して、過去のデータを統計的に分析して、市場リスクの各ペアについて相関パラメータを導出する。過去のデータやその他のポートフォリオ固有の観察結果が不十分又は利用できない場合、相関関係設定委員会が相関関係を設定する。この委員会は、リスクの専門知識とビジネス専門家を明確かつ統制されたプロセスで結合する。一般的に、専門家の判断を使用するときは、悪条件下でのリスクの共同の動きを表すために相関パラメータを設定する。これらの相関関係に基づいて、適用されたモンテカルロシミュレーション内で定量化可能なリスクの発生源の依存構造を決定するために、業界標準の手法であるガウスコピュラを使用する。

リスクカテゴリ間の分散を表すグループ全体の分散効果は、18,549,261千ユーロ(2022年:18,241,158千ユーロだった。

(2024年06月26日「保険・年金フォーカス」)

このレポートの関連カテゴリ

関連レポート

- 欧州保険会社が2023年のSFCR(ソルベンシー財務状況報告書)を公表(1)-長期保証措置と移行措置の適用状況-

- 欧州保険会社が2022年のSFCR(ソルベンシー財務状況報告書)を公表(4)-SFCRからの具体的内容の抜粋報告(その3)-

- 欧州大手保険Gの内部モデルの適用状況について-2022年のSFCRからのリスクカテゴリ毎の標準式との差異説明の報告-

- 欧州保険会社が2021年のSFCR(ソルベンシー財務状況報告書)を公表(4)-SFCRからの具体的内容の抜粋報告(その3)-

- 欧州保険会社が2020年のSFCR(ソルベンシー財務状況報告書)を公表(4)-SFCRからの具体的内容の抜粋報告(その3)-

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/23 | EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

新着記事

-

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州保険会社が2023年のSFCR(ソルベンシー財務状況報告書)を公表(2)-内部モデルの適用状況等-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州保険会社が2023年のSFCR(ソルベンシー財務状況報告書)を公表(2)-内部モデルの適用状況等-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!