- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 欧州大手保険グループの2022年上期末SCR比率の状況について(2)-ソルベンシーIIに基づく数値結果報告(比率の推移分析と感応度の推移)-

2022年09月16日

欧州大手保険グループの2022年上期末SCR比率の状況について(2)-ソルベンシーIIに基づく数値結果報告(比率の推移分析と感応度の推移)-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

(参考)地域別のソルベンシー比率

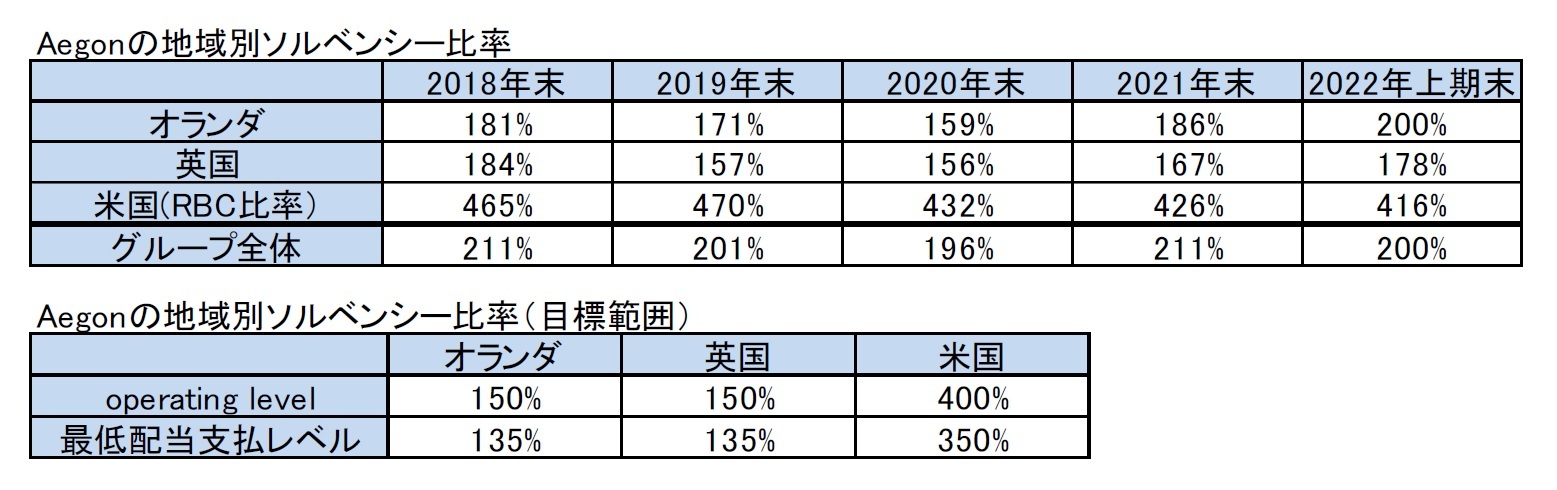

地域別のソルベンシー比率は、以下の図表の通りとなっている。

・オランダのソルベンシーII比率は、SCRが債券投資の削減とモデルの洗練化により減少し、高金利やスプレッドの拡大等の市場の変動やUFRの引き下げ等の要因により、2021年末に比べて14%ポイント増加して、200%となった。

・英国のソルベンシーII比率は、強い営業利益と市場の変動の結果によるSCRの低下により、2021年末に比べて、11%ポイント上昇して178%となった。

・米国のRBC比率は、インデックスユニバーサルライフの準備金のモデリングの更新等の経営行動によるプラス要因があったものの、キャプティブ再保険会社からの負債の再取得等の相殺要因があり、さらに株式市場の低迷の結果としての市場の変動からのマイナスの影響により、426%から416%へと10%ポイント低下した。なお、米国保険会社のRBC比率のソルベンシーII比率への換算については、毎年見直し、DNB(オランダ中央銀行)の了解を得ているが、2022年上期末のRBC比率416%はソルベンシーII比率219%に相当していると報告されている。

地域別のソルベンシー比率は、以下の図表の通りとなっている。

・オランダのソルベンシーII比率は、SCRが債券投資の削減とモデルの洗練化により減少し、高金利やスプレッドの拡大等の市場の変動やUFRの引き下げ等の要因により、2021年末に比べて14%ポイント増加して、200%となった。

・英国のソルベンシーII比率は、強い営業利益と市場の変動の結果によるSCRの低下により、2021年末に比べて、11%ポイント上昇して178%となった。

・米国のRBC比率は、インデックスユニバーサルライフの準備金のモデリングの更新等の経営行動によるプラス要因があったものの、キャプティブ再保険会社からの負債の再取得等の相殺要因があり、さらに株式市場の低迷の結果としての市場の変動からのマイナスの影響により、426%から416%へと10%ポイント低下した。なお、米国保険会社のRBC比率のソルベンシーII比率への換算については、毎年見直し、DNB(オランダ中央銀行)の了解を得ているが、2022年上期末のRBC比率416%はソルベンシーII比率219%に相当していると報告されている。

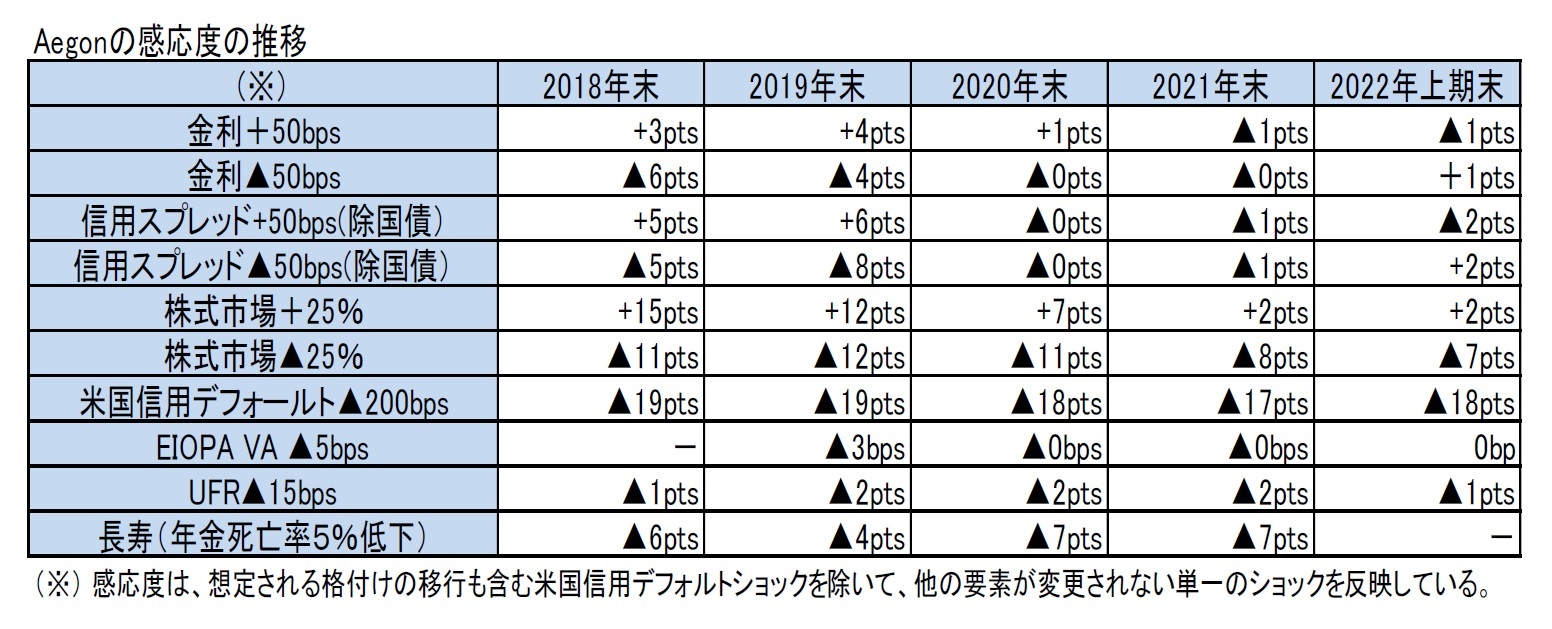

Aegonは、これらの感応度をグループ全体だけでなく、地域別にも開示しており、さらにはそれらの要因等について、Annual Report等で詳しく説明している。

6|Zurich

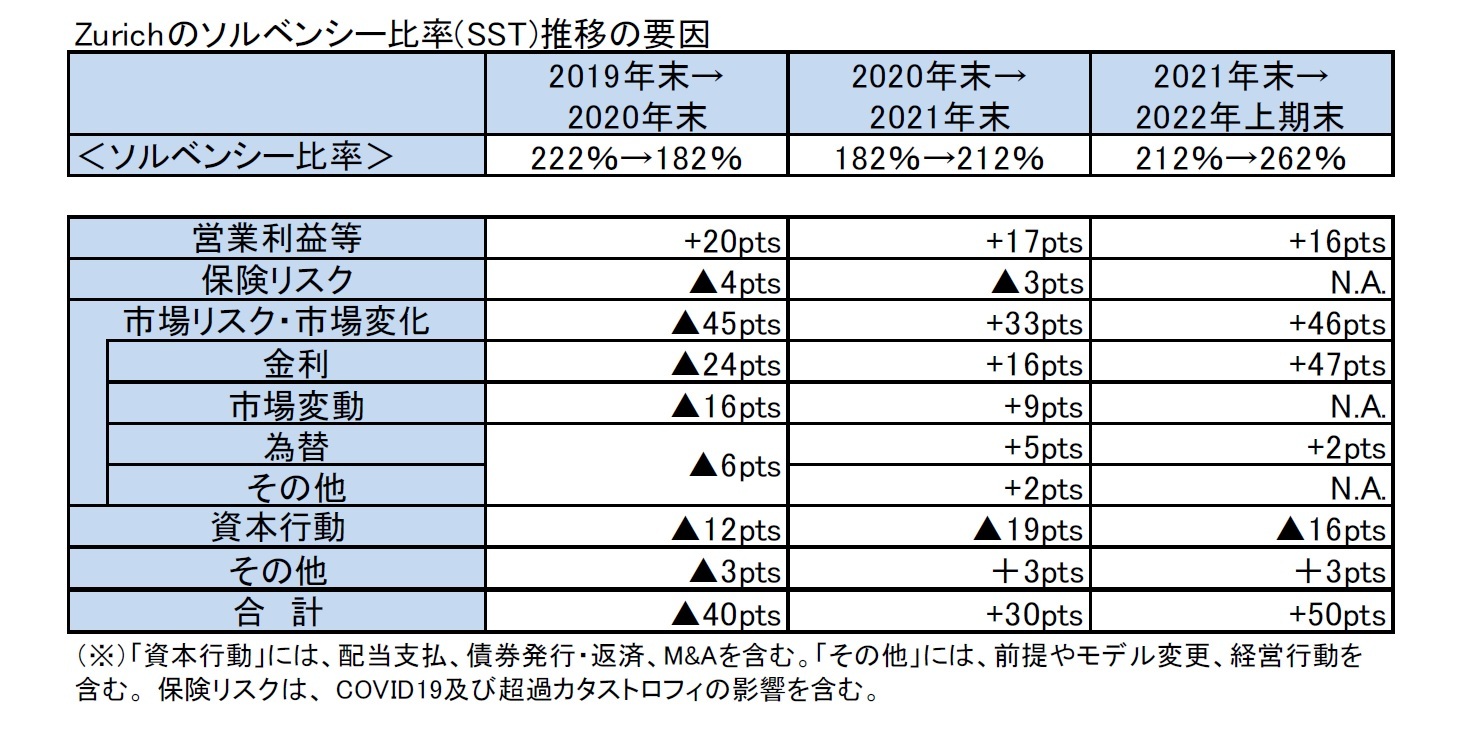

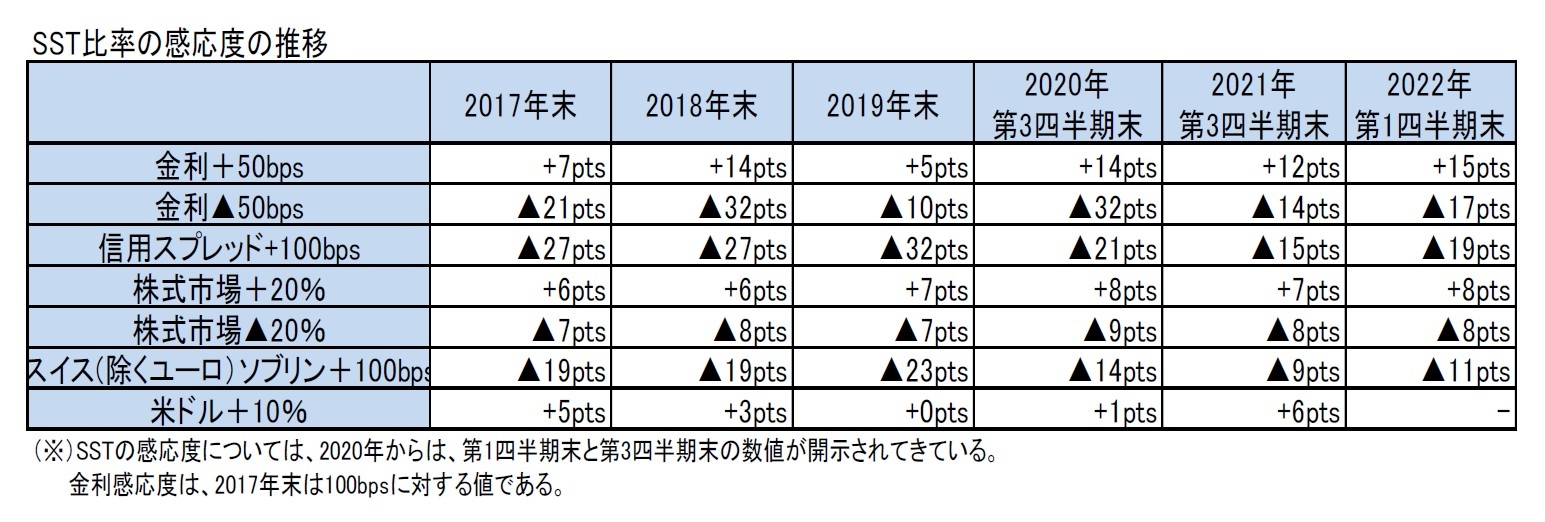

Zurichは、ソルベンシーII制度の対象会社ではないが、ソルベンシーIIと同等と考えられているSST(スイス・ソルベンシー・テスト)による数値と社内の経済ソルベンシー比率であるZ-ECM(Zurich Economic Capital Model)を公表してきた。ところが、2020年からはSST比率での開示を中心に据えることに変更している。Zurichによれば、SSTはZ-ECMよりも安定性をもたらし、資本は基本的には同じ方法で管理される。

ZurichのSST比率は、監督当局であるFINMAと合意した内部モデルで算出している。

(1)SST比率の推移

2022年上期末のSST比率は、以下の要因により、2021年末の212%から、50%ポイントと大きく上昇して、262%となった。目標の160%超を大きく上回っている。

・成長のための増分資本を差し引いた営業資本形成により、+16%ポイント

・金利や市場変動等の市場の影響で+46%ポイント(うち、金利の上昇で+48%ポイント、信用スプレッドで▲9%ポイント、為替で+2%ポイント等)

・配当支払等の資本行動で▲16%ポイント

なお、以下のコメントがなされている。

・この比率は7月に解消されたマクロヘッジの一時的な利益を反映しているが、これにより予想されるマイナスの影響は約10%ポイント。

・18億スイスフランの自社株買戻しは考慮されていない。これにより、プロフォーマベースで SST比率が最大11%ポイント低下する。

・同様に、2022年後半と2023年にそれぞれ完了する予定のイタリアとドイツのバックブックの売却については考慮されていない。

・2022年上半期におけるSST適格債務の発行と返済には、10億米ドルの永久資本債の償還と、3億スイスフランの劣後債の発行が含まれる。

Zurichは、ソルベンシーII制度の対象会社ではないが、ソルベンシーIIと同等と考えられているSST(スイス・ソルベンシー・テスト)による数値と社内の経済ソルベンシー比率であるZ-ECM(Zurich Economic Capital Model)を公表してきた。ところが、2020年からはSST比率での開示を中心に据えることに変更している。Zurichによれば、SSTはZ-ECMよりも安定性をもたらし、資本は基本的には同じ方法で管理される。

ZurichのSST比率は、監督当局であるFINMAと合意した内部モデルで算出している。

(1)SST比率の推移

2022年上期末のSST比率は、以下の要因により、2021年末の212%から、50%ポイントと大きく上昇して、262%となった。目標の160%超を大きく上回っている。

・成長のための増分資本を差し引いた営業資本形成により、+16%ポイント

・金利や市場変動等の市場の影響で+46%ポイント(うち、金利の上昇で+48%ポイント、信用スプレッドで▲9%ポイント、為替で+2%ポイント等)

・配当支払等の資本行動で▲16%ポイント

なお、以下のコメントがなされている。

・この比率は7月に解消されたマクロヘッジの一時的な利益を反映しているが、これにより予想されるマイナスの影響は約10%ポイント。

・18億スイスフランの自社株買戻しは考慮されていない。これにより、プロフォーマベースで SST比率が最大11%ポイント低下する。

・同様に、2022年後半と2023年にそれぞれ完了する予定のイタリアとドイツのバックブックの売却については考慮されていない。

・2022年上半期におけるSST適格債務の発行と返済には、10億米ドルの永久資本債の償還と、3億スイスフランの劣後債の発行が含まれる。

3―まとめ

以上、各社のプレス・リリース資料等に基づいて、欧州大手保険グループの2022年上期末におけるSCR比率の推移分析や感応度の推移の状況について報告してきた。

2016年1月1日に新たなソルベンシー制度であるソルベンシーIIがスタートして、6年半が経過した。この間、各社は自社の考え方をベースとしつつも、新たなソルベンシー制度に適切に対応すべく、各社各様の方策で各種の対応を行ってきている。

次回のレポートでは、資本管理に関係する取引等のトピックについて報告する。

2016年1月1日に新たなソルベンシー制度であるソルベンシーIIがスタートして、6年半が経過した。この間、各社は自社の考え方をベースとしつつも、新たなソルベンシー制度に適切に対応すべく、各社各様の方策で各種の対応を行ってきている。

次回のレポートでは、資本管理に関係する取引等のトピックについて報告する。

(2022年09月16日「保険・年金フォーカス」)

このレポートの関連カテゴリ

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/23 | EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

新着記事

-

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州大手保険グループの2022年上期末SCR比率の状況について(2)-ソルベンシーIIに基づく数値結果報告(比率の推移分析と感応度の推移)-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州大手保険グループの2022年上期末SCR比率の状況について(2)-ソルベンシーIIに基づく数値結果報告(比率の推移分析と感応度の推移)-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!