- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 円安は一体いつまで続く?~円安終了の条件と見通し

2022年05月06日

文字サイズ

- 小

- 中

- 大

1. トピック: 円安は一体いつまで続く?

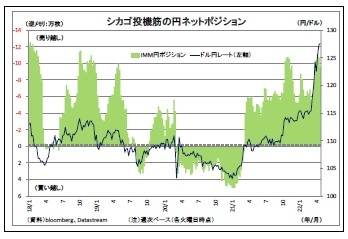

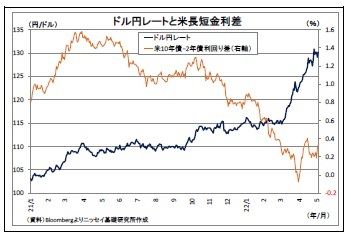

FOMCや米主要経済指標が予定されていたことから、日本のGW中に円安が進む事態が危惧されていたが、足元のドル円レートは1ドル130円台半ばとGW前である28日夕刻とほぼ同水準に留まっており、円安は一旦小休止している。

(FOMC後のドル円の反応と背景)

最大の焦点であった5月のFOMCでは、22年ぶりとなる0.50%の大幅利上げと6月からのQT(保有資産圧縮)開始が決定された。決定内容としては間違いなくタカ派的であったのだが、市場では既に織り込み済みであった。むしろ、会見においてパウエル議長が「0.75%の利上げは積極的に検討しているものではない」と、さらなる利上げ幅拡大に慎重な発言をしたことを受けて過度の利上げ観測が後退し、ドル円は一時128円台へ下落することになった。昨日のNY市場ではドルが持ち直したものの、既述の通り、130円台に留まり、4月末に付けた20年ぶり高値である131円台前半には届いていない。

最大の焦点であった5月のFOMCでは、22年ぶりとなる0.50%の大幅利上げと6月からのQT(保有資産圧縮)開始が決定された。決定内容としては間違いなくタカ派的であったのだが、市場では既に織り込み済みであった。むしろ、会見においてパウエル議長が「0.75%の利上げは積極的に検討しているものではない」と、さらなる利上げ幅拡大に慎重な発言をしたことを受けて過度の利上げ観測が後退し、ドル円は一時128円台へ下落することになった。昨日のNY市場ではドルが持ち直したものの、既述の通り、130円台に留まり、4月末に付けた20年ぶり高値である131円台前半には届いていない。

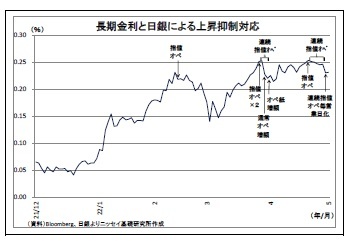

(積極的な円買い材料は現れそうにない)

その理由としては、まず、今後も日本・円サイドで積極的な円買い材料は現れそうにないことが挙げられる。

その理由としては、まず、今後も日本・円サイドで積極的な円買い材料は現れそうにないことが挙げられる。

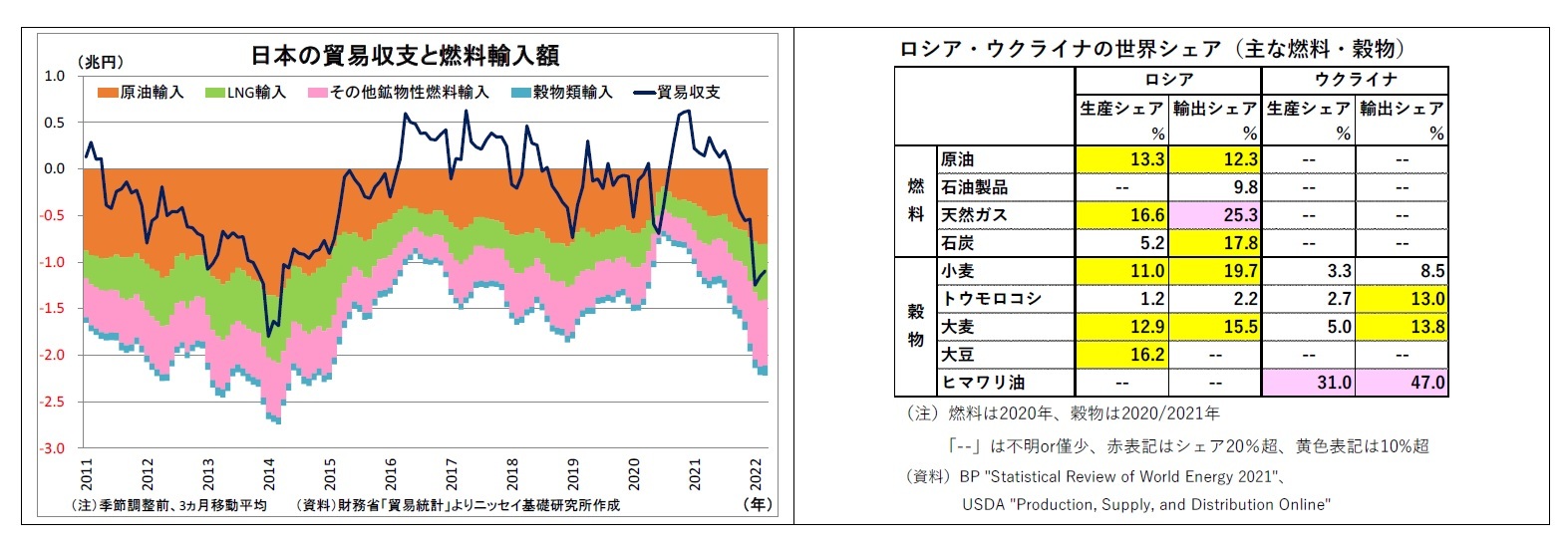

また、実需面での円安材料となっている日本の貿易赤字も当面解消が見込みない。赤字の大きな原因となっている原油価格高騰が長引くと予想されるためだ。一昨年以降の原油価格の上昇は原油の輸入額を膨らませるばかりでなく、一定の時間差を伴ってLNG(液化天然ガス)の輸入価格を押し上げる1ことで、LNGの輸入額も膨らませてきた。

ロシアによるウクライナ侵攻を受けて、同国への制裁や自主的な敬遠の動きから西側諸国を中心にロシア産原油を回避する動きが進行しているが、さらに足元ではロシア産原油の最大の輸入先であるEUが同国産原油の禁輸措置を導入する動きを見せている。制裁の効力を高めるためにも、またエネルギー安全保障の観点からも、西側諸国によるロシア産原油離れは続くだろう。その際、仮に制裁に参加していない中国やインドが行き場を失った同国産原油を大量に追加調達すれば、ロシアの生産量は維持されることになるが、輸送面の問題(長距離・高コスト・保険受け手少ない)やレピュテーションリスク、米国などからの二次的制裁リスクから実現可能性は低い。このため、ロシアの原油生産量の減少を受けて世界的な原油需給はタイトな状況が続き、原油価格も1バレル100ドル超の水準で高止まりすると予想される。

ロシアによるウクライナ侵攻を受けて、同国への制裁や自主的な敬遠の動きから西側諸国を中心にロシア産原油を回避する動きが進行しているが、さらに足元ではロシア産原油の最大の輸入先であるEUが同国産原油の禁輸措置を導入する動きを見せている。制裁の効力を高めるためにも、またエネルギー安全保障の観点からも、西側諸国によるロシア産原油離れは続くだろう。その際、仮に制裁に参加していない中国やインドが行き場を失った同国産原油を大量に追加調達すれば、ロシアの生産量は維持されることになるが、輸送面の問題(長距離・高コスト・保険受け手少ない)やレピュテーションリスク、米国などからの二次的制裁リスクから実現可能性は低い。このため、ロシアの原油生産量の減少を受けて世界的な原油需給はタイトな状況が続き、原油価格も1バレル100ドル超の水準で高止まりすると予想される。

さらに、政府による円買い為替介入のハードルも高い。米国やG7での協調介入実施のためには米国の協力が必要だが、米国にはもともと人為的な為替操作を嫌う傾向があるうえ、現在の米国にとって最優先課題であるインフレを抑えるためには、輸入物価を押し下げるドル高の方が好都合のため、ドル売り介入を快く思わない可能性が高い。実際、4月下旬に行われた日米財務相会談でも、協調介入に対する具体的かつ前向きな話し合いには至っていない模様だ2。

米国の協力が得られなかったとしても日本単独で介入を行うことは可能だが、過去の経験が示している通り、その効果は乏しいだろう3。

1 日本のLNG調達のうち、およそ7割が原油価格に連動する形で値決めがなされる長期契約と目される。

2 日米財務相会談で協調介入について協議したとする一部報道に対して、鈴木財務大臣は「報道があったことは承知しているが、その報道は事実に反する」と発言(4月26日ロイター報道)。

3 詳細は、拙稿「円買い為替介入の可能性を考える~過去の振り返りと今後のハードル」(Weeklyエコノミスト・レター2022-04-06)をご参照下さい。

米国の協力が得られなかったとしても日本単独で介入を行うことは可能だが、過去の経験が示している通り、その効果は乏しいだろう3。

1 日本のLNG調達のうち、およそ7割が原油価格に連動する形で値決めがなされる長期契約と目される。

2 日米財務相会談で協調介入について協議したとする一部報道に対して、鈴木財務大臣は「報道があったことは承知しているが、その報道は事実に反する」と発言(4月26日ロイター報道)。

3 詳細は、拙稿「円買い為替介入の可能性を考える~過去の振り返りと今後のハードル」(Weeklyエコノミスト・レター2022-04-06)をご参照下さい。

(円安ドル高の持続性は米・ドルを巡る情勢次第)

このように、今後も日本・円サイドで積極的な円買い材料は現れそうにない。むしろ、貿易赤字が続く以上、実需の円売りも続くことになるうえ、主要国の中で突出して金融緩和継続姿勢が強いことに着目した円売りが出る恐れもある。従って、円安ドル高基調が収まるためには、米国・ドルサイドでドル売り材料が顕在化する必要がある。

このように、今後も日本・円サイドで積極的な円買い材料は現れそうにない。むしろ、貿易赤字が続く以上、実需の円売りも続くことになるうえ、主要国の中で突出して金融緩和継続姿勢が強いことに着目した円売りが出る恐れもある。従って、円安ドル高基調が収まるためには、米国・ドルサイドでドル売り材料が顕在化する必要がある。

(しばらくは円安が進む可能性大、秋口からは反転か)

従って、今後夏場までは円安ドル高がさらに進むと予想している。2~3ヵ月のうちに、一時的に1ドル135円に達する可能性が高いと見ている(具体的な予測値(四半期平均)は最終ページの表をご参照)。

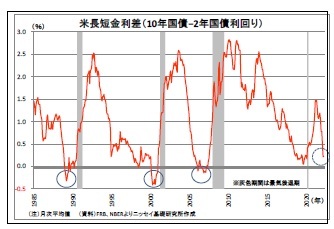

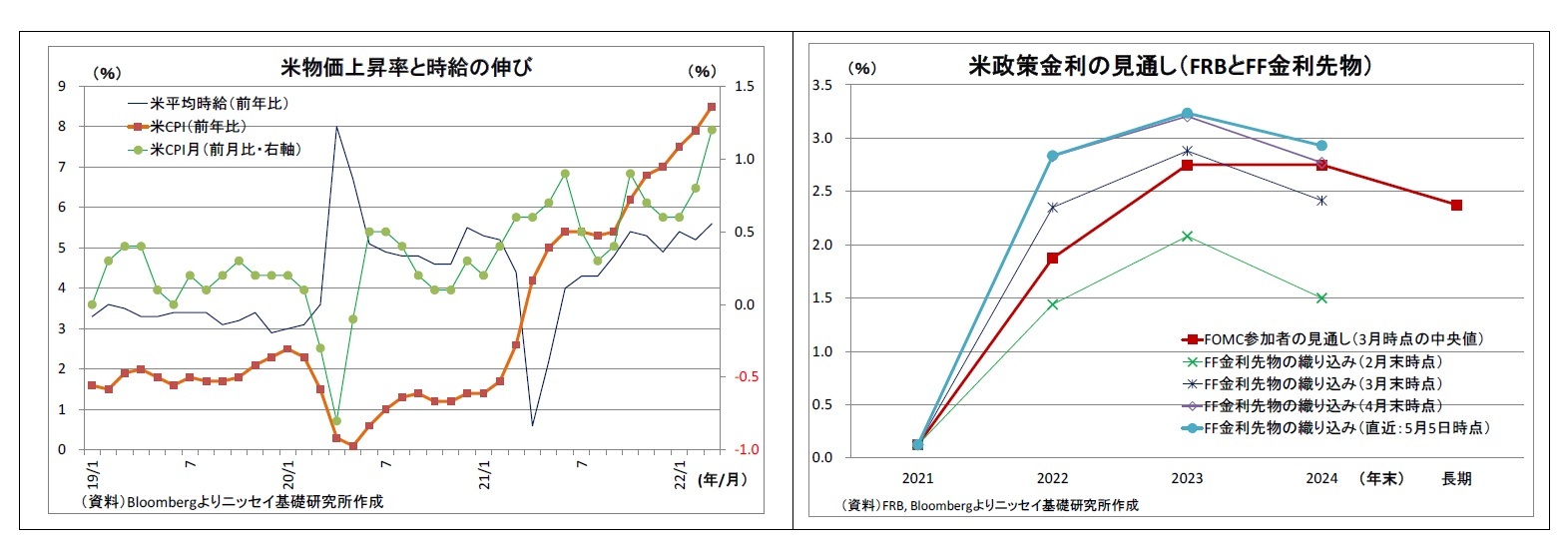

その後、秋になるとドル安圧力が高まり、緩やかな円高ドル安基調に転じると予想している。FRBは今後数会合にわたり0.5%の利上げを検討する方針を示していることから、この頃には政策金利が2%台半ばとみられる中立金利にかなり接近してくる。中立金利を超える水準への利上げが間近となることで、先々の景気減速リスクが意識されやすくなるだろう。

また、この頃には、コロナ禍に端を発する供給制約の緩和や一部利上げ効果もあって米国の物価上昇率の鈍化傾向が見えてくることもドルの抑制材料になると見ている。

さらに、この頃には、11月に控える米中間選挙において与党民主党が敗北し、米国の政治が停滞するリスクが意識されやすくなることもドルの抑制材料になる可能性が高い。もともと、中間選挙は与党にとって不利な展開になりやすいうえ、世論調査での支持率も足元で低迷している4。

米国経済が年内に後退にまで陥る可能性は低いうえ、円買い材料が見当たらない状況が続くことから大幅に円高が進むことは想定しづらいが、夏場に一時135円に達したドル円は年末にかけて1ドル130円程度まで下落すると予想している。

以上がメインシナリオとなるが、ウクライナやコロナの情勢、世界的な供給制約問題などの不確実性は高く、その影響を受ける米国の景気・物価の先行き不透明感も強いため、ドル円も幅を持って見ておきたい。米経済が予想外に好調に推移したり、インフレが鎮静に向かわなかったりすることで円安の時間帯が長引いたり、さらなる利上げ観測によって1ドル135円を超えて円安ドル高が進み、140円に達したりする可能性も排除できない。

4 キニピアック大学の調査(4月27日公表)によれば、下院について「本日投票するとした場合の」民主党の支持率は40%で共和党の44%を下回っている。上院についても、民主党の支持率は42%と共和党の43%を若干下回る。

従って、今後夏場までは円安ドル高がさらに進むと予想している。2~3ヵ月のうちに、一時的に1ドル135円に達する可能性が高いと見ている(具体的な予測値(四半期平均)は最終ページの表をご参照)。

その後、秋になるとドル安圧力が高まり、緩やかな円高ドル安基調に転じると予想している。FRBは今後数会合にわたり0.5%の利上げを検討する方針を示していることから、この頃には政策金利が2%台半ばとみられる中立金利にかなり接近してくる。中立金利を超える水準への利上げが間近となることで、先々の景気減速リスクが意識されやすくなるだろう。

また、この頃には、コロナ禍に端を発する供給制約の緩和や一部利上げ効果もあって米国の物価上昇率の鈍化傾向が見えてくることもドルの抑制材料になると見ている。

さらに、この頃には、11月に控える米中間選挙において与党民主党が敗北し、米国の政治が停滞するリスクが意識されやすくなることもドルの抑制材料になる可能性が高い。もともと、中間選挙は与党にとって不利な展開になりやすいうえ、世論調査での支持率も足元で低迷している4。

米国経済が年内に後退にまで陥る可能性は低いうえ、円買い材料が見当たらない状況が続くことから大幅に円高が進むことは想定しづらいが、夏場に一時135円に達したドル円は年末にかけて1ドル130円程度まで下落すると予想している。

以上がメインシナリオとなるが、ウクライナやコロナの情勢、世界的な供給制約問題などの不確実性は高く、その影響を受ける米国の景気・物価の先行き不透明感も強いため、ドル円も幅を持って見ておきたい。米経済が予想外に好調に推移したり、インフレが鎮静に向かわなかったりすることで円安の時間帯が長引いたり、さらなる利上げ観測によって1ドル135円を超えて円安ドル高が進み、140円に達したりする可能性も排除できない。

4 キニピアック大学の調査(4月27日公表)によれば、下院について「本日投票するとした場合の」民主党の支持率は40%で共和党の44%を下回っている。上院についても、民主党の支持率は42%と共和党の43%を若干下回る。

(2022年05月06日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【円安は一体いつまで続く?~円安終了の条件と見通し】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

円安は一体いつまで続く?~円安終了の条件と見通しのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!