- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- EIOPAによる2021年保険ストレステストの結果について(3)-流動性コンポーネントへの影響と保険業界団体の反応-

2022年02月01日

EIOPAによる2021年保険ストレステストの結果について(3)-流動性コンポーネントへの影響と保険業界団体の反応-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1―はじめに

EIOPA(欧州保険年金監督局:European Insurance and Occupational Pensions Authority)は、2021年12月16日に「2021年 EIOPA保険ストレステスト報告書(2021 EIOPA Insurance Stress Test Report)」(以下、「今回の報告書」という)を公表1した。この報告書により、EIOPAは、2021年に実施された欧州保険会社に対するストレステストの結果に基づく欧州保険会社の脆弱性と耐性力に関する状況を報告している。

その中で、前々回のレポートでは、今回のストレステスト及び今回の報告書の概要について報告し、前回のレポートでは、報告書の第3章のストレステストの結果の中から、資本コンポーネントへの影響について報告した。今回は報告書の第3章のストレステストの結果の中から、流動性コンポーネントへの影響の抜粋及び今回の報告書に対する保険業界団体からの反応について報告する2。

1 https://www.eiopa.europa.eu/media/news/eiopa-insurance-stress-test-shows-industry-resilience-also-reliance-transitional-measures

2 今回の一連のレポートにおける図表等については、特に断りが無い限り、EIOPAの「2021年 EIOPA保険ストレステスト報告書(2021 EIOPA Insurance Stress Test Report)」からの引用によるものであり、必要に応じて、説明のための数値の強調や翻訳等を行っている。また、図表については、このレポート専用の番号を付けている。

その中で、前々回のレポートでは、今回のストレステスト及び今回の報告書の概要について報告し、前回のレポートでは、報告書の第3章のストレステストの結果の中から、資本コンポーネントへの影響について報告した。今回は報告書の第3章のストレステストの結果の中から、流動性コンポーネントへの影響の抜粋及び今回の報告書に対する保険業界団体からの反応について報告する2。

1 https://www.eiopa.europa.eu/media/news/eiopa-insurance-stress-test-shows-industry-resilience-also-reliance-transitional-measures

2 今回の一連のレポートにおける図表等については、特に断りが無い限り、EIOPAの「2021年 EIOPA保険ストレステスト報告書(2021 EIOPA Insurance Stress Test Report)」からの引用によるものであり、必要に応じて、説明のための数値の強調や翻訳等を行っている。また、図表については、このレポート専用の番号を付けている。

2―流動性コンポーネントへの影響-全体概要-

全体概要は以下の通りとなっている。なお、FBS(固定貸借対照表)アプローチ及びCBS(拘束貸借対照表)アプローチについては、前々回のレポートを参照していただきたい。

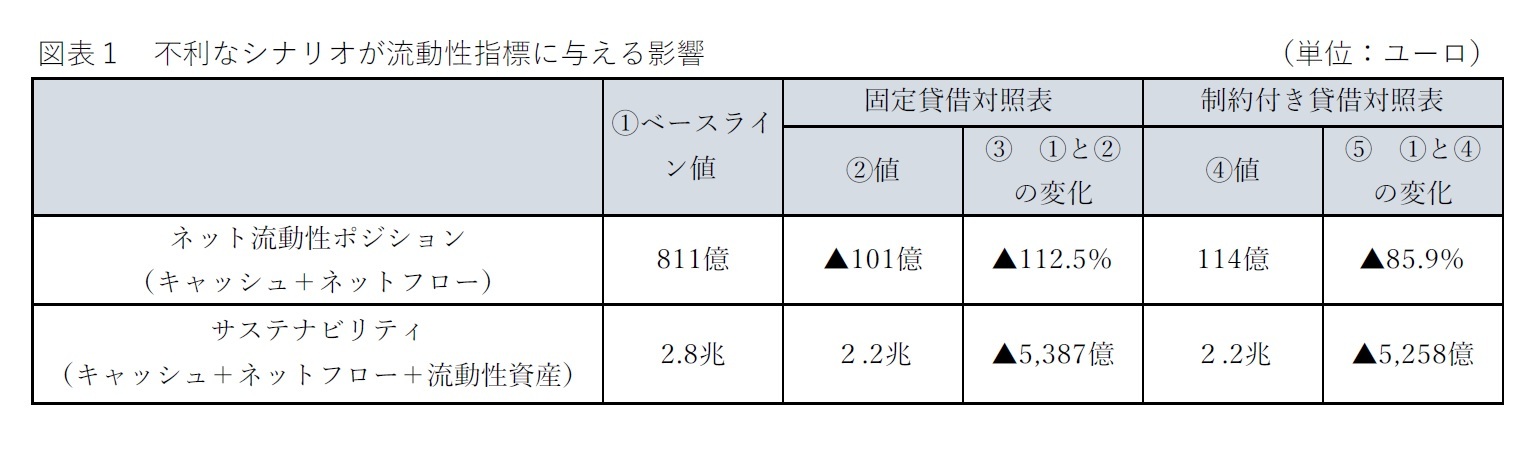

(1)不利なシナリオは、参加者の流動性ポジションに影響を及ぼし、合計のネット・キャッシュ・フローが、ベースラインの約60億ユーロから、FBS(固定貸借対照表)アプローチでは約▲789億ユーロ、CBS(拘束貸借対照表)アプローチでは約▲574億ユーロに減少し、マイナスに転じる。

(2)開始時点のキャッシュポジションは、これらのネットの資金流出を補うには十分ではなく、その結果、FBSで▲101億ユーロのキャッシュ不足が生じるが、リアクティブな経営行動によって+114億ユーロとなる。

(3)強い流動資産ポジション(ベースラインの2.8兆ユーロが、FBSで▲5,387億ユーロ、CBSで▲5,258億ユーロ減少)が、FBSのキャッシュ不足を補うための重要なバッファーを提供していることが示されている。

(1)不利なシナリオは、参加者の流動性ポジションに影響を及ぼし、合計のネット・キャッシュ・フローが、ベースラインの約60億ユーロから、FBS(固定貸借対照表)アプローチでは約▲789億ユーロ、CBS(拘束貸借対照表)アプローチでは約▲574億ユーロに減少し、マイナスに転じる。

(2)開始時点のキャッシュポジションは、これらのネットの資金流出を補うには十分ではなく、その結果、FBSで▲101億ユーロのキャッシュ不足が生じるが、リアクティブな経営行動によって+114億ユーロとなる。

(3)強い流動資産ポジション(ベースラインの2.8兆ユーロが、FBSで▲5,387億ユーロ、CBSで▲5,258億ユーロ減少)が、FBSのキャッシュ不足を補うための重要なバッファーを提供していることが示されている。

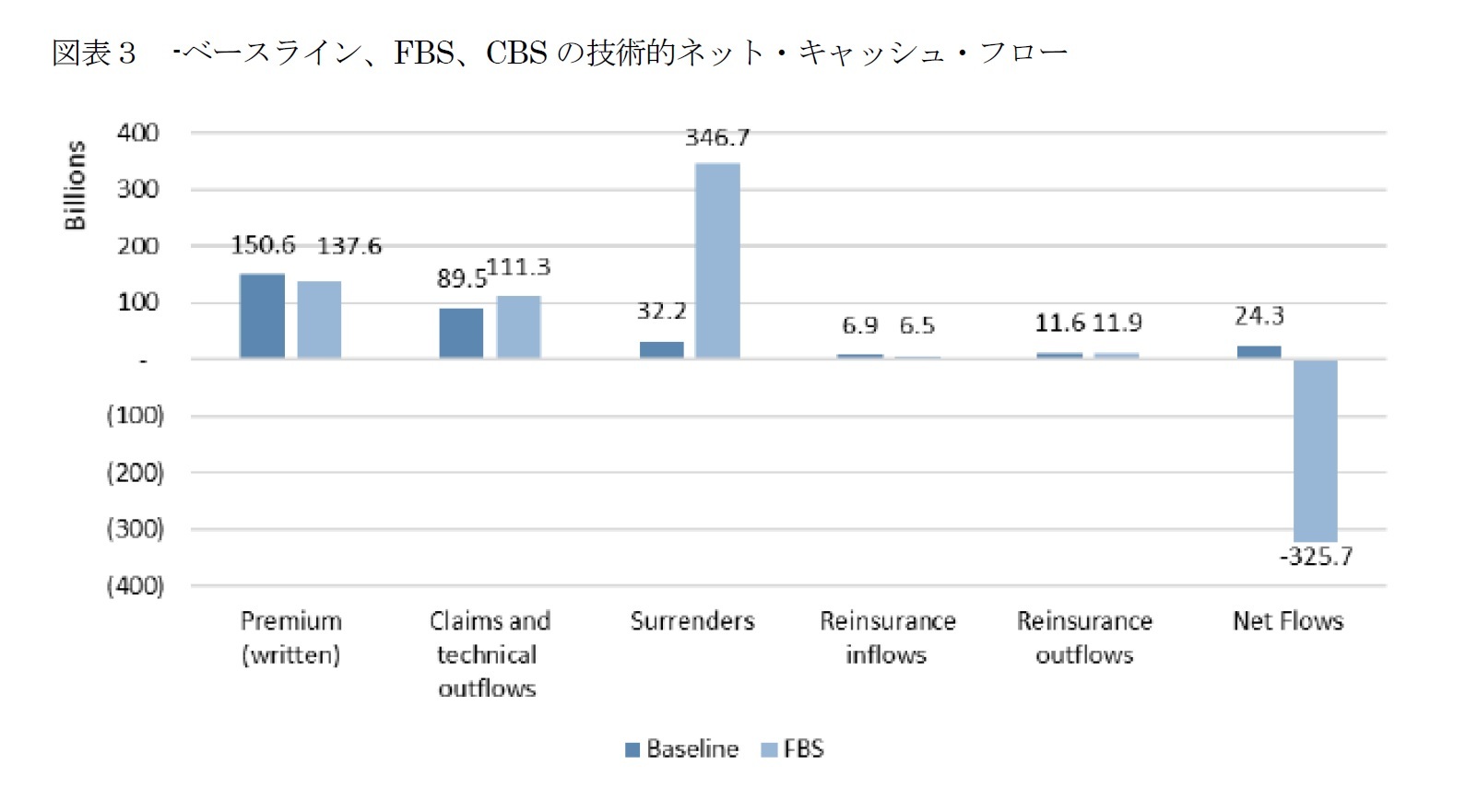

ネット・フローの悪化は、生命保険事業、特に、ベースラインの322億ユーロからFBSの3,467億ユーロへの大量解約ショックに伴う解約によるネット流出の増加に起因している。損失を補填するため、参加者は資産を売却する。開始資産クラスのポジションをみると、ソブリン債、国際機関債、社債、株式が、FBS及びCBSにおいて(開始時のポジションに対する比率としての購入マイナス売却の)ネット・フローの変動幅が最も大きい。

ストックについては、2021年3月末の(総資産に対するヘアカット後の流動資産の比率として定義される)流動資産比率及び(総負債に対するヘアカット後の流動負債の比率と定義される)流動負債比率において、流動性ポジションの維持が確認されている。流動資産比率は、ストレス・シナリオ全体では安定的に推移しており、ベースライン(12月)の52.1%から、FBS(3月)の50.7%、CBS (3月)の50.9%へと若干低下する。同様に、生命保険事業、UL/IL事業(ユニバーサルライフ/インデックスライフ)、MA(マッチング調整)ポートフォリオの流動負債比率は、UL/IL事業が牽引し、FBSで35.8%から33.5%へと約2ポイント低下するが、それ以外は安定的に推移している。

ストックについては、2021年3月末の(総資産に対するヘアカット後の流動資産の比率として定義される)流動資産比率及び(総負債に対するヘアカット後の流動負債の比率と定義される)流動負債比率において、流動性ポジションの維持が確認されている。流動資産比率は、ストレス・シナリオ全体では安定的に推移しており、ベースライン(12月)の52.1%から、FBS(3月)の50.7%、CBS (3月)の50.9%へと若干低下する。同様に、生命保険事業、UL/IL事業(ユニバーサルライフ/インデックスライフ)、MA(マッチング調整)ポートフォリオの流動負債比率は、UL/IL事業が牽引し、FBSで35.8%から33.5%へと約2ポイント低下するが、それ以外は安定的に推移している。

3―流動性コンポーネントへの影響-サステナビリティとフローやストックへの影響-

1|サステナビリティ(持続可能性)

(1)流動性ポジション

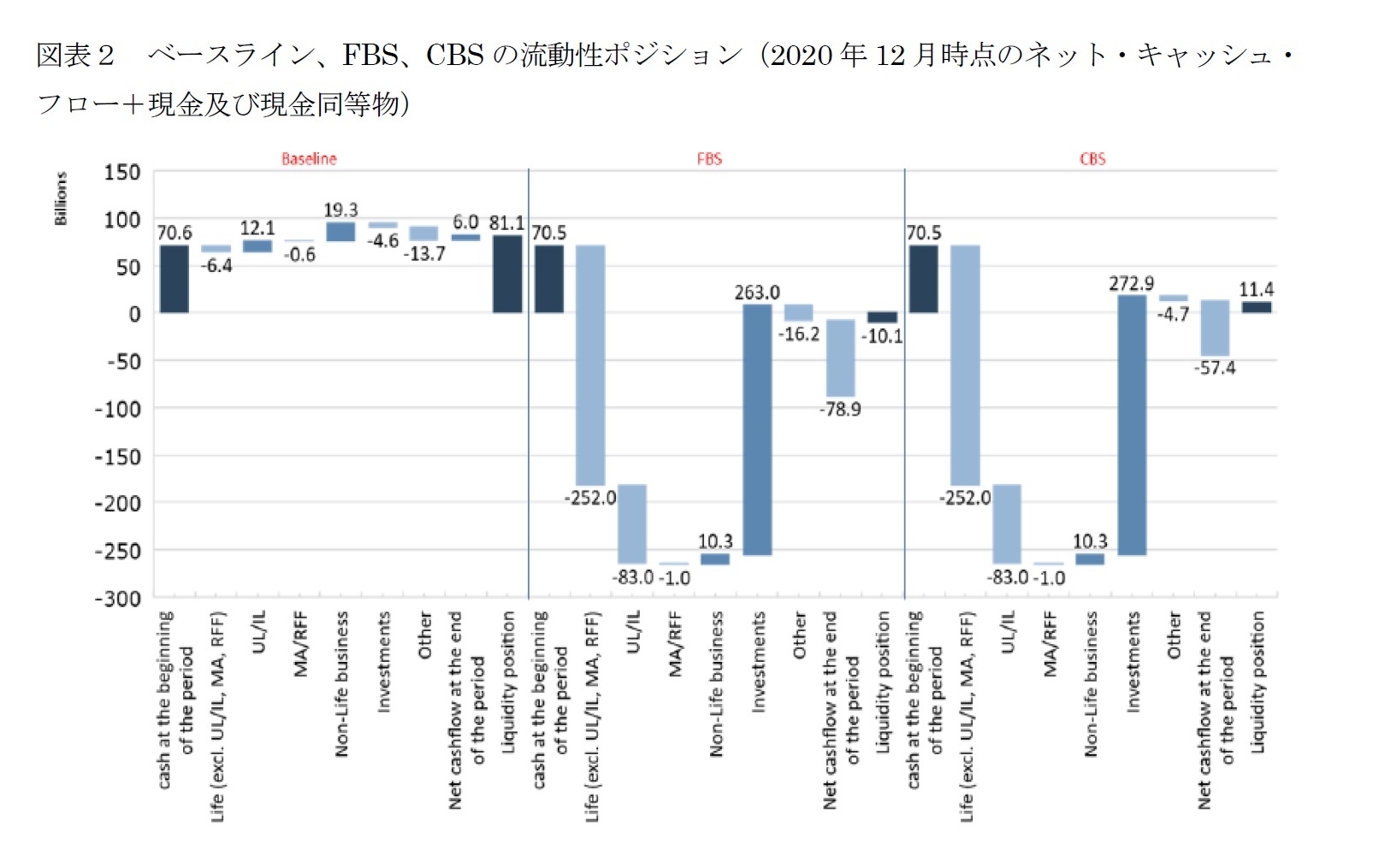

2020年末時点の(ネット・キャッシュ・フロー+現金)で表される「流動性ポジション」の総額は、期首時点での現金の総額の減少を伴う所定のショックによって大きな影響を受けて、ベースラインの705億ユーロから、FBSにおいて▲101億ユーロの資金不足まで減少するが、リアクティブな経営行動の適用によって、CBSにおいては、114億ユーロのプラスになる。

全体でのキャッシュの枯渇は、サンプル会社のネット・キャッシュ保有高が、FBSにおけるマイナスの総キャッシュ・フローをカバーするのに十分でないことを示している。保険会社のネット・キャッシュ・フロー・ポジションについては、シナリオの影響により、ベースラインと比較してFBS において、大幅に(▲789億ユーロ)に流出する。

個社レベルでは、ネット・キャッシュ・フロー・ポジションの分布は、ベースラインとFBSの間で重要な変化を示し、ベースラインの中央値 (+59億ユーロ) はFBSでマイナス (▲362億ユーロ)になる。CBSでは、分布はFBSよりも集中し、より高い値にシフトするが、中央値は▲26億で依然としてマイナスとなる。

(1)流動性ポジション

2020年末時点の(ネット・キャッシュ・フロー+現金)で表される「流動性ポジション」の総額は、期首時点での現金の総額の減少を伴う所定のショックによって大きな影響を受けて、ベースラインの705億ユーロから、FBSにおいて▲101億ユーロの資金不足まで減少するが、リアクティブな経営行動の適用によって、CBSにおいては、114億ユーロのプラスになる。

全体でのキャッシュの枯渇は、サンプル会社のネット・キャッシュ保有高が、FBSにおけるマイナスの総キャッシュ・フローをカバーするのに十分でないことを示している。保険会社のネット・キャッシュ・フロー・ポジションについては、シナリオの影響により、ベースラインと比較してFBS において、大幅に(▲789億ユーロ)に流出する。

個社レベルでは、ネット・キャッシュ・フロー・ポジションの分布は、ベースラインとFBSの間で重要な変化を示し、ベースラインの中央値 (+59億ユーロ) はFBSでマイナス (▲362億ユーロ)になる。CBSでは、分布はFBSよりも集中し、より高い値にシフトするが、中央値は▲26億で依然としてマイナスとなる。

FBSアプローチにおいては、以下の通りとなる。

(1) 生命保険事業(UL/IL、MAポートフォリオ、RFF(リングフェンスファンド)を除く)のネット・キャッシュ・フローは、ベースライン・シナリオで既にマイナスとなっており、▲64億ユーロから▲2,520億ユーロへとさらに大幅に減少し、ネット・キャッシュ・フローの流出を促進している。

(2) UL/IL事業のネット・キャッシュ・フローは、それほど重要ではないが、FBSでは(121億ユーロから▲830億ユーロへ)マイナスに転じている。

(3) 損保事業のネット・キャッシュ・フローはプラスであるが、ベースラインと比較して(193億ユーロから103億ユーロへ)減少している。

(4) 技術的フローの悪化は、大量解約ショックによる解約流出の著しい増加によって引き起こされる。

(5) これらのマイナスの技術的フローを補うために、投資フローは▲46億ユーロから2,630億ユーロへと大幅に増加する。

(6) 「その他のフロー」 はFBSシナリオでは大きな変化はなく、(▲137億ユーロから▲162億ユーロで)マイナスのままである。

(7) MAポートフォリオとRFFの貢献は重要ではない。

CBSでは、投資フローはさらに2,729億ユーロに増加(主に資産の売却の増加と購入の減少による)し、「その他のフロー」 は▲47億ユーロに増加する。

2021年3月時点の流動性ポジションの分布を、2020年12月時点のネット・キャッシュ・フローに現金及び現金同等物を加えて計算することにより、全体としての資金不足は主にFBSの分布の25パーセンタイル値によって引き起こされていることが分かる。なお、全体として、流動性ポジションの中央値は、ベースラインの4億ユーロからFBSで1億ユーロ、CBSで2億ユーロにそれぞれ低下するが、。FBSとCBSの両方でプラスのままである。

(1) 生命保険事業(UL/IL、MAポートフォリオ、RFF(リングフェンスファンド)を除く)のネット・キャッシュ・フローは、ベースライン・シナリオで既にマイナスとなっており、▲64億ユーロから▲2,520億ユーロへとさらに大幅に減少し、ネット・キャッシュ・フローの流出を促進している。

(2) UL/IL事業のネット・キャッシュ・フローは、それほど重要ではないが、FBSでは(121億ユーロから▲830億ユーロへ)マイナスに転じている。

(3) 損保事業のネット・キャッシュ・フローはプラスであるが、ベースラインと比較して(193億ユーロから103億ユーロへ)減少している。

(4) 技術的フローの悪化は、大量解約ショックによる解約流出の著しい増加によって引き起こされる。

(5) これらのマイナスの技術的フローを補うために、投資フローは▲46億ユーロから2,630億ユーロへと大幅に増加する。

(6) 「その他のフロー」 はFBSシナリオでは大きな変化はなく、(▲137億ユーロから▲162億ユーロで)マイナスのままである。

(7) MAポートフォリオとRFFの貢献は重要ではない。

CBSでは、投資フローはさらに2,729億ユーロに増加(主に資産の売却の増加と購入の減少による)し、「その他のフロー」 は▲47億ユーロに増加する。

2021年3月時点の流動性ポジションの分布を、2020年12月時点のネット・キャッシュ・フローに現金及び現金同等物を加えて計算することにより、全体としての資金不足は主にFBSの分布の25パーセンタイル値によって引き起こされていることが分かる。なお、全体として、流動性ポジションの中央値は、ベースラインの4億ユーロからFBSで1億ユーロ、CBSで2億ユーロにそれぞれ低下するが、。FBSとCBSの両方でプラスのままである。

(2)サステナビリティ比率

「サステナビリティ比率」((ネット・キャッシュ・フロー-資産の売却と購入+2020年12月時点の流動資産)/(2020年12月時点の流動資産))で測定される流動性ニーズは、ストレス期間の資産の売却と購入で修正されたネット・キャッシュ・フローと等しく、FBS及びCBSアプローチの下で2020年12月に保有された流動資産で容易にカバーすることができる。

ネット流出の場合、所定のシナリオに基づき、2020年12月から2021年3月までの純残高をカバーするのに十分な額の流動資産を企業が保有しているかどうかを示している。サステナビリティ比率が100%を超えると、ネット・キャッシュ・フローがプラスになり、サステナビリティ比率が0%未満の場合は、流動性ニーズが基準日の流動資産よりも大きいことを示しており、懸念材料となる。

FBSシナリオにおける参加者中央値のストレス下でのネット流出額は、12月の流動資産保有額の2.4%に等しく、25パーセンタイルでは、必要な流動資産の割合は13.8%に増加する。CBSでは、中央値は1.3%、25パーセンタイルは6.1%となる。

「サステナビリティ比率」((ネット・キャッシュ・フロー-資産の売却と購入+2020年12月時点の流動資産)/(2020年12月時点の流動資産))で測定される流動性ニーズは、ストレス期間の資産の売却と購入で修正されたネット・キャッシュ・フローと等しく、FBS及びCBSアプローチの下で2020年12月に保有された流動資産で容易にカバーすることができる。

ネット流出の場合、所定のシナリオに基づき、2020年12月から2021年3月までの純残高をカバーするのに十分な額の流動資産を企業が保有しているかどうかを示している。サステナビリティ比率が100%を超えると、ネット・キャッシュ・フローがプラスになり、サステナビリティ比率が0%未満の場合は、流動性ニーズが基準日の流動資産よりも大きいことを示しており、懸念材料となる。

FBSシナリオにおける参加者中央値のストレス下でのネット流出額は、12月の流動資産保有額の2.4%に等しく、25パーセンタイルでは、必要な流動資産の割合は13.8%に増加する。CBSでは、中央値は1.3%、25パーセンタイルは6.1%となる。

(3)サステナビリティ指標

「サステナビリティ指標」(ネット・キャッシュ・フロー+現金及び現金同等物+その他の流動資産)は、2021年3月までの潜在的な流動性ニーズを、ネット投資フローも考慮した絶対値で表したものである。ネット流出の場合、所定のシナリオに基づき、2020年12月から2021年3月までの純残高をカバーするのに十分な額の流動資産を企業が保有しているかどうかを示している。

その結果、全ての参加者は、ベースライン並びにFBS及びCBSにおいて、負のネット・キャッシュ・フローを他の流動資産で維持できることが示された。ベースラインでネット・フローをカバーするために、保険会社は合計で2.8 兆ユーロを保有しているが、これがFBSで5,387億ユーロ、CBSで-5,258億ユーロ減少する。

個社レベルでは、サステナビリティ指標の分布をみると、サステナビリティ指標の中央値は、ベースラインの115億ユーロからFBS、CBSでは約98億ユーロに低下しているが、流動性資産がマイナスのネット・キャッシュ・フローを上回っている強いポジションの結果として、FBS、CBS間の分布には大きな変化はないことが示されている。

「サステナビリティ指標」(ネット・キャッシュ・フロー+現金及び現金同等物+その他の流動資産)は、2021年3月までの潜在的な流動性ニーズを、ネット投資フローも考慮した絶対値で表したものである。ネット流出の場合、所定のシナリオに基づき、2020年12月から2021年3月までの純残高をカバーするのに十分な額の流動資産を企業が保有しているかどうかを示している。

その結果、全ての参加者は、ベースライン並びにFBS及びCBSにおいて、負のネット・キャッシュ・フローを他の流動資産で維持できることが示された。ベースラインでネット・フローをカバーするために、保険会社は合計で2.8 兆ユーロを保有しているが、これがFBSで5,387億ユーロ、CBSで-5,258億ユーロ減少する。

個社レベルでは、サステナビリティ指標の分布をみると、サステナビリティ指標の中央値は、ベースラインの115億ユーロからFBS、CBSでは約98億ユーロに低下しているが、流動性資産がマイナスのネット・キャッシュ・フローを上回っている強いポジションの結果として、FBS、CBS間の分布には大きな変化はないことが示されている。

(2)投資フロー

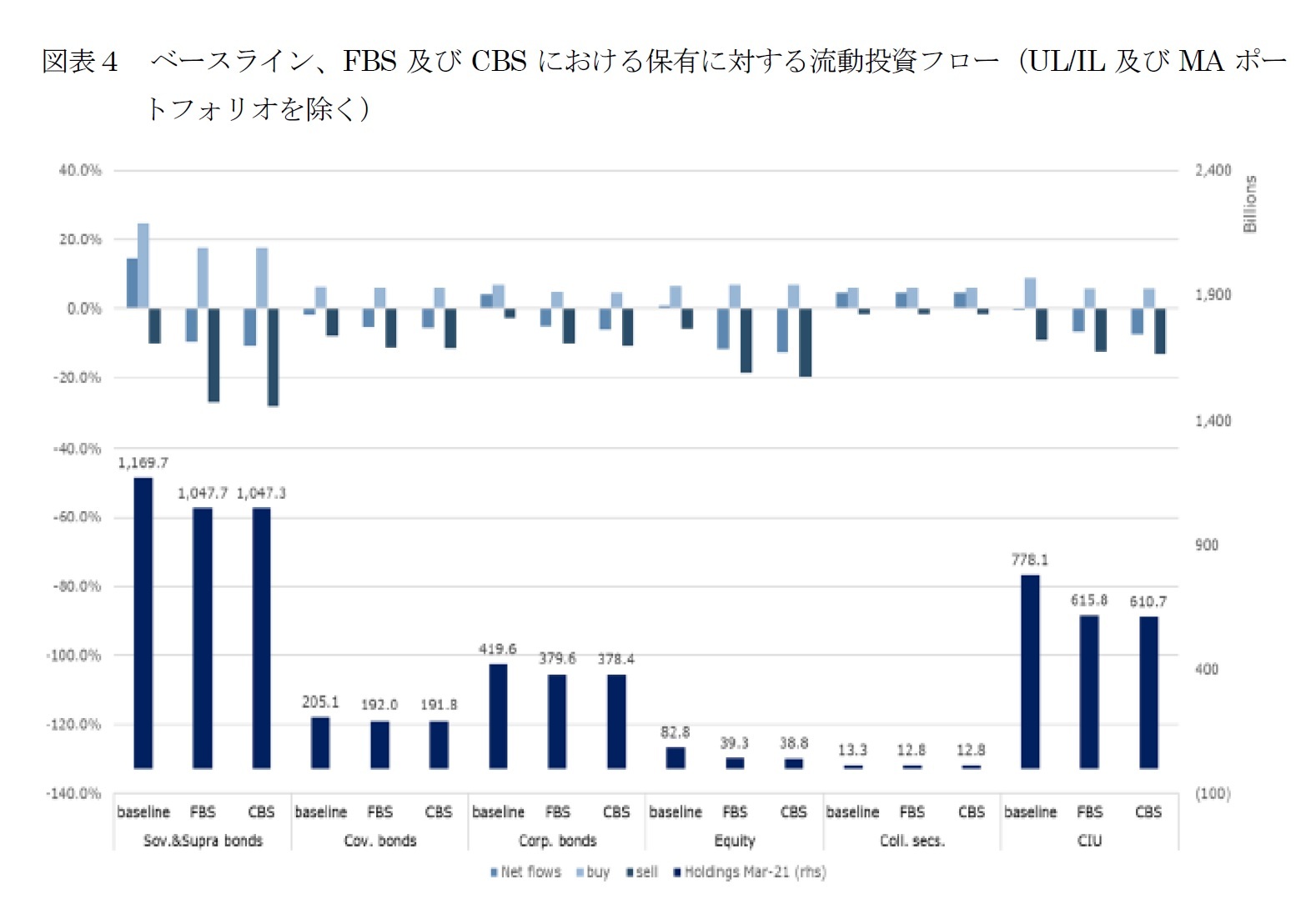

2020年3月時点におけるベースライン、FBS及びCBSの資産配分とともに、UL/IL及びMAポートフォリオを除く、生命保険・損害保険事業の(各資産の期末資産残高に対する比率での)主要資産種類全体の投資フロー合計の構造を示している。

ストレス後、3つのシナリオ全てで安定している担保付証券を除いて、全ての資産カテゴリーでネット売却が発生する。売越しは (部分的には)(1)で説明した解約と請求流出の増加に関連している。

資産種類別には、ソブリン債及び国際機関債のネット・フローは、ベースラインでのネット購入(+14.5%)から、FBSでのネット売却(▲9.6%)及びCBSでのネット売却(▲10.6%)へと転換している。社債のネット・フローは、ベースラインの4.1%からFBSの▲5.2%、CBSの▲6.0%へと減少している。株式のネット・フローは、ベースラインの+0.7%から、FBSで▲11.7%、CBSで▲12.8%に減少し、大幅な変化を示している。

生命保険ポートフォリオと損害保険ポートフォリオ (UL/IL及びMAポートフォリオを除く)の投資ネット・フローを合計すると、ベースラインの1.2%から、FBSで▲3.6%に、CBSで▲3.8%に変化している。

UL/ILポートフォリオの変化はさらに大きく、ベースラインの1.8%から、FSBで▲7.5%、CBSで▲7.6%となっているが、これらのポートフォリオによって生成されたフローは、ビジネスの他の部分をカバーするために利用できないため、詳細には分析されていない。

MAポートフォリオは、3つのシナリオ全てで比較的一定のままである。

2020年3月時点におけるベースライン、FBS及びCBSの資産配分とともに、UL/IL及びMAポートフォリオを除く、生命保険・損害保険事業の(各資産の期末資産残高に対する比率での)主要資産種類全体の投資フロー合計の構造を示している。

ストレス後、3つのシナリオ全てで安定している担保付証券を除いて、全ての資産カテゴリーでネット売却が発生する。売越しは (部分的には)(1)で説明した解約と請求流出の増加に関連している。

資産種類別には、ソブリン債及び国際機関債のネット・フローは、ベースラインでのネット購入(+14.5%)から、FBSでのネット売却(▲9.6%)及びCBSでのネット売却(▲10.6%)へと転換している。社債のネット・フローは、ベースラインの4.1%からFBSの▲5.2%、CBSの▲6.0%へと減少している。株式のネット・フローは、ベースラインの+0.7%から、FBSで▲11.7%、CBSで▲12.8%に減少し、大幅な変化を示している。

生命保険ポートフォリオと損害保険ポートフォリオ (UL/IL及びMAポートフォリオを除く)の投資ネット・フローを合計すると、ベースラインの1.2%から、FBSで▲3.6%に、CBSで▲3.8%に変化している。

UL/ILポートフォリオの変化はさらに大きく、ベースラインの1.8%から、FSBで▲7.5%、CBSで▲7.6%となっているが、これらのポートフォリオによって生成されたフローは、ビジネスの他の部分をカバーするために利用できないため、詳細には分析されていない。

MAポートフォリオは、3つのシナリオ全てで比較的一定のままである。

(2022年02月01日「保険・年金フォーカス」)

このレポートの関連カテゴリ

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/23 | EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【EIOPAによる2021年保険ストレステストの結果について(3)-流動性コンポーネントへの影響と保険業界団体の反応-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

EIOPAによる2021年保険ストレステストの結果について(3)-流動性コンポーネントへの影響と保険業界団体の反応-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!