- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 外債投資の失速が鮮明に~国内投資家による外債投資の最近の動向と展望

2022年01月04日

文字サイズ

- 小

- 中

- 大

1――2021年の外債投資動向

2021年は世界的に経済活動の再開が進む中でインフレがテーマとなり、多くの中央銀行が金融緩和の縮小や利上げに舵を切った一年であった。

まだ昨年のデータは出揃っていないものの、世界の経済と金融政策が大きな転換点を迎えた中で、国内投資家が外国債券に対してどのような投資行動を採ったのかを可能な範囲で確認する。

まだ昨年のデータは出揃っていないものの、世界の経済と金融政策が大きな転換点を迎えた中で、国内投資家が外国債券に対してどのような投資行動を採ったのかを可能な範囲で確認する。

1|全体像

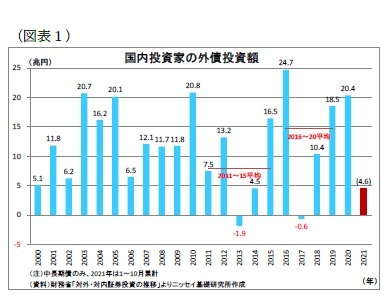

1|全体像まず、データが出揃っている21年1~10月累計の国内投資家による外国債券投資(短期債を除く中長期債の買い越し額)は4.6兆円と20年(通年)から大きく減少し、17年以来の低水準となった(図表1)。4.6兆円という投資額は直近5年間(2016年~20年)の平均年間投資額(14.7兆円)と比べても明らかに低い水準となる。その上、大規模な金融機関など指定報告機関ベースで公表されている11月の動向(0.3兆円の売り越し)、ならびに同じベースで週次で公表されている12月の動向(11/28~12/18の期間累計で2.3兆円の売り越し)を勘案すると、21年通年の投資額はさらに低位に留まった可能性が高い。つまり、近年活発になっていた外債投資は昨年に大きく失速したということになる。

2|投資家別・・・誰が買い控えたのか?

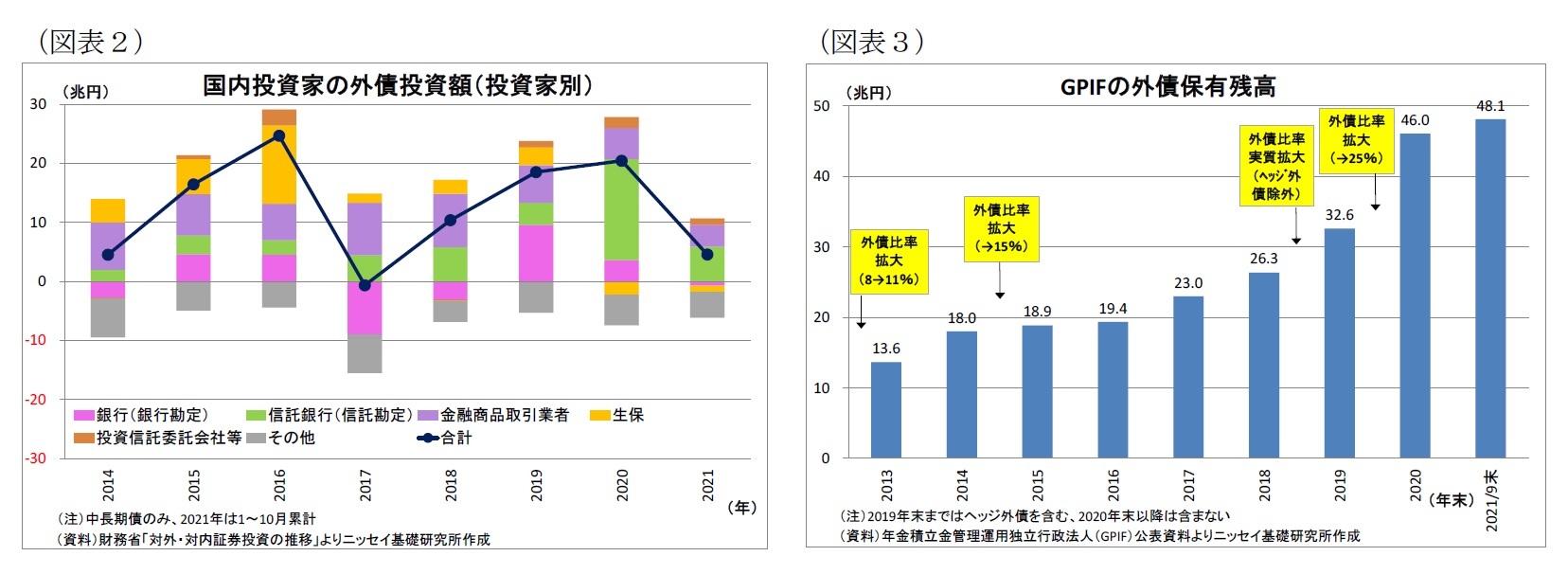

まず、内訳が確認できる昨年10月までについて投資家別の動向を見ると(図表2)、公的・私的年金基金の動向を示すとされ、2020年に最も買い越していた信託銀行信託勘定による買い越し幅の縮小(20年17.1兆円→21年1-10月5.9兆円)が目立つ。そして、同勘定の投資縮小が目立つ理由は、200兆円規模の公的年金積立金の運用を担うGPIF(年金積立金管理運用独立行政法人)が外債の積み増しペースを鈍化させた影響が大きいとみられる。GPIFは近年、運用資産に占める外債の比率を段階的に引き上げ、その比率に達するように外債を急ピッチに買い増してきたが、20年末の段階で既に目標の比率に達していた(図表3)。従って、以降21年9月末までの積み増し額は限定的に留まっている。

ただし、21年は世界的に株価が大きく上昇したことから、広く年金基金において、リバランス(基本ポートフォリオとして設定した運用比率からの乖離を修正するための売買)目的の外国株売りが行われたとみられる。実際、同年1~10月の間に信託銀行信託勘定は外国株・投資ファンド持ち分を9.6兆円売り越しており、一部が外債に回った結果、外債投資額は前年から縮小したとは言え、同勘定は20年に続いて最大の買い越し主体の座を維持している。

まず、内訳が確認できる昨年10月までについて投資家別の動向を見ると(図表2)、公的・私的年金基金の動向を示すとされ、2020年に最も買い越していた信託銀行信託勘定による買い越し幅の縮小(20年17.1兆円→21年1-10月5.9兆円)が目立つ。そして、同勘定の投資縮小が目立つ理由は、200兆円規模の公的年金積立金の運用を担うGPIF(年金積立金管理運用独立行政法人)が外債の積み増しペースを鈍化させた影響が大きいとみられる。GPIFは近年、運用資産に占める外債の比率を段階的に引き上げ、その比率に達するように外債を急ピッチに買い増してきたが、20年末の段階で既に目標の比率に達していた(図表3)。従って、以降21年9月末までの積み増し額は限定的に留まっている。

ただし、21年は世界的に株価が大きく上昇したことから、広く年金基金において、リバランス(基本ポートフォリオとして設定した運用比率からの乖離を修正するための売買)目的の外国株売りが行われたとみられる。実際、同年1~10月の間に信託銀行信託勘定は外国株・投資ファンド持ち分を9.6兆円売り越しており、一部が外債に回った結果、外債投資額は前年から縮小したとは言え、同勘定は20年に続いて最大の買い越し主体の座を維持している。

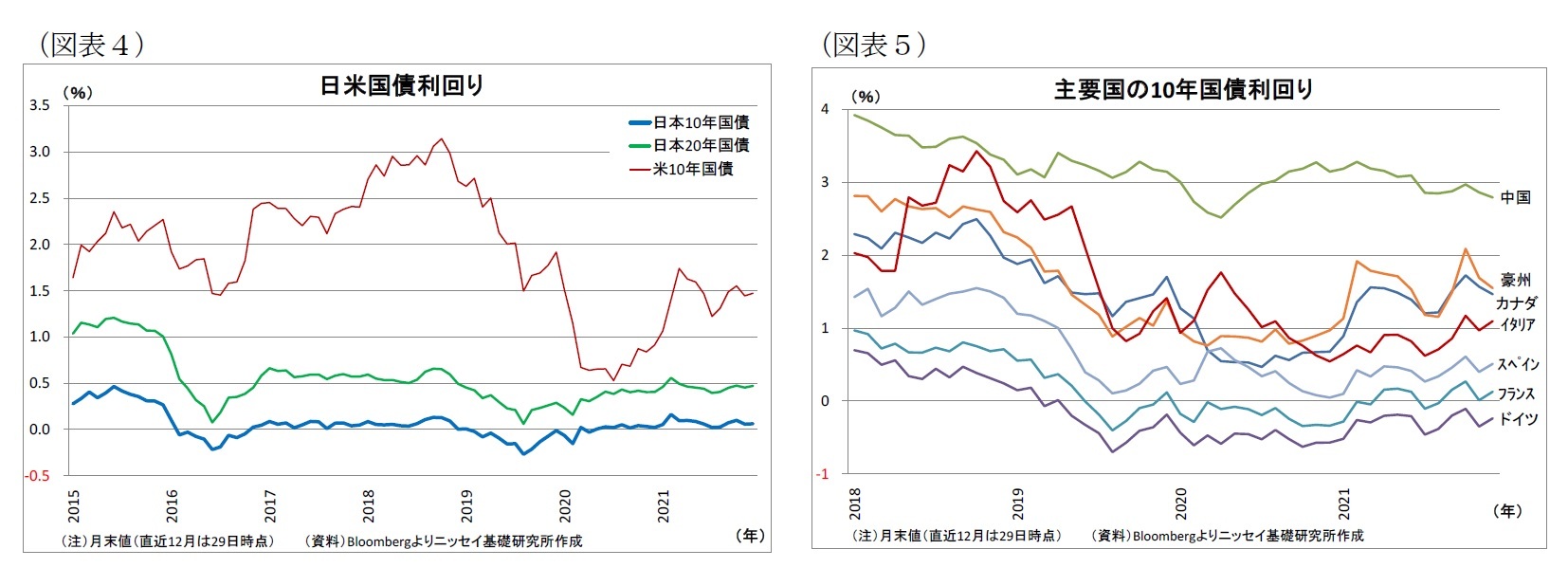

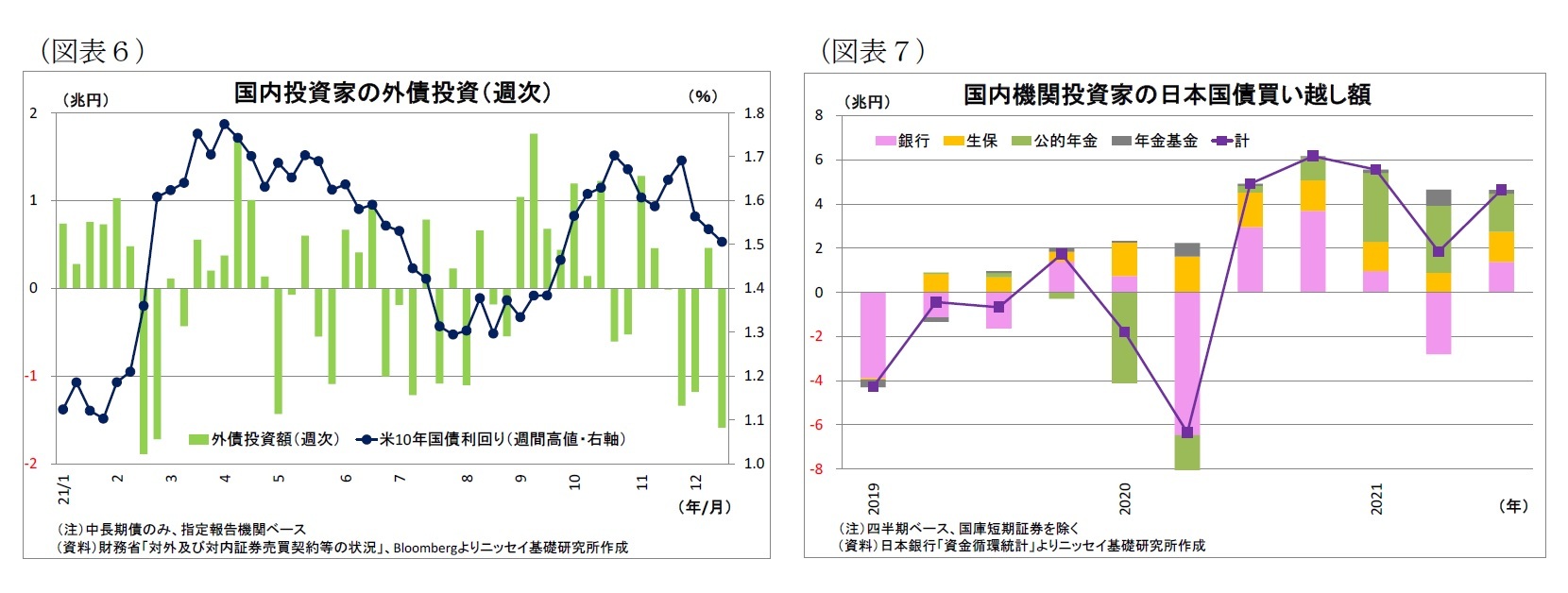

21年には海外の金利(債券利回り)が持ち直して投資妙味が高まったものの(図表4・5)、世界的にインフレが顕在化し、各国中央銀行が金融引き締め方向に舵を切ったことを受けて、先行きのインフレ・金利上昇リスクへの警戒感が高まり、これら投資家の外債投資意欲を慎重化させたとみられる。インフレは債券価値の実質的な目減りを、金利上昇は名目債券価格の下落を意味するためだ。現に、昨年の国内投資家による外債投資動向を週次で確認すると、米長期金利が急上昇した2月や、米国などでインフレが高進して長期化懸念が高まった11月以降の売り越しが目立つ1。

その反面、生保では21年も日本国債の明確な買い越しが続いている2(図表7)。インフレ・金利上昇リスクの高い外債を避け、金利は低めとはいえ、デフレ体質で日銀の介入によって金利上昇リスクが強制的に抑えられている日本国債に資金を振り向けたとみられる。

その反面、生保では21年も日本国債の明確な買い越しが続いている2(図表7)。インフレ・金利上昇リスクの高い外債を避け、金利は低めとはいえ、デフレ体質で日銀の介入によって金利上昇リスクが強制的に抑えられている日本国債に資金を振り向けたとみられる。

1 そのほか、夏場の売り越しも目立つが、この際は米金利低下(債券価格上昇)に伴って利益確定売りが優勢になったものとみられる。

2 21年は公的年金による日本国債買い

3|投資先別・・・どの国の債券を買い控えたのか?

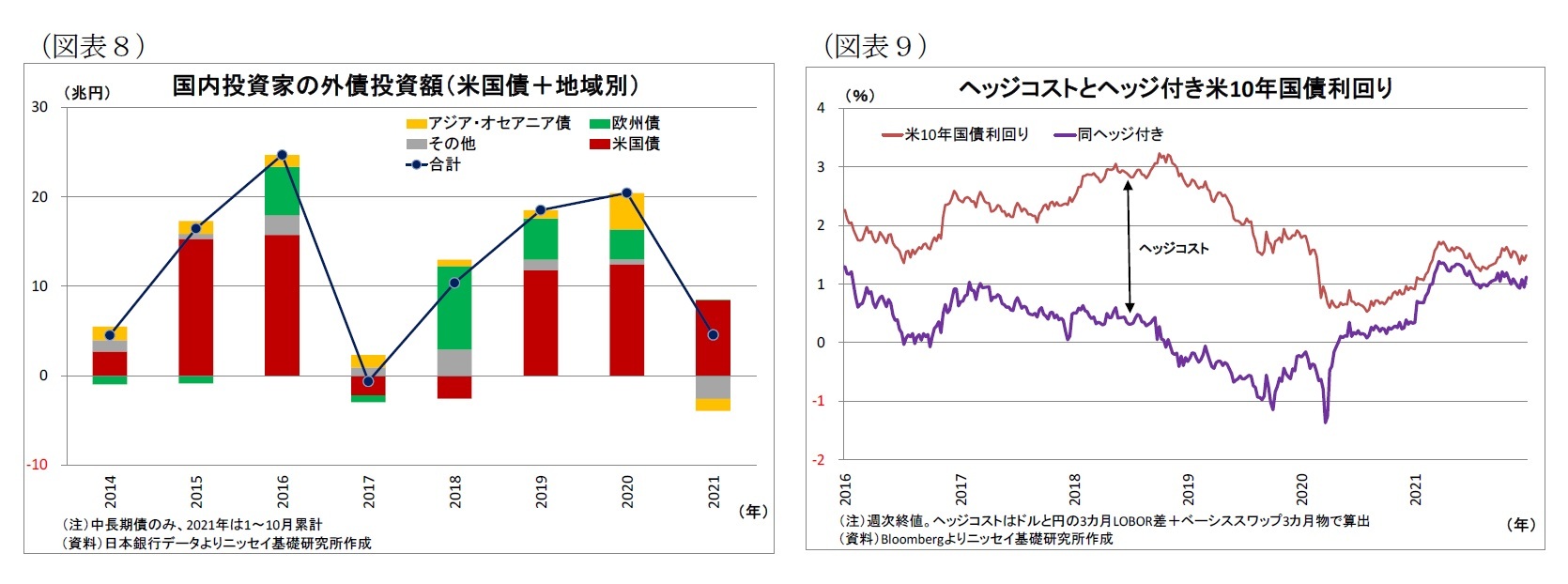

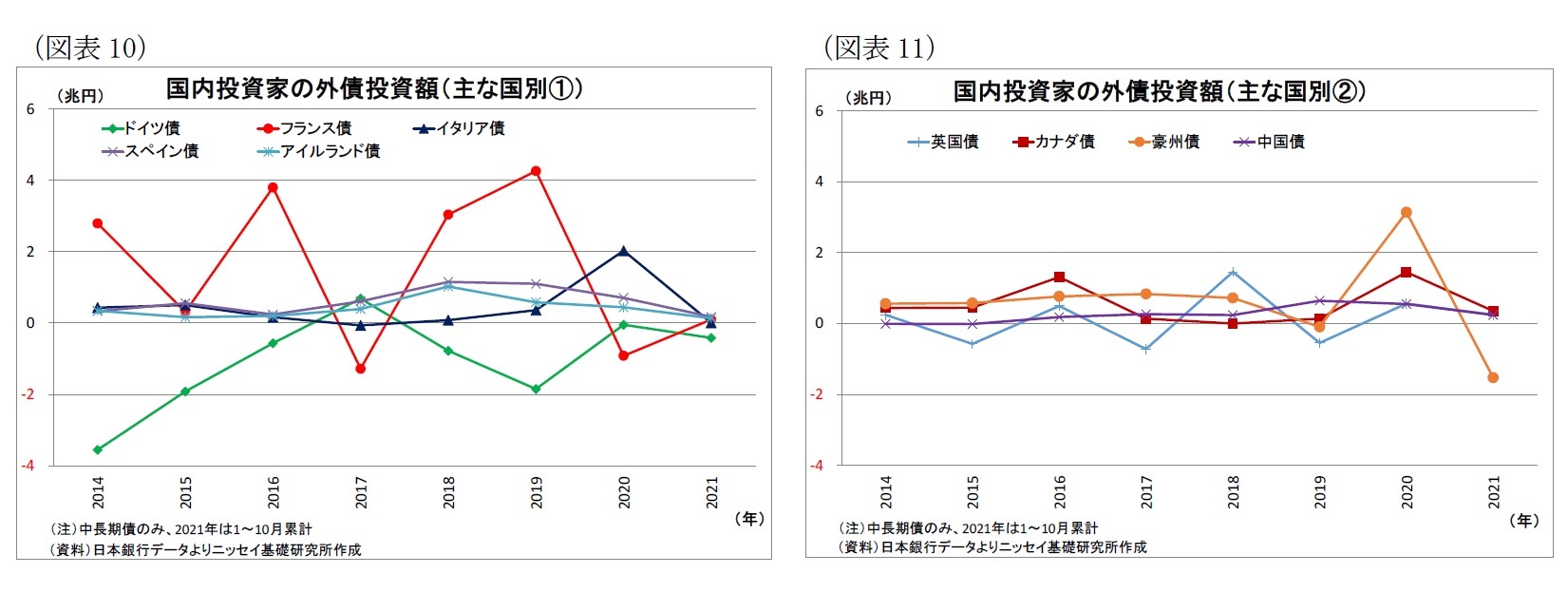

次に国内投資家による外債投資の投資先の国・地域を確認すると、軒並み投資額が減少している。

従来、外債投資におけるメインの投資先である米国債(主力の国債のほか社債などを含む)は、2021年1~10月にかけて8.5兆円の買い越しと大幅な買い越しながら、20年通年と比べると4兆円減と減速している(図表8)。また、既述の通り11~12月の外債投資はトータルで売り越しとなっていることから、通年ではさらに減速している可能性が高い。

昨年の米国国債利回りは上昇したうえ(図表4・6)、為替のヘッジコストが低位で安定して推移したことで、ヘッジコスト控除後の米国債利回りも持ち直し(図表9)、投資妙味が高まったにもかかわらず、投資が手控えられたことになる。同国ではインフレが高進し、FRBの利上げ観測が高まったことで、先々の金利上昇リスクやヘッジコスト上昇リスクが嫌気された可能性が高い。

次に国内投資家による外債投資の投資先の国・地域を確認すると、軒並み投資額が減少している。

従来、外債投資におけるメインの投資先である米国債(主力の国債のほか社債などを含む)は、2021年1~10月にかけて8.5兆円の買い越しと大幅な買い越しながら、20年通年と比べると4兆円減と減速している(図表8)。また、既述の通り11~12月の外債投資はトータルで売り越しとなっていることから、通年ではさらに減速している可能性が高い。

昨年の米国国債利回りは上昇したうえ(図表4・6)、為替のヘッジコストが低位で安定して推移したことで、ヘッジコスト控除後の米国債利回りも持ち直し(図表9)、投資妙味が高まったにもかかわらず、投資が手控えられたことになる。同国ではインフレが高進し、FRBの利上げ観測が高まったことで、先々の金利上昇リスクやヘッジコスト上昇リスクが嫌気された可能性が高い。

2――2022年における外債投資の展望

最後に、今年の外債投資の動向を考えると、昨年に続いて海外の金利とインフレの動向がポイントになる。

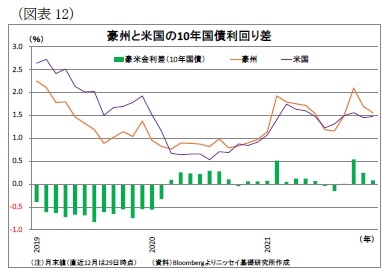

まず、世界の中心的な金利指標である米国の国債利回りは、FRBによる緩和縮小と段階的な利上げに伴って緩やかに上昇すると見込まれる。これに伴って、米国以外の国々の金利にも上昇圧力がかかるだろう。海外金利が上昇すれば、先々のインフレや金利上昇リスクに対するバッファが厚みを増すことになる。一方、海外のインフレについては、コロナの感染が抑制されて強い行動制限が回避されることによって供給制約が緩和されるにつれて、次第に落ち着いてくることが予想される。

従って、外債投資の観点では、金利上昇による投資妙味向上とインフレ懸念の緩和が追い風になる一方で、先々の金利上昇リスクと米利上げに伴うドルヘッジコストの上昇が重荷となる形となり、国内投資家による外債投資額(特にヘッジ無しのオープン外債)は昨年からやや持ち直すと見ている。

また、来年の外債投資を考えるうえでは、もう一つ注目すべき要素がある。それは、政府によって設立された大学ファンドの運用開始だ。同ファンドの資産規模は約10兆円で、今年度内に運用が開始される見込みとなっている。運用資産の割合については、グローバル株式65%、グローバル債券35%を目安とする方針が示されている3。外債の割合や投資の時期・ペースは今のところ不明だが、同ファンドによって、今後、外債投資の追加的なフローが兆円規模で発生する可能性がある。

以上の通り、昨年の国内投資家による外債投資は失速した。外債投資における為替ヘッジの有無の割合は不明だが、ヘッジをかけないオープン外債の場合には、円売り外貨買い取引を通じて為替市場における円安圧力になる。従って、昨年、国内投資家の外債投資が失速したことは、為替市場において円安圧力の低減として働いた可能性が高い。一方、筆者の見立て通り、今年の外債投資がオープン外債を中心に持ち直せば、円安をサポートする材料となる。

3 「世界と伍する研究大学の実現に向けた大学ファンドの資金運用の基本的な考え方」(令和3年8 月 総合科学技術・イノベーション会議)

まず、世界の中心的な金利指標である米国の国債利回りは、FRBによる緩和縮小と段階的な利上げに伴って緩やかに上昇すると見込まれる。これに伴って、米国以外の国々の金利にも上昇圧力がかかるだろう。海外金利が上昇すれば、先々のインフレや金利上昇リスクに対するバッファが厚みを増すことになる。一方、海外のインフレについては、コロナの感染が抑制されて強い行動制限が回避されることによって供給制約が緩和されるにつれて、次第に落ち着いてくることが予想される。

従って、外債投資の観点では、金利上昇による投資妙味向上とインフレ懸念の緩和が追い風になる一方で、先々の金利上昇リスクと米利上げに伴うドルヘッジコストの上昇が重荷となる形となり、国内投資家による外債投資額(特にヘッジ無しのオープン外債)は昨年からやや持ち直すと見ている。

また、来年の外債投資を考えるうえでは、もう一つ注目すべき要素がある。それは、政府によって設立された大学ファンドの運用開始だ。同ファンドの資産規模は約10兆円で、今年度内に運用が開始される見込みとなっている。運用資産の割合については、グローバル株式65%、グローバル債券35%を目安とする方針が示されている3。外債の割合や投資の時期・ペースは今のところ不明だが、同ファンドによって、今後、外債投資の追加的なフローが兆円規模で発生する可能性がある。

以上の通り、昨年の国内投資家による外債投資は失速した。外債投資における為替ヘッジの有無の割合は不明だが、ヘッジをかけないオープン外債の場合には、円売り外貨買い取引を通じて為替市場における円安圧力になる。従って、昨年、国内投資家の外債投資が失速したことは、為替市場において円安圧力の低減として働いた可能性が高い。一方、筆者の見立て通り、今年の外債投資がオープン外債を中心に持ち直せば、円安をサポートする材料となる。

3 「世界と伍する研究大学の実現に向けた大学ファンドの資金運用の基本的な考え方」(令和3年8 月 総合科学技術・イノベーション会議)

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2022年01月04日「基礎研レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【外債投資の失速が鮮明に~国内投資家による外債投資の最近の動向と展望】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

外債投資の失速が鮮明に~国内投資家による外債投資の最近の動向と展望のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!