- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 中国・アジア保険事情 >

- インドの生命保険会社の状況-2020年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-

2021年11月16日

インドの生命保険会社の状況-2020年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1―はじめに

インドの生命保険会社を巡る状況等については、これまでもいくつかのレポート1で定期的に報告してきている。

生命保険会社各社は、Public Disclosureとして、四半期毎に決算数値の公表を行っている。また、インドの保険監督当局であるIRDAI(Insurance Regulatory and Development Authority of India)は、毎年12月から翌年の1月にかけて、Annual Reportを作成して、前年度の決算に基づく業界全体の数値等を報告している。

このレポートでは、国営生命保険会社であるLIC2と民間の外資系生命保険会社の5社について、2020年度決算ベースの各社のPublic Disclosures資料の数値に基づいて、その成長性・効率性・収益性・健全性等の状況について報告する。なお、現段階においては、IRDAIの2020年度のAnnual Reportは未公表のため、業界全体の最新数値は2019年度となっている。さらに、最後にインドでの新型コロナウイルス(COVID-19)の感染拡大による影響について簡単に触れておく。

1 基礎研レター「インドの生命保険市場(1)~(6)」(2015.11 30~2016.1.18)、保険年金フォーカス「インドの生命保険会社の状況-2018年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-」(2019.11.19)、保険年金フォーカス「インドの保険監督当局IRDAIがD‐SIIsとして3社を特定等」(2020.10.1)、保険年金フォーカス「インドの生命保険会社の状況-2019年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-」(2020.11.17)等

2 政府は2022年3月までにLICの最大10%の株式を売却することを予定している。

生命保険会社各社は、Public Disclosureとして、四半期毎に決算数値の公表を行っている。また、インドの保険監督当局であるIRDAI(Insurance Regulatory and Development Authority of India)は、毎年12月から翌年の1月にかけて、Annual Reportを作成して、前年度の決算に基づく業界全体の数値等を報告している。

このレポートでは、国営生命保険会社であるLIC2と民間の外資系生命保険会社の5社について、2020年度決算ベースの各社のPublic Disclosures資料の数値に基づいて、その成長性・効率性・収益性・健全性等の状況について報告する。なお、現段階においては、IRDAIの2020年度のAnnual Reportは未公表のため、業界全体の最新数値は2019年度となっている。さらに、最後にインドでの新型コロナウイルス(COVID-19)の感染拡大による影響について簡単に触れておく。

1 基礎研レター「インドの生命保険市場(1)~(6)」(2015.11 30~2016.1.18)、保険年金フォーカス「インドの生命保険会社の状況-2018年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-」(2019.11.19)、保険年金フォーカス「インドの保険監督当局IRDAIがD‐SIIsとして3社を特定等」(2020.10.1)、保険年金フォーカス「インドの生命保険会社の状況-2019年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-」(2020.11.17)等

2 政府は2022年3月までにLICの最大10%の株式を売却することを予定している。

2―収入保険料の状況

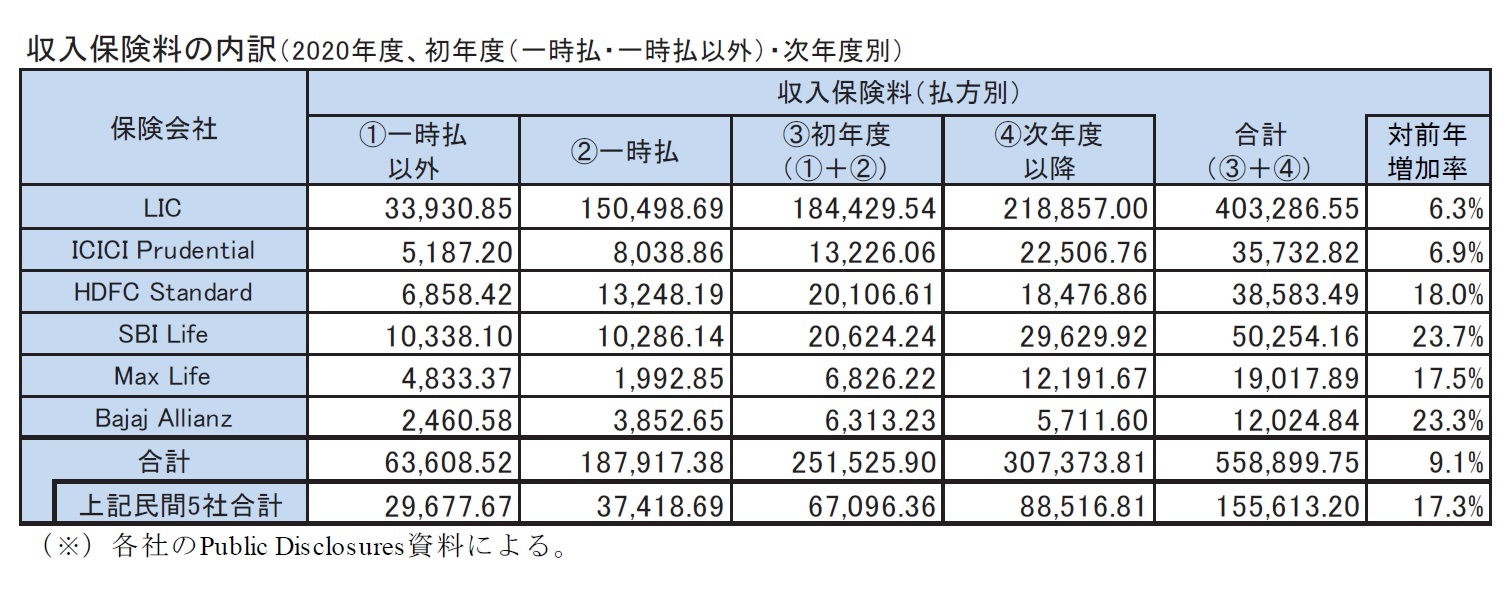

2020年度の収入保険料の払方別の内訳は、以下の図表の通りである。

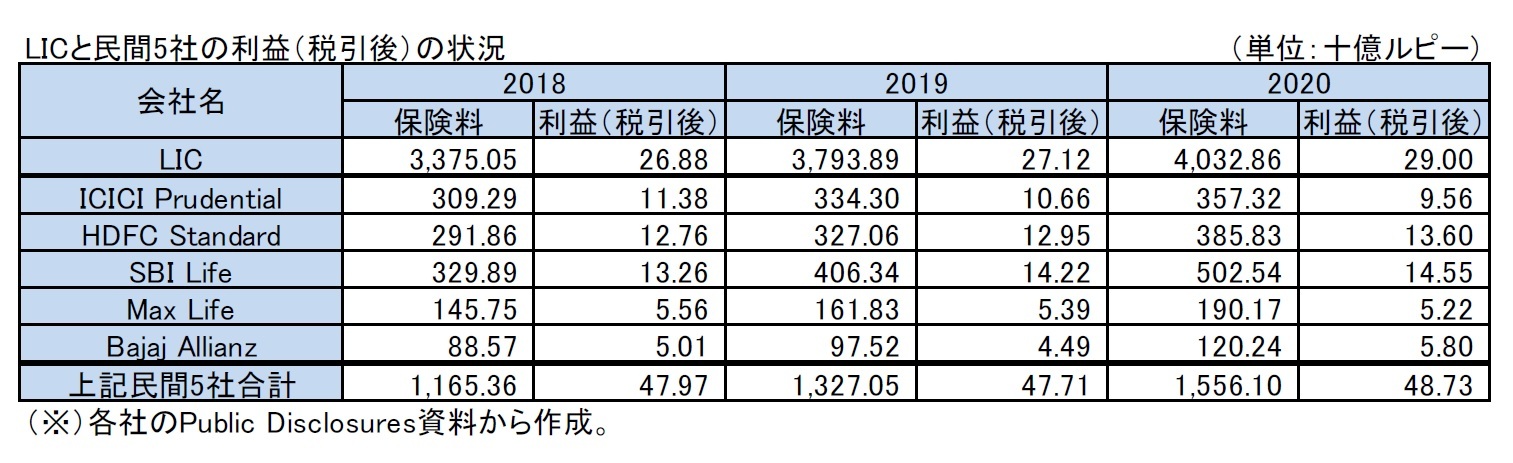

全体の収入保険料の対前年増加率については、民間5社のうちICICI Prudential以外は2桁進展で、民間5社全体でも17.3%(2019年度は13.9%、2018年度は21.3%)と引き続き高い進展となっている。一方で、LICは6.3%の進展だったが、そのシェアについては、2017年度についに7割を切ることとなっていたが、その後も引き続き低下傾向にある。

払方別の内訳では、一時払の割合が、LIC、HDFC Standard、Bajaj Allianzでは3割を超えて高くなっているが、ICICI Prudential、SBI Lifeは2割程度、Max Lifeは1割程度となっている。

全体の収入保険料の対前年増加率については、民間5社のうちICICI Prudential以外は2桁進展で、民間5社全体でも17.3%(2019年度は13.9%、2018年度は21.3%)と引き続き高い進展となっている。一方で、LICは6.3%の進展だったが、そのシェアについては、2017年度についに7割を切ることとなっていたが、その後も引き続き低下傾向にある。

払方別の内訳では、一時払の割合が、LIC、HDFC Standard、Bajaj Allianzでは3割を超えて高くなっているが、ICICI Prudential、SBI Lifeは2割程度、Max Lifeは1割程度となっている。

3―経営効率の状況

1|継続率

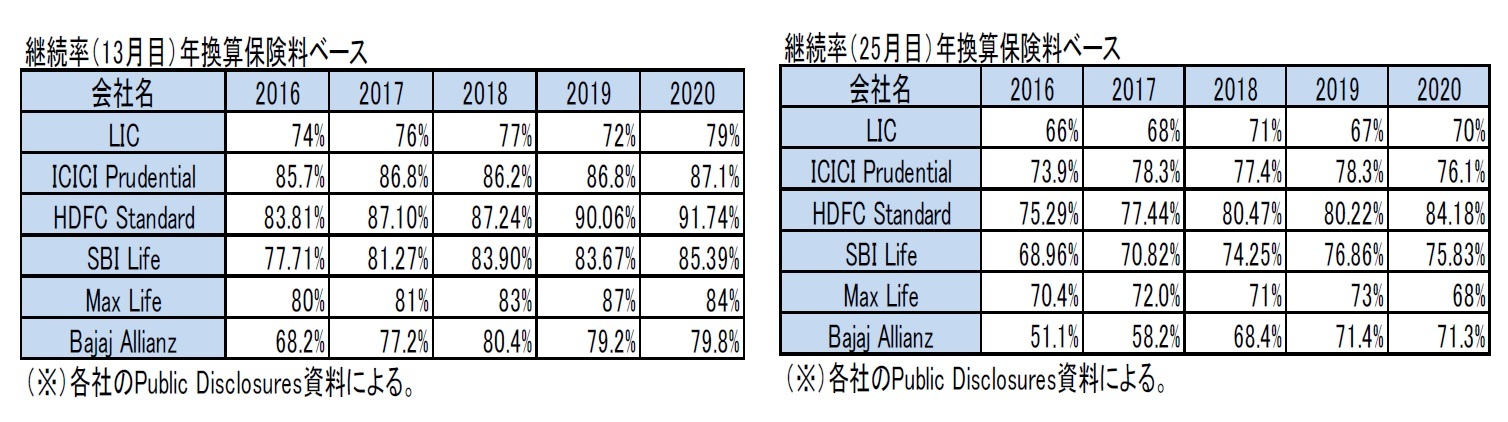

保険契約の13月目と25月目の継続率(年換算保険料ベース)の過去5年間の推移は、以下の図表の通りである。継続率は、商品・販売チャネル等によっても、大きく異なるが、これらの合計数値として、各社の数値が示されている。なお、各社の算出ベースは必ずしも統一されているとは限らないので、会社間で水準を比較する場合には注意が必要となる。

LICとBajaj Allianzを除く民間4社の13月目継続率は84%以上、ICICI Prudential、HDFC Standard、SBI Life の25月目継続率は75%以上となっている。なお、LICの13月目及び25月目継続率は、民間5社に比べて相対的に低い水準となっている。

各社とも、継続率の改善は大きな課題であり、監督当局であるIRDAIも注視している。これまで、基本的には、各社とも着実に水準の向上を図ってきている。

保険契約の13月目と25月目の継続率(年換算保険料ベース)の過去5年間の推移は、以下の図表の通りである。継続率は、商品・販売チャネル等によっても、大きく異なるが、これらの合計数値として、各社の数値が示されている。なお、各社の算出ベースは必ずしも統一されているとは限らないので、会社間で水準を比較する場合には注意が必要となる。

LICとBajaj Allianzを除く民間4社の13月目継続率は84%以上、ICICI Prudential、HDFC Standard、SBI Life の25月目継続率は75%以上となっている。なお、LICの13月目及び25月目継続率は、民間5社に比べて相対的に低い水準となっている。

各社とも、継続率の改善は大きな課題であり、監督当局であるIRDAIも注視している。これまで、基本的には、各社とも着実に水準の向上を図ってきている。

4―収益性の状況

5―健全性等の状況

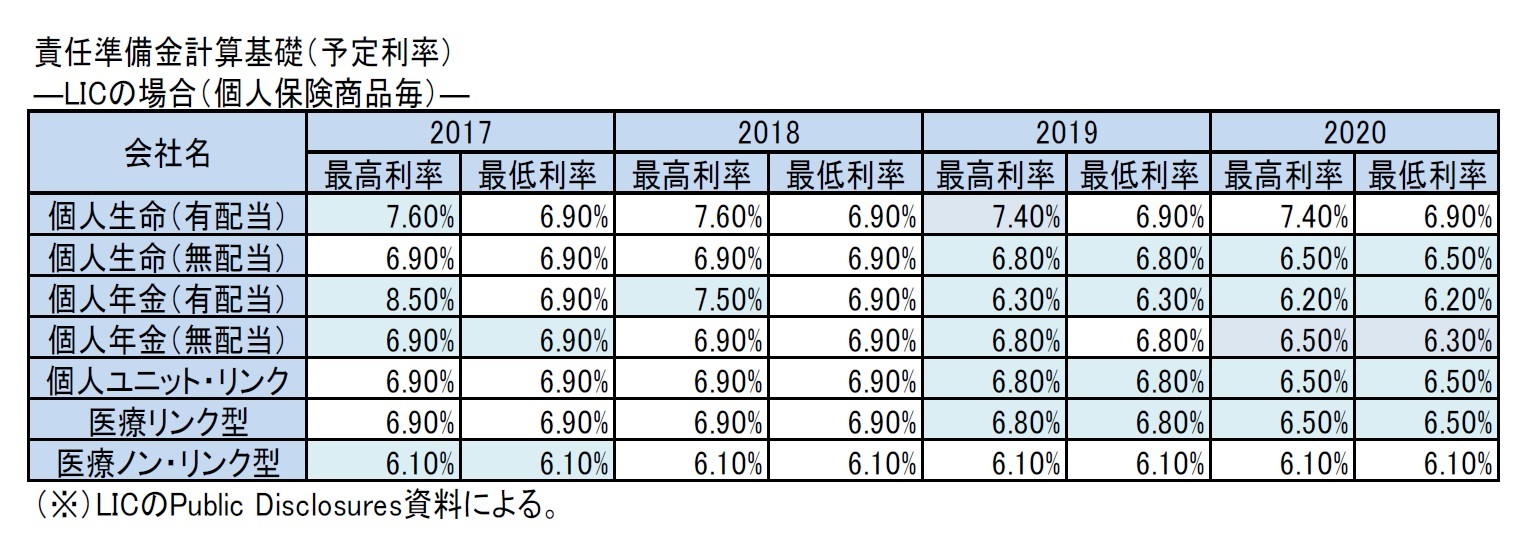

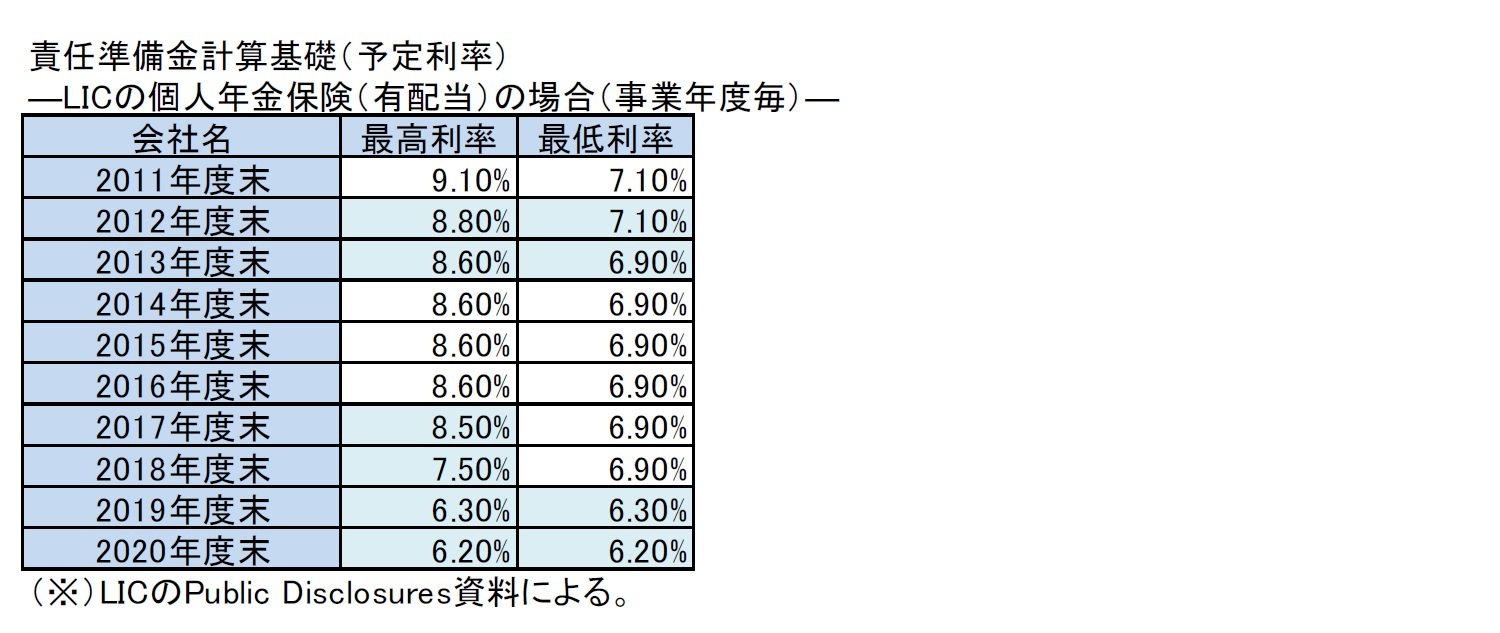

1|責任準備金の計算基礎

インドの生命保険会社の責任準備金の計算基礎については、全社統一の計算基礎率が定められているわけではない。毎年度末決算において、それぞれの会社の状況を踏まえて決定されるため、各社毎に異なっている。ロック・フリー方式3で定められるため、契約毎に毎年の計算基礎率が変化することにもなる。以下では、代表的な計算基礎である、予定利率と予定死亡率の状況について、報告する。

3 責任準備金評価において用いる計算基礎について、契約時に使用したものを固定(ロック・イン)するのではなく、評価時毎にその時々に適正と考えられる計算基礎等で評価する方式

インドの生命保険会社の責任準備金の計算基礎については、全社統一の計算基礎率が定められているわけではない。毎年度末決算において、それぞれの会社の状況を踏まえて決定されるため、各社毎に異なっている。ロック・フリー方式3で定められるため、契約毎に毎年の計算基礎率が変化することにもなる。以下では、代表的な計算基礎である、予定利率と予定死亡率の状況について、報告する。

3 責任準備金評価において用いる計算基礎について、契約時に使用したものを固定(ロック・イン)するのではなく、評価時毎にその時々に適正と考えられる計算基礎等で評価する方式

(1)予定利率

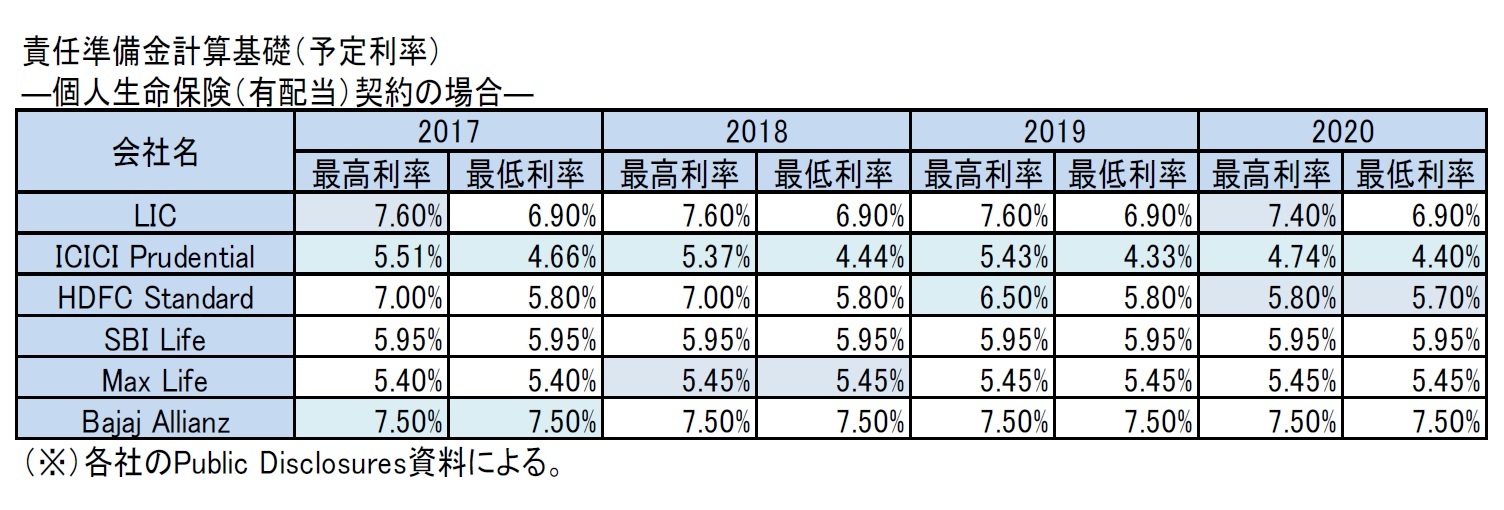

個人生命保険(有配当)契約の場合の水準について、各社の状況を見てみると、Bajaj Allianzを除く民間4社に比べて、LICは相対的に高い予定利率を採用してきている。

2017年度においては、LICは最高利率を引き下げ、Bajaj Allianzが予定利率を引き上げていた。2018年度は、ICICI Prudentialが予定利率を引き下げたが、Max Lifeは予定利率を引き上げた。2019年度はICICI PrudentialとHDFC Standardが予定利率を引き下げたが、2020年度はこれらの2社に加えて、LICも予定利率を引き下げた(以下の各図表において、前年度から変更が行われた部分に網掛けをしている、以下の図表で同様)。

個人生命保険(有配当)契約の場合の水準について、各社の状況を見てみると、Bajaj Allianzを除く民間4社に比べて、LICは相対的に高い予定利率を採用してきている。

2017年度においては、LICは最高利率を引き下げ、Bajaj Allianzが予定利率を引き上げていた。2018年度は、ICICI Prudentialが予定利率を引き下げたが、Max Lifeは予定利率を引き上げた。2019年度はICICI PrudentialとHDFC Standardが予定利率を引き下げたが、2020年度はこれらの2社に加えて、LICも予定利率を引き下げた(以下の各図表において、前年度から変更が行われた部分に網掛けをしている、以下の図表で同様)。

(2021年11月16日「保険・年金フォーカス」)

このレポートの関連カテゴリ

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

| 2025/09/25 | 数字の「49」に関わる各種の話題-49という数字に皆さんはどんなイメージを有しているのだろう- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年10月22日

貿易統計25年9月-米国向け自動車輸出が数量ベースで一段と落ち込む。7-9月期の外需寄与度は前期比▲0.4%程度のマイナスに -

2025年10月22日

米連邦地裁、Googleへの是正措置を公表~一般検索サービス市場における独占排除 -

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を -

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【インドの生命保険会社の状況-2020年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

インドの生命保険会社の状況-2020年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!