- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- Brexitに向けての保険会社及びLloyd’sの対応-欧州拠点移転等の状況はどうなっているのか-

2018年11月12日

Brexitに向けての保険会社及びLloyd’sの対応-欧州拠点移転等の状況はどうなっているのか-

文字サイズ

- 小

- 中

- 大

(1)アイルランド

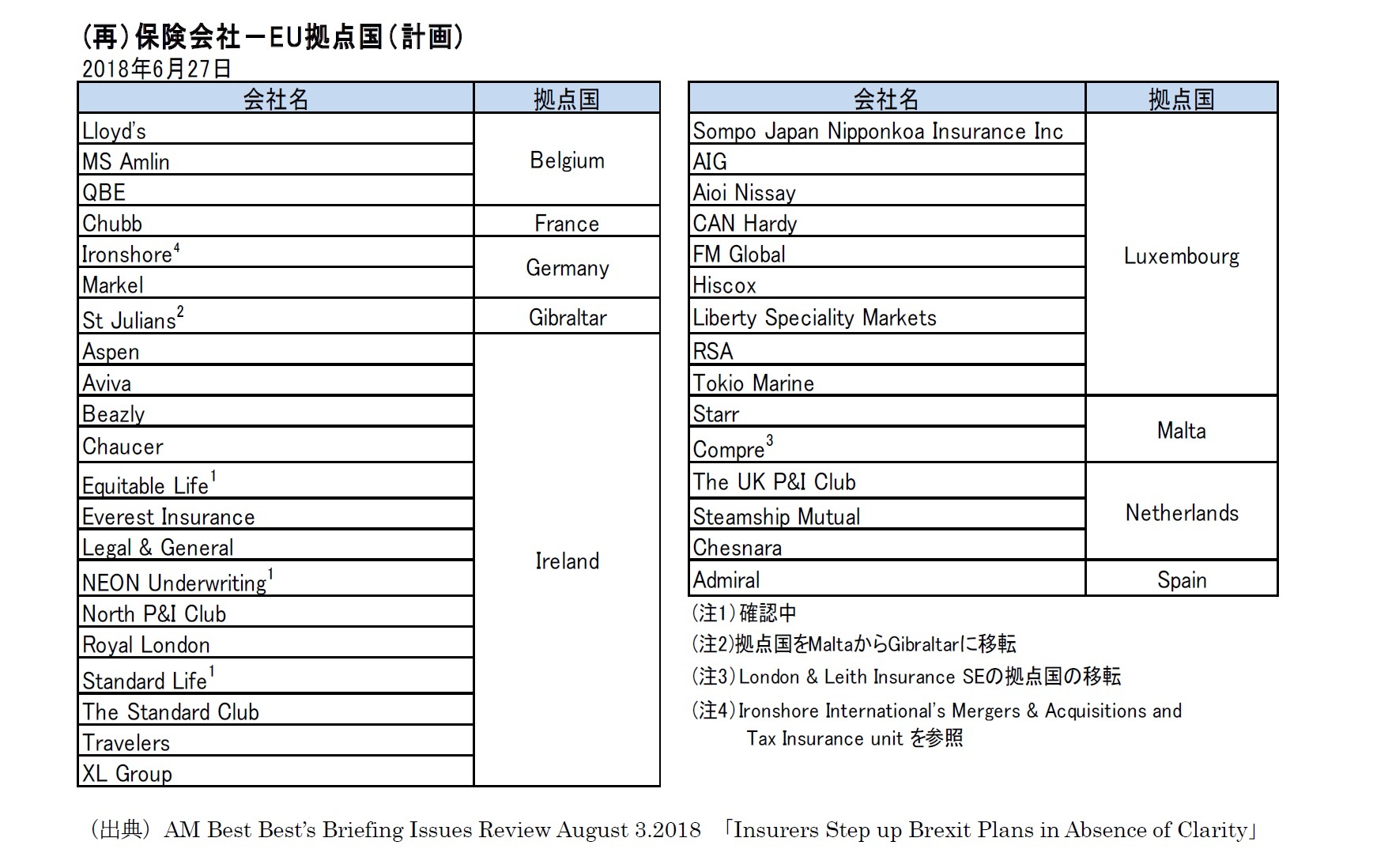

これによると、移転先としては、アイルランドが最も人気のある選択肢となっている。

アイルランドは英国と同様に英語が公用語の国であり、英国の保険会社にとっては地理的にも近い。Aspen、Equitable Life、North P&I Club、Royal London、The Standard Club及びXL Groupなどの保険会社は、既存のローカルの監督当局等との関係や強いローカルプレゼンスを主な理由としてアイルランドの首都ダブリンを選択した、としている。

この中で、例えばバミューダを拠点としているAspenは、ダブリンに子会社を設立し、EEA関連契約の大部分を英国からアイルランドに移転し、新会社は規制当局の認可を受けて2019年第1四半期に営業を開始する予定である、としている。なお、Brexitの影響を受けない既存の英国及び非EEAの契約は、引き続きAspen Insurance UK(AIUK)で引き受ける、と述べた。

また、Avivaは、アイルランドの支店を子会社に転換し、Part VIIに基づく移転を行うとしている。

(2) ルクセンブルグ

ルクセンブルグが、次に人気のある拠点国となっている。ルクセンブルグは、その監督当局であるCommissariat aux Assurances(CAA)が、欧州全体の他の規制当局と比べて、EU規則の執行機関としてはあまり厳格ではなく、「ライトタッチ(light-touch)」の監督当局であり、このために人気が高かったと言われていた。

ルクセンブルグを選択したAIG、Hiscox、RSA、Libertyは、ルクセンブルグが「経験豊富で尊敬される規制当局」であることを選択の理由に挙げていた。

この中で、AIG EuropeのCEOは、ルクセンブルグを指向している理由について、「EUの創設メンバーであるルクセンブルグは、我々の主要市場の多くに近い欧州大陸において、豊富な経験と尊敬される監督当局を有し、安定した経済で堅固なロケーションを提供している。」と述べた。これによりAIGが規制負担を軽減するためにルクセンブルグを選択したとの考え方を否定し、さらに「EUのリスクを100%ロンドンに再保険することはない。」と述べた。

また、RSAは、ルクセンブルグの子会社であるRSALは、Brexitの後に同社のEU本部の役目を果たし、欧州の全ての契約を網羅するとし、既存のEU支店の契約は、Part VIIの移転により、2019年1月1日からRSALに直接移管される予定である、と述べた。

なお、ルクセンブルグは、フランスとドイツという中核となる欧州市場に近く、欧州の中心にあり、将来的にもEUを離脱する可能性が低い、とみなされていることも理由に挙げられている。

この点に関して、AM Bestは「保険会社がEU内に既存契約を保有していない場合、ルクセンブルグは魅力的な所在地であることが証明されている。ローカルの規制当局であるCommissariat aux Assurances(CAA)は、ビジネスフレンドリーで効率的であり、ルクセンブルグは弁護士や会計士などの優れたサポートサービスのネットワークのホストである。」と述べている。

因みに、日本の損害保険会社グループ3社は、ルクセンブルグを選択している。

また、こうしたルクセンブルグへのEU子会社設立の動きにより、ルクセンブルグの財務長官は、Brexitは約2,000人の雇用をもたらす、と述べていた。

(3)その他

以上の2カ国以外では、ベルギーのブリュッセルがLloyd's、MS Amlin及びQBEによって選択されたが、AM Bestは「MS Amlin、QBEがブリュッセルを選択したのは、彼らがブリュッセルに既存のプレゼンスを有しているという事実によって大きく左右された。」と説明している。

また、オランダもThe UK P&I Club、Steamship Mutual及びChesnaraによって選択されているが、The UK P&I Clubは、オランダに子会社を設立する理由について、「オランダは、EU子会社にとって最適な管轄権を有している。主要市場、安定したビジネス環境、ビジネスのための英語の使用、私たちの運用モデルに最適な規制システムを提供している。」と述べた。

その他には、マルタ、ドイツ、フランス、スペインなどがAM Bestのリストに含まれている。

これによると、移転先としては、アイルランドが最も人気のある選択肢となっている。

アイルランドは英国と同様に英語が公用語の国であり、英国の保険会社にとっては地理的にも近い。Aspen、Equitable Life、North P&I Club、Royal London、The Standard Club及びXL Groupなどの保険会社は、既存のローカルの監督当局等との関係や強いローカルプレゼンスを主な理由としてアイルランドの首都ダブリンを選択した、としている。

この中で、例えばバミューダを拠点としているAspenは、ダブリンに子会社を設立し、EEA関連契約の大部分を英国からアイルランドに移転し、新会社は規制当局の認可を受けて2019年第1四半期に営業を開始する予定である、としている。なお、Brexitの影響を受けない既存の英国及び非EEAの契約は、引き続きAspen Insurance UK(AIUK)で引き受ける、と述べた。

また、Avivaは、アイルランドの支店を子会社に転換し、Part VIIに基づく移転を行うとしている。

(2) ルクセンブルグ

ルクセンブルグが、次に人気のある拠点国となっている。ルクセンブルグは、その監督当局であるCommissariat aux Assurances(CAA)が、欧州全体の他の規制当局と比べて、EU規則の執行機関としてはあまり厳格ではなく、「ライトタッチ(light-touch)」の監督当局であり、このために人気が高かったと言われていた。

ルクセンブルグを選択したAIG、Hiscox、RSA、Libertyは、ルクセンブルグが「経験豊富で尊敬される規制当局」であることを選択の理由に挙げていた。

この中で、AIG EuropeのCEOは、ルクセンブルグを指向している理由について、「EUの創設メンバーであるルクセンブルグは、我々の主要市場の多くに近い欧州大陸において、豊富な経験と尊敬される監督当局を有し、安定した経済で堅固なロケーションを提供している。」と述べた。これによりAIGが規制負担を軽減するためにルクセンブルグを選択したとの考え方を否定し、さらに「EUのリスクを100%ロンドンに再保険することはない。」と述べた。

また、RSAは、ルクセンブルグの子会社であるRSALは、Brexitの後に同社のEU本部の役目を果たし、欧州の全ての契約を網羅するとし、既存のEU支店の契約は、Part VIIの移転により、2019年1月1日からRSALに直接移管される予定である、と述べた。

なお、ルクセンブルグは、フランスとドイツという中核となる欧州市場に近く、欧州の中心にあり、将来的にもEUを離脱する可能性が低い、とみなされていることも理由に挙げられている。

この点に関して、AM Bestは「保険会社がEU内に既存契約を保有していない場合、ルクセンブルグは魅力的な所在地であることが証明されている。ローカルの規制当局であるCommissariat aux Assurances(CAA)は、ビジネスフレンドリーで効率的であり、ルクセンブルグは弁護士や会計士などの優れたサポートサービスのネットワークのホストである。」と述べている。

因みに、日本の損害保険会社グループ3社は、ルクセンブルグを選択している。

また、こうしたルクセンブルグへのEU子会社設立の動きにより、ルクセンブルグの財務長官は、Brexitは約2,000人の雇用をもたらす、と述べていた。

(3)その他

以上の2カ国以外では、ベルギーのブリュッセルがLloyd's、MS Amlin及びQBEによって選択されたが、AM Bestは「MS Amlin、QBEがブリュッセルを選択したのは、彼らがブリュッセルに既存のプレゼンスを有しているという事実によって大きく左右された。」と説明している。

また、オランダもThe UK P&I Club、Steamship Mutual及びChesnaraによって選択されているが、The UK P&I Clubは、オランダに子会社を設立する理由について、「オランダは、EU子会社にとって最適な管轄権を有している。主要市場、安定したビジネス環境、ビジネスのための英語の使用、私たちの運用モデルに最適な規制システムを提供している。」と述べた。

その他には、マルタ、ドイツ、フランス、スペインなどがAM Bestのリストに含まれている。

4|拠点国選定の考え方(再び)

AM Bestの見解では、「企業が特定の市場で支店や重要な存在を築いているのは、通常、魅力的なビジネスにアクセスするのに役立つと考えているからである。さらに、彼らはすでに、その特定の場所に引受人員及びインフラストラクチャを配置しており、通常、地方の規制当局との関係を持つことになる。これらは、追加の子会社設立時に発生する運用コストと資本コストを考えると、重要な考慮事項である。」としている。さらに、「EU内で新たなリスクキャリアを構築することのコストの意義が重視されている。保険会社及び関連する営業及びリストラ費用は、彼らの収入に影響を与える。さらに、個別に資本化された追加の子会社は、保険グループ全体の資本性及び資本効率を低下させる可能性がある。増加した運営コストを相殺するために、A.M. Bestは、保険会社がEUでトップラインを伸ばすことを期待している。 一旦保険会社が欧州のインフラストラクチャに投資したら、コスト効率の観点から、より多くの契約を引き受けるためにそれを使用することは論理的である。既存の支店を資本化された子会社にすることは、特定の市場に対するコミットメントを実証する手段であり、結果的に、その市場における保険会社のポジションにはプラスとなる可能性がある。」と述べている。

なお、銀行の場合に人気の高いドイツのフランクフルトやフランスのパリ等は、保険会社の選択肢としては必ずしも高い地位になく、銀行と保険では様相を異にしている。

5|ロンドンの位置付けについて

AM Bestの報告書は、さらに「これらの選ばれた場所のそれぞれにおいて、A.M. Bestは子会社が保険会社の英国事業に比べて小さいと予想している。」と述べている。

加えて、「これまで、ルクセンブルグとアイルランドは新しいEU子会社にとって最も人気のある場所として浮上している。」と述べた後、「しかし、ロンドンの主要な(再)保険ハブとしての地位に挑戦する可能性が高い都市は1つもない。ロンドンは、引き受け能力と関連サービスへのアクセスのプールに支えられて、世界を主導する保険センターの1つとして残りそうである。」と述べている。

AM Bestの見解では、「企業が特定の市場で支店や重要な存在を築いているのは、通常、魅力的なビジネスにアクセスするのに役立つと考えているからである。さらに、彼らはすでに、その特定の場所に引受人員及びインフラストラクチャを配置しており、通常、地方の規制当局との関係を持つことになる。これらは、追加の子会社設立時に発生する運用コストと資本コストを考えると、重要な考慮事項である。」としている。さらに、「EU内で新たなリスクキャリアを構築することのコストの意義が重視されている。保険会社及び関連する営業及びリストラ費用は、彼らの収入に影響を与える。さらに、個別に資本化された追加の子会社は、保険グループ全体の資本性及び資本効率を低下させる可能性がある。増加した運営コストを相殺するために、A.M. Bestは、保険会社がEUでトップラインを伸ばすことを期待している。 一旦保険会社が欧州のインフラストラクチャに投資したら、コスト効率の観点から、より多くの契約を引き受けるためにそれを使用することは論理的である。既存の支店を資本化された子会社にすることは、特定の市場に対するコミットメントを実証する手段であり、結果的に、その市場における保険会社のポジションにはプラスとなる可能性がある。」と述べている。

なお、銀行の場合に人気の高いドイツのフランクフルトやフランスのパリ等は、保険会社の選択肢としては必ずしも高い地位になく、銀行と保険では様相を異にしている。

5|ロンドンの位置付けについて

AM Bestの報告書は、さらに「これらの選ばれた場所のそれぞれにおいて、A.M. Bestは子会社が保険会社の英国事業に比べて小さいと予想している。」と述べている。

加えて、「これまで、ルクセンブルグとアイルランドは新しいEU子会社にとって最も人気のある場所として浮上している。」と述べた後、「しかし、ロンドンの主要な(再)保険ハブとしての地位に挑戦する可能性が高い都市は1つもない。ロンドンは、引き受け能力と関連サービスへのアクセスのプールに支えられて、世界を主導する保険センターの1つとして残りそうである。」と述べている。

4―Lloyd’s of Londonの対応

Lloyd’s of London(以下、「Lloyd's」という)の対応状況は、以下の通りである。

1|ブリュッセルに新しい欧州保険会社を設立

以前のレポートで報告したように、Lloyd's は2017年3月30日の2016年の業績発表において、ブリュッセルに新しい欧州保険会社を設立すると発表した。Lloyd's のCEOのInga Beale氏は、ブリュッセルを選択した理由について、「ブリュッセルは欧州の中心に位置しており、堅固な規制枠組みを提供するという重要な要素を満たしており、Lloyd'sが顧客に専門家による保険引受専門知識を提供し続けることを可能にする。」と述べていた。

Lloyd's のブリュッセルの子会社Lloyd’s Brusselsは、2018年5月に、ベルギーの保険監督当局であるベルギー国立銀行(National Bank of Belgium)により、その設立の認可を受け、2019年1月1日以降、EEA事業から損害保険に関わる全てのリスクを引き受けることが認められた。

なお、2017年の新契約ベースでは、Lloyd'sの227億ドルの引受保険料のうち、約40億ドル(18%)がEU/EEA加盟国からのものだった。

2|Hard Brexitに対処するためのPart VII 移転

Lloyd’sは、10月9日に、Hard Brexitに備えるために、Part VII の移転によって、2020年末までに、全てのEEA契約をLloyd’s Brusselsに移転することを計画している、と公表4した。

また、英国が2020年以前に移行又は実施期間がなくEUを離脱する場合、Lloyd’sは、その引受人が有効な請求の支払を含む契約上の約束を引き続き尊重する、と述べた。

さらに、Lloyd’s は、EEA契約の移転戦略は、顧客を公正に扱うことになるので、欧州規制当局によって支持されることを想定しているが、欧州規制当局が協力的でない場合、移転が完了するまでの間に契約上の約束が完全に満たされることを確実にするために、引受人に指示し、又はその他の措置を取る、と述べた。

これらにより、Hard Brexitの場合でも、Lloyd’sは全ての有効な請求を支払うことを約束した。

なお、Lloyd’s のこのアプローチは英国の監督当局からは全面的に支持されている、と述べた。

さらに、Inga Beale氏は、Brexit後の保険契約の継続を確実にするよう英国政府にロビー活動を行っている、とし、Brexitの不確実性の中で、以前よりもNo deal Brexitに近づいているかもしれないので、Lloyd'sはブリュッセルの子会社計画を加速している、と述べた。

1|ブリュッセルに新しい欧州保険会社を設立

以前のレポートで報告したように、Lloyd's は2017年3月30日の2016年の業績発表において、ブリュッセルに新しい欧州保険会社を設立すると発表した。Lloyd's のCEOのInga Beale氏は、ブリュッセルを選択した理由について、「ブリュッセルは欧州の中心に位置しており、堅固な規制枠組みを提供するという重要な要素を満たしており、Lloyd'sが顧客に専門家による保険引受専門知識を提供し続けることを可能にする。」と述べていた。

Lloyd's のブリュッセルの子会社Lloyd’s Brusselsは、2018年5月に、ベルギーの保険監督当局であるベルギー国立銀行(National Bank of Belgium)により、その設立の認可を受け、2019年1月1日以降、EEA事業から損害保険に関わる全てのリスクを引き受けることが認められた。

なお、2017年の新契約ベースでは、Lloyd'sの227億ドルの引受保険料のうち、約40億ドル(18%)がEU/EEA加盟国からのものだった。

2|Hard Brexitに対処するためのPart VII 移転

Lloyd’sは、10月9日に、Hard Brexitに備えるために、Part VII の移転によって、2020年末までに、全てのEEA契約をLloyd’s Brusselsに移転することを計画している、と公表4した。

また、英国が2020年以前に移行又は実施期間がなくEUを離脱する場合、Lloyd’sは、その引受人が有効な請求の支払を含む契約上の約束を引き続き尊重する、と述べた。

さらに、Lloyd’s は、EEA契約の移転戦略は、顧客を公正に扱うことになるので、欧州規制当局によって支持されることを想定しているが、欧州規制当局が協力的でない場合、移転が完了するまでの間に契約上の約束が完全に満たされることを確実にするために、引受人に指示し、又はその他の措置を取る、と述べた。

これらにより、Hard Brexitの場合でも、Lloyd’sは全ての有効な請求を支払うことを約束した。

なお、Lloyd’s のこのアプローチは英国の監督当局からは全面的に支持されている、と述べた。

さらに、Inga Beale氏は、Brexit後の保険契約の継続を確実にするよう英国政府にロビー活動を行っている、とし、Brexitの不確実性の中で、以前よりもNo deal Brexitに近づいているかもしれないので、Lloyd'sはブリュッセルの子会社計画を加速している、と述べた。

3|ブリュッセルでのEU事業のための資金調達

Lloyd’sは、ブリュッセルでのEU事業の資金を調達するために、シンジケート会員に中央基金への融資を求めることについて、英国の規制当局と話し合っている。

Lloyd's の会報によれば、Lloyd's はシンジケート会員に対して、元受収入保険料の0.33%の融資を求めており、これは2017年ベースでは112百万ポンドになる。貸付のクーポンは、5年国債の利回りで示されるリスクフリー金利に3%の信用リスクプレミアムをプラスしたものになる。シンジケートのための会員のローンが制限付きTier1の分類であることを確保するために、ローンは少なくとも5年間返済されない。この契約は、PRAの承認を条件として、2019年の会計年度からスタートすることが予定されている。

Lloyd’sは、ブリュッセルでのEU事業の資金を調達するために、シンジケート会員に中央基金への融資を求めることについて、英国の規制当局と話し合っている。

Lloyd's の会報によれば、Lloyd's はシンジケート会員に対して、元受収入保険料の0.33%の融資を求めており、これは2017年ベースでは112百万ポンドになる。貸付のクーポンは、5年国債の利回りで示されるリスクフリー金利に3%の信用リスクプレミアムをプラスしたものになる。シンジケートのための会員のローンが制限付きTier1の分類であることを確保するために、ローンは少なくとも5年間返済されない。この契約は、PRAの承認を条件として、2019年の会計年度からスタートすることが予定されている。

(2018年11月12日「基礎研レポート」)

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

| 2025/09/25 | 数字の「49」に関わる各種の話題-49という数字に皆さんはどんなイメージを有しているのだろう- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【Brexitに向けての保険会社及びLloyd’sの対応-欧州拠点移転等の状況はどうなっているのか-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

Brexitに向けての保険会社及びLloyd’sの対応-欧州拠点移転等の状況はどうなっているのか-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!