- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 水面下で広がる円高~経済・企業収益への影響も

2018年11月02日

文字サイズ

- 小

- 中

- 大

1.トピック:水面下で広がる円高

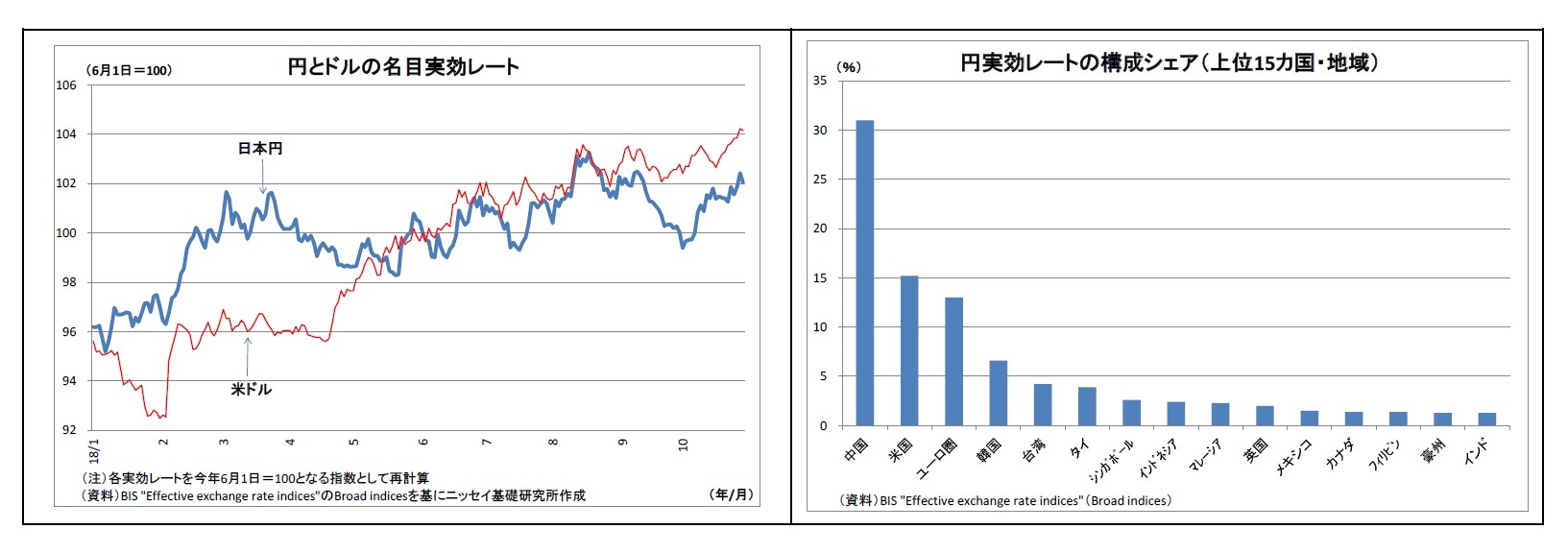

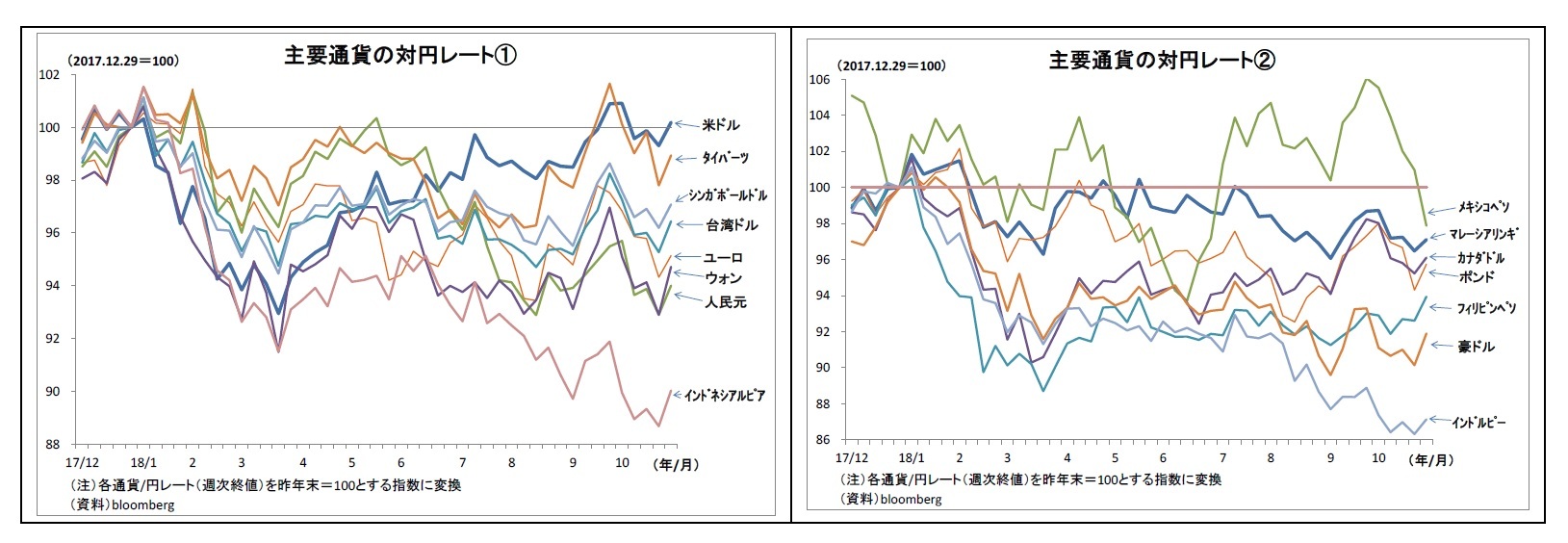

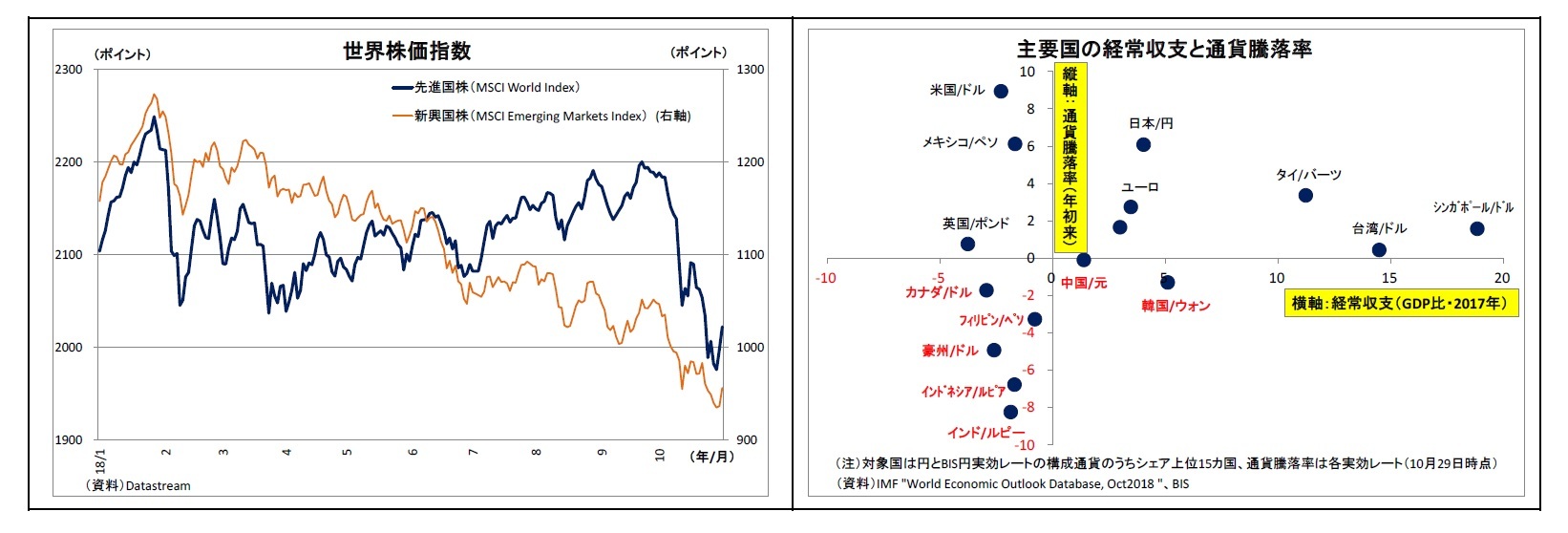

10月上旬に米金利が上昇したことを発端として世界的に株価が下落し、さらに貿易摩擦の影響への懸念が加わる形で株式市場の動揺が続いた。この間、VIX指数が大きく上昇したことが示すように、金融市場はリスク回避的な地合いとなったが、円高ドル安の進行は極めて限定的に留まり、むしろドル円の底堅さが際立つ結果となった。

1 各通貨について、当該通貨と他通貨の間の為替レートを貿易ウェイトで加重平均して指数化したもので、各通貨の総合的な強弱を示す。本稿ではBIS算出の(名目)実効レートを使用(61カ国ベース、各通貨のウェイトは2011~2013年の貿易状況に基づく)。

ちなみに、今年、多くの通貨に対して円高が進んだ理由としては、以下の要因が考えられる。

(1) 超低金利

たびたび発生したリスク回避局面において、世界的に国債需要が高まることで金利が低下するなか、金利低下余地の小さい日本の金利は殆ど低下せず、内外金利差が縮小したことで円が買われた。

(2) キャリートレードの解消

リスク回避局面において、キャリートレード(円などの低金利通貨を売って高金利通貨を買い、利鞘を稼ぐ取引)の解消が発生したことで円の買戻しが起きた。

(3) 経常黒字

日本の多額の経常黒字計上に伴って恒常的な円買い需要が発生しているほか、今年は米利上げ継続等に伴って新興国からの資金流出懸念が高まったため、いくつかの経常赤字国(つまり、資金を海外に依存する国)の通貨が売られ、日本も含めた経常黒字国の通貨に資金がシフトする動きが発生した。

(4) 乏しい追加緩和観測

今年に入って、日銀は大規模緩和の長期化に伴う副作用の軽減に注力しており、副作用を増大しかねない金利の押し下げには否定的との見方が市場に浸透、むしろ今後の緩和縮小観測の方が優勢になっている。

(5) 政治の安定感

日本では安倍政権の安定感が高く、政治の混乱・不安定化に伴う通貨売りが見られない。

(1) 超低金利

たびたび発生したリスク回避局面において、世界的に国債需要が高まることで金利が低下するなか、金利低下余地の小さい日本の金利は殆ど低下せず、内外金利差が縮小したことで円が買われた。

(2) キャリートレードの解消

リスク回避局面において、キャリートレード(円などの低金利通貨を売って高金利通貨を買い、利鞘を稼ぐ取引)の解消が発生したことで円の買戻しが起きた。

(3) 経常黒字

日本の多額の経常黒字計上に伴って恒常的な円買い需要が発生しているほか、今年は米利上げ継続等に伴って新興国からの資金流出懸念が高まったため、いくつかの経常赤字国(つまり、資金を海外に依存する国)の通貨が売られ、日本も含めた経常黒字国の通貨に資金がシフトする動きが発生した。

(4) 乏しい追加緩和観測

今年に入って、日銀は大規模緩和の長期化に伴う副作用の軽減に注力しており、副作用を増大しかねない金利の押し下げには否定的との見方が市場に浸透、むしろ今後の緩和縮小観測の方が優勢になっている。

(5) 政治の安定感

日本では安倍政権の安定感が高く、政治の混乱・不安定化に伴う通貨売りが見られない。

(日本経済・企業収益への影響も)

このように、ドル円での円高は進んでいないものの、ドル以外の通貨に対して円高が進んでいることは、やはり日本の輸出の逆風になると考えられる。日本の輸出先は米国ばかりではないためだ。仮に輸出時の決済通貨がドルや円だったとしても、輸出相手先の通貨に対して円高が進めば、輸出競争力の低下や輸出採算の悪化に繋がる。現に、最近発表されている企業決算や業績見通しにおいて、新興国通貨安が利益減少要因となっている例が散見される。

また、(対ドル以外の)円高によって輸入品の価格競争力が高まり、国内企業の市場を侵食する可能性もある。

なお、当たり前だが、何かの通貨を売るときには他の通貨を買わなければならない。現在はドルの需要も強いため、新興国通貨などが売られる際に円とドルに買い圧力が分散している。ただし、今後、もし米経済への期待後退などから市場のドルに対する選好度が低下すれば、リスク回避局面などで買い圧力が円に集中し、円が多くの通貨に対して急伸することになりかねない。

このように、ドル円での円高は進んでいないものの、ドル以外の通貨に対して円高が進んでいることは、やはり日本の輸出の逆風になると考えられる。日本の輸出先は米国ばかりではないためだ。仮に輸出時の決済通貨がドルや円だったとしても、輸出相手先の通貨に対して円高が進めば、輸出競争力の低下や輸出採算の悪化に繋がる。現に、最近発表されている企業決算や業績見通しにおいて、新興国通貨安が利益減少要因となっている例が散見される。

また、(対ドル以外の)円高によって輸入品の価格競争力が高まり、国内企業の市場を侵食する可能性もある。

なお、当たり前だが、何かの通貨を売るときには他の通貨を買わなければならない。現在はドルの需要も強いため、新興国通貨などが売られる際に円とドルに買い圧力が分散している。ただし、今後、もし米経済への期待後退などから市場のドルに対する選好度が低下すれば、リスク回避局面などで買い圧力が円に集中し、円が多くの通貨に対して急伸することになりかねない。

2.日銀金融政策(10月):海外リスク要因への警戒を強める

(日銀)現状維持

日銀は10月30日~31日に開催された金融政策決定会合において金融政策を維持した(賛成7・反対2)。原田、片岡両審議委員は、前回9月決定会合時と同様、長短金利操作とフォワードガイダンスに対して反対を表明した。

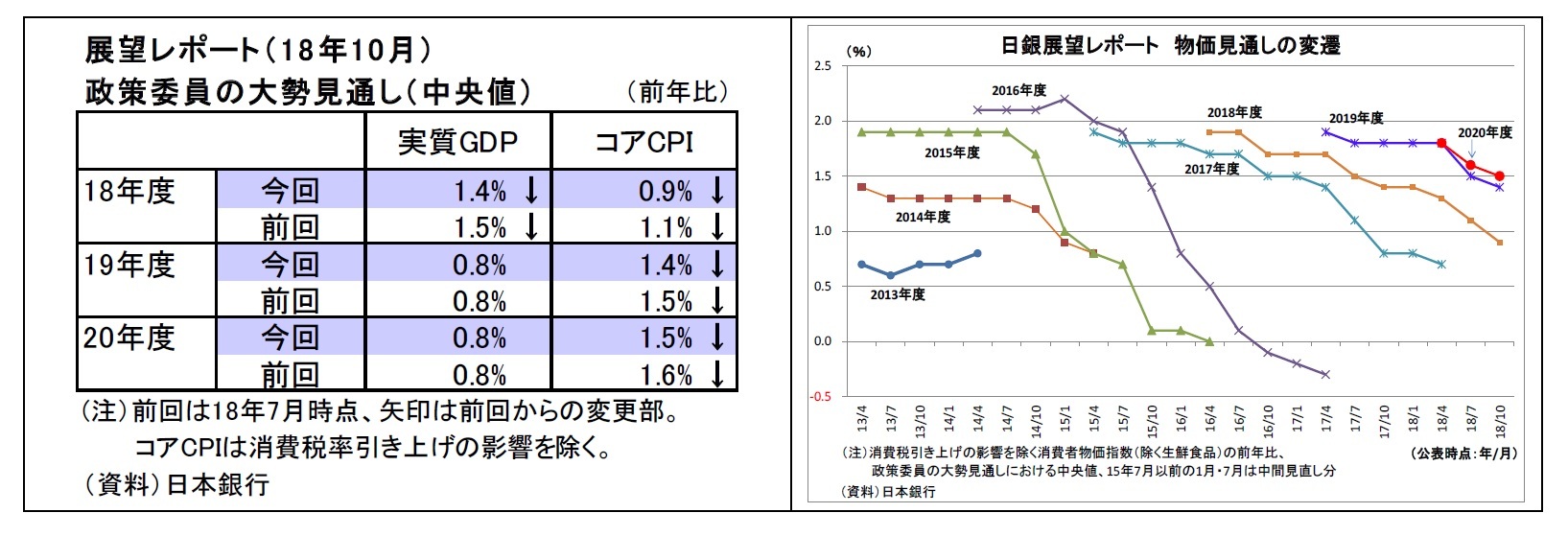

会合終了後に公表された展望レポートでは、景気の総括判断を前回同様、「緩やかに拡大している」に据え置いたほか、個別項目にも特段の変更は無かった。先行きの見通しについても、従来同様、経済が緩やかな拡大を続け、物価上昇率が2%に向けて上昇していくとのシナリオが維持されたが、経済のリスクバランスについては、「海外経済の動向を中心に下振れリスクの方が大きい」とし、前回展望レポート時の「2018 年度はリスクは概ね上下にバランスしているが、2019 年度以降は下振れリスクの方が大きい」から2018年度について下方修正した。また、金融面での不均衡についても、先般公表された金融システムレポートの内容を踏まえ、今回新たに「先行きの動向には注視していく必要がある」との表記が加わった。

2018~20年度の政策委員の大勢見通し(中央値)では、2018年度の実質GDP成長率、2018年度から20年度にかけての物価上昇率が小幅に下方修正された。物価上昇率はじわじわと下方修正され続けており、2020年度時点でも1.5%まで下がっている。2%目標との距離が開いてきており、物価目標達成への道筋は曖昧になっている。

会合後の総裁会見において黒田総裁は、物価見通し引き下げについて、「物価を巡る全体のピクチャー、状況が大きく変わったとは考えていない」と説明し、「賃金・物価を押し上げていくモメンタムははっきりと維持されている」と評価。その理由として、GDPギャップや労働市場の需給の引き締まりを挙げた。

一方、「世界経済は総じてみれば着実な成長を続けている」としつつも、一番注目している下振れリスクとして、最近の保護主義的な通商政策を挙げ、「世界経済全体に影響を及ぼす可能性がある」と指摘。この先も貿易摩擦が長期化した場合には「マインドや金融市場の不安定化という経路を通じた影響が拡がる可能性もある」と海外発の下振れリスクに対する警戒感を示した。仮にリスクが顕在化し、大きな影響が出てきたときには「金融政策の対応もありえる」と表明し、具体的な追加緩和策として、金利の引き下げ、マネタリーベースの拡大、資産買入れの拡大を挙げた。

金融政策修正から3ヵ月が経過したことを受けて、修正の市場機能改善効果について問われた場面では、「(国債の)取引が幾分活発化して、日々の値動きもある程度高まってきている」、「市場の機能度という点からは、(中略)一頃よりも改善してきている」と前向きに評価しつつも、「イールドカーブ・コントロールというものが、そもそも長短金利を低位に安定させることを通じて、経済活動を広く刺激することを目的としているので、市場機能に一定の負荷をかけ、金利変動を抑制する面がある」とその限界を指摘し、副作用の点検を続けていく姿勢を示した。

また、副作用に関して、低金利政策で圧迫されている地域金融機関の経営状況について問われた場面では、「低金利環境や金融機関間の厳しい競争環境が続くもとで、金融機関収益の下押しが長期化すると、金融仲介が停滞方向に向かうリスクや金融システムが不安定化するリスクがある」ことを改めて認め、「先行きの動向には注視していく必要がある」との姿勢を示すとともに、「地域の人口減少とか高齢化、更にもっと大きいのは企業数が減っているということがあるので、地域金融機関がそうしたことに合わせた体制を作ることも重要になってくる」と、金融機関側の努力を求めた。

金融政策のさらなる調整の可能性については、「今の時点で、半年後でも1 年後でも2 年後でも、特定の市場機能対策のようなものを考えて、そちらの方にいくとか、そういったことではない」と言及し、さらなる金利変動幅拡大観測を牽制した。

筆者は、副作用緩和のために、日銀は今後もさらなる金利変動幅の拡大(実質的な金利上昇許容幅の拡大)に踏み切らざるを得ないと見ているが、7月に導入されたフォワードガイダンスの内容を踏まえると、消費税率引き上げの影響が一巡するまでは新たな対応を見合わせると予想。次回の金利変動幅拡大は2020年春になると見込んでいる。

日銀は10月30日~31日に開催された金融政策決定会合において金融政策を維持した(賛成7・反対2)。原田、片岡両審議委員は、前回9月決定会合時と同様、長短金利操作とフォワードガイダンスに対して反対を表明した。

会合終了後に公表された展望レポートでは、景気の総括判断を前回同様、「緩やかに拡大している」に据え置いたほか、個別項目にも特段の変更は無かった。先行きの見通しについても、従来同様、経済が緩やかな拡大を続け、物価上昇率が2%に向けて上昇していくとのシナリオが維持されたが、経済のリスクバランスについては、「海外経済の動向を中心に下振れリスクの方が大きい」とし、前回展望レポート時の「2018 年度はリスクは概ね上下にバランスしているが、2019 年度以降は下振れリスクの方が大きい」から2018年度について下方修正した。また、金融面での不均衡についても、先般公表された金融システムレポートの内容を踏まえ、今回新たに「先行きの動向には注視していく必要がある」との表記が加わった。

2018~20年度の政策委員の大勢見通し(中央値)では、2018年度の実質GDP成長率、2018年度から20年度にかけての物価上昇率が小幅に下方修正された。物価上昇率はじわじわと下方修正され続けており、2020年度時点でも1.5%まで下がっている。2%目標との距離が開いてきており、物価目標達成への道筋は曖昧になっている。

会合後の総裁会見において黒田総裁は、物価見通し引き下げについて、「物価を巡る全体のピクチャー、状況が大きく変わったとは考えていない」と説明し、「賃金・物価を押し上げていくモメンタムははっきりと維持されている」と評価。その理由として、GDPギャップや労働市場の需給の引き締まりを挙げた。

一方、「世界経済は総じてみれば着実な成長を続けている」としつつも、一番注目している下振れリスクとして、最近の保護主義的な通商政策を挙げ、「世界経済全体に影響を及ぼす可能性がある」と指摘。この先も貿易摩擦が長期化した場合には「マインドや金融市場の不安定化という経路を通じた影響が拡がる可能性もある」と海外発の下振れリスクに対する警戒感を示した。仮にリスクが顕在化し、大きな影響が出てきたときには「金融政策の対応もありえる」と表明し、具体的な追加緩和策として、金利の引き下げ、マネタリーベースの拡大、資産買入れの拡大を挙げた。

金融政策修正から3ヵ月が経過したことを受けて、修正の市場機能改善効果について問われた場面では、「(国債の)取引が幾分活発化して、日々の値動きもある程度高まってきている」、「市場の機能度という点からは、(中略)一頃よりも改善してきている」と前向きに評価しつつも、「イールドカーブ・コントロールというものが、そもそも長短金利を低位に安定させることを通じて、経済活動を広く刺激することを目的としているので、市場機能に一定の負荷をかけ、金利変動を抑制する面がある」とその限界を指摘し、副作用の点検を続けていく姿勢を示した。

また、副作用に関して、低金利政策で圧迫されている地域金融機関の経営状況について問われた場面では、「低金利環境や金融機関間の厳しい競争環境が続くもとで、金融機関収益の下押しが長期化すると、金融仲介が停滞方向に向かうリスクや金融システムが不安定化するリスクがある」ことを改めて認め、「先行きの動向には注視していく必要がある」との姿勢を示すとともに、「地域の人口減少とか高齢化、更にもっと大きいのは企業数が減っているということがあるので、地域金融機関がそうしたことに合わせた体制を作ることも重要になってくる」と、金融機関側の努力を求めた。

金融政策のさらなる調整の可能性については、「今の時点で、半年後でも1 年後でも2 年後でも、特定の市場機能対策のようなものを考えて、そちらの方にいくとか、そういったことではない」と言及し、さらなる金利変動幅拡大観測を牽制した。

筆者は、副作用緩和のために、日銀は今後もさらなる金利変動幅の拡大(実質的な金利上昇許容幅の拡大)に踏み切らざるを得ないと見ているが、7月に導入されたフォワードガイダンスの内容を踏まえると、消費税率引き上げの影響が一巡するまでは新たな対応を見合わせると予想。次回の金利変動幅拡大は2020年春になると見込んでいる。

(2018年11月02日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正 -

2025年10月15日

中国の物価関連統計(25年9月)~コアCPIの上昇率が引き続き拡大 -

2025年10月15日

芝浦電子の公開買付け-ヤゲオのTOB成立 -

2025年10月15日

英国雇用関連統計(25年9月)-週平均賃金は前年比5.0%まで再び上昇

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【水面下で広がる円高~経済・企業収益への影響も】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

水面下で広がる円高~経済・企業収益への影響ものレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!