- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 資金循環統計(17年7-9月期)~個人金融資産は、前年比83兆円増の1845兆円に、2四半期連続で過去最高を更新

2017年12月20日

文字サイズ

- 小

- 中

- 大

1.個人金融資産(17年9月末): 17年6月末比では13兆円増

2017年9月末の個人金融資産残高は、前年比83兆円増(4.7%増)の1845兆円となった1。残高はこれまでの最高であった今年6月末の1831兆円を上回り、過去最高を更新した。年間で資金の純流入が32兆円あったほか、大幅な株価上昇と円高(外貨安)是正によって、時価変動2の影響がプラス51兆円(うち株式等がプラス41兆円、投資信託がプラス10兆円)発生し、資産残高が大きく押し上げられた。主に時価上昇の影響で、投資信託の残高も過去最高の104兆円に達している。

四半期ベースで見ると、個人金融資産は前期末(6月末)比で13兆円の増加となった。例年7-9月期は一般的な賞与支給月を含まないことからフローで流出超過となる傾向が強いが、今回は4兆円の流入超過となった。さらに、市場では世界的な景気拡大などを受けて株価がやや上昇(6月末20033円→6月末20356円)し、円も小幅に下落したため、時価変動の影響がプラス9兆円(うち株式等がプラス7兆円、投資信託がプラス2兆円)発生し、資産残高増加に寄与した(図表1~4)。

四半期ベースで見ると、個人金融資産は前期末(6月末)比で13兆円の増加となった。例年7-9月期は一般的な賞与支給月を含まないことからフローで流出超過となる傾向が強いが、今回は4兆円の流入超過となった。さらに、市場では世界的な景気拡大などを受けて株価がやや上昇(6月末20033円→6月末20356円)し、円も小幅に下落したため、時価変動の影響がプラス9兆円(うち株式等がプラス7兆円、投資信託がプラス2兆円)発生し、資産残高増加に寄与した(図表1~4)。

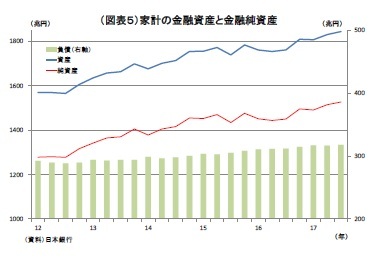

なお、家計の金融資産は、既述のとおり7-9月期に13兆円増加したが、この間の金融負債は1兆円増に留まったため、金融資産から負債を控除した純資産残高は12兆円増の1527兆円となった。こちらも6月末を上回り、過去最高を更新している(図表5)。

なお、家計の金融資産は、既述のとおり7-9月期に13兆円増加したが、この間の金融負債は1兆円増に留まったため、金融資産から負債を控除した純資産残高は12兆円増の1527兆円となった。こちらも6月末を上回り、過去最高を更新している(図表5)。ちなみに、その後の10-12月期については、一般的な賞与支給月を含むことから、例年フローで20兆円前後の流入超過となる傾向がある。さらに、株価が今のところ9月末から大幅に上昇しているため、時価変動の影響が20兆円以上プラスに寄与していると推測される。従って、現時点の個人金融資産残高は1900兆円に迫る水準に達していると考えられる。

1 2017年4-6月期の数値は確報化に伴って改定されている。

2 統計上の表現は「調整額」(フローとストックの差額)だが、本稿ではわかりやすさを重視し、「時価(変動)」と表記。

2.内訳の詳細: 「貯蓄から投資へ」の流れは未だ部分的・限定的

一方、定期預金からの流出超過は継続している。マイナス金利政策導入によって金利がほぼゼロに引き下げられ、引き出しに制限のある定期預金の魅力が極めて低くなったことが背景にある。

リスク性資産に関しては、株高に伴う利益確定売りもあり、株式等が0.4兆円の流出超過となったが、前年同期の流出超過額(0.7兆円)と比べるとやや小規模に留まった。また、投資信託の流入超過額(1.8兆円)も前年同期(1.1兆円)を上回っている。その他リスク性資産では、対外証券投資(0.5兆円の流入超過)、外貨預金(0.1兆円の流入超過)への資金流入が見られる。

以上のとおり、リスク性資産への投資はやや持ち直しているものの、顕著に増勢が強まっているとは言えず、(一定の元本保証がある)流動性預金に資金が滞留している点も従来と変わらない。「貯蓄から投資へ」の流れは未だ部分的・限定的に留まっている。

なお、株と投資信託に外貨預金や対外証券投資などを加えたリスク性資産の残高は335兆円と6月末から12兆円増加し、その個人金融資産に占める割合は18.2%と2007年6月末(18.8%)以来の高水準となった。ただし、株価上昇等による保有資産の時価上昇が残高押し上げに寄与した面が大きい。

その他証券では、国債の流出超過額が例年よりもごく小幅に留まった点が目立つ。個人向け国債には最低金利保証(0.05%)が付いており、預金に比べた投資妙味が高まっているため、従来よりも選好されてきているとみられる(図表6~9)。

リスク性資産に関しては、株高に伴う利益確定売りもあり、株式等が0.4兆円の流出超過となったが、前年同期の流出超過額(0.7兆円)と比べるとやや小規模に留まった。また、投資信託の流入超過額(1.8兆円)も前年同期(1.1兆円)を上回っている。その他リスク性資産では、対外証券投資(0.5兆円の流入超過)、外貨預金(0.1兆円の流入超過)への資金流入が見られる。

以上のとおり、リスク性資産への投資はやや持ち直しているものの、顕著に増勢が強まっているとは言えず、(一定の元本保証がある)流動性預金に資金が滞留している点も従来と変わらない。「貯蓄から投資へ」の流れは未だ部分的・限定的に留まっている。

なお、株と投資信託に外貨預金や対外証券投資などを加えたリスク性資産の残高は335兆円と6月末から12兆円増加し、その個人金融資産に占める割合は18.2%と2007年6月末(18.8%)以来の高水準となった。ただし、株価上昇等による保有資産の時価上昇が残高押し上げに寄与した面が大きい。

その他証券では、国債の流出超過額が例年よりもごく小幅に留まった点が目立つ。個人向け国債には最低金利保証(0.05%)が付いており、預金に比べた投資妙味が高まっているため、従来よりも選好されてきているとみられる(図表6~9)。

(2017年12月20日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正 -

2025年10月15日

中国の物価関連統計(25年9月)~コアCPIの上昇率が引き続き拡大 -

2025年10月15日

芝浦電子の公開買付け-ヤゲオのTOB成立

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【資金循環統計(17年7-9月期)~個人金融資産は、前年比83兆円増の1845兆円に、2四半期連続で過去最高を更新】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

資金循環統計(17年7-9月期)~個人金融資産は、前年比83兆円増の1845兆円に、2四半期連続で過去最高を更新のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!