- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- REIT(リート) >

- J-REIT間の物件売買で生じた鑑定価格の乖離~適正な資本的支出の管理が不動産価値を高める

コラム

2017年05月29日

文字サイズ

- 小

- 中

- 大

J-REIT(不動産投資信託)による物件取得額が高水準を維持し、不動産売買市場における存在感が一段と高まっています。2016年の新規取得額は前年比11%増加の約1.7兆円、2017年第1四半期は約5,600億円となり前年と同水準を確保しました。都市未来総合研究所の「不動産売買実態調査(2016年)」によると、国内の不動産売買額が2年連続で減少するなか買主としてのJ-REITのシェアは45.2%に上昇しています。

ところで、J-REITは物件の売買に際して取引価格の妥当性などを説明するため不動産鑑定士による鑑定評価額を開示します。購入価格が鑑定価格を下回ると、投資主としても何だか得した気分になりますし、実際に含み益の増加によって投資主価値(1口当たりNAV)が向上します。ちなみに、2016年の取得事例をみると購入価格が全て鑑定価格以下となっており、平均で4%ほどお安く購入できています。

もっとも、緩和マネーが運用先を求めて不動産投資市場に殺到するなか、J-REITだけが割安な価格で購入できるはずありません。購入価格と鑑定価格があまりにかけ離れていると売主の懐事情や売却目線が気にかかります。

こうしたなか、あるJ-REIT間の物件売買1が市場の注目を集めました。買主は大阪市に所在するオフィスビルを鑑定価格「20.1億円」に対して5%安い19.1億円で取得したと発表しました。通常であれば変哲もない取引ですが、今回は売主もJ-REITです。売主は同ビルを鑑定価格「14.7億円」に対して30%高い19.1億円で売却したと発表しました。近江商人の心得でいう「売り手よし 買い手よし 世間よし」を地でいく取引が成立したことになります。

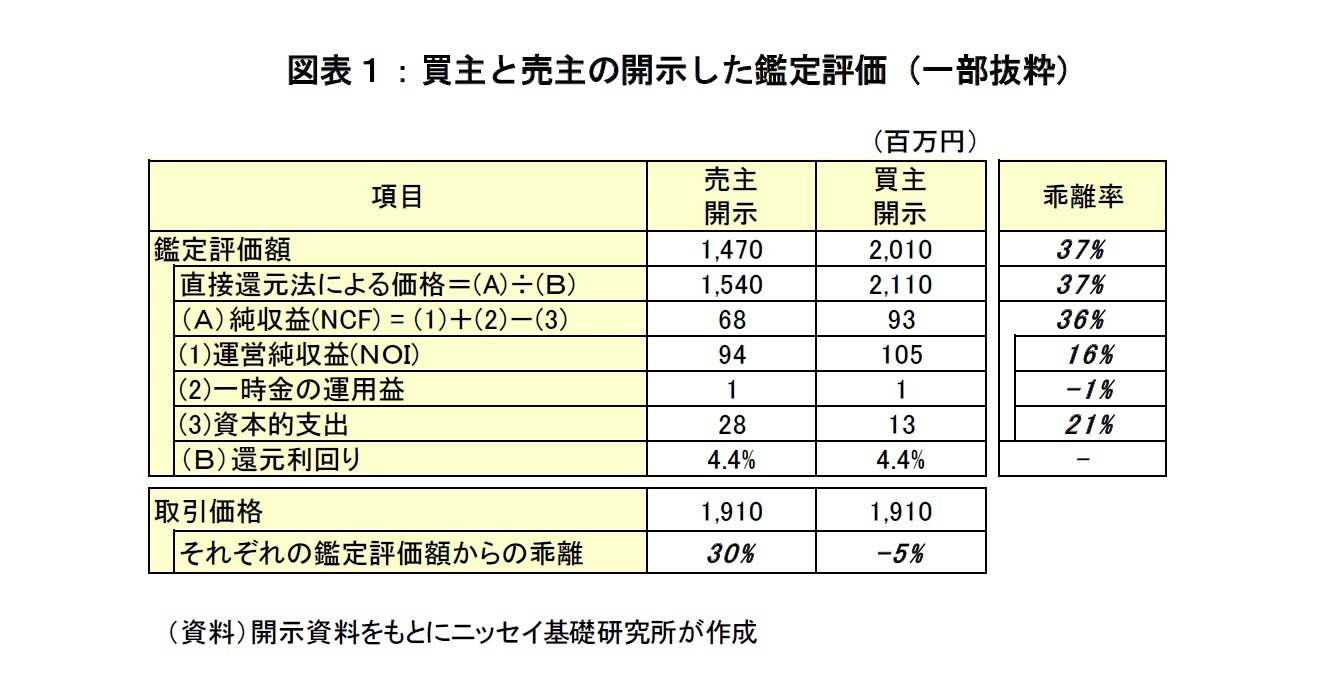

しかし、買主と売主の鑑定価格(20.1億円v.s14.7億円)はどうして大きく乖離したのでしょうか、双方の開示資料からその要因を確認したいと思います(図表1)。

一般に、不動産の収益価格は「純収益(NCF:Net Cash Flow)」を「還元利回り」で割ることで簡便的に求めることができます。双方の鑑定評価を比較すると、「還元利回り」が4.4%で一致する一方で「純収益(NCF)」が36%乖離しています。その主な内訳は、不動産が毎年稼ぐ収益である「運営純収益(NOI:Net Operating Income)」が16%、不動産への投資額である「資本的支出」が21%です。このように「資本的支出」の見立ての相違が鑑定価格に影響したことが分かります。

ところで、J-REITは物件の売買に際して取引価格の妥当性などを説明するため不動産鑑定士による鑑定評価額を開示します。購入価格が鑑定価格を下回ると、投資主としても何だか得した気分になりますし、実際に含み益の増加によって投資主価値(1口当たりNAV)が向上します。ちなみに、2016年の取得事例をみると購入価格が全て鑑定価格以下となっており、平均で4%ほどお安く購入できています。

もっとも、緩和マネーが運用先を求めて不動産投資市場に殺到するなか、J-REITだけが割安な価格で購入できるはずありません。購入価格と鑑定価格があまりにかけ離れていると売主の懐事情や売却目線が気にかかります。

こうしたなか、あるJ-REIT間の物件売買1が市場の注目を集めました。買主は大阪市に所在するオフィスビルを鑑定価格「20.1億円」に対して5%安い19.1億円で取得したと発表しました。通常であれば変哲もない取引ですが、今回は売主もJ-REITです。売主は同ビルを鑑定価格「14.7億円」に対して30%高い19.1億円で売却したと発表しました。近江商人の心得でいう「売り手よし 買い手よし 世間よし」を地でいく取引が成立したことになります。

しかし、買主と売主の鑑定価格(20.1億円v.s14.7億円)はどうして大きく乖離したのでしょうか、双方の開示資料からその要因を確認したいと思います(図表1)。

一般に、不動産の収益価格は「純収益(NCF:Net Cash Flow)」を「還元利回り」で割ることで簡便的に求めることができます。双方の鑑定評価を比較すると、「還元利回り」が4.4%で一致する一方で「純収益(NCF)」が36%乖離しています。その主な内訳は、不動産が毎年稼ぐ収益である「運営純収益(NOI:Net Operating Income)」が16%、不動産への投資額である「資本的支出」が21%です。このように「資本的支出」の見立ての相違が鑑定価格に影響したことが分かります。

「資本的支出」とは、不動産の価値や耐久性を増すことに対応する投資のことで、空調設備の更新や共用部のリニューアル工事などが該当します。図表1の通り、「資本的支出」が減少(増加)すると「純収益(NCF)」が増加(減少)するため、鑑定価格が上昇(下落)します。しかし、「純収益(NCF)」を増やすために「資本的支出」の投資を無理に削減した場合、テナント賃料や稼働率の低下によって「運営純収益(NOI)」が減少してしまい、かえって価格の下落を引き起こす可能性があります。

不動産の長期保有を前提に不動産価値の最大化を目指すJ-REITにとって、経年とともに増加する「資本的支出」の管理は重要な経営課題であり、費用対効果の検証などポートフォリオ全体での適切なマネジメントが求められます。

今回、買主は「売主の想定より資本的支出を抑制し、かつ収益を高められる」と判断し購入を決断しました。なかなか重い宿題ですが不動産運用の腕の見せ所でもあり、今後の成果が期待されます。

1 「アクア堂島東館」、買主はインベスコ・オフィス・ジェイリート投資法人、売主は日本ビルファンド投資法人。詳細は各社の開示資料(平成29年3月30日)を参照。

不動産の長期保有を前提に不動産価値の最大化を目指すJ-REITにとって、経年とともに増加する「資本的支出」の管理は重要な経営課題であり、費用対効果の検証などポートフォリオ全体での適切なマネジメントが求められます。

今回、買主は「売主の想定より資本的支出を抑制し、かつ収益を高められる」と判断し購入を決断しました。なかなか重い宿題ですが不動産運用の腕の見せ所でもあり、今後の成果が期待されます。

1 「アクア堂島東館」、買主はインベスコ・オフィス・ジェイリート投資法人、売主は日本ビルファンド投資法人。詳細は各社の開示資料(平成29年3月30日)を参照。

(2017年05月29日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1858

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

2005年 ニッセイ基礎研究所

2019年4月より現職

【加入団体等】

・一般社団法人不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

岩佐 浩人のレポート

新着記事

-

2025年10月31日

鉱工業生産25年9月-7-9月期の生産は2四半期ぶりの減少も、均してみれば横ばいで推移 -

2025年10月31日

行政の枠を越えた流域単位の水管理-気候変動時代に求められる広域的な水マネジメント戦略 -

2025年10月31日

雇用関連統計25年9月-女性の正規雇用比率が50%に近づく -

2025年10月31日

ユーロ圏GDP(2025年7-9月期)-前期比プラス成長を維持し、成長率は加速 -

2025年10月31日

ユーロ圏失業率(2025年9月)-失業率は6.3%で横ばい推移

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【J-REIT間の物件売買で生じた鑑定価格の乖離~適正な資本的支出の管理が不動産価値を高める】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

J-REIT間の物件売買で生じた鑑定価格の乖離~適正な資本的支出の管理が不動産価値を高めるのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!