- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 日本は「円安誘導批判」に耐えられるか~批判の妥当性と考えられる対応策

2017年03月31日

文字サイズ

- 小

- 中

- 大

(3) 金融緩和の為替への影響

金融緩和の為替への影響を考えてみると、通常は「金融緩和=円安要因」とみなされる。金融緩和は、一般的に名目金利を押し下げる(あるいはインフレ期待を高める)ことで、実質金利を押し下げ、投資の活性化を通じて内需を喚起することを主たる目的とするが、この際に金利が押し下げられることで内外金利差が拡大し、外貨の相対的な魅力(投資妙味)が高まるためだ。外貨の需要が高まることで、為替市場では円売り外貨買いが活発化し、円安に繋がりやすい。

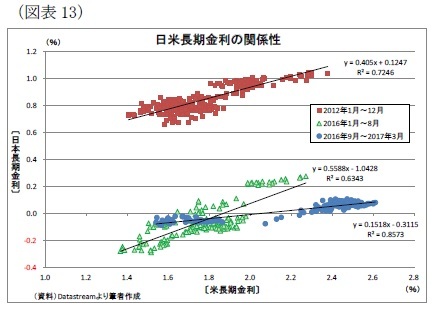

実際、過去の日米金利差(米長期金利-日本長期金利)とドル円レートの関係性を確認すると(図表9)、市場は期待で動くことも多いことなどもあって常に連動しているわけではないが、それなりの連動性がみられる。具体的に、2007年以降の日次データでは、両者の相関係数は0.58と正の相関関係が確認できる(図表10)。また、期間を米大統領選があった昨年11月以降に限ると(図表11)、相関係数は0.85と強い正の相関関係が見て取れる。

黒田日銀総裁は、今年に入って以降、円安誘導批判を避ける目的と推測されるが、為替レートに関して、「非常に多くの要素に左右される」、「単なる2国間の金利差だけでは決まらない」との主旨の発言を連発している。確かに為替は金利差だけで決まるわけではないが、金利差の影響を多分に受けている。

金融緩和の為替への影響を考えてみると、通常は「金融緩和=円安要因」とみなされる。金融緩和は、一般的に名目金利を押し下げる(あるいはインフレ期待を高める)ことで、実質金利を押し下げ、投資の活性化を通じて内需を喚起することを主たる目的とするが、この際に金利が押し下げられることで内外金利差が拡大し、外貨の相対的な魅力(投資妙味)が高まるためだ。外貨の需要が高まることで、為替市場では円売り外貨買いが活発化し、円安に繋がりやすい。

実際、過去の日米金利差(米長期金利-日本長期金利)とドル円レートの関係性を確認すると(図表9)、市場は期待で動くことも多いことなどもあって常に連動しているわけではないが、それなりの連動性がみられる。具体的に、2007年以降の日次データでは、両者の相関係数は0.58と正の相関関係が確認できる(図表10)。また、期間を米大統領選があった昨年11月以降に限ると(図表11)、相関係数は0.85と強い正の相関関係が見て取れる。

黒田日銀総裁は、今年に入って以降、円安誘導批判を避ける目的と推測されるが、為替レートに関して、「非常に多くの要素に左右される」、「単なる2国間の金利差だけでは決まらない」との主旨の発言を連発している。確かに為替は金利差だけで決まるわけではないが、金利差の影響を多分に受けている。

日米金利差の動向を見ると(図表12)、2012年にかけて縮小後、以降は拡大基調にある。

この間、米長期金利は2012年にかけて低下した後、上昇に転じているが、この動きはリーマン・ショック後の米国の金融緩和とその後の金融引き締めへの転換に沿った動きである。

一方、日本の長期金利は長期にわたって低下基調を続けているが、これは日銀の金融緩和が大きく効いてきたためと考えられる。

従来、日米の金利の連動性は高い。例えば、米国の金利が上昇する際、投資妙味が高まった米国債に日本国債から資金がシフトすることで日本国債の需給が緩み、日本の長期金利にも上昇圧力がかかるためだ。

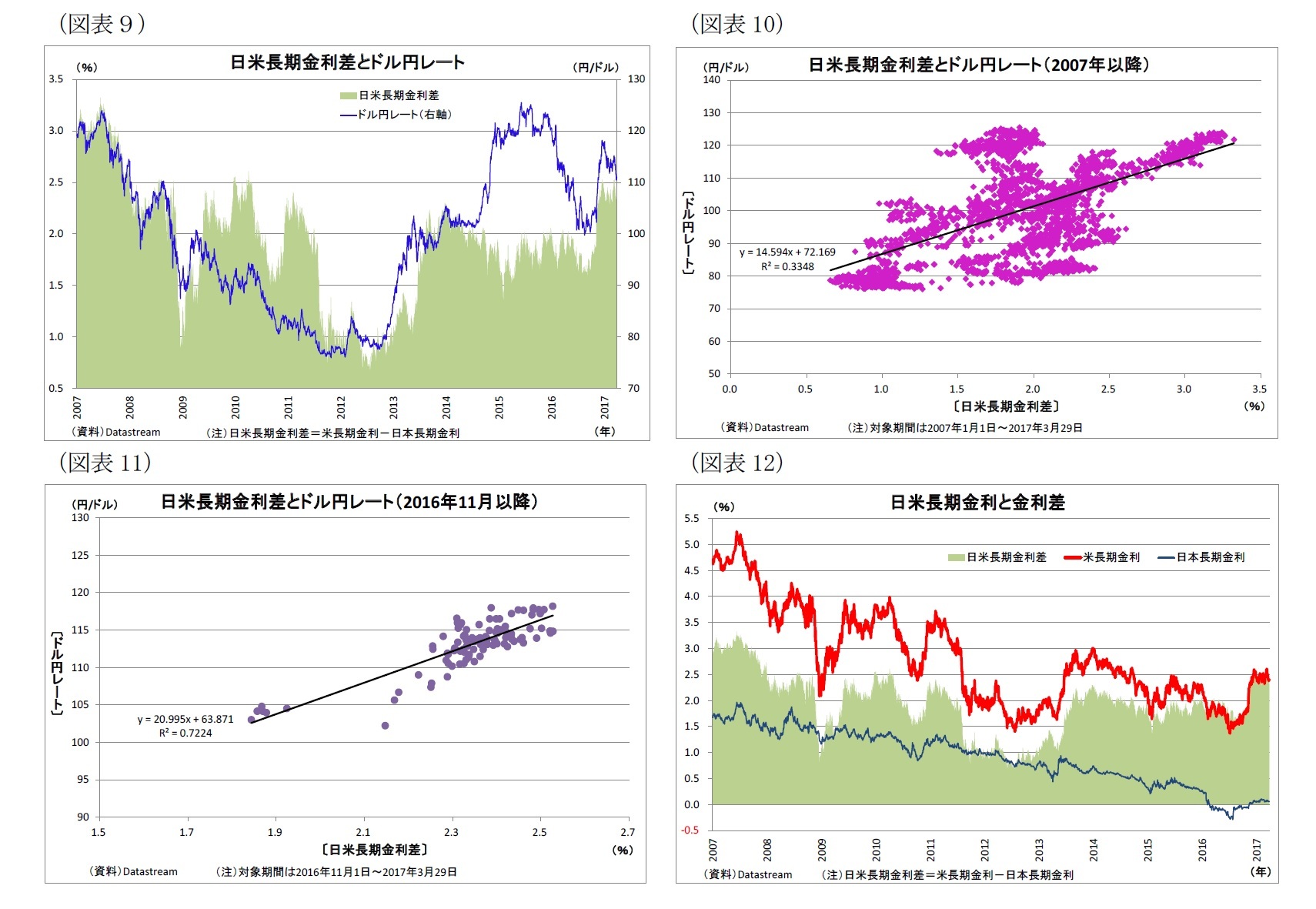

しかし、ここ数年は日米長期金利の関係性に大きな変化が生じている。日米長期金利の対応関係を日次で期間毎にまとめてみると(図表13)、まず異次元緩和導入前の2012年1~12月と異次元緩和・マイナス金利政策導入後にあたる2016年1~8月の比較では、米長期金利に対応する日本の長期金利水準が大きく下方にシフトしている。それぞれの近似曲線をもとに、米長期金利2%に対応する日本の長期金利を計算すると、前者では0.93%であったのに対し、後者では0.07%まで低下している。

この間、米長期金利は2012年にかけて低下した後、上昇に転じているが、この動きはリーマン・ショック後の米国の金融緩和とその後の金融引き締めへの転換に沿った動きである。

一方、日本の長期金利は長期にわたって低下基調を続けているが、これは日銀の金融緩和が大きく効いてきたためと考えられる。

従来、日米の金利の連動性は高い。例えば、米国の金利が上昇する際、投資妙味が高まった米国債に日本国債から資金がシフトすることで日本国債の需給が緩み、日本の長期金利にも上昇圧力がかかるためだ。

しかし、ここ数年は日米長期金利の関係性に大きな変化が生じている。日米長期金利の対応関係を日次で期間毎にまとめてみると(図表13)、まず異次元緩和導入前の2012年1~12月と異次元緩和・マイナス金利政策導入後にあたる2016年1~8月の比較では、米長期金利に対応する日本の長期金利水準が大きく下方にシフトしている。それぞれの近似曲線をもとに、米長期金利2%に対応する日本の長期金利を計算すると、前者では0.93%であったのに対し、後者では0.07%まで低下している。

さらに、日銀がイールドカーブ・コントロールを導入した2016年9月以降2017年3月における日米金利関係の近似曲線を見ると、傾きが大きくフラット化している。イールドカーブ・コントロール政策によって、米金利が上昇する局面でも日本の金利上昇が抑えられたためだ。近似曲線の傾きから、米長期金利が1%上昇した際に日本の金利がどれだけ上昇したかを計算すると、2012年1~12月の0.41%、2016年1~8月の0.56%に対し、2016年9月~2017年2月では0.15%まで抑制されている。

さらに、日銀がイールドカーブ・コントロールを導入した2016年9月以降2017年3月における日米金利関係の近似曲線を見ると、傾きが大きくフラット化している。イールドカーブ・コントロール政策によって、米金利が上昇する局面でも日本の金利上昇が抑えられたためだ。近似曲線の傾きから、米長期金利が1%上昇した際に日本の金利がどれだけ上昇したかを計算すると、2012年1~12月の0.41%、2016年1~8月の0.56%に対し、2016年9月~2017年2月では0.15%まで抑制されている。つまり、異次元緩和・マイナス金利政策導入後の日本の長期金利は、米金利に対して水準が大きく低下し、さらにイールドカーブ・コントロールを導入した後は、米長期金利上昇の影響がかなり抑制されていることがわかる。

さらに、上記の米長期金利から推計される日本の長期金利と、実際の米長期金利との間の日米金利差を用いて、2007年以降の日米金利差とドル円レートの関係性2から推計したドル円レートを試算すると(図表15)、こちらも2013年から推計値が実績値を大きく下回っている。推計値は直近で91円であり、直近の為替レートである1ドル約112円よりも20円程度円高の水準となっている。

このことは、日銀の異次元緩和、マイナス金利、イールドカーブ・コントロールによって日本の長期金利が大きく押し下げられ、日米金利差が拡大した結果、本来考えられるドル円よりも大幅な円安が実現されたことを示唆している。

このことは、日銀の異次元緩和、マイナス金利、イールドカーブ・コントロールによって日本の長期金利が大きく押し下げられ、日米金利差が拡大した結果、本来考えられるドル円よりも大幅な円安が実現されたことを示唆している。

(4) 円安誘導批判の妥当性

上記のとおり、これまで円高抑止のための口先介入を重ね、大幅な円高の際に金融緩和を相次いで実施し、大規模な緩和で金利を押し下げることで円安を実現してきた面が濃厚なだけに、米国の円安誘導批判はあながち的外れとは言えない。

トランプ氏本人や政権幹部によって通貨安誘導批判を名指しで受けたのは、日本のほか、中国とドイツ3が挙げられるが、ドイツはユーロ加盟国として金融政策の権限をECBに委譲しており、自国の利益のために為替レートを誘導することは出来ない。加えて、そもそも最近のドイツ当局者はECBの緩和が行き過ぎであると批判を強めている。中国に関しても、既述のとおり、近年は人民元安防止のために元買い介入を行っていることから、通貨安誘導との批判に容易に反論可能だ。

従って、ドイツや中国に比べても、日本は米国からの通貨安誘導批判に対して苦しい立場に置かれているという見方も出来る。

1 図表13より、日本長期金利(%)= 0.405×米長期金利 + 0.1247

2 図表10より、ドル円レート (円)= 14.594×日米金利差 + 72.169

3 今年1月末に国家通商会議トップのピーター・ナバロ氏が、「著しく過小評価されているユーロを利用している」と、ドイツを批判した。

上記のとおり、これまで円高抑止のための口先介入を重ね、大幅な円高の際に金融緩和を相次いで実施し、大規模な緩和で金利を押し下げることで円安を実現してきた面が濃厚なだけに、米国の円安誘導批判はあながち的外れとは言えない。

トランプ氏本人や政権幹部によって通貨安誘導批判を名指しで受けたのは、日本のほか、中国とドイツ3が挙げられるが、ドイツはユーロ加盟国として金融政策の権限をECBに委譲しており、自国の利益のために為替レートを誘導することは出来ない。加えて、そもそも最近のドイツ当局者はECBの緩和が行き過ぎであると批判を強めている。中国に関しても、既述のとおり、近年は人民元安防止のために元買い介入を行っていることから、通貨安誘導との批判に容易に反論可能だ。

従って、ドイツや中国に比べても、日本は米国からの通貨安誘導批判に対して苦しい立場に置かれているという見方も出来る。

1 図表13より、日本長期金利(%)= 0.405×米長期金利 + 0.1247

2 図表10より、ドル円レート (円)= 14.594×日米金利差 + 72.169

3 今年1月末に国家通商会議トップのピーター・ナバロ氏が、「著しく過小評価されているユーロを利用している」と、ドイツを批判した。

(2017年03月31日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日本は「円安誘導批判」に耐えられるか~批判の妥当性と考えられる対応策】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日本は「円安誘導批判」に耐えられるか~批判の妥当性と考えられる対応策のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!