- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(12月調査)~製造業を中心に景況感は改善したが、先行きに対しては慎重姿勢が目立つ

2016年12月14日

文字サイズ

- 小

- 中

- 大

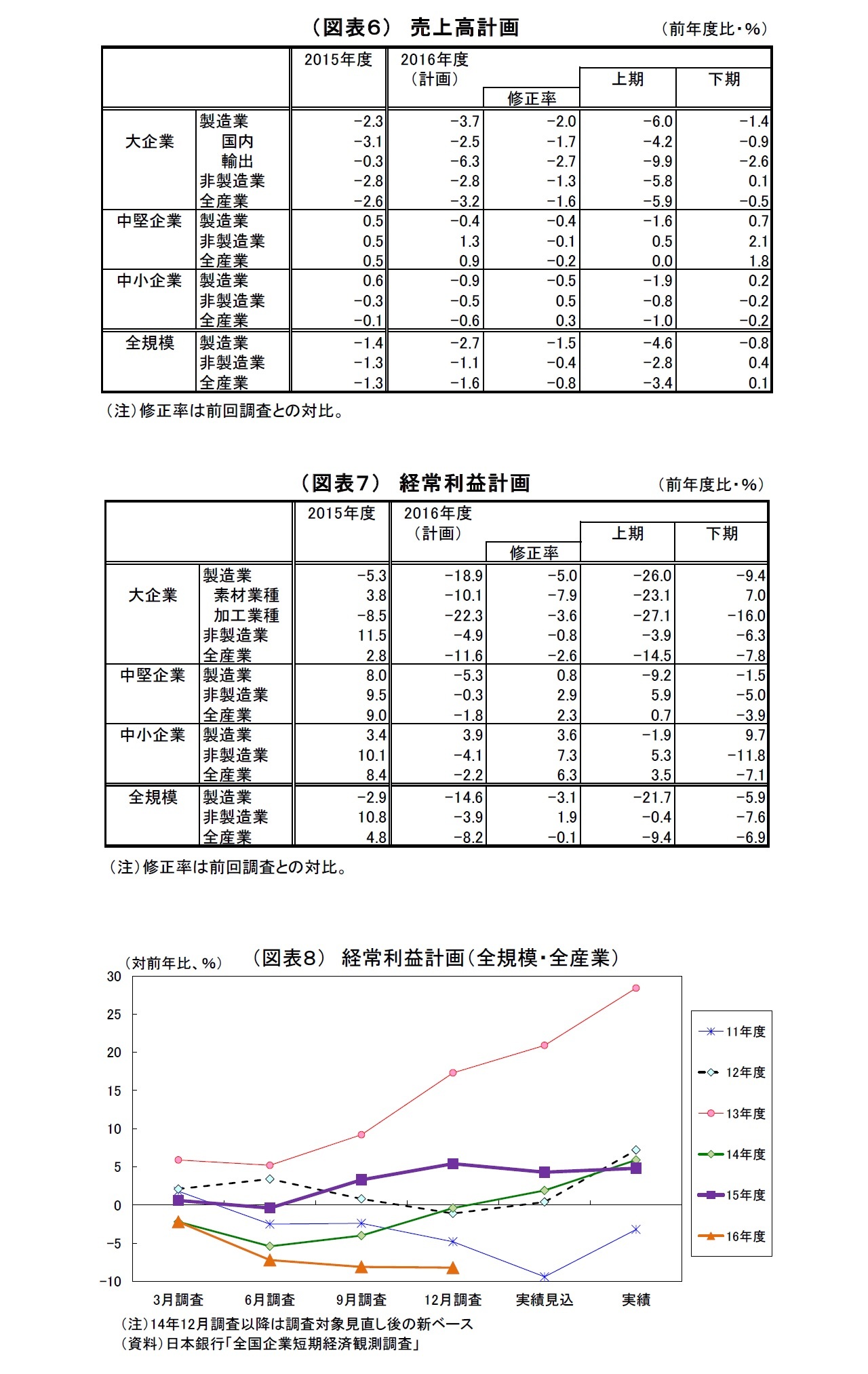

4.売上・収益計画:売上・利益ともに下方修正、最近の円安進行は織り込まれず

16年度収益計画(全規模全産業)は、売上高が前年度比1.6%減(前回は0.9%減)、経常利益は8.2%減(前回は8.1%減)とそれぞれ小幅に下方修正された。引き続き減収減益計画となっている。売上の内訳では輸出の下方修正が目立つ。

なお、16年度想定為替レート(大規模製造業)は104.90円(上期106.52円、下期103.36円)と前回(107.92円)からさらに円高方向に修正されており、米大統領選以降急速に進んだ円安が全く織り込まれていないことも下方修正の一因となった。短観における想定為替レートは実勢の織り込みが遅れるうえ、円安の持続性に疑念があることも影響していると考えられる。

足下の実勢は115円台と、想定に比べて大幅な円安水準にあるため、今後大幅な円高が進まない限り、次回以降の短観において収益計画が上方修正される可能性が高い。

なお、16年度想定為替レート(大規模製造業)は104.90円(上期106.52円、下期103.36円)と前回(107.92円)からさらに円高方向に修正されており、米大統領選以降急速に進んだ円安が全く織り込まれていないことも下方修正の一因となった。短観における想定為替レートは実勢の織り込みが遅れるうえ、円安の持続性に疑念があることも影響していると考えられる。

足下の実勢は115円台と、想定に比べて大幅な円安水準にあるため、今後大幅な円高が進まない限り、次回以降の短観において収益計画が上方修正される可能性が高い。

5.設備投資・雇用:16年度設備投資計画は上方修正だがかなり慎重

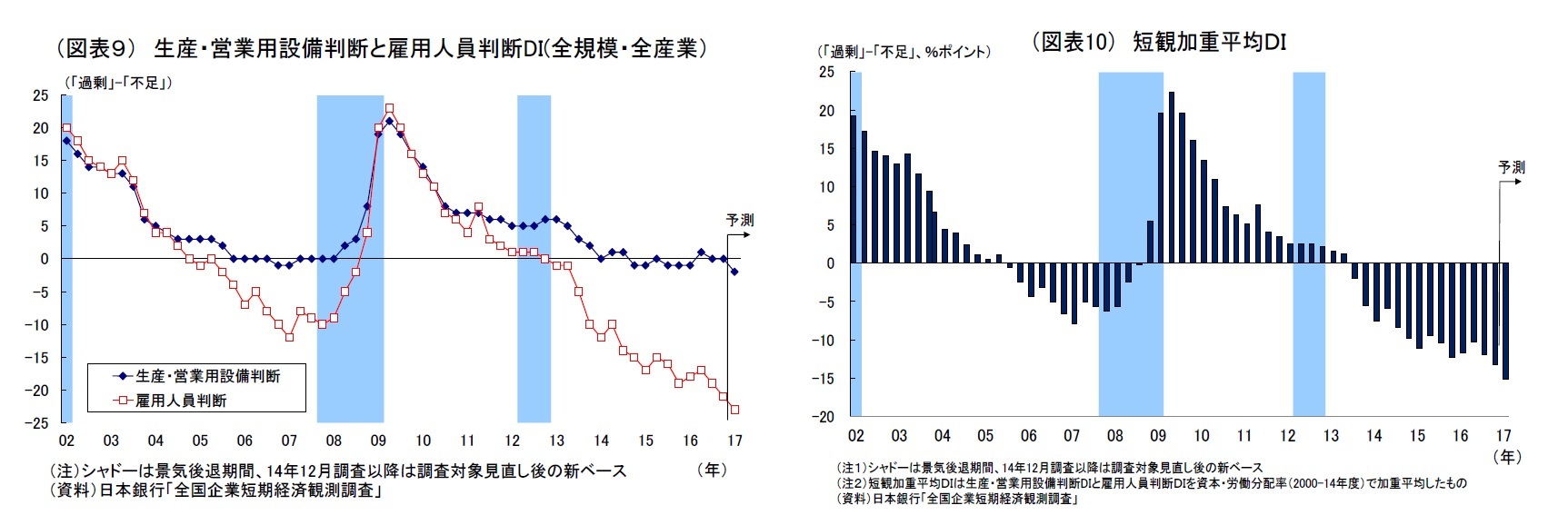

生産・営業用設備判断D.I.(「過剰」-「不足」)は全規模全産業で0と、前回比で横ばいとなった。一方、雇用人員判断D.I.(「過剰」-「不足」)は全規模・全産業で▲21と前回から2ポイント低下(不足感が上昇)している。景気が緩やかに回復しているうえ、構造的な高齢化の影響もあって、中小企業を中心に人手不足感がさらに強まっている。

上記の結果、需給ギャップの代理変数とされる「短観加重平均D.I.」(設備・雇用の各D.I. を加重平均して算出)は前回から低下している(▲12.0ポイント→▲13.2ポイント)。

D.I.の水準としても引き続き人員の不足感が極めて強い状況が続いている。内訳を見ると、これまで同様、製造業(全規模で▲12)よりも、労働集約型産業が多い非製造業(全規模で▲29)で人手不足感がより強い。また、企業規模別で見ると、人材調達力や収益力の違いが反映されているとみられるが、中小企業が▲24と大企業の▲13を下回る状況が続いている。この結果、中小企業非製造業では▲31と、全区分中で最大のマイナス幅となっている。

人手不足は製造業・非製造業や企業規模を問わず幅広く共有されているが、特に中小非製造業においては深刻な経営課題になっている。

先行きの見通し(全規模全産業)は、設備判断D.I.が現状比2ポイント低下の▲2、雇用判断D.I.も2ポイント低下の▲23と、それぞれ不足感が強まることが見込まれている。両者を反映した「短観加重平均D.I.」も今回に続いて低下に向かう見込み(▲13.2ポイント→▲15.2ポイント)である。先行きにかけても、雇用判断D.I.の低下は中小企業で生じており、中小企業における人手不足に対する警戒感が現れている(図表9,10)。

上記の結果、需給ギャップの代理変数とされる「短観加重平均D.I.」(設備・雇用の各D.I. を加重平均して算出)は前回から低下している(▲12.0ポイント→▲13.2ポイント)。

D.I.の水準としても引き続き人員の不足感が極めて強い状況が続いている。内訳を見ると、これまで同様、製造業(全規模で▲12)よりも、労働集約型産業が多い非製造業(全規模で▲29)で人手不足感がより強い。また、企業規模別で見ると、人材調達力や収益力の違いが反映されているとみられるが、中小企業が▲24と大企業の▲13を下回る状況が続いている。この結果、中小企業非製造業では▲31と、全区分中で最大のマイナス幅となっている。

人手不足は製造業・非製造業や企業規模を問わず幅広く共有されているが、特に中小非製造業においては深刻な経営課題になっている。

先行きの見通し(全規模全産業)は、設備判断D.I.が現状比2ポイント低下の▲2、雇用判断D.I.も2ポイント低下の▲23と、それぞれ不足感が強まることが見込まれている。両者を反映した「短観加重平均D.I.」も今回に続いて低下に向かう見込み(▲13.2ポイント→▲15.2ポイント)である。先行きにかけても、雇用判断D.I.の低下は中小企業で生じており、中小企業における人手不足に対する警戒感が現れている(図表9,10)。

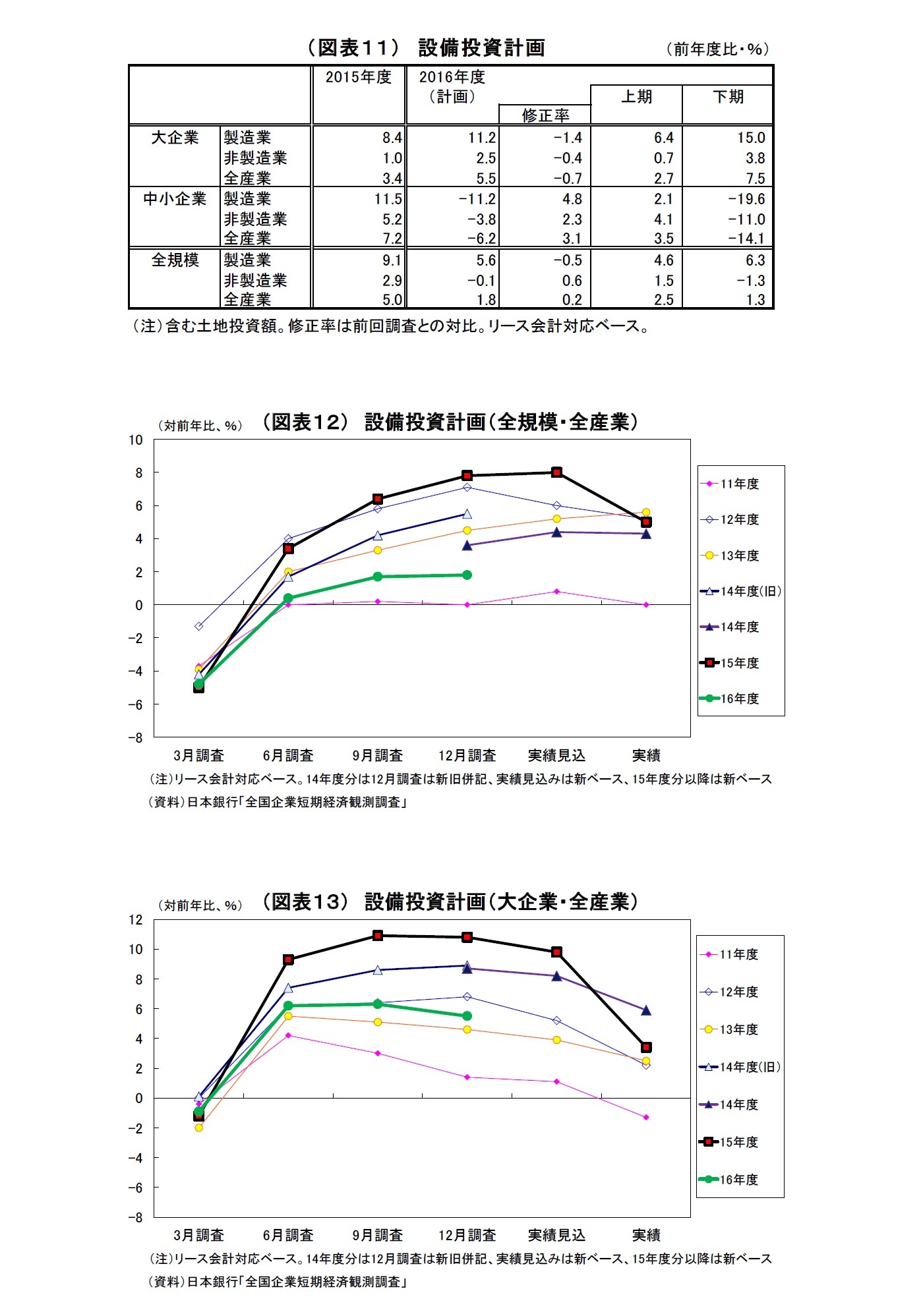

16年度の設備投資計画(全規模全産業)は、前年度比1.8%増と前回調査時点の1.7%増からわずかに上方修正された。例年、9月調査から12 月調査にかけては、中小企業で計画が固まってくることに伴って上方修正されるクセが強く、今回も中小企業を中心に上方修正された。ただし、年初から半ばにかけての円高によって企業収益が圧迫されたほか、海外経済が不透明感を増していることから、一部で様子見や先送り姿勢が広がりつつあると考えられ、上方修正の幅は例年と比べてかなり抑制的になっている(12~15年度の1%台前半に対し、今回は0.2%に留まる)(図表11~12)。特に中小非製造業の抑制スタンスが目立っており、秋からの最低賃金引き上げによる収益圧迫が抑制要因になっている可能性もある。

なお、16年度計画(全規模全産業1.8%増)は事前の市場予想(QUICK 集計2.9%増、当社予想は2.5%増)をかなり下回る結果であった。

なお、16年度計画(全規模全産業1.8%増)は事前の市場予想(QUICK 集計2.9%増、当社予想は2.5%増)をかなり下回る結果であった。

(2016年12月14日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/09/19 | 日銀短観(9月調査)予測~大企業製造業の業況判断DIは2ポイント上昇の15と予想、物価関連項目に注目 | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】 -

2025年10月10日

企業物価指数2025年9月~国内企業物価の上昇率は前年比2.7%、先行きは鈍化予想~ -

2025年10月10日

中期経済見通し(2025~2035年度) -

2025年10月10日

保険・年金関係の税制改正要望(2026)の動き-関係する業界・省庁の改正要望事項など -

2025年10月10日

若者消費の現在地(4)推し活が映し出す、複層的な消費の姿~データで読み解く20代の消費行動

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀短観(12月調査)~製造業を中心に景況感は改善したが、先行きに対しては慎重姿勢が目立つ】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(12月調査)~製造業を中心に景況感は改善したが、先行きに対しては慎重姿勢が目立つのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!