- シンクタンクならニッセイ基礎研究所 >

- >

- 運用リスク管理 >

- マイナス金利下におけるRMBS投資の可能性

2016年06月21日

文字サイズ

- 小

- 中

- 大

■要旨

これまで長期で安定した運用利回りを確保するためには、国内債券を中心にポートフォリオを組むことが基本であった。国内債券は利回りが低くても元本は確保されており、更に株式など値動きが激しくリスクの高い資産とは逆相関に働く性質なども加わり、全体の収益を安定させることに大いに役立っていた。しかし、マイナス金利になり元本を確保できないことが確定してしまうのであれば、いくら安定していても投資できない。そこで、国内債券に代わり安定した一定の利回りを確保できる資産が必要になっている。現状では、本来国内債券に投資されるべき資金の多くは外国債券などに投資されているようである。本稿では、RMBS(Residential Mortgage Backed Securities、住宅ローン担保証券)に長期安定した一定の利回りを確保する役割を期待できないかどうか検討してみた。

RMBSは複雑なキャッシュ・フローとリスクを伴うため、慎重に投資判断しなければならないが、信用リスクを心配する必要はほとんどなく、特に発行直後の単価100円近辺で推移しているRMBSは、長期保有を前提にするならば、マイナス金利下においても安全にプラス利回りを確保できる可能性は高い。オーバーパーのRMBSはモデルにより計算された指標を参考に投資判断するしかない。その際は、モデルにより計算結果が大きく異なるため、モデルの想定が現在の相場環境に近いものかどうかなどを吟味し、充分なスプレッドが確保できていることを確認しながら投資しなければならない。一方で、RMBSに不利と言われているネガティブコンベキシティーの影響は現れる場合と現れない場合があり、リスクを過剰に見積もることなく投資判断することも必要になる。

■目次

1――はじめに

2――RMBSとは

3――RMBSのリスク

4――RMBS独特の価格変動特性

5――RMBSの投資指標

6――発行時に購入した場合はほぼ確実にプラス利回りを得られる

7――ネガティブコンベキシティーについて

8――おわりに

これまで長期で安定した運用利回りを確保するためには、国内債券を中心にポートフォリオを組むことが基本であった。国内債券は利回りが低くても元本は確保されており、更に株式など値動きが激しくリスクの高い資産とは逆相関に働く性質なども加わり、全体の収益を安定させることに大いに役立っていた。しかし、マイナス金利になり元本を確保できないことが確定してしまうのであれば、いくら安定していても投資できない。そこで、国内債券に代わり安定した一定の利回りを確保できる資産が必要になっている。現状では、本来国内債券に投資されるべき資金の多くは外国債券などに投資されているようである。本稿では、RMBS(Residential Mortgage Backed Securities、住宅ローン担保証券)に長期安定した一定の利回りを確保する役割を期待できないかどうか検討してみた。

RMBSは複雑なキャッシュ・フローとリスクを伴うため、慎重に投資判断しなければならないが、信用リスクを心配する必要はほとんどなく、特に発行直後の単価100円近辺で推移しているRMBSは、長期保有を前提にするならば、マイナス金利下においても安全にプラス利回りを確保できる可能性は高い。オーバーパーのRMBSはモデルにより計算された指標を参考に投資判断するしかない。その際は、モデルにより計算結果が大きく異なるため、モデルの想定が現在の相場環境に近いものかどうかなどを吟味し、充分なスプレッドが確保できていることを確認しながら投資しなければならない。一方で、RMBSに不利と言われているネガティブコンベキシティーの影響は現れる場合と現れない場合があり、リスクを過剰に見積もることなく投資判断することも必要になる。

■目次

1――はじめに

2――RMBSとは

3――RMBSのリスク

4――RMBS独特の価格変動特性

5――RMBSの投資指標

6――発行時に購入した場合はほぼ確実にプラス利回りを得られる

7――ネガティブコンベキシティーについて

8――おわりに

1――はじめに

日銀がマイナス金利政策を導入してから既に4ヶ月が経過する。その間、金利はほぼ一方的に低下し続け、既に期間10年以下の国債はマイナス金利が定着してしまった感がある。期間20年以上の超長期国債はプラス金利を維持しているが、マイナス金利政策導入後の金利低下幅は10年以下の金利よりもむしろ大きく、金利は長短含め全体が大きく低下している。

このような運用環境で絶対収益を確保しなければならない投資家には厳しい状況が続いている。保険、年金基金などマイナス金利下でも一定のプラス収益を契約者に約束している投資家は、少しでも利回りが高く長期安定した投資対象資産を確保しなければならない。これまで長期で安定した運用利回りを確保するためには、国内債券を中心にポートフォリオを組むことが基本であった。国内債券は利回りが低くても元本は確保されており、更に株式など値動きが激しくリスクの高い資産とは逆相関に働く性質なども加わり、全体の収益を安定させることに大いに役立っていた。しかし、マイナス金利になり元本を確保できないことが確定してしまうのであれば、いくら安定していても投資できない。そこで、国内債券に代わり安定した一定の利回りを確保できる資産が必要になっている。現状では、本来国内債券に投資されるべき資金の多くは外国債券などに投資されているようである。本稿では、RMBSに長期安定した一定の利回りを確保する役割を期待できないかどうか検討してみる。

このような運用環境で絶対収益を確保しなければならない投資家には厳しい状況が続いている。保険、年金基金などマイナス金利下でも一定のプラス収益を契約者に約束している投資家は、少しでも利回りが高く長期安定した投資対象資産を確保しなければならない。これまで長期で安定した運用利回りを確保するためには、国内債券を中心にポートフォリオを組むことが基本であった。国内債券は利回りが低くても元本は確保されており、更に株式など値動きが激しくリスクの高い資産とは逆相関に働く性質なども加わり、全体の収益を安定させることに大いに役立っていた。しかし、マイナス金利になり元本を確保できないことが確定してしまうのであれば、いくら安定していても投資できない。そこで、国内債券に代わり安定した一定の利回りを確保できる資産が必要になっている。現状では、本来国内債券に投資されるべき資金の多くは外国債券などに投資されているようである。本稿では、RMBSに長期安定した一定の利回りを確保する役割を期待できないかどうか検討してみる。

2――RMBSとは

RMBS(Residential Mortgage Backed Securities、住宅ローン担保証券)とは、住宅ローンを裏付資産として発行する証券のことである。金融機関が保有する住宅ローンを証券化して投資家に販売する。通常の債券は満期一括償還されるが、住宅ローンは、元利均等、元本均等といった形で分割返済される。そのため、RMBSは毎月償還が発生して少しずつ元本が減少する。更に、住宅ローン債務者は予め決められた返済スケジュールよりも早く、繰り上げ返済する権利を持っている。期限前返済された資金は投資家に返済(償還)されるため、投資家は予定されていた償還スケジュールよりも早く償還されるリスクを抱える。そのため、投資家は期限前返済リスクを考慮した上で投資しなければならない。このように、RMBSは満期一括償還ではなく分割返済される点、かつ、返済スケジュールが未確定な点が、通常の債券と異なる大きな特徴である。

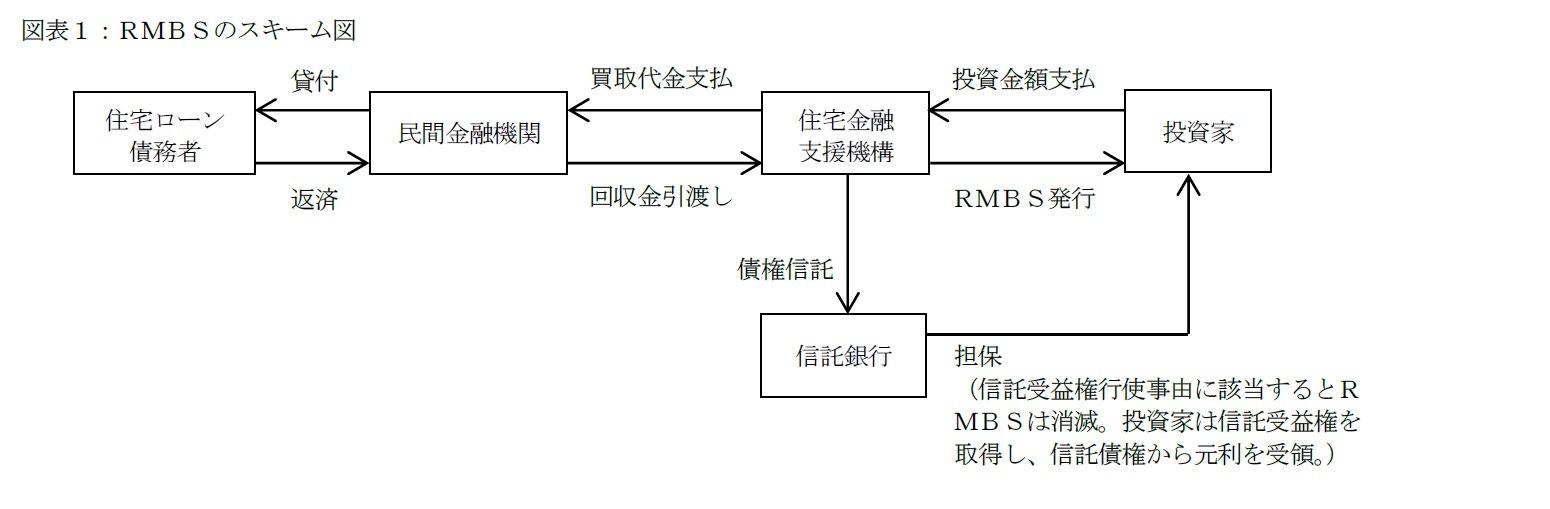

現在、日本で主に流通しているRMBSは、住宅金融支援機構の発行する債券である。住宅金融支援機構は、金融機関に申し込みがあった住宅ローンを買い取り、証券として発行している(図表1)。毎年一定の発行量があり、2016年3月末現在で21兆円(旧住宅金融公庫発行分を含む)の額面残高がある。

現在、日本で主に流通しているRMBSは、住宅金融支援機構の発行する債券である。住宅金融支援機構は、金融機関に申し込みがあった住宅ローンを買い取り、証券として発行している(図表1)。毎年一定の発行量があり、2016年3月末現在で21兆円(旧住宅金融公庫発行分を含む)の額面残高がある。

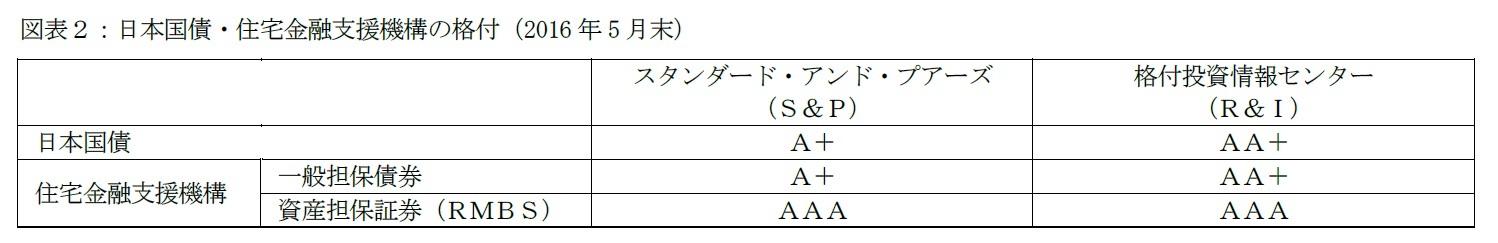

RMBSは、住宅ローンを裏付資産として発行しているため、住宅ローン債務者の返済が滞ると返済されない可能性がある。しかし、住宅金融支援機構が発行するRMBSには一定の超過担保が設定されている。住宅金融支援機構は、民間金融機関から買い取った住宅ローン全額を証券化して発行するのではなく、通常はその8~9割程度の額面残高のみ発行している。更に実際に延滞が発生した場合、住宅金融支援機構は自らが保有する他の同種の住宅ローン債権と差し換えたり、延滞債権を引き取り投資家に返済したりすることにより、超過担保が減らないように維持している。このような超過担保構造があるため、住宅金融支援機構の発行するRMBSは、発行体である住宅金融支援機構よりも更に高い格付であるAAAを取得している。

3――RMBSのリスク

RMBS(以下、住宅金融支援機構(旧住宅金融公庫含む)の発行するものに限定する。)には様々なリスクが含まれている。第1に、債券が返済されない信用リスクである。これについては先に述べた通り充分な超過担保が付されていること、住宅金融支援機構という非常に信用力の高い独立行政法人が発行していることなどから、実際に債券が返済されないリスクは極めて低いと考えられる。

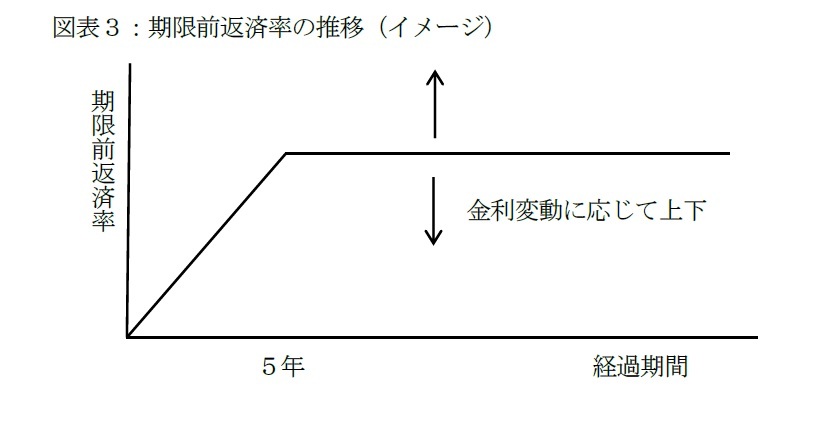

第2に、期限前返済が不規則に発生するリスクである。RMBSは、予め償還スケジュールが決まっているが、不規則に期限前返済が発生するため、通常はこれより早く償還される。期限前返済が発生すると、その後の利息は受け取れなくなるため、収益は少なくなる。そのため、投資家は予め期限前返済がどのくらい発生するかを予想し、期限前返済が発生しても一定の収益を得られる水準を確保しなければならない。期限前返済率は主に住宅ローン設定からの経過期間、及び金利変動によって変化すると考えられている。期限前返済は、住宅ローン設定当初は余裕資金が少ないことからあまり発生しないが、時間の経過と共に増えて5年あたりまで増加し続け、その後は安定して推移すると考えられている(図表3)。また、期限前返済率は金利変動に応じても変化する。金利が低下すると現在の住宅ローンを解約してより低い金利の新しい住宅ローンに借り換える人が増え、逆に金利が上昇すると借り換える人がほとんどいなくなるためである。そのため、期限前返済率を予想するためには、将来の期限前返済率を想定するプリペイメントモデル、及び将来の金利変動を想定する金利モデルが必要になる。

第2に、期限前返済が不規則に発生するリスクである。RMBSは、予め償還スケジュールが決まっているが、不規則に期限前返済が発生するため、通常はこれより早く償還される。期限前返済が発生すると、その後の利息は受け取れなくなるため、収益は少なくなる。そのため、投資家は予め期限前返済がどのくらい発生するかを予想し、期限前返済が発生しても一定の収益を得られる水準を確保しなければならない。期限前返済率は主に住宅ローン設定からの経過期間、及び金利変動によって変化すると考えられている。期限前返済は、住宅ローン設定当初は余裕資金が少ないことからあまり発生しないが、時間の経過と共に増えて5年あたりまで増加し続け、その後は安定して推移すると考えられている(図表3)。また、期限前返済率は金利変動に応じても変化する。金利が低下すると現在の住宅ローンを解約してより低い金利の新しい住宅ローンに借り換える人が増え、逆に金利が上昇すると借り換える人がほとんどいなくなるためである。そのため、期限前返済率を予想するためには、将来の期限前返済率を想定するプリペイメントモデル、及び将来の金利変動を想定する金利モデルが必要になる。

(2016年06月21日「基礎研レポート」)

千田 英明

千田 英明のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2017/03/07 | マイナス金利下における国内債券運用 | 千田 英明 | 基礎研レポート |

| 2016/11/04 | マイナス金利で見直される個人向け国債 | 千田 英明 | ニッセイ年金ストラテジー |

| 2016/10/17 | 収穫の秋、運用では種まきの秋 | 千田 英明 | 研究員の眼 |

| 2016/06/28 | マイナス金利下でも長期投資でプラス利回りへの道が見えてくる~RMBS投資とは~ | 千田 英明 | 研究員の眼 |

新着記事

-

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【マイナス金利下におけるRMBS投資の可能性】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

マイナス金利下におけるRMBS投資の可能性のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!