- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 金(Gold)の強気相場は続くか~3600ドル到達後のNY金見通し

2025年09月05日

文字サイズ

- 小

- 中

- 大

1.トピック:金(Gold)の強気相場は続くか

先月19日に1トロイオンス3358.7ドルで推移していたNY金先物価格(中心限月・終値)は、その後急速に上昇して過去最高値を更新し、今月3日には初の3600ドル台を付けた。直近4日時点でも3606.7ドルと高止まりしている。また、この間に国内の金価格もNY金に連動する形で過去最高値を更新し、直近4日時点でも1グラム17027円と最高値圏にある。

(8月半ばまでは上値の重い展開に)

この動きの解釈のために、まず、今年に入ってからのNY金の動きを振り返っておくと、年初から4月中旬にかけては2600ドル台から3400ドル台へと大幅に上昇した。米トランプ政権による関税引き上げ方針を受けて、米国をはじめとする世界経済の先行き不透明感や景気減速懸念が高まり、安全資産としての金需要が喚起されたためだ。また、米長期金利の低下による金の相対的な魅力向上1、ドル安進行による割安感の台頭2も価格上昇に寄与した。

しかし、4月下旬以降は上値が重くなり、8月中旬にかけて概ね3200ドル~3500ドルをレンジとする一進一退の展開が継続した。この間には米国と主要国との間で関税を巡る協議が漸進し、7月末に相互関税の新しい税率が公表された。経済政策不確実性指数が4月をピークとして低下に転じたことが示すように、この動きを受けて世界経済の先行き不透明感は緩和した。また、米国の景気が堅調に推移したこともあって、米経済に対する過度の減速懸念も和らぎ、米金利やドルインデックスが下げ渋るようになった。NY金にとっては、これらの一連の動きが上昇の原動力を弱める形となり、上値の重い展開が続くことになった。

この動きの解釈のために、まず、今年に入ってからのNY金の動きを振り返っておくと、年初から4月中旬にかけては2600ドル台から3400ドル台へと大幅に上昇した。米トランプ政権による関税引き上げ方針を受けて、米国をはじめとする世界経済の先行き不透明感や景気減速懸念が高まり、安全資産としての金需要が喚起されたためだ。また、米長期金利の低下による金の相対的な魅力向上1、ドル安進行による割安感の台頭2も価格上昇に寄与した。

しかし、4月下旬以降は上値が重くなり、8月中旬にかけて概ね3200ドル~3500ドルをレンジとする一進一退の展開が継続した。この間には米国と主要国との間で関税を巡る協議が漸進し、7月末に相互関税の新しい税率が公表された。経済政策不確実性指数が4月をピークとして低下に転じたことが示すように、この動きを受けて世界経済の先行き不透明感は緩和した。また、米国の景気が堅調に推移したこともあって、米経済に対する過度の減速懸念も和らぎ、米金利やドルインデックスが下げ渋るようになった。NY金にとっては、これらの一連の動きが上昇の原動力を弱める形となり、上値の重い展開が続くことになった。

1 金は保有しても利息が得られないため。

2 NY金はドル建て表記のため、ドル安が進む場合にはドルを自国通貨としない投資家にとっての割安感が強まる。

(NY金の上昇が再開した理由)

このように、数カ月にわたって上値の重い展開が続いていたNY金が、8月下旬から再び上昇の勢いを取り戻した理由としては、主に2つの変化が挙げられる。

一つは「FRBによる9月利下げ観測の高まり」だ。8月1日に公表された7月の米雇用統計では雇用者数が予想を下回ったうえ、過去分が大幅に下方修正された。これにより、FRBが利下げ見送りの根拠としていた「米雇用情勢は堅調」という前提が大きく揺らいだ。さらに、8月22日のジャクソンホール会合で、パウエルFRB議長が雇用の下振れリスクを強調して9月利下げの可能性を示唆したことで、市場参加者は9月の利下げをほぼ確実視するようになった。利息を生まない金にとって、利下げは相対的な魅力を高める要因となる。

そして、もう一つの主な変化は「FRBの独立性に対する懸念の高まり」だ。8月1日にFRBのクグラー理事が突如辞任の意向を表明し、7日にはトランプ大統領が自らの側近であるミラン氏を後任に指名した。さらに、トランプ大統領は同月下旬に、過去の住宅ローン申請を巡ってFRBのクック理事を批判し始め、25日には理事職からの解任を発表した(クック氏側は解任の無効を求めて提訴)。トランプ大統領は就任以降、パウエル議長に対して利下げを強く要求したり、解任を匂わせたりしてきたが、8月以降はFRBに対して影響力を行使するための具体的な行動に踏み出したことでFRBの独立性に対する市場の懸念が一段と強まった。

FRBの独立性に対する懸念は、将来のインフレ加速懸念を通じてインフレヘッジ資産としての金需要を高めるとともに、ドルの価値毀損に対する懸念を通じてNY金の支援材料になった。

このように、数カ月にわたって上値の重い展開が続いていたNY金が、8月下旬から再び上昇の勢いを取り戻した理由としては、主に2つの変化が挙げられる。

一つは「FRBによる9月利下げ観測の高まり」だ。8月1日に公表された7月の米雇用統計では雇用者数が予想を下回ったうえ、過去分が大幅に下方修正された。これにより、FRBが利下げ見送りの根拠としていた「米雇用情勢は堅調」という前提が大きく揺らいだ。さらに、8月22日のジャクソンホール会合で、パウエルFRB議長が雇用の下振れリスクを強調して9月利下げの可能性を示唆したことで、市場参加者は9月の利下げをほぼ確実視するようになった。利息を生まない金にとって、利下げは相対的な魅力を高める要因となる。

そして、もう一つの主な変化は「FRBの独立性に対する懸念の高まり」だ。8月1日にFRBのクグラー理事が突如辞任の意向を表明し、7日にはトランプ大統領が自らの側近であるミラン氏を後任に指名した。さらに、トランプ大統領は同月下旬に、過去の住宅ローン申請を巡ってFRBのクック理事を批判し始め、25日には理事職からの解任を発表した(クック氏側は解任の無効を求めて提訴)。トランプ大統領は就任以降、パウエル議長に対して利下げを強く要求したり、解任を匂わせたりしてきたが、8月以降はFRBに対して影響力を行使するための具体的な行動に踏み出したことでFRBの独立性に対する市場の懸念が一段と強まった。

FRBの独立性に対する懸念は、将来のインフレ加速懸念を通じてインフレヘッジ資産としての金需要を高めるとともに、ドルの価値毀損に対する懸念を通じてNY金の支援材料になった。

(先行きはさらに上昇へ)

次に目線を先に転じて、今後半年程度のNY金の見通しを考えると、今後も多くの上昇要因が見込まれ、さらに上昇に向かう可能性が高いと見ている。

NY金の上昇を促す要因としては、まず先行きの不確実性の高さが挙げられる。トランプ政権による関税引き上げの動きはひと段落したものの、その影響が出てくるのはむしろこれからと見られるため、米国を中心に景気減速懸念が燻りやすい。また、トランプ政権の動きは今後も予測困難であり、関税が再び引き上げられる懸念も含めて先行きの不透明感は強い。こうした点は安全資産としての金の需要を支えるだろう。

次に、FRBの利下げもNY金の追い風になる。FRBは雇用の鈍化や下振れリスクの高まりなどを背景に9月に利下げを開始し、来年6月にかけて四半期に一度のペースで利下げを継続すると予想される。既述の通り、FRBの利下げは、保有しても利息の付かない金の魅力を高める。利下げによってドルが下落に向かうことも、割安感を通じてNY金の押し上げに寄与しそうだ。

また、FRBにおいてトランプ大統領の影響力が高まり、独立性がさらに揺らぐことも金への資金流入を促すだろう。もうじき、既述のミラン氏が理事に就任することで、FRB外部からだけでなく内部からも政権の圧力が及ぶことになる。

次に目線を先に転じて、今後半年程度のNY金の見通しを考えると、今後も多くの上昇要因が見込まれ、さらに上昇に向かう可能性が高いと見ている。

NY金の上昇を促す要因としては、まず先行きの不確実性の高さが挙げられる。トランプ政権による関税引き上げの動きはひと段落したものの、その影響が出てくるのはむしろこれからと見られるため、米国を中心に景気減速懸念が燻りやすい。また、トランプ政権の動きは今後も予測困難であり、関税が再び引き上げられる懸念も含めて先行きの不透明感は強い。こうした点は安全資産としての金の需要を支えるだろう。

次に、FRBの利下げもNY金の追い風になる。FRBは雇用の鈍化や下振れリスクの高まりなどを背景に9月に利下げを開始し、来年6月にかけて四半期に一度のペースで利下げを継続すると予想される。既述の通り、FRBの利下げは、保有しても利息の付かない金の魅力を高める。利下げによってドルが下落に向かうことも、割安感を通じてNY金の押し上げに寄与しそうだ。

また、FRBにおいてトランプ大統領の影響力が高まり、独立性がさらに揺らぐことも金への資金流入を促すだろう。もうじき、既述のミラン氏が理事に就任することで、FRB外部からだけでなく内部からも政権の圧力が及ぶことになる。

他方、NY金の下落に繋がる要因については特段想定されないものの、市場の高値警戒感が一定程度、価格の抑制に働くと見込まれる。

他方、NY金の下落に繋がる要因については特段想定されないものの、市場の高値警戒感が一定程度、価格の抑制に働くと見込まれる。NY金の年初来の上昇率が既に4割近くに達していることもあり、さらに上昇すれば、高値警戒感が強まり、一部投資家による金購入の回避や利益確定売りを誘発しやすくなりそうだ。

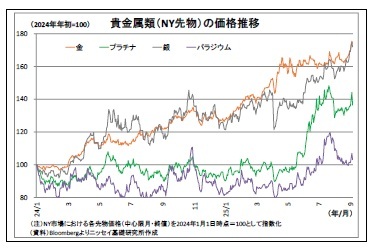

現に、NY金が春に3200ドルを突破した辺りから、プラチナ、銀、パラジウムといった金以外の貴金属類のNY先物価格が軒並み急上昇を見せた。一部投資家の資金が、急上昇して高値警戒感の燻る金を敬遠し、金に対して割安感の強まった他の貴金属に流れたためと推測される。

以上を踏まえ、NY金の今後半年間のレンジは1トロイオンス3400ドル~3900ドル弱、半年後の価格は3700ドル強と予想している。

(2025年09月05日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期 -

2025年10月21日

中国、社会保険料徴収をとりまく課題【アジア・新興国】中国保険市場の最新動向(71) -

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【金(Gold)の強気相場は続くか~3600ドル到達後のNY金見通し】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

金(Gold)の強気相場は続くか~3600ドル到達後のNY金見通しのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!