- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 年金基金を取り巻く各種リスクと今後の見通し(欧州2024.2)-EIOPAが公表した報告書(2024年2月)の紹介

年金基金を取り巻く各種リスクと今後の見通し(欧州2024.2)-EIOPAが公表した報告書(2024年2月)の紹介

保険研究部 主任研究員 年金総合リサーチセンター・気候変動リサーチセンター兼任 安井 義浩

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1――はじめに

今回の評価は、2023年第3四半期までについて収集された2023年第3四半期(年次指標の場合は2022年末時点)における625の年金基金データと各種市場データに基づいている。

1 Institutions for occupational retirement provision(IORPs) Risk Dashboard February 2024 (2024.2.1 EIOPA)

https://www.eiopa.europa.eu/eiopas-newly-launched-iorp-risk-dashboard-highlights-market-and-asset-return-risks-main-concerns-2024-02-01_en

(報告書の翻訳や内容の説明は、筆者の解釈や理解に基づいている。)

2 Insurance Risk Dashboard February 2024 (2024.2.5 EIOPA)

https://www.eiopa.europa.eu/system/files/2024-02/February%202024%20Insurance%20Risk%20Dashboard.pdf

その紹介「保険分野における各種リスクと今後の状況(欧州2024.2)―EIOPAが公表した報告書(2024年2月)の紹介」(2024.2.29 基礎研レター ニッセイ基礎研究所)https://www.nli-research.co.jp/report/detail/id=77763?site=nli

2――各リスクの状況

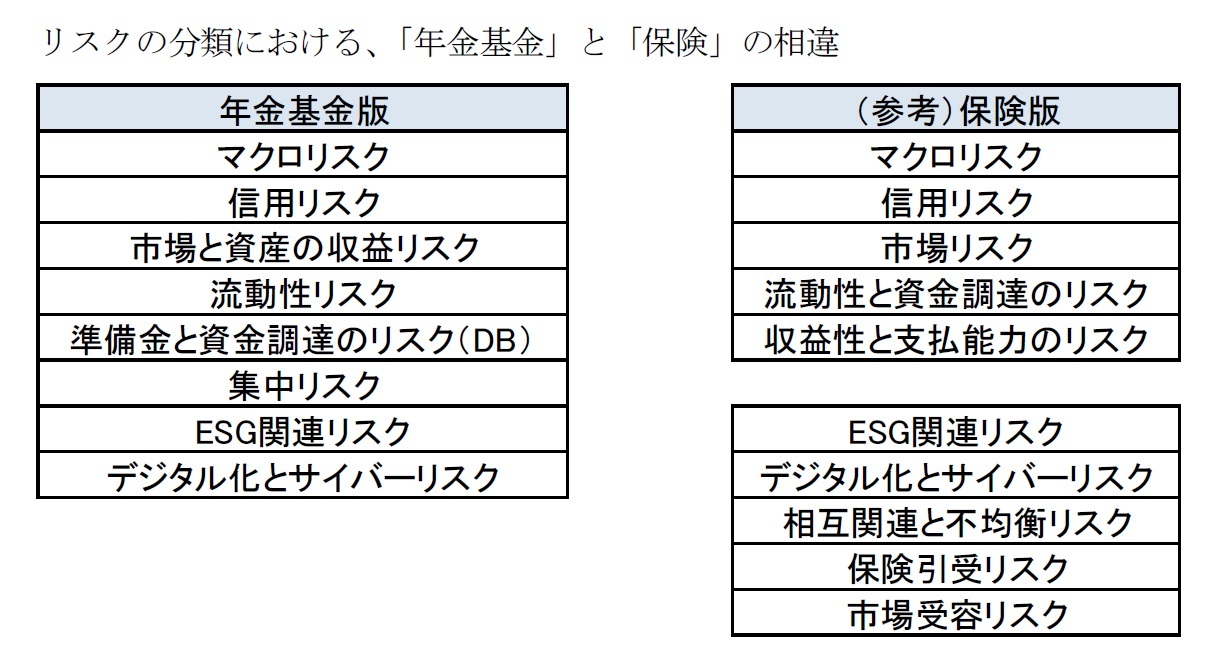

現在考慮されているリスクは以下のようなものである。(「保険」分野のものとほぼ同じであるが、報告書内で多少組み換えた部分もあるようなので、繰り返しにはなるが、記載しておく。)

・マクロリスク

経済全体に影響を与える大きなカテゴリーである。経済成長、金融政策の現状、消費者物価指数、財政収支などの、年金基金セクターに直接影響を与える要因に焦点を当てている。この指標は、欧州の主要国と地域に関する情報を網羅して作っている。

・信用リスク

保険会社の信用関連の資産クラスのエクスポージャーと、これらの資産に適用される関連リスク指標と組み合わせて評価する。たとえば、欧州諸国のソブリンの残高と信用スプレッドの組み合わせなどである。

・市場と資産の収益性リスク

市場リスクは、各資産クラスについて、年金基金セクターの投資エクスポージャーと、年金関係の基礎的なリスクの両方を分析することによって評価される。リスク指標は、通常、関連する資産の利回りのボラティリティである。また国債などの保証(=ほぼ無リスクとみなされる)金利と各資産のリターンの差異などの指標を用いることもある。また、地政学的な状況や中央銀行の金融政策にもよる。

・流動性リスク

流動性ショックに対する脆弱性、すなわち適時に支払義務を履行できないか、過剰なコストを負担せざるを得ない状況に陥るリスクを評価する。流動性バッファーの尺度として、現金とその同等物の保有状況や流出(年金・給付金の支払い)と流入(年金拠出金・保険料の収入)の比較によってみていく。また、デリバティブポジションなども関連する。

・準備金と資金調達のリスク

年金基金が自己資本を十分に保持し、責任準備金を健全に積み立てられているかどうかを評価する。その性質上、確定給付型年金制度をもつ年金基金のみが対象となる。

・集中リスク

年金基金の投資が特定のセクター(銀行、あるいはその他の金融機関など)や、資産クラス、発行体セクター、発行国毎のポートフォリオ集中度が異常ではないかを評価する。

・ESGリスク

環境、社会、およびガバナンス(ESG)リスクに対する脆弱性を評価する。

・デジタル化とサイバーリスク

デジタル化の進展に関連する潜在的な金融安定リスクを把握する。

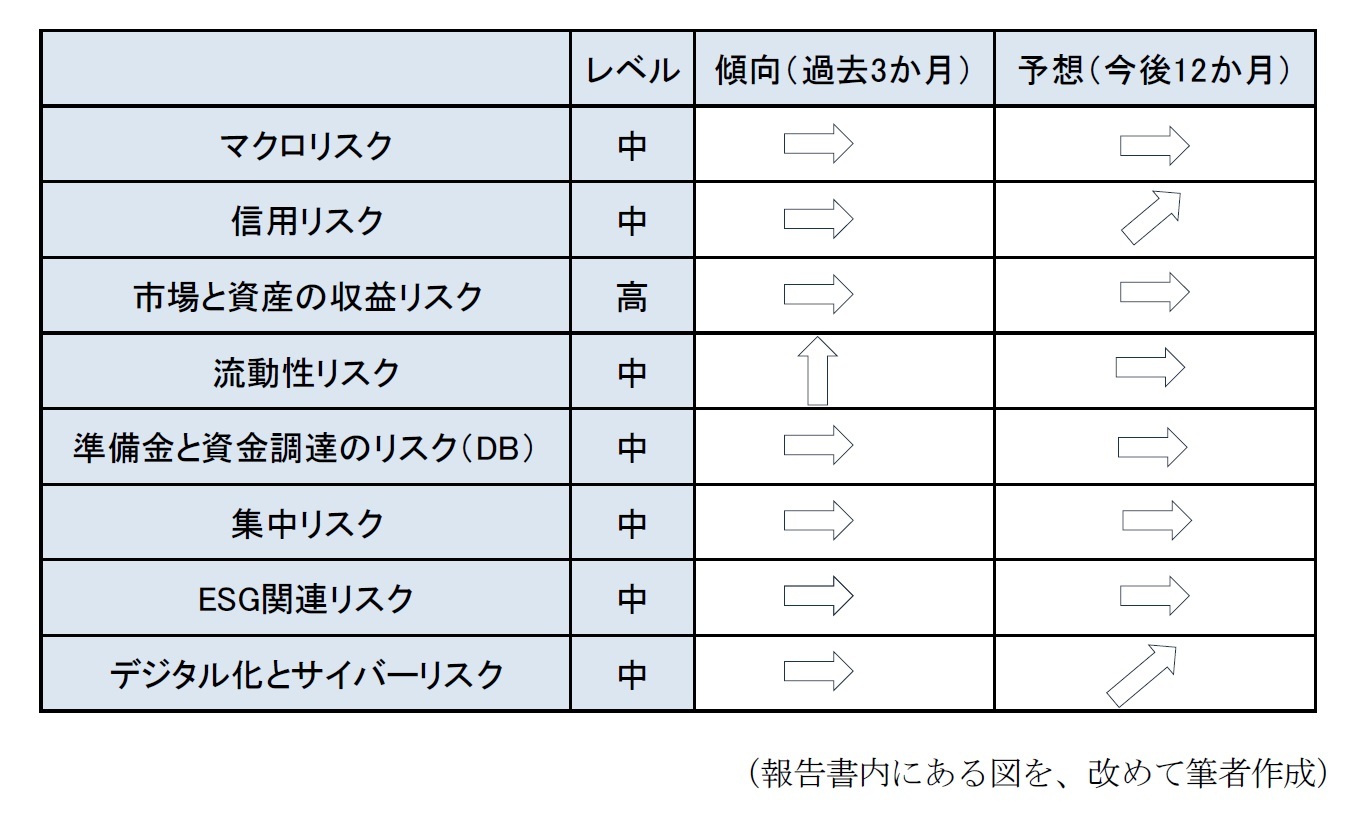

「保険」版同様、各種リスクにつき、以上の各リスクについて、現在のレベルを「たいへん高」「高」「中」「低」の4段階で評価するとともに、現在の変化状況と将来予想を「大きく増加」「増加」「横這い」「減少」「大きく減少」の5段階で示す。「年金基金」版についても今後も四半期毎の公表が予定されているようだ。

マクロリスクは、現在中程度の水準にあり、安定した傾向を示している。インフレ率の予測は第4四半期も2.5%と前四半期(2.9%)に比べてわずかに低下した。GDP成長率は、第3四半期0.7%に続き、第4四半期は0.8%と予想されている。

信用リスクに関しては中程度のレベルで、重大な変化の兆候は見られない3。

市場と資産の収益リスクは、債券市場のボラティリティの上昇と商業用不動産価格の更なる下落を考慮すると、引き続き高い(他のリスクに比べて顕著である)。株式のリターンやボラティリティ、不動産価格などの動向による。

流動性(資金調達)リスクは中程度であり、デリバティブポジションの動向次第ではリスクが高まる傾向にある。

準備金と資金調達のリスクは中程度である。年金基金の財務状況の強化(20.7%)で、責任準備金をカバーする資産は122%であった。

集中リスクは中程度である。銀行への投資は中央値がわずかに減少し(1.3%→0.9%)、加重平均は約4.7%で安定している。これは大規模な年金基金のエクスポージャーが高いということではある。

ESGリスクも中程度で安定している。株式・社債のうち気候関連資産のエクスポージャーは、中央値をみると若干低下(0.98%→0.67%)加重平均は7.6%であった。グリーンボンドへの投資もわずかに増加している。

デジタル化とサイバーリスクは、中程度で安定している。引き続き主要な懸念事項ではありつづけると考えられている。

3 とはいえ、最後のまとめ表では、今後リスクは上昇する見通しとなっているが、報告書内に特段のコメントはみられない。

3――おわりに

(2024年03月12日「保険・年金フォーカス」)

このレポートの関連カテゴリ

03-3512-1833

- 【職歴】

1987年 日本生命保険相互会社入社

・主計部、財務企画部、調査部、ニッセイ同和損害保険(現 あいおいニッセイ同和損害保険)(2007年‐2010年)を経て

2012年 ニッセイ基礎研究所

【加入団体等】

・日本アクチュアリー会 正会員

・日本証券アナリスト協会 検定会員

安井 義浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/24 | 企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 | 安井 義浩 | 保険・年金フォーカス |

| 2025/10/17 | EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 | 安井 義浩 | 基礎研レター |

| 2025/10/10 | 保険・年金関係の税制改正要望(2026)の動き-関係する業界・省庁の改正要望事項など | 安井 義浩 | 基礎研レター |

| 2025/10/07 | 保険会社の再建・破綻処理における実務基準の市中協議(欧州)-欧州保険協会からの意見 | 安井 義浩 | 保険・年金フォーカス |

新着記事

-

2025年10月30日

潜在成長率は変えられる-日本経済の本当の可能性 -

2025年10月30日

米FOMC(25年10月)-市場予想通り、政策金利を▲0.25%引き下げ。バランスシート縮小を12月1日で終了することも決定 -

2025年10月30日

試練の5年に踏み出す中国(後編)-「第15次五カ年計画」建議にみる、中国のこれからの針路 -

2025年10月30日

米国で進む中間期の選挙区割り変更-26年の中間選挙を見据え、与野党の攻防が激化 -

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【年金基金を取り巻く各種リスクと今後の見通し(欧州2024.2)-EIOPAが公表した報告書(2024年2月)の紹介】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

年金基金を取り巻く各種リスクと今後の見通し(欧州2024.2)-EIOPAが公表した報告書(2024年2月)の紹介のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!