- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 欧州大手保険Gの生命保険事業の収益構造について-2021年決算数値等に基づく結果報告-

2022年06月01日

欧州大手保険Gの生命保険事業の収益構造について-2021年決算数値等に基づく結果報告-

文字サイズ

- 小

- 中

- 大

(2)保証利率の状況

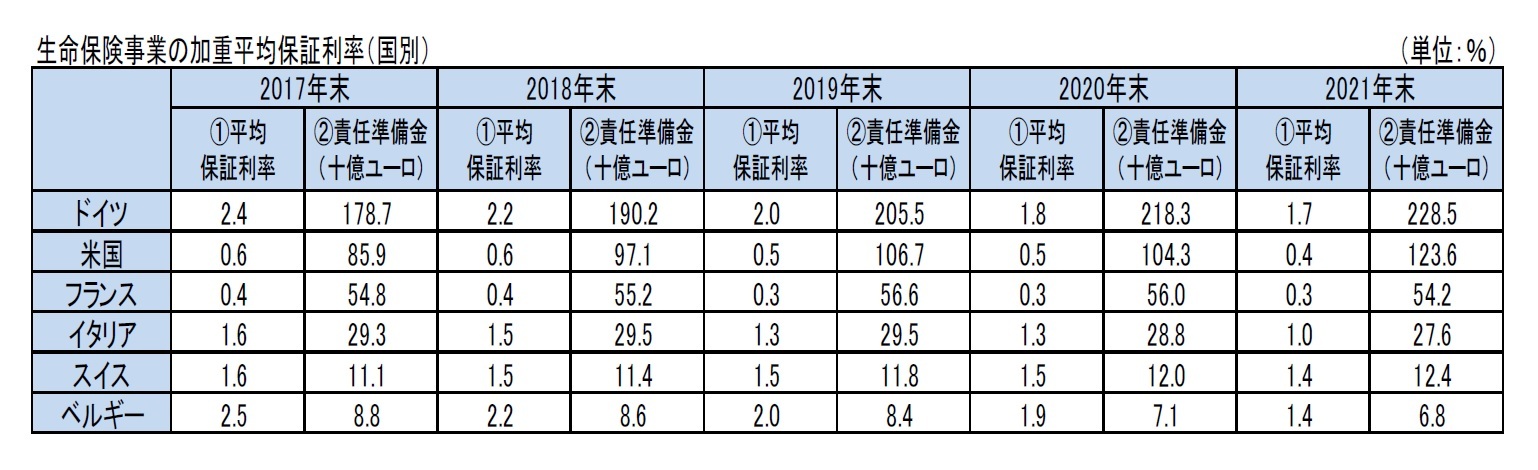

Allianzの主要国における保有契約の平均保証利率の状況は、以下の図表の通りとなっている。

絶対的な保証利率の水準では、ドイツ、ベルギー、スイスが高く、イタリアがこれに続いており、フランスの保証利率が最も低いものとなっている。これは、同様の数値を公開しているAXAの状況と、AXAにおけるスイスの水準がかなり低くなっていることを除くと、各国間の相対的な大小関係のポジションはほぼ類似している。ただし、平均保証利率の絶対水準は両社でかなり異なっている。

2020年との比較では、平均保証利率が、ベルギーで0.5%、イタリアで0.3%、ドイツ、米国、スイスで0.1%低下したが、フランスでは横ばいとなっている。

Allianzの主要国における保有契約の平均保証利率の状況は、以下の図表の通りとなっている。

絶対的な保証利率の水準では、ドイツ、ベルギー、スイスが高く、イタリアがこれに続いており、フランスの保証利率が最も低いものとなっている。これは、同様の数値を公開しているAXAの状況と、AXAにおけるスイスの水準がかなり低くなっていることを除くと、各国間の相対的な大小関係のポジションはほぼ類似している。ただし、平均保証利率の絶対水準は両社でかなり異なっている。

2020年との比較では、平均保証利率が、ベルギーで0.5%、イタリアで0.3%、ドイツ、米国、スイスで0.1%低下したが、フランスでは横ばいとなっている。

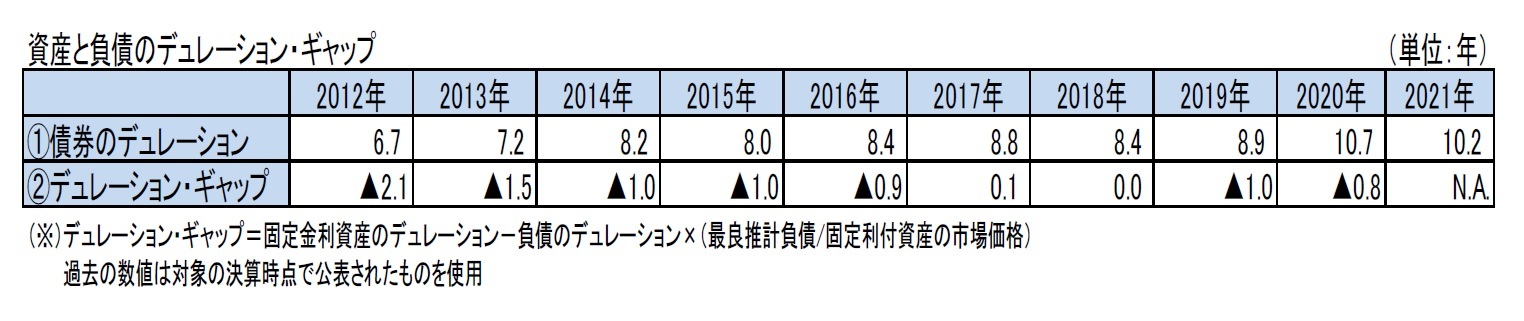

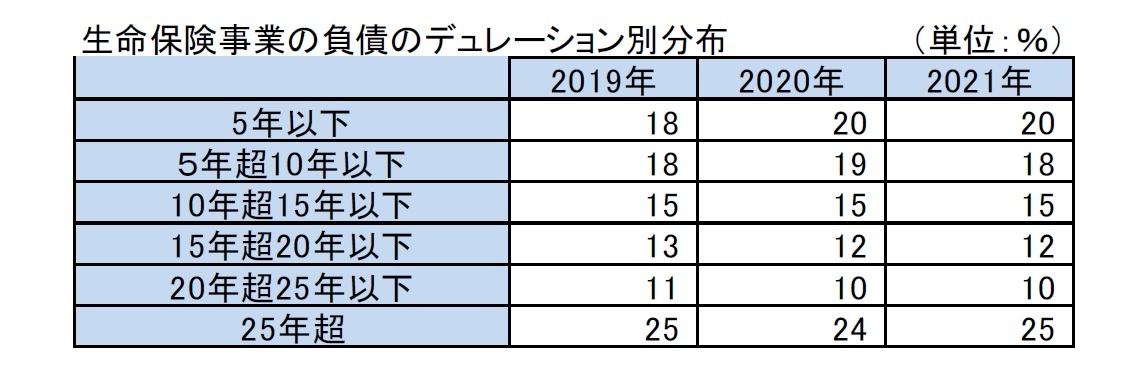

(3)デュレーション・マッチングの状況

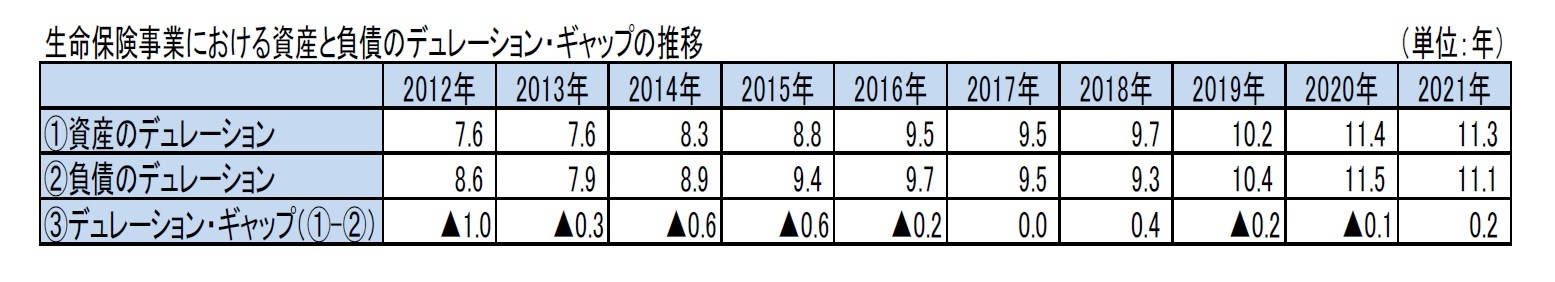

Allianz は、資産と負債のデュレーション・マッチングを進めてきており、2017年末の生命保険事業においては、資産及び負債のデュレーションは共に9.5年で一致していた。ただし。2018年末においては、経営行動によって資産のデュレーションの長期化を図った一方で、市場の動きやモデルの変更の影響を受けて、負債のデュレーションが短くなったことから、逆に資産のデュレーションが0.4 年長くなっていた。2019年は資産のデュレーションのさらなる長期化が図られるとともに、負債のデュレーションも長期化したことから、両者のギャップは逆に負債が0.2年長くなっていた。2020年は、資産及び負債のデュレ―ションがともに11年を超える数字で長期化しており、両者のギャップは負債が0.1年長くなっていた。2021年は負債のデュレ―ションの短期化により、再び資産のデュレ―ションが0.2年長くなっている。

Allianz は、資産と負債のデュレーション・マッチングを進めてきており、2017年末の生命保険事業においては、資産及び負債のデュレーションは共に9.5年で一致していた。ただし。2018年末においては、経営行動によって資産のデュレーションの長期化を図った一方で、市場の動きやモデルの変更の影響を受けて、負債のデュレーションが短くなったことから、逆に資産のデュレーションが0.4 年長くなっていた。2019年は資産のデュレーションのさらなる長期化が図られるとともに、負債のデュレーションも長期化したことから、両者のギャップは逆に負債が0.2年長くなっていた。2020年は、資産及び負債のデュレ―ションがともに11年を超える数字で長期化しており、両者のギャップは負債が0.1年長くなっていた。2021年は負債のデュレ―ションの短期化により、再び資産のデュレ―ションが0.2年長くなっている。

3|Generali

(1)営業利益の構造

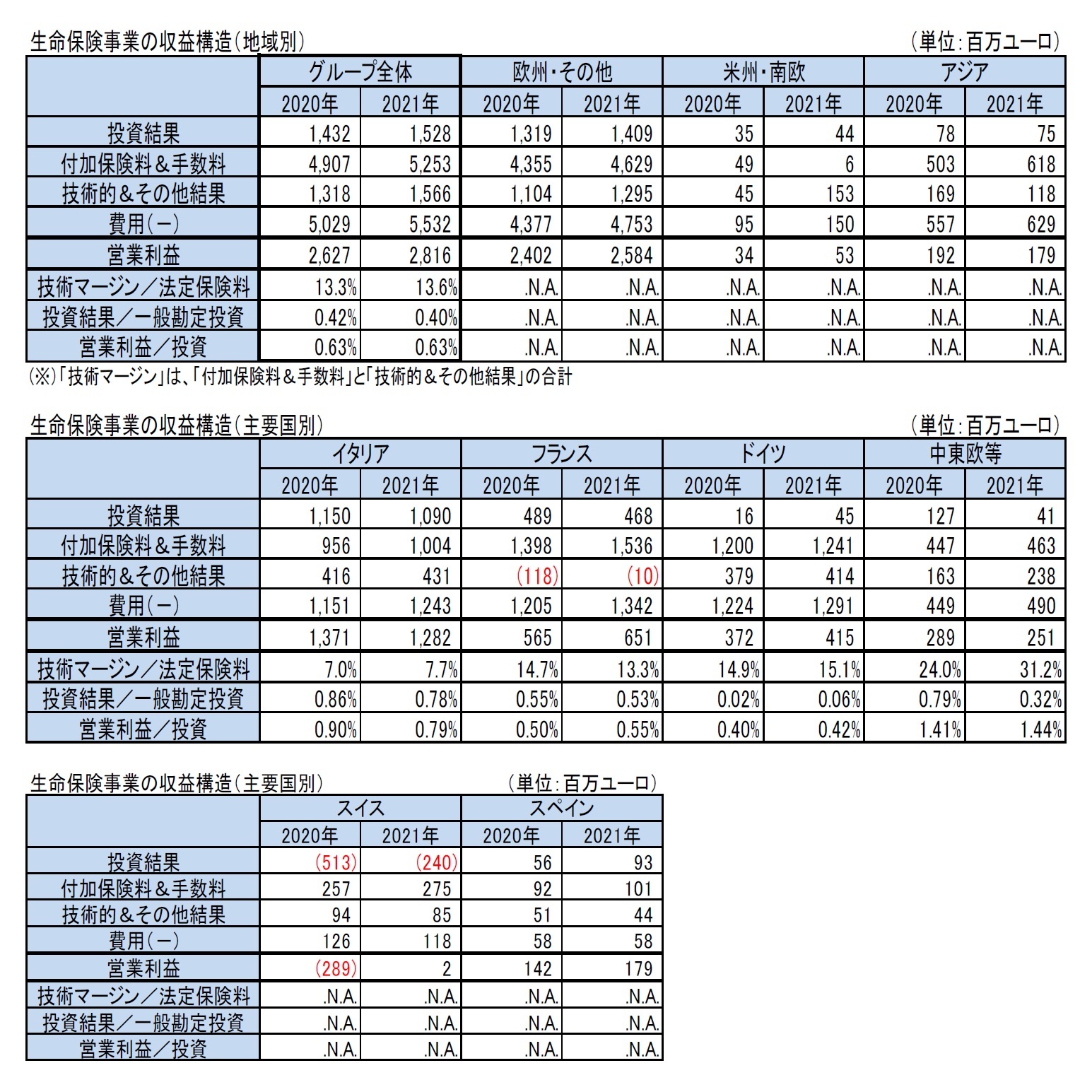

Generaliは、生命保険事業の営業利益(operating result)の構造を地域別に開示しており、以下の図表の通りとなっている。

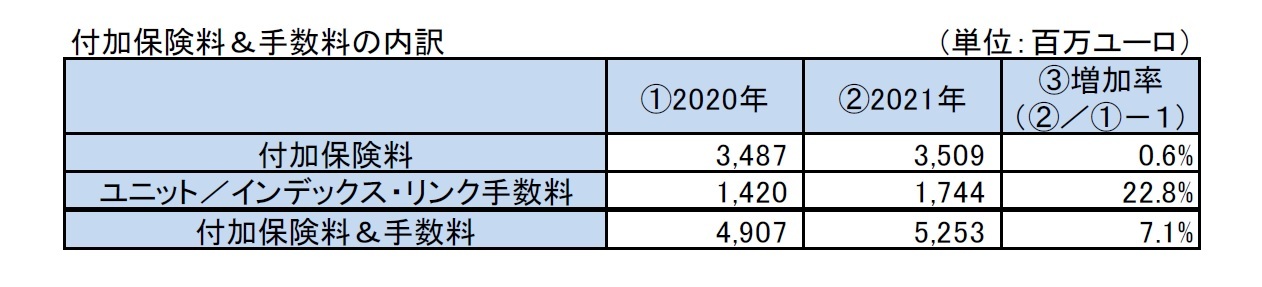

2020年から2021年にかけて、グループ全体では、「投資結果(Investment result)」は1,432百万ユーロから1,528百万ユーロに6.7%増加少し、「技術マージン(Technical margin)」のうちの「付加保険料&手数料5」は4,907百万ユーロから5.253百万ユーロに7.1%増加し、「技術的&その他結果(Technical & other result)」は1,318百万ユーロから1,566百万ユーロに18.8%増加した。一方で、「費用(Expenses)」は5,029百万ユーロから5,532百万ユーロに10.0%増加した。これらの結果として、営業利益は2,627百万ユーロから2,816百万ユーロに7.2%増加した。

「技術マージン」の増加はユニットリンク商品や保障商品へのシフトによる商品ミックスの改善を反映している。なお、COVID-19による影響は▲119百万ユーロ(2020年は▲63百万ユーロ)となっている。特にイタリア、フランス、米州及び南欧における保障ラインでの請求の増加による。

各国・各地域別に見てみると、欧州において、イタリアやフランスが引き続き投資結果に一定程度依存する収益構造であるのに対して、ドイツは投資結果が殆どなく、付加保険料&手数料や技術的&その他結果に依存した構造となっている。一方で、アジアは、投資結果は高くなく、ドイツほどではないが、付加保険料&手数料や技術的&その他結果に依存した構造となっている。

(1)営業利益の構造

Generaliは、生命保険事業の営業利益(operating result)の構造を地域別に開示しており、以下の図表の通りとなっている。

2020年から2021年にかけて、グループ全体では、「投資結果(Investment result)」は1,432百万ユーロから1,528百万ユーロに6.7%増加少し、「技術マージン(Technical margin)」のうちの「付加保険料&手数料5」は4,907百万ユーロから5.253百万ユーロに7.1%増加し、「技術的&その他結果(Technical & other result)」は1,318百万ユーロから1,566百万ユーロに18.8%増加した。一方で、「費用(Expenses)」は5,029百万ユーロから5,532百万ユーロに10.0%増加した。これらの結果として、営業利益は2,627百万ユーロから2,816百万ユーロに7.2%増加した。

「技術マージン」の増加はユニットリンク商品や保障商品へのシフトによる商品ミックスの改善を反映している。なお、COVID-19による影響は▲119百万ユーロ(2020年は▲63百万ユーロ)となっている。特にイタリア、フランス、米州及び南欧における保障ラインでの請求の増加による。

各国・各地域別に見てみると、欧州において、イタリアやフランスが引き続き投資結果に一定程度依存する収益構造であるのに対して、ドイツは投資結果が殆どなく、付加保険料&手数料や技術的&その他結果に依存した構造となっている。一方で、アジアは、投資結果は高くなく、ドイツほどではないが、付加保険料&手数料や技術的&その他結果に依存した構造となっている。

5 ここでは、「収益マージン(Margin on revenues)」及び「ユニット/インデックス・リンク手数料(Unit/indexed linked fees)」の合計を「付加保険料&手数料」としている。

(参考)Prudential

(1)営業利益の構造

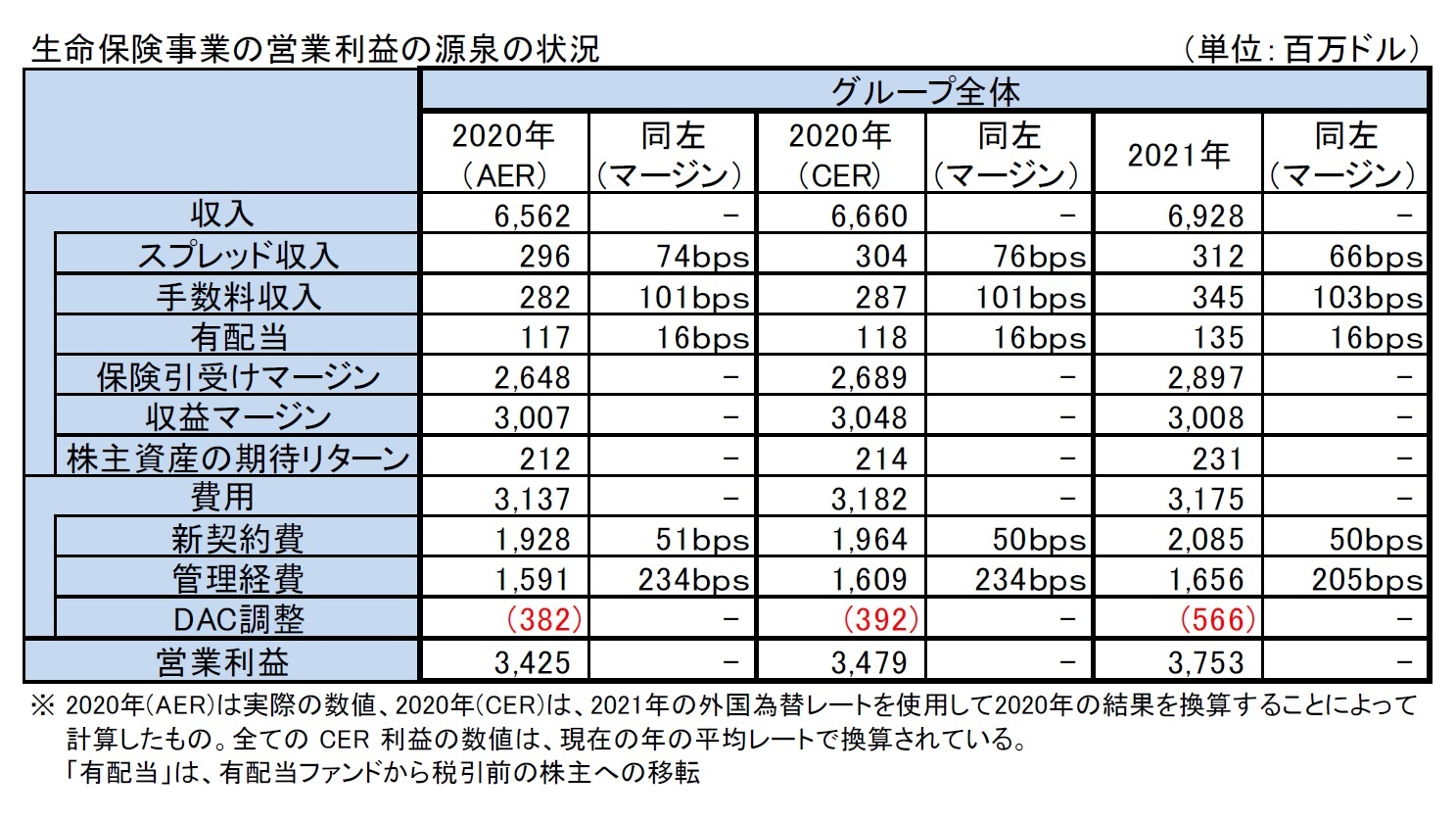

Prudentialは、営業利益(operating profit)の構造は、以下の図表の通りとなっている。

2020年から2021年にかけて、グループ全体の「スプレッド収入(Spread income)」は、低金利環境下での利回り低下等により、マージンが74bpsから66bpsに低下したが、スプレッド収入は296百万ドルから5.4%増加(比較可能ベースでは2.6%増加、以下同様)して、312百万ドルとなった。

一方で、「手数料収入(Fee income)」は、282百万ドルから345百万ドルに22.3%増加(20.2%増加)し、「保険引受けマージン(Insurance margin)」が2,648百万ドルから2,897百万ドルに9.4%増加(7.7%増加)した。「収益マージン(Margin on revenues)6」は、3,007百万ドルから3,008百万ドルにほぼ横ばい(1.3%減少)だった。一方で、「費用(Expenses)」は3,137百万ドルから3,175百万ドルに1.2%増加(0.2%減少)した。これらの結果として、営業利益は3,425百万ユーロから3,753百万ユーロに9.6%増加した。

(1)営業利益の構造

Prudentialは、営業利益(operating profit)の構造は、以下の図表の通りとなっている。

2020年から2021年にかけて、グループ全体の「スプレッド収入(Spread income)」は、低金利環境下での利回り低下等により、マージンが74bpsから66bpsに低下したが、スプレッド収入は296百万ドルから5.4%増加(比較可能ベースでは2.6%増加、以下同様)して、312百万ドルとなった。

一方で、「手数料収入(Fee income)」は、282百万ドルから345百万ドルに22.3%増加(20.2%増加)し、「保険引受けマージン(Insurance margin)」が2,648百万ドルから2,897百万ドルに9.4%増加(7.7%増加)した。「収益マージン(Margin on revenues)6」は、3,007百万ドルから3,008百万ドルにほぼ横ばい(1.3%減少)だった。一方で、「費用(Expenses)」は3,137百万ドルから3,175百万ドルに1.2%増加(0.2%減少)した。これらの結果として、営業利益は3,425百万ユーロから3,753百万ユーロに9.6%増加した。

6 主として、保険料から新契約費や管理経費をカバーするために控除される金額等

(2022年06月01日「基礎研レポート」)

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

| 2025/09/25 | 数字の「49」に関わる各種の話題-49という数字に皆さんはどんなイメージを有しているのだろう- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年10月22日

貿易統計25年9月-米国向け自動車輸出が数量ベースで一段と落ち込む。7-9月期の外需寄与度は前期比▲0.4%程度のマイナスに -

2025年10月22日

米連邦地裁、Googleへの是正措置を公表~一般検索サービス市場における独占排除 -

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を -

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州大手保険Gの生命保険事業の収益構造について-2021年決算数値等に基づく結果報告-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州大手保険Gの生命保険事業の収益構造について-2021年決算数値等に基づく結果報告-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!