- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 欧州の保険型投資商品と年金商品の利回り等(~2020)-EIOPAが公表した報告書の紹介

欧州の保険型投資商品と年金商品の利回り等(~2020)-EIOPAが公表した報告書の紹介

保険研究部 主任研究員 年金総合リサーチセンター・気候変動リサーチセンター兼任 安井 義浩

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1――はじめに

1 COSTS AND PAST PERFORMANCE REPORT -2022 ( EIOPA 2022.4.5)

https://www.eiopa.europa.eu/sites/default/files/working_groups/reports/costs_and_past_performance_report_2022.pdf

2――背景と経緯

使用したデータは、通常開示されていて利用できるデータと、保険投資商品に義務付けている主要項目開示文書(KID)による。ただし過去のパフォーマンスのデータがない場合や、EIOPAの管轄外のデータがある場合は、別途追加調査も行っているとのことである。

調査対象は必ずしもEU内の全ての対象商品というわけではないが、例えば、

・160以上の保険会社の、760以上の投資商品(これで欧州経済領域の約60%にあたる。)

・200以上の個人年金商品の80万件の契約

など、一定の傾向をみるには十分な規模がある調査結果もあるが、例えば、ESG要素を取り入れた商品や年金基金の情報など、まだ範囲の定義が不明確なもの、規模が足りないものも含まれており、今後の進展に期待する段階のものもある。

3――報告書の内容

2020年に起こったCOVID19によるパンデミックによる経済の混乱は、保険・年金市場にも大きく影響している。その中でも、流動性の低下と利回りの低下が、この報告書で調査された、

・保険型投資商品((IBIPs) Insurance-Based Investment Products)

・個人年金商品 ((PPPs) Personal Pension Products)

・職業年金基金 ((IORPs) Institutions for Occupational Retirement Provision)

に対する主要なリスクと見られていた。

実際には流動性リスクが顕在化するような場面はなかったし、2020年のなかでも、上半期には損失や資産価値の減少が発生したが、下半期には回復し、パンデミックの何度かの波にも、ほぼ影響を受けずに済んだ。しかし今後はインフレ率の上昇が予想されており、その場合には長期の保険契約の魅力を失わせる要因になるのではないかと懸念されている。

2020年の生命保険事業の規模を元受収入保険料ベースでみると、利益配当型商品で12%減少したが、ユニットリンクとハイブリッドへのシフトは加速しており(2%増加)、その他の商品の動きも含め合計では収入保険料は1%減少にとどまっている状況であった。

保険型投資商品(IBIPs)は2020年、着実にプラスのリターンを提供できた。そのうちユニットリンクは平均+6%の純リターン、ハイブリッド(従来のように保証部分もあるが、市場価格の変動を直接反映する部分もある保険商品)は+2.0%、従来からあるような利益配当型商品(Profit Participation Products )は+1.4%であった。

先に述べたように、従来の利益配当型商品からハイブリッドおよびユニットリンクへのシフトは2020年にさらに加速しているが、この背景には、パンデミックによる市場の混乱と、低金利が長期化するのではないかという見通しがある。インフレ予想もまた消費者の不安をかりたてていると思われる。

ユニットリンクとハイブリッドの中でも、高いリスクをとるようなタイプの利回りが高くなっている。これに対し、比較的低リスク型のタイプの利回りは低く、時にはマイナスであった。また利益配当型商品については、保険期間が長いほど利回りが高い傾向がある。

今回の調査で初めて、SDGs的な投資要素をとりいれることを宣言している商品についての利回りが公表された。こうしたタイプ(この報告書内では、「ESGタイプ」と呼んでいる。そうでないものは「非ESGタイプ」)は欧州域内で、需要が高まってきており、保険会社も徐々に販売を増やしているが、まだそれほど拡大しているわけではない。現在のところサンプル調査に留まっているので、正確な販売量は不明だが、保険料ベースで全体の1割未満と見られている。

始まったばかりでまだ確かなことは言えないものの、単純に利回りを見ると2020年単年で見ても2016~2020の5年間でみても、ESGタイプのほうが非ESGタイプを上回っているようである。ただしコストを見るとユニットリンクではほぼ同水準、ハイブリッドではESGタイプの方が、コストが高い傾向にあるという結果がでている。EIOPAの中で正式にESGタイプと認められる条件は、2021年3月の開示規則から効力が発生しているので、その普及後の調査を待つ必要がある。

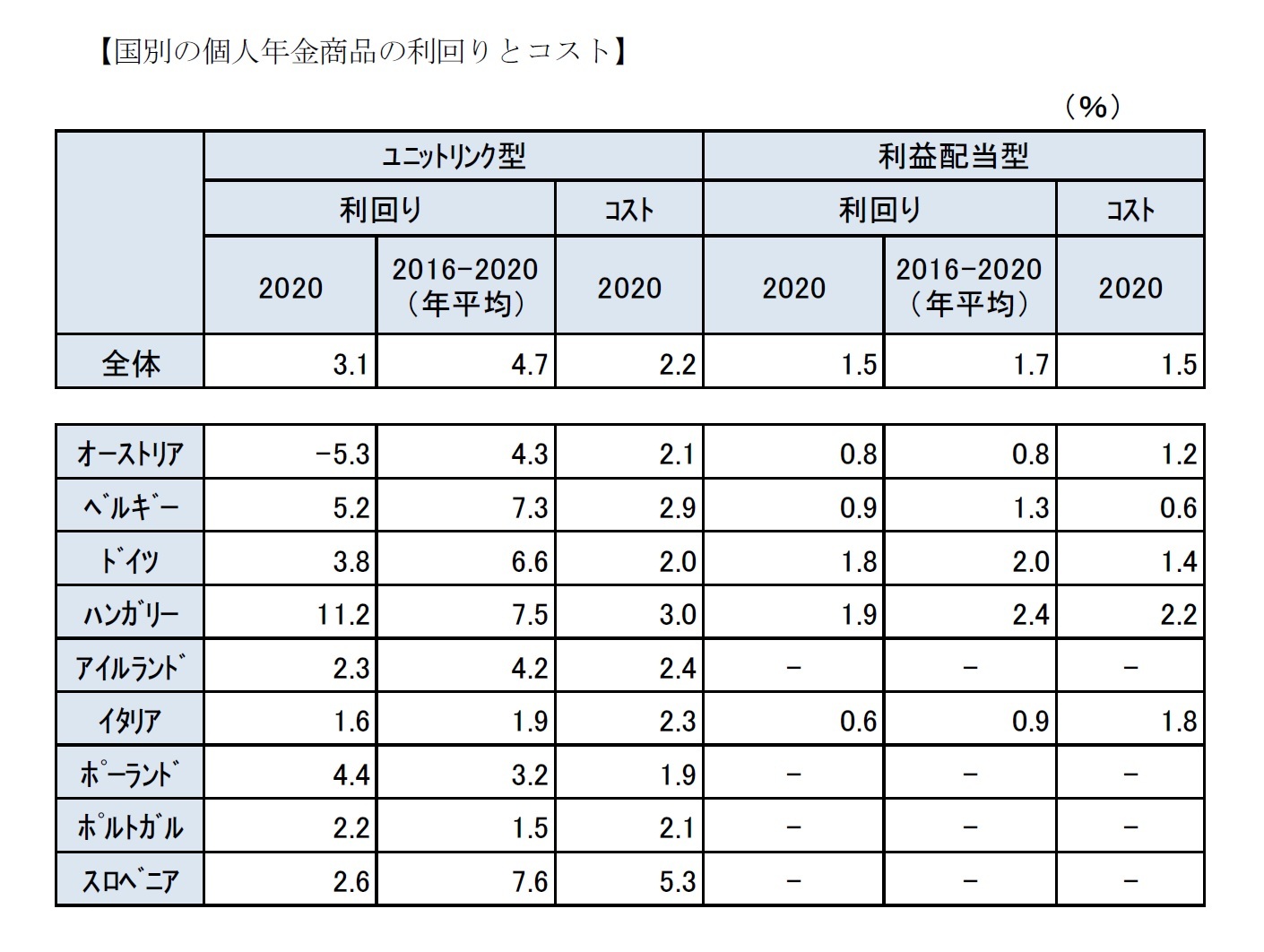

個人年金商品については、国によって多種多様であり、一律に比較することが難しい現状にある。とはいえ200以上の商品の調査結果によれば、利回りについては、ユニットリンク3.1%(2016~2020の5年平均で4.7%)、利益配当型 1.5%(同 1.7%)と、近年の低金利などの経済環境下ではユニットリンクの方が上回っている。個人年金についても、利益益配当型商品は、今回のパンデミックなどの短期的な市場の混乱の影響を比較的受けにくい一方で、インフレに弱い面が懸念されている。

コスト2は、ユニットリンクで2.2% 利益配当型商品で1.5% となっている。コストについては、さらにサンプル数が少なく比較可能性も限られており、今後の情報の充実に期待がかかっている。

以下で、報告書内でとりあげられている国の利回りを紹介するが、全ての国のデータがあるわけではないことや、国の関与度合いや個人年金と職業年金の位置づけなど国毎に制度が異なり、それを取り巻く経済状況(金利など)も異なることなどにより、あくまで参考である。

2 コストの数値については、それがあることによる利回りの押し下げ効果分として表示されている。

今回初めてIORPの状況が報告された。とはいえ、加入者目線のパフォーマンスではなく、基金単位の状況の報告である。これも個人年金同様、国により制度の違いがあり、例えばほぼすべての制度が国の資金で賄われているもの(フィンランド)から、保険会社が大部分を管理しているもの(ベルギー)まで、様々な形態がある。

こうした年金基金のスキームには、主にDB(確定給付型)、とDC(確定拠出型)がある。

DBは、国別でみると、オランダがその約70%を占めている。DCについてはイタリア(46%)、スウェーデン(23%)の構成比が高い。

資産構成については、もちろん基金それぞれで異なるが、総合計では

DB においては、投資ファンド47%、国債20%、上場株式11%、社債9%

DC においては、投資ファンド30%、国債21%、上場株式18%、社債13%、再保険310%

などとなっている。

DBについては、加入者に対する資金の保証があるため、安全性の高い運用資産が重視されるが、DCにおいては、加入者それぞれのリスク選好に基づき投資対象が選択されることから、株式等への投資のように、よりハイリスクとなる傾向がある4。

今回の収益のほうは、株式等の市場価格の上昇による未実現収益(日本流にいえば、株式の含み益)の増加がおもなものであり、コストに関しては投資費用が主なものである。

3 原文ではReinsurance recoverables DCの中で、さらに保険会社等の企業年金保険に加入するような契約か。

4 上場株式だけをみると確かにそうだが、実際には投資ファンドなるものの内容が問題となる、しかし、それ以上の詳細の開示はない。

4――おわりに

また個人年金に関しては、今後、欧州域内共通の「汎欧州個人年金」5の普及により、今は国によってまちまちな商品内容や税務取り扱いが似通ってくるかもしれない。

またESGタイプの定義が統一された基準による実績が、今後は報告されることが期待される。

5 (参考)基礎研レター「汎欧州個人年金制度の開始」(2022.4.27 ニッセイ基礎研究所)

https://www.nli-research.co.jp/files/topics/70993_ext_18_0.pdf?site=nli

(2022年05月24日「保険・年金フォーカス」)

このレポートの関連カテゴリ

03-3512-1833

- 【職歴】

1987年 日本生命保険相互会社入社

・主計部、財務企画部、調査部、ニッセイ同和損害保険(現 あいおいニッセイ同和損害保険)(2007年‐2010年)を経て

2012年 ニッセイ基礎研究所

【加入団体等】

・日本アクチュアリー会 正会員

・日本証券アナリスト協会 検定会員

安井 義浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/24 | 企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 | 安井 義浩 | 保険・年金フォーカス |

| 2025/10/17 | EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 | 安井 義浩 | 基礎研レター |

| 2025/10/10 | 保険・年金関係の税制改正要望(2026)の動き-関係する業界・省庁の改正要望事項など | 安井 義浩 | 基礎研レター |

| 2025/10/07 | 保険会社の再建・破綻処理における実務基準の市中協議(欧州)-欧州保険協会からの意見 | 安井 義浩 | 保険・年金フォーカス |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州の保険型投資商品と年金商品の利回り等(~2020)-EIOPAが公表した報告書の紹介】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州の保険型投資商品と年金商品の利回り等(~2020)-EIOPAが公表した報告書の紹介のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!