- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 暗雲漂うドル円相場の行方~米利下げ、対中関税引き上げの影響は?

2019年08月02日

文字サイズ

- 小

- 中

- 大

2.日銀金融政策(7月):予防的な躊躇なき追加緩和方針を明記

(日銀)維持

日銀は7月29日~30日に開催された金融政策決定会合において金融政策を維持した。原田、片岡両審議委員は、引き続き、長短金利操作とフォワードガイダンスの方針に対して反対を表明した。声明文では、現在の低い長短金利の水準を維持する期間に関するフォワードガイダンスを「当分の間、少なくとも2020年春頃まで」に据え置いた一方、「先行き、「物価安定の目標」に向けたモメンタムが損なわれる惧れが高まる場合には、躊躇なく、追加的な金融緩和措置を講じる」との文言が新たに追加された。

同時に公表された展望レポートでは、景気の総括判断を前回同様、「基調としては緩やかに拡大している」とし、生産の判断を「横ばい圏内」に引き上げた(前回は「弱めの動き」)。

先行きの景気見通しについても、「2021年度までの見通し期間を通じて拡大基調が続く」と回復シナリオを維持。物価上昇率についても、需給ギャップの大幅なプラス状態が維持されるもとで予想物価上昇率の高まりも相まって2%に向けて徐々に上昇していくとの上昇シナリオを維持した。ただし、経済・物価のリスクについては、従来同様、ともに「下振れリスクの方が大きい」としたうえで、とりわけ、「海外経済を巡る下振れリスクは引き続き大きいとみられ、特に、保護主義的な動きによる影響の不確実性が高まっている」との判断を追加している。

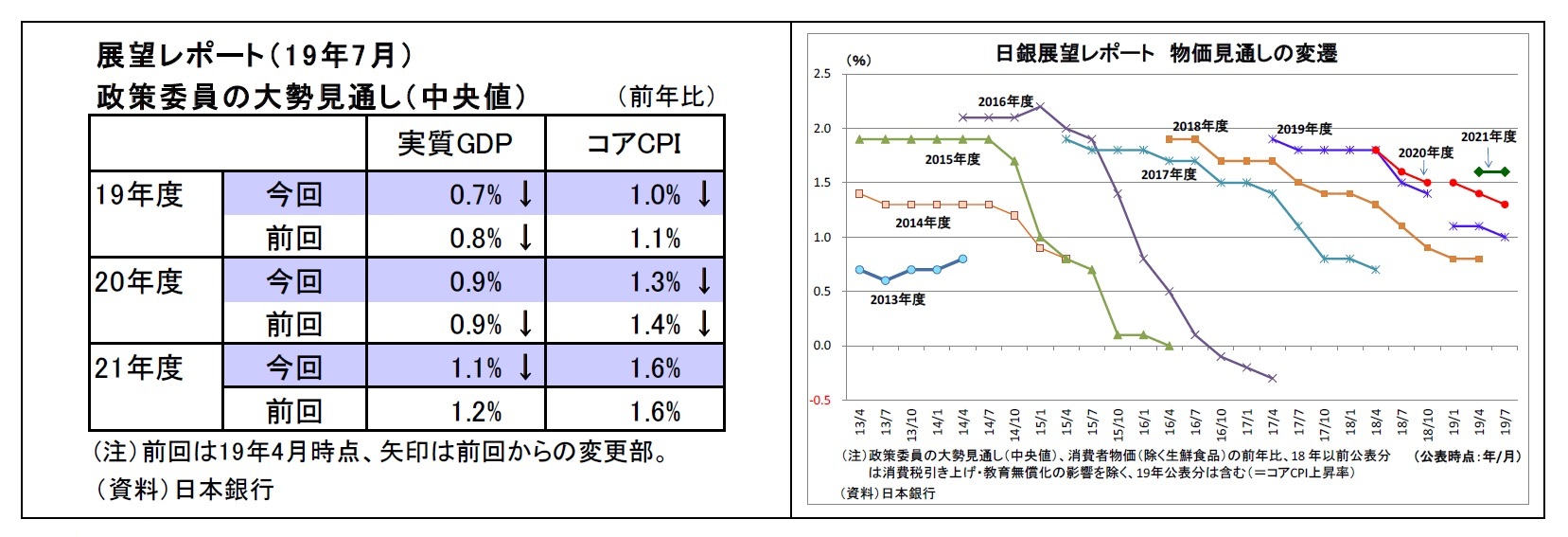

政策委員の大勢見通し(中央値・2019~21年度)では、2021年度分の物価上昇率(生鮮食品を除くCPI)こそ1.6%に据え置かれたが、2019・2020年度分が前回から小幅に下方修正された。物価上昇率の見通しは、当初に高めに設定され、以後断続的に下方修正される傾向が長期にわたって続いている(逆に上方修正は極めて稀)。

日銀は7月29日~30日に開催された金融政策決定会合において金融政策を維持した。原田、片岡両審議委員は、引き続き、長短金利操作とフォワードガイダンスの方針に対して反対を表明した。声明文では、現在の低い長短金利の水準を維持する期間に関するフォワードガイダンスを「当分の間、少なくとも2020年春頃まで」に据え置いた一方、「先行き、「物価安定の目標」に向けたモメンタムが損なわれる惧れが高まる場合には、躊躇なく、追加的な金融緩和措置を講じる」との文言が新たに追加された。

同時に公表された展望レポートでは、景気の総括判断を前回同様、「基調としては緩やかに拡大している」とし、生産の判断を「横ばい圏内」に引き上げた(前回は「弱めの動き」)。

先行きの景気見通しについても、「2021年度までの見通し期間を通じて拡大基調が続く」と回復シナリオを維持。物価上昇率についても、需給ギャップの大幅なプラス状態が維持されるもとで予想物価上昇率の高まりも相まって2%に向けて徐々に上昇していくとの上昇シナリオを維持した。ただし、経済・物価のリスクについては、従来同様、ともに「下振れリスクの方が大きい」としたうえで、とりわけ、「海外経済を巡る下振れリスクは引き続き大きいとみられ、特に、保護主義的な動きによる影響の不確実性が高まっている」との判断を追加している。

政策委員の大勢見通し(中央値・2019~21年度)では、2021年度分の物価上昇率(生鮮食品を除くCPI)こそ1.6%に据え置かれたが、2019・2020年度分が前回から小幅に下方修正された。物価上昇率の見通しは、当初に高めに設定され、以後断続的に下方修正される傾向が長期にわたって続いている(逆に上方修正は極めて稀)。

会合後の総裁記者会見において、黒田総裁は、声明文への「躊躇なき追加緩和」方針明記について、従来は、モメンタムが損なわれるような場合には、躊躇なく、追加緩和を検討するとしていたのに対し、「今回は、更に一歩進めて、モメンタムが損なわれる惧れが高まった場合に、躊躇なく、追加緩和を行うと申し上げ、より明確に日本銀行としての対応方針を示した」、「予防的(な対応)と言ってもいいかもしれない」、「これは従来から申し上げているよりもかなり金融緩和に向けて前向きになったとは言える」とその意味合いを説明。海外経済の動向を中心に、経済・物価の下振れリスクが高まっていることを明記に至った理由に挙げた。

一方で、追加緩和の示唆であるのかを問われた場面では、「時間的にすぐ(に実施)ということを必ずしも意味してはいない」と追加緩和観測の過剰な高まりをけん制した。

追加緩和の手段に関しては、「短期政策金利の引き下げ、長期金利操作目標の引き下げ、資産買入れの拡大、マネタリーベースの拡大ペースの加速等、様々な対応があり得、これらの組み合わせや応用といったことも考えられる」と従来通りの説明に留まったほか、「具体的に金融緩和の追加措置を講じるときに、どのような政策をとるかというのは、そのときの経済、物価、特に金融情勢を十分考慮し、副作用にも十分に目配りして、適切な追加策を講じるということ以上に具体的なことを今申し上げるのは難しい」と、それ以上の手掛かりを示さなかったが、副作用へ配慮する姿勢が強調された。

なお、長短金利の水準を維持する期間に関するフォワードガイダンスを今回延長しなかった理由については、「そもそも「当分の間」というのはかなり長い期間であり、そういう意味で特に今ここを変える必要があるとは思っていない」と述べた。

欧米中銀の利下げが日本の物価や為替に与える影響を問われた場面では、「適切な金融政策を通じて、それぞれの国・地域の経済が持続的に成長し、物価が安定するということは、世界経済にとっても日本経済にとってもプラスですので、金融・為替等にとってもマイナスになることはない」と述べ、金利差縮小による円高観測をけん制した。

一方で、追加緩和の示唆であるのかを問われた場面では、「時間的にすぐ(に実施)ということを必ずしも意味してはいない」と追加緩和観測の過剰な高まりをけん制した。

追加緩和の手段に関しては、「短期政策金利の引き下げ、長期金利操作目標の引き下げ、資産買入れの拡大、マネタリーベースの拡大ペースの加速等、様々な対応があり得、これらの組み合わせや応用といったことも考えられる」と従来通りの説明に留まったほか、「具体的に金融緩和の追加措置を講じるときに、どのような政策をとるかというのは、そのときの経済、物価、特に金融情勢を十分考慮し、副作用にも十分に目配りして、適切な追加策を講じるということ以上に具体的なことを今申し上げるのは難しい」と、それ以上の手掛かりを示さなかったが、副作用へ配慮する姿勢が強調された。

なお、長短金利の水準を維持する期間に関するフォワードガイダンスを今回延長しなかった理由については、「そもそも「当分の間」というのはかなり長い期間であり、そういう意味で特に今ここを変える必要があるとは思っていない」と述べた。

欧米中銀の利下げが日本の物価や為替に与える影響を問われた場面では、「適切な金融政策を通じて、それぞれの国・地域の経済が持続的に成長し、物価が安定するということは、世界経済にとっても日本経済にとってもプラスですので、金融・為替等にとってもマイナスになることはない」と述べ、金利差縮小による円高観測をけん制した。

(評価と今後の見通し)

今回の声明には、「モメンタムが損なわれる惧れが高まる場合には、躊躇なく、追加的な金融緩和措置を講じる」旨が明記され、予防的な追加緩和も辞さない姿勢が示されたが、利下げを実施したFRBや追加緩和を強く示唆しているECBと比べて緩和スタンスの弱さは否めない。

「追加緩和に消極的」との市場の見方を払拭し、円高をけん制する狙いがあったものとみられるが、日銀は副作用が制約となって追加緩和に容易に踏み切れない状況に陥っているため、早期の追加緩和を示唆するまでには至らなかったようだ。

今後のメインシナリオとしては、タイミングを見計らって低金利のフォワードガイダンス(「当分の間、少なくとも2020 年春頃まで、現在のきわめて低い長短金利の水準を維持することを想定」)を延長しつつ、政策自体の変更は出来るだけ回避すると予想される。

ただし、円高の進行など、やむを得ず追加緩和に踏み切らなければならなくなった場合には、金利引き下げに比べれば目先の副作用が小さいETF買入れ増額が最も有力な選択肢になるだろう。市場の一部で浮上している「マイナス金利拡大+銀行へのマイナス金利での資金供給」策導入の可能性も否定できないものの、(1)(仕組みにもよるが)銀行の低金利貸出競争に拍車をかけてしまうことや、(2)銀行への補助金との批判を受けかねないこと、(3)金融機関・年金の運用利回りをさらに圧迫しかねないことなどから、ハードルは高くなる。

なお、長期金利の許容レンジ拡大による低下容認については、上下双方に拡大するのであれば、純粋な追加緩和とは言い難い。また、現在およそ年間30兆円増ペースまで落ちている長期国債の買入れ拡大も、めどである「年間80兆円増ペース」の範囲内で増やすことに留まるのであれば、緩和的対応とはいえ追加緩和とは言えない。また、これらの対応は、日銀が危惧するイールドカーブのフラット化に繋がりやすいという問題もある。

今回の声明には、「モメンタムが損なわれる惧れが高まる場合には、躊躇なく、追加的な金融緩和措置を講じる」旨が明記され、予防的な追加緩和も辞さない姿勢が示されたが、利下げを実施したFRBや追加緩和を強く示唆しているECBと比べて緩和スタンスの弱さは否めない。

「追加緩和に消極的」との市場の見方を払拭し、円高をけん制する狙いがあったものとみられるが、日銀は副作用が制約となって追加緩和に容易に踏み切れない状況に陥っているため、早期の追加緩和を示唆するまでには至らなかったようだ。

今後のメインシナリオとしては、タイミングを見計らって低金利のフォワードガイダンス(「当分の間、少なくとも2020 年春頃まで、現在のきわめて低い長短金利の水準を維持することを想定」)を延長しつつ、政策自体の変更は出来るだけ回避すると予想される。

ただし、円高の進行など、やむを得ず追加緩和に踏み切らなければならなくなった場合には、金利引き下げに比べれば目先の副作用が小さいETF買入れ増額が最も有力な選択肢になるだろう。市場の一部で浮上している「マイナス金利拡大+銀行へのマイナス金利での資金供給」策導入の可能性も否定できないものの、(1)(仕組みにもよるが)銀行の低金利貸出競争に拍車をかけてしまうことや、(2)銀行への補助金との批判を受けかねないこと、(3)金融機関・年金の運用利回りをさらに圧迫しかねないことなどから、ハードルは高くなる。

なお、長期金利の許容レンジ拡大による低下容認については、上下双方に拡大するのであれば、純粋な追加緩和とは言い難い。また、現在およそ年間30兆円増ペースまで落ちている長期国債の買入れ拡大も、めどである「年間80兆円増ペース」の範囲内で増やすことに留まるのであれば、緩和的対応とはいえ追加緩和とは言えない。また、これらの対応は、日銀が危惧するイールドカーブのフラット化に繋がりやすいという問題もある。

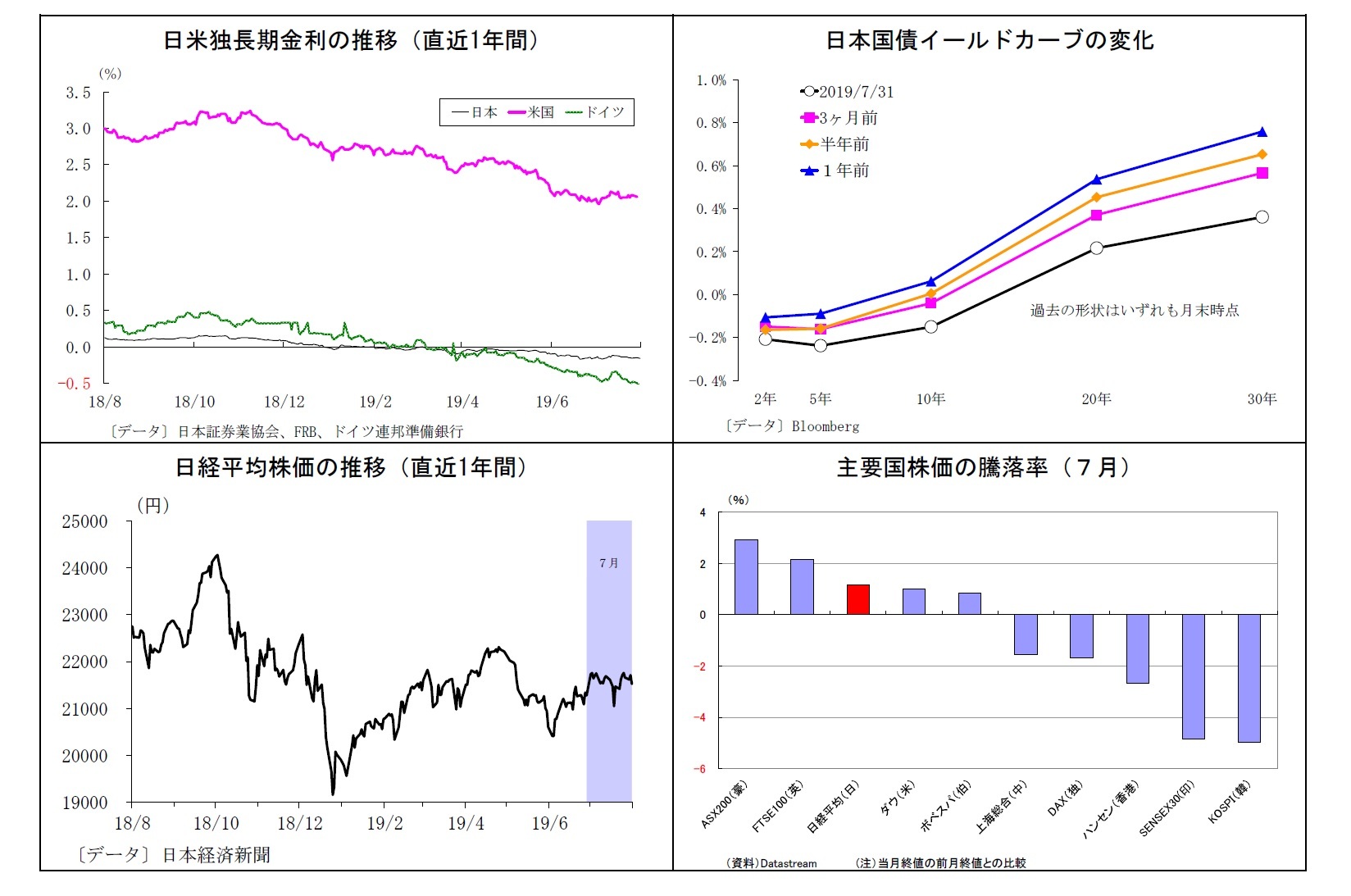

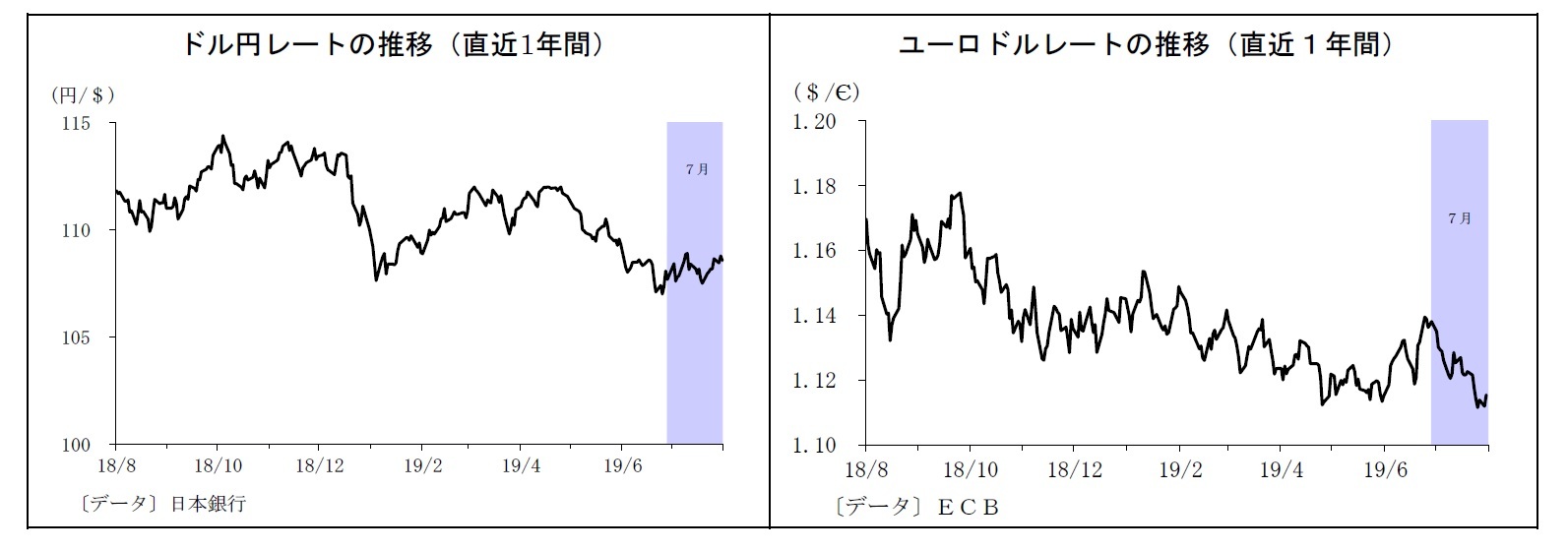

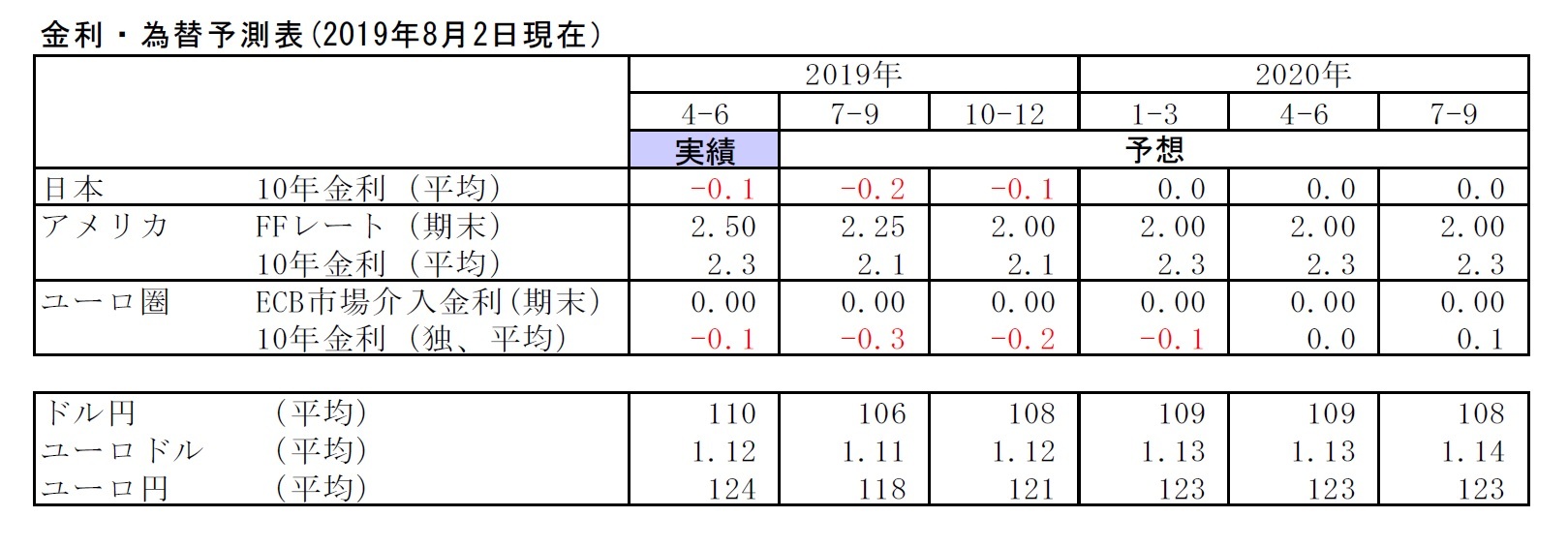

3.金融市場(7月)の振り返りと予測表

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2019年08月02日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【暗雲漂うドル円相場の行方~米利下げ、対中関税引き上げの影響は?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

暗雲漂うドル円相場の行方~米利下げ、対中関税引き上げの影響は?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!