- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- アジア経済 >

- 【アジア・新興国】東南アジア経済の見通し~底堅い成長続くも、輸出の停滞色強まり減速へ

2019年03月22日

文字サイズ

- 小

- 中

- 大

1.東南アジア経済の概況と見通し

(経済概況:消費の加速で底堅い成長)

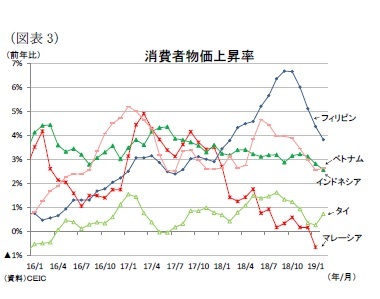

東南アジア5カ国の経済は、18年10-12月期の実質GDP成長率がそれぞれ7-9月期から若干上昇した(図表1)。各国では昨年後半から輸出の減速傾向が強まっているが、10-12月期は消費が加速して底堅い成長を維持した。

まず景気の牽引役である民間消費は良好な雇用・所得環境の継続と物価の安定、各国が進める低所得者対策を背景に昨年初からの改善傾向が続いた。一方で投資は伸び悩む傾向が見られた。工場の設備稼働率の上昇により民間投資が回復したものの、政府主導のインフラプロジェクトの進展による公共投資の増勢鈍化が影響したとみられる。

輸出はITサービス輸出が拡大したフィリピンを除く4カ国で低調もしくは鈍化傾向が見られた。まずタイとマレーシアは観光業の悪化やコモディティの供給ショックなどで急低下した7-9月期からプラスに転じたものの、小幅の増加に止まった。またインドネシアはパーム油やゴム製品の需要低迷、ベトナムはスマートフォン需要低迷が響いて、それぞれ輸出が鈍化した。一方、輸入は内需拡大を背景に輸出を上回る成長を続ける国が多く見られる。

製造業購買担当者指数(PMI)は、輸出の急減速を背景に昨年末から製造業の景況感は総じて悪化傾向にある(図表2)。また国内市場の状況が反映され、各国のPMIの水準に開きがある。内需の成長が著しいフィリピン、ベトナムの2カ国は景況感の分岐点である50を依然として上回る一方、新規事業の遅れで過剰在庫を抱えるマレーシアが50を下回って推移、そしてインドネシアとタイが50前後で推移するといった三極構造が形成されている。

東南アジア5カ国の経済は、18年10-12月期の実質GDP成長率がそれぞれ7-9月期から若干上昇した(図表1)。各国では昨年後半から輸出の減速傾向が強まっているが、10-12月期は消費が加速して底堅い成長を維持した。

まず景気の牽引役である民間消費は良好な雇用・所得環境の継続と物価の安定、各国が進める低所得者対策を背景に昨年初からの改善傾向が続いた。一方で投資は伸び悩む傾向が見られた。工場の設備稼働率の上昇により民間投資が回復したものの、政府主導のインフラプロジェクトの進展による公共投資の増勢鈍化が影響したとみられる。

輸出はITサービス輸出が拡大したフィリピンを除く4カ国で低調もしくは鈍化傾向が見られた。まずタイとマレーシアは観光業の悪化やコモディティの供給ショックなどで急低下した7-9月期からプラスに転じたものの、小幅の増加に止まった。またインドネシアはパーム油やゴム製品の需要低迷、ベトナムはスマートフォン需要低迷が響いて、それぞれ輸出が鈍化した。一方、輸入は内需拡大を背景に輸出を上回る成長を続ける国が多く見られる。

製造業購買担当者指数(PMI)は、輸出の急減速を背景に昨年末から製造業の景況感は総じて悪化傾向にある(図表2)。また国内市場の状況が反映され、各国のPMIの水準に開きがある。内需の成長が著しいフィリピン、ベトナムの2カ国は景況感の分岐点である50を依然として上回る一方、新規事業の遅れで過剰在庫を抱えるマレーシアが50を下回って推移、そしてインドネシアとタイが50前後で推移するといった三極構造が形成されている。

(物価:油価下落による低下後、安定して推移)

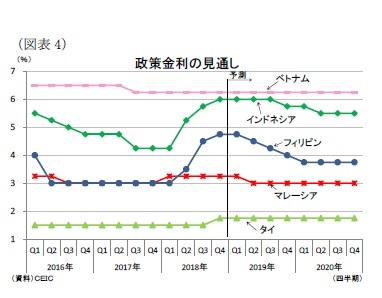

(物価:油価下落による低下後、安定して推移)消費者物価上昇率(以下、インフレ率)は、昨年前半の食品インフレと原油高に伴う上昇が一服した後、年末には油格下落の影響で低下傾向が強まった(図表3)。

なお、フィリピンは昨年初の物品税増税も加わり9月には+6.7%までインフレ高進となったが、年末にかけては政府によるコメの輸入拡大や生活必需品の推奨小売価格制度の導入、積極的な金融引締めによりインフレに歯止めがかかった。またインドネシアとマレーシアについてはインフレ率の低下傾向が続いたが、これは補助金の復活や政府の価格統制により燃料価格が安定して推移したこと、更にマレーシアは物品・サービス税(GST)の廃止が影響した。

先行きのインフレ率は、今春からエルニーニョ現象を背景とする穀物価格の上昇や消費需要の拡大を受けて底打ちするだろう。しかし、通貨安による物価押上げ圧力の後退や電子商取引の拡大を背景に物価上昇は限定的なものに止まり、19年末にかけて安定した推移を続けるものと予想する。

(金融政策:政策スタンスを中立化、昨年の利上げを一部解消へ)

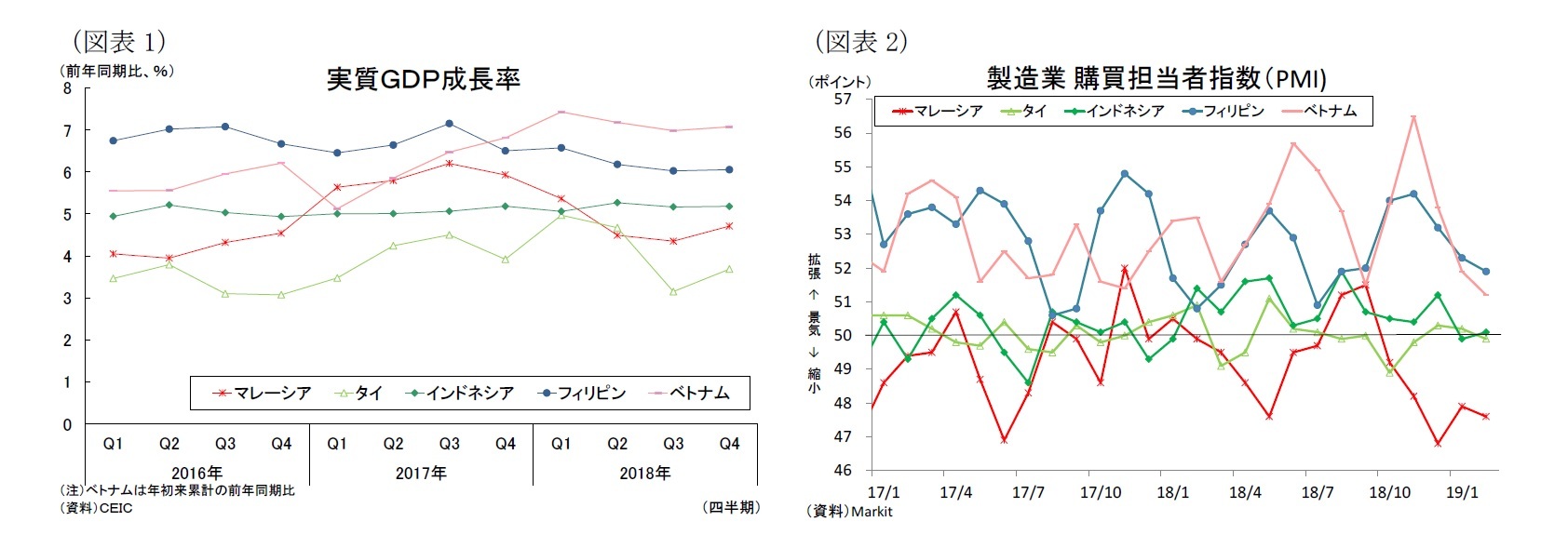

東南アジアの金融政策は、昨年は米国の金融引締めを背景とする通貨安や先行きのインフレ懸念を背景に引き締め方向に舵を切る動きが多くみられた(図表4)。

東南アジアの金融政策は、昨年は米国の金融引締めを背景とする通貨安や先行きのインフレ懸念を背景に引き締め方向に舵を切る動きが多くみられた(図表4)。

国別に見ると、通貨安に悩むインドネシアが昨年5-11月にかけて通貨防衛のための利上げ(計+1.75%)を実施、フィリピンがインフレ高進を受けて同期間に積極的な利上げ(計+1.75%)を実施した。またマレーシアは昨年1月、タイは12月にそれぞれ+0.25%利上げを実施したが、インフレや通貨安を受けた対応ではなく、金融政策の正常化が目的であった。

国別に見ると、通貨安に悩むインドネシアが昨年5-11月にかけて通貨防衛のための利上げ(計+1.75%)を実施、フィリピンがインフレ高進を受けて同期間に積極的な利上げ(計+1.75%)を実施した。またマレーシアは昨年1月、タイは12月にそれぞれ+0.25%利上げを実施したが、インフレや通貨安を受けた対応ではなく、金融政策の正常化が目的であった。金融政策の先行きについては、各国中銀が昨年の引締め気味の政策スタンスを中立化させ、一部では慎重な判断のもとで金融緩和を実施すると予想する。金融市場では、今年に入って米連邦準備理事会(FRB)のハト派色が強まり、新興国通貨は安定して推移している。3月の米連邦公開市場委員会(FOMC)では、年内の利上げ見送りと来年1回の利上げ見通しが示された。このため今年は新興国からの資金流出が弱まって新興国通貨安に歯止めをかけ、東南アジア各国の物価の安定に寄与するだろう。東南アジア経済は輸出鈍化による景気減速が予想され、一部の中銀は景気下支え策として昨年実施した利上げの解消を進めると予想する。もっとも米中貿易戦争のエスカレートなどで世界的な景気後退に至れば、金融市場では新興国からの資金流出圧力が再び強まる恐れがあるため、各国中銀は金融政策のスタンスを中立としつつ、機動的な運営のなかで慎重に利下げを決断していくだろう。

国別に見ると、フィリピンがインフレ率が中銀目標の中央値付近まで低下する今春から段階的に計1%程度の利下げ、通貨下落に対する警戒感が強いインドネシアが金融市場の動向を睨みながら年1回の利下げ、国内経済が緩慢なマレーシアが年前半に1回利下げを実施すると予想する。

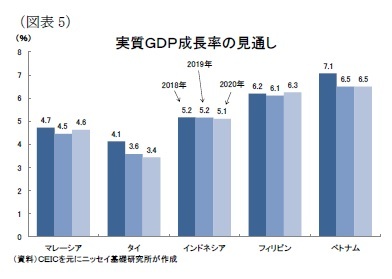

(経済見通し:輸出の停滞色強まり減速へ)

東南アジア経済の先行きは、消費を支えとした底堅い成長が続くものの、中国と欧州などの海外経済の減速により輸出が鈍化すると共に、米国の仕掛ける貿易戦争の影響で企業の投資マインドが悪化して民間投資が頭打ちするため、2019年の景気減速は避けられないと予想する。

まず外需は、昨年に続いて悪化するだろう。海外経済は減速するが、米国が堅調な成長率を維持すると共に、中国も3月の全国人民代表大会(全人代)で示された景気下支え策が奏功して政府目標の範囲内(6.0~6.5%)での景気減速に止まり、世界的な景気後退には至らない展開を想定している。半導体の不需要期に当たる1-3月期を乗り越えると電子機器の輸出が最悪期を脱し、輸出全体で見ると年末にかけて増加傾向を辿ると予想する。一方、輸入は国内の消費需要を反映して堅調な伸びが続くことから、純輸出は18年同様に成長率を押し下げる方向に働くと予想する。

内需は堅調を維持すると予想する。まず投資は、稼働率の上昇を背景に設備投資が短期的には底堅く推移するものの、輸出鈍化や企業マインドの悪化を受けて伸び悩むだろう。もっとも政府主導のインフラプロジェクトが引き続き進展するため、これが呼び水となって建設投資は官民揃って堅調な伸びを維持するだろう。なお、米中貿易戦争を背景に中国から東南アジアに生産拠点の移設を早める企業の動きは(中期的に)投資と輸出を押し上げる方向に働くだろう。しかし、債務圧縮や貿易摩擦の影響を背景に中国の輸出関連企業の設備投資抑制が東南アジア経済に及ぼす影響は大きく、東南アジア各国が米中貿易戦争で得られる「漁夫の利」の恩恵によって成長率が加速するまでには至らないだろう。

東南アジア経済の先行きは、消費を支えとした底堅い成長が続くものの、中国と欧州などの海外経済の減速により輸出が鈍化すると共に、米国の仕掛ける貿易戦争の影響で企業の投資マインドが悪化して民間投資が頭打ちするため、2019年の景気減速は避けられないと予想する。

まず外需は、昨年に続いて悪化するだろう。海外経済は減速するが、米国が堅調な成長率を維持すると共に、中国も3月の全国人民代表大会(全人代)で示された景気下支え策が奏功して政府目標の範囲内(6.0~6.5%)での景気減速に止まり、世界的な景気後退には至らない展開を想定している。半導体の不需要期に当たる1-3月期を乗り越えると電子機器の輸出が最悪期を脱し、輸出全体で見ると年末にかけて増加傾向を辿ると予想する。一方、輸入は国内の消費需要を反映して堅調な伸びが続くことから、純輸出は18年同様に成長率を押し下げる方向に働くと予想する。

内需は堅調を維持すると予想する。まず投資は、稼働率の上昇を背景に設備投資が短期的には底堅く推移するものの、輸出鈍化や企業マインドの悪化を受けて伸び悩むだろう。もっとも政府主導のインフラプロジェクトが引き続き進展するため、これが呼び水となって建設投資は官民揃って堅調な伸びを維持するだろう。なお、米中貿易戦争を背景に中国から東南アジアに生産拠点の移設を早める企業の動きは(中期的に)投資と輸出を押し上げる方向に働くだろう。しかし、債務圧縮や貿易摩擦の影響を背景に中国の輸出関連企業の設備投資抑制が東南アジア経済に及ぼす影響は大きく、東南アジア各国が米中貿易戦争で得られる「漁夫の利」の恩恵によって成長率が加速するまでには至らないだろう。

2.各国経済の見通し

2-1.マレーシア

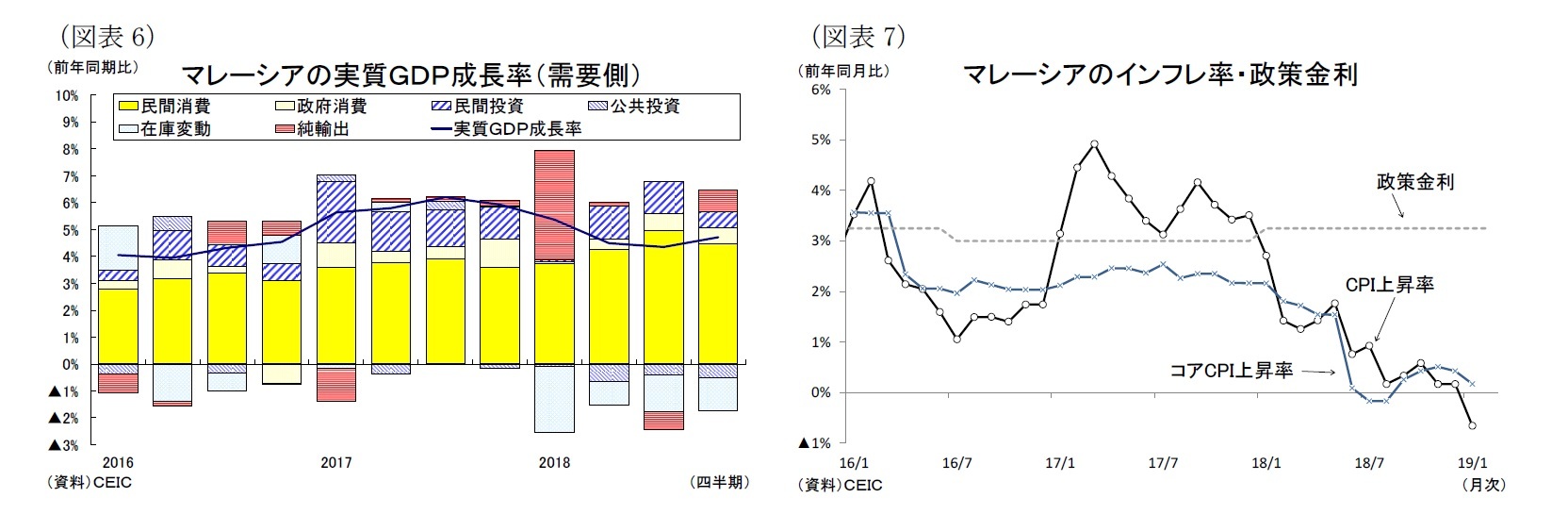

マレーシア経済は海外経済の回復や原油価格の上昇により+6%前後の高成長を記録した2017年に対し、2018年は公共投資の低迷と輸出の鈍化が響いて+4%台半ばまで景気減速している(図表6)。もっとも10-12月期は輸出が持ち直して5四半期ぶりに成長率が上昇した。LNGのパイプライン破損による供給ショックを受けて4-6月に鈍化したコモディティ輸出が持ち直したこと、また海外経済の減速や米中貿易戦争など輸出環境に陰りが出てくるなかで主力の電気・電子製品が増加傾向を維持したことも輸出の改善に繋がった。内需については、民間消費が物品・サービス税の廃止1による生活コストの減少と燃料補助金の増加によって押し上げる状況が続いた。一方、投資は新政権による大型事業停止や景況感の悪化が逆風となって伸び悩んだ。

先行きのマレーシア経済は、堅調な消費を支えとした緩やかな成長軌道を辿るだろう。

まず輸出は先進国経済の底堅い成長や昨年の供給ショックの影響が和らいで増加傾向を維持するものの、中国経済の減速とITサイクルのピークアウトにより2019年は鈍化する見通しである。

内需は、投資が伸び悩み、消費の牽引力も低下する見通しだ。まず投資は、政府が停止していた大型事業こそ再開するものの、2019年度のインフラ開発予算(前年比13.6%減)の大幅削減により公共投資の低迷が続くだろう。民間投資は消費需要の拡大や新産業政策「インダストリー・フォワード(4WRD)」に企業が呼応し始めることにより底堅く推移するが、海外経済の減速が重石となって伸び悩むだろう。

堅調な消費は増勢鈍化を予想する。良好な雇用・所得環境が続くなか、最低賃金の引上げや低所得者支援策の拡充、燃料補助金による物価の安定などが家計の購買力向上に繋がり、民間消費は当面堅調に推移するが、6月には昨年の減税効果が一服して年後半から消費の牽引力は低下する見込みだ。

金融政策は、昨年1月に金融正常化を目的に中央銀行が利上げを実施して以来、据え置かれている(図表7)。今年2月のインフレ率は昨年の減税に油価下落の影響が加わり前年比0.7%減まで低下したが、年央には減税効果の一巡により上昇に転じ、年末にかけて+2%台まで上昇しよう。経済成長が緩慢で、物価上昇も限定的なため、中銀は政策金利を年前半に0.25%引き下げると予想する。

実質GDP成長率は19年が+4.5%と、18年の+4.7%から低下し、20年度が+4.6%と小幅の上昇に止まると予想する。

マレーシア経済は海外経済の回復や原油価格の上昇により+6%前後の高成長を記録した2017年に対し、2018年は公共投資の低迷と輸出の鈍化が響いて+4%台半ばまで景気減速している(図表6)。もっとも10-12月期は輸出が持ち直して5四半期ぶりに成長率が上昇した。LNGのパイプライン破損による供給ショックを受けて4-6月に鈍化したコモディティ輸出が持ち直したこと、また海外経済の減速や米中貿易戦争など輸出環境に陰りが出てくるなかで主力の電気・電子製品が増加傾向を維持したことも輸出の改善に繋がった。内需については、民間消費が物品・サービス税の廃止1による生活コストの減少と燃料補助金の増加によって押し上げる状況が続いた。一方、投資は新政権による大型事業停止や景況感の悪化が逆風となって伸び悩んだ。

先行きのマレーシア経済は、堅調な消費を支えとした緩やかな成長軌道を辿るだろう。

まず輸出は先進国経済の底堅い成長や昨年の供給ショックの影響が和らいで増加傾向を維持するものの、中国経済の減速とITサイクルのピークアウトにより2019年は鈍化する見通しである。

内需は、投資が伸び悩み、消費の牽引力も低下する見通しだ。まず投資は、政府が停止していた大型事業こそ再開するものの、2019年度のインフラ開発予算(前年比13.6%減)の大幅削減により公共投資の低迷が続くだろう。民間投資は消費需要の拡大や新産業政策「インダストリー・フォワード(4WRD)」に企業が呼応し始めることにより底堅く推移するが、海外経済の減速が重石となって伸び悩むだろう。

堅調な消費は増勢鈍化を予想する。良好な雇用・所得環境が続くなか、最低賃金の引上げや低所得者支援策の拡充、燃料補助金による物価の安定などが家計の購買力向上に繋がり、民間消費は当面堅調に推移するが、6月には昨年の減税効果が一服して年後半から消費の牽引力は低下する見込みだ。

金融政策は、昨年1月に金融正常化を目的に中央銀行が利上げを実施して以来、据え置かれている(図表7)。今年2月のインフレ率は昨年の減税に油価下落の影響が加わり前年比0.7%減まで低下したが、年央には減税効果の一巡により上昇に転じ、年末にかけて+2%台まで上昇しよう。経済成長が緩慢で、物価上昇も限定的なため、中銀は政策金利を年前半に0.25%引き下げると予想する。

実質GDP成長率は19年が+4.5%と、18年の+4.7%から低下し、20年度が+4.6%と小幅の上昇に止まると予想する。

1 新政府は18年6月1日に物品・サービス税(GST(の廃止(ゼロ税率化)を実施した。9月に売上・サービス税(SST)を再導入(売上税10%、サービス税6%)するまでの3ヵ月間はタックス・ホリデー(免税措置期間)となった。

(2019年03月22日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

関連レポート

- インド経済の見通し~農家支援策により消費は持ち直しへ向うも、輸出の停滞色が強まり、緩慢な成長が続く(2019年度+7.2%、2020年度+7.5%)

- 【東南アジア経済】ASEANの貿易統計(3月号)~輸出は2ヵ月連続で減少、米国向けも鈍化して貿易停滞リスクが高まる

- 【タイGDP】10-12月期は前年同期比+3.7%増~民間部門の加速で3%台後半まで成長加速

- 【マレーシア】10-12月期GDPは前年同期比+4.7%-輸出持ち直しで5期連続の景気減速を回避

- 【インドネシアGDP】10-12月期は前年同期比5.18%増~金利上昇と海外需要鈍化の逆風も、消費持ち直しで5%強の底堅い成長を維持

- 【フィリピンGDP】10-12月期は前年同期比6.1%増~消費持ち直しも回復感の乏しい状況が続く

03-3512-1780

経歴

- 【職歴】

2008年 日本生命保険相互会社入社

2012年 ニッセイ基礎研究所へ

2014年 アジア新興国の経済調査を担当

2018年8月より現職

斉藤 誠のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/22 | 東南アジア経済の見通し~輸出減速するも内需が下支え | 斉藤 誠 | Weekly エコノミスト・レター |

| 2025/09/16 | インド消費者物価(25年9月)~8月のCPI上昇率は+2.1%に上昇、GST合理化でインフレ見通しは緩和 | 斉藤 誠 | 経済・金融フラッシュ |

| 2025/09/16 | タイの生命保険市場(2024年版) | 斉藤 誠 | 保険・年金フォーカス |

| 2025/09/04 | インド経済の見通し~関税逆風下でも、政策効果により内需主導で6%成長を維持 | 斉藤 誠 | Weekly エコノミスト・レター |

新着記事

-

2025年10月02日

プレコンセプションケア 自治体の炎上事例から学ぶリスク管理-科学的エビデンスと推奨モデルは区別し、性と健康の自己決定権を侵害しない内容構成が必要- -

2025年10月02日

ユーロ圏消費者物価(25年9月)-概ね物価目標に沿った推移が継続 -

2025年10月01日

図表でみる世界の出生率-出生率が高い国・地域と低い国・地域、それぞれにどんな特徴があるのか? -

2025年10月01日

日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず -

2025年09月30日

米国における生保加入率の状況-新契約販売実績は4年連続で過去最高となるも、生保加入率は低下傾向-日本は、加入率は高いものの一人あたり加入金額が小さく、死亡保障不足に陥っている-

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【【アジア・新興国】東南アジア経済の見通し~底堅い成長続くも、輸出の停滞色強まり減速へ】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

【アジア・新興国】東南アジア経済の見通し~底堅い成長続くも、輸出の停滞色強まり減速へのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!