- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 欧州大手保険グループの2018年上期末SCR比率の状況について-ソルベンシーIIに基づく数値結果報告-

2018年10月01日

欧州大手保険グループの2018年上期末SCR比率の状況について-ソルベンシーIIに基づく数値結果報告-

文字サイズ

- 小

- 中

- 大

6|Aegon

Aegonは、これまで四半期報告を行い、SCR比率の動向分析についても四半期毎に説明してきていた。ただし、2018年からは、事業の長期的な性格とコアな投資家と株主の長期的焦点を反映して、四半期毎の報告を取りやめて、半期と年間報告にすることを公表している。なお、Prudential とAvivaも四半期報告は行っていない。

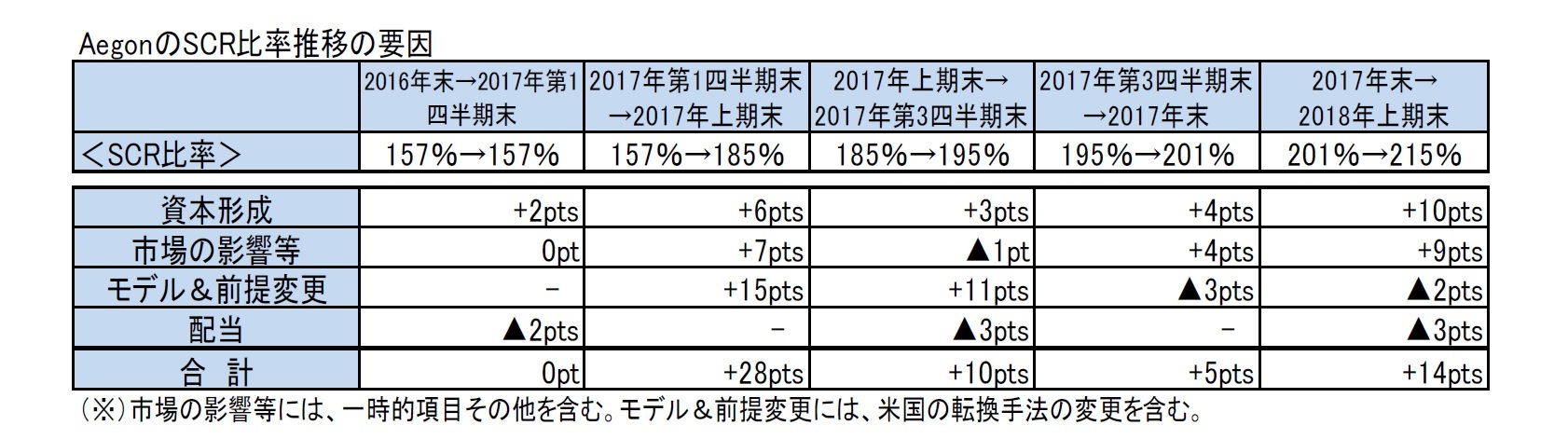

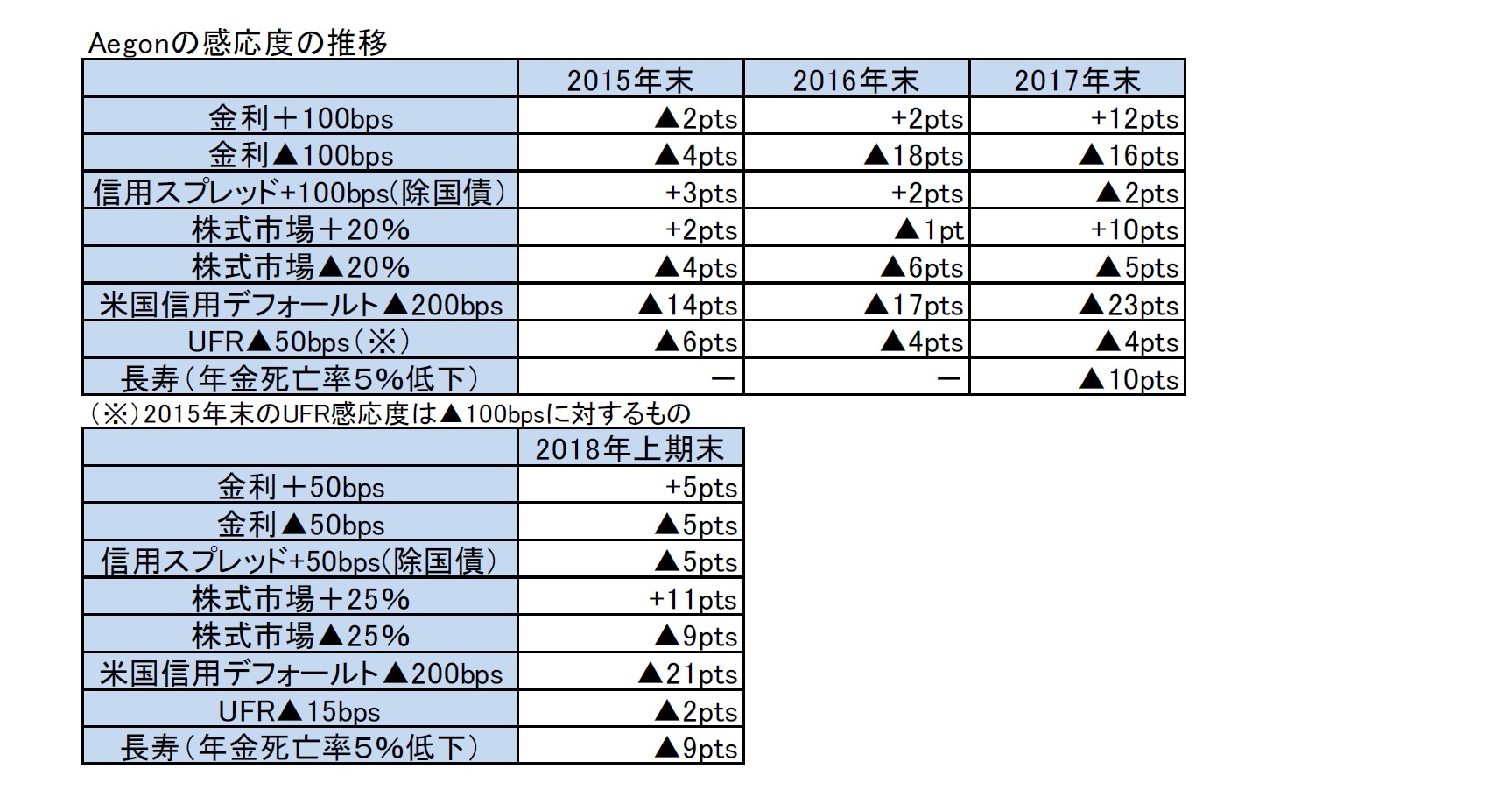

(1)SCR比率の推移

2018年上期においては、強い事業成績を反映した資本形成に加えて、市場の影響がプラスに働いた(+3%ポイント)ことに加えて、一時的な要因(米国における商品撤退及びAegon Irelandの売却完了等により+6%ポイント)の影響によって、2018年上期末のSCR比率は、2017年末の201%から215%に14%ポイント上昇した。なお、モデル&前提変更による影響の▲2bpsは主としてUFRの15bpsの引き下げによるものである。

Aegonは、これまで四半期報告を行い、SCR比率の動向分析についても四半期毎に説明してきていた。ただし、2018年からは、事業の長期的な性格とコアな投資家と株主の長期的焦点を反映して、四半期毎の報告を取りやめて、半期と年間報告にすることを公表している。なお、Prudential とAvivaも四半期報告は行っていない。

(1)SCR比率の推移

2018年上期においては、強い事業成績を反映した資本形成に加えて、市場の影響がプラスに働いた(+3%ポイント)ことに加えて、一時的な要因(米国における商品撤退及びAegon Irelandの売却完了等により+6%ポイント)の影響によって、2018年上期末のSCR比率は、2017年末の201%から215%に14%ポイント上昇した。なお、モデル&前提変更による影響の▲2bpsは主としてUFRの15bpsの引き下げによるものである。

(参考)Aegonのソルベンシー算出方法及び目標範囲の見直し

Aegonは、2017年において、(1)米国の転換方法の改正、(2)オランダの計算方法の修正等、を行うことに加えて、(3)米国のランオフ事業の大部分の売却(SCR比率への影響+ 5%ポイント)、(4)Rothesay Part VIIの移転関連(+2%ポイント)等により、2016年末に比べて、SCR比率を44%ポイント上昇させた。これについては、保険年金フォーカス「欧州大手保険グループの2017年末SCR比率の状況について(2)-ソルベンシーIIに基づく数値結果報告-」(2018.4.16)でも報告している。

併せて、これらの見直しに基づいて、従来の140~170%のグループソルベンシー比率の目標範囲を150~200%に引き上げた。さらに、ローカルベースでも、オランダ(150~190%)及び英国(145~185%)のソルベンシーII目標範囲の更新を行った。なお、米国のRBCの目標範囲は350~450%となっている。

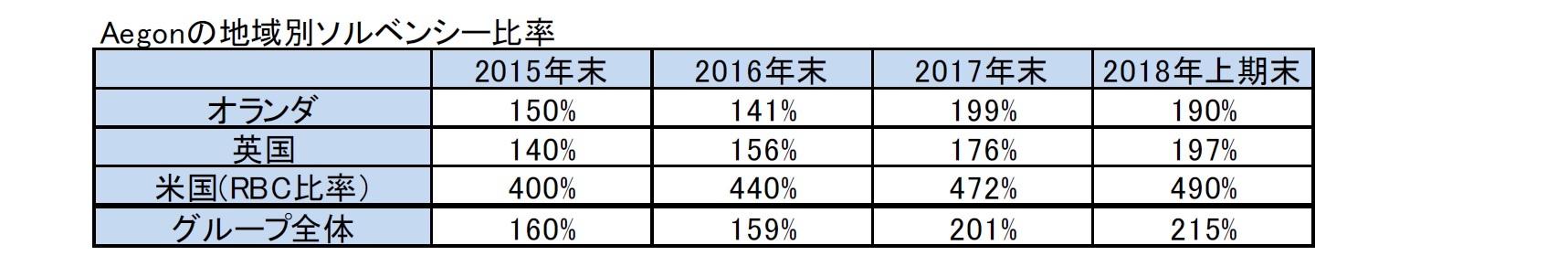

地域別のソルベンシー比率は、以下の図表の通りとなっている。

Aegonは、2017年において、(1)米国の転換方法の改正、(2)オランダの計算方法の修正等、を行うことに加えて、(3)米国のランオフ事業の大部分の売却(SCR比率への影響+ 5%ポイント)、(4)Rothesay Part VIIの移転関連(+2%ポイント)等により、2016年末に比べて、SCR比率を44%ポイント上昇させた。これについては、保険年金フォーカス「欧州大手保険グループの2017年末SCR比率の状況について(2)-ソルベンシーIIに基づく数値結果報告-」(2018.4.16)でも報告している。

併せて、これらの見直しに基づいて、従来の140~170%のグループソルベンシー比率の目標範囲を150~200%に引き上げた。さらに、ローカルベースでも、オランダ(150~190%)及び英国(145~185%)のソルベンシーII目標範囲の更新を行った。なお、米国のRBCの目標範囲は350~450%となっている。

地域別のソルベンシー比率は、以下の図表の通りとなっている。

(3)トピック

Aegonもポートフォリオの最適化を推進している。

2010年から2017年までに、コアでない事業で50億ユーロを売却している。最近4年間で4カ国の保険事業から撤退している。さらに、ランオフポートフォリオの規模を大きく縮小してきている。一方で手数料ビジネスの規模を拡大してきている。

Aegonが主導的なポジションを得ることができる市場に焦点を当てるという観点から、Aegon Irelandの売却、米国の生命保険再保険事業の最後のブロックの売却、チェコとスロバキアの事業売却を行う一方で、オランダのRobidusを取得している。また、スペインとポルトガルの収益性の改善を目指して、経営行動を起こしている。

Aegonは、2025年末までに、グランドファザー証券をソルベンシーII対応証券に置き換えることを計画しており、2018年も計画に従って着実に借り換えを進めていく、としている。具体的には、4月には、ソルベンシーIIの下でTier2資本として適格な劣後債800百万ドルを発行しているが、一方で、同じく4月にグランドファザーTier2証券にあたる5.25億ドルの劣後債を償還し、5月にグランドファザーTier1証券にあたる2億ユーロの永久資本証券を償還している。

なお、9月には、米国の2つの会社の合併により、準備金のリリースと分散化効果の結果として、米国のRBC比率に50%ポイント又は10億ドルの一時的な資本形成効果が見込まれる、と公表している。これによるグループのSCR比率への影響は、2018年下期の米国の税制改革の影響で殆ど相殺されるとしている。また、この合併は、今後10年間の毎年の資本形成には重大な影響はないとしている。

Aegonもポートフォリオの最適化を推進している。

2010年から2017年までに、コアでない事業で50億ユーロを売却している。最近4年間で4カ国の保険事業から撤退している。さらに、ランオフポートフォリオの規模を大きく縮小してきている。一方で手数料ビジネスの規模を拡大してきている。

Aegonが主導的なポジションを得ることができる市場に焦点を当てるという観点から、Aegon Irelandの売却、米国の生命保険再保険事業の最後のブロックの売却、チェコとスロバキアの事業売却を行う一方で、オランダのRobidusを取得している。また、スペインとポルトガルの収益性の改善を目指して、経営行動を起こしている。

Aegonは、2025年末までに、グランドファザー証券をソルベンシーII対応証券に置き換えることを計画しており、2018年も計画に従って着実に借り換えを進めていく、としている。具体的には、4月には、ソルベンシーIIの下でTier2資本として適格な劣後債800百万ドルを発行しているが、一方で、同じく4月にグランドファザーTier2証券にあたる5.25億ドルの劣後債を償還し、5月にグランドファザーTier1証券にあたる2億ユーロの永久資本証券を償還している。

なお、9月には、米国の2つの会社の合併により、準備金のリリースと分散化効果の結果として、米国のRBC比率に50%ポイント又は10億ドルの一時的な資本形成効果が見込まれる、と公表している。これによるグループのSCR比率への影響は、2018年下期の米国の税制改革の影響で殆ど相殺されるとしている。また、この合併は、今後10年間の毎年の資本形成には重大な影響はないとしている。

7|Zurich

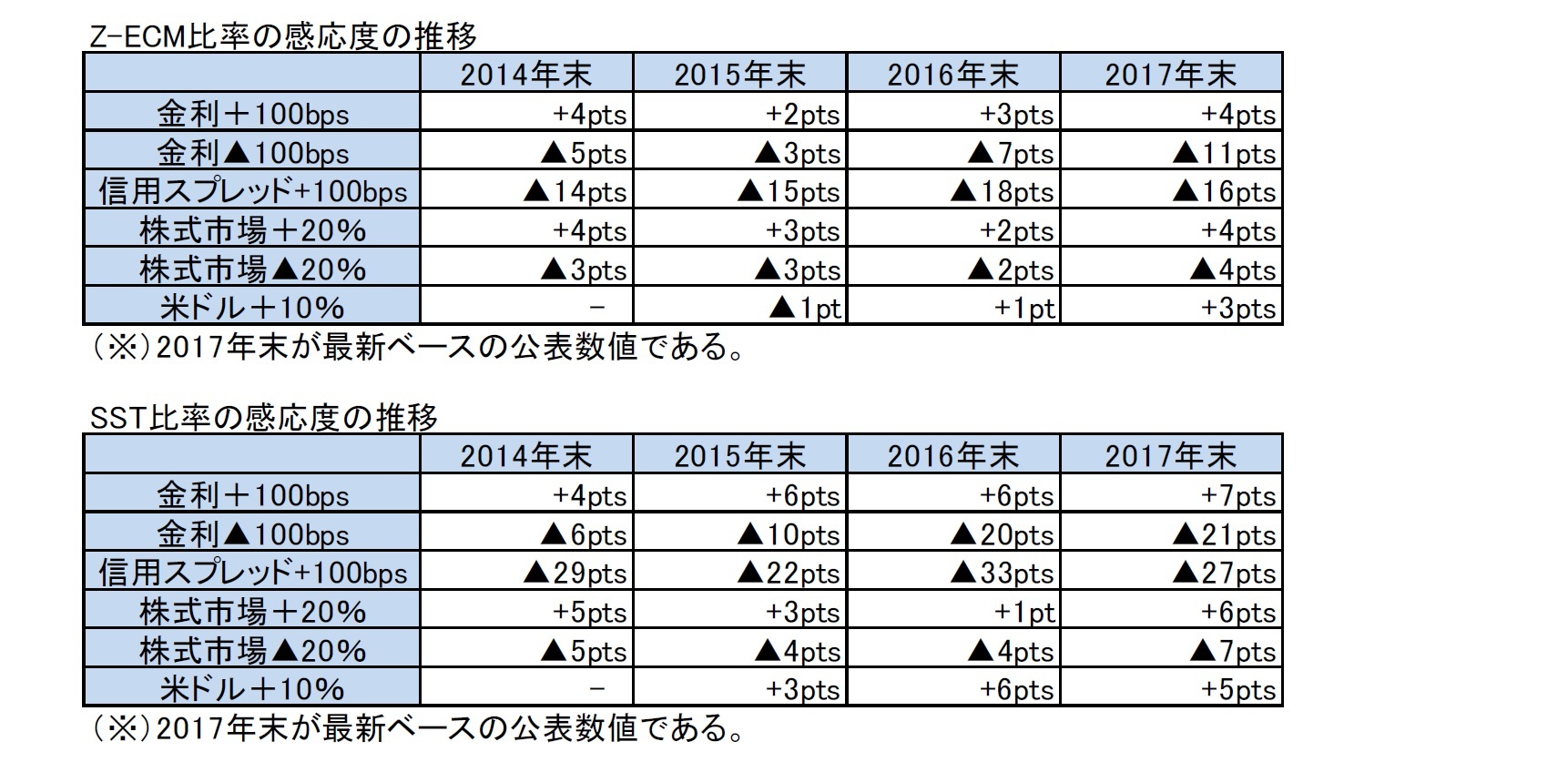

Zurichは、ソルベンシーII制度の対象会社ではないが、ソルベンシーIIに同等と考えられているSST(スイス・ソルベンシー・テスト)による数値と社内の経済ソルベンシー比率であるZ-ECM(Zurich Economic Capital Model)を公表している。SST比率は2015年末に、スイスの保険監督当局であるFINMAの規制の変更等により、低下していたが、さらに2017年からも規制モデルの変更4が行われた。これによれば、SST比率が10%から25%ポイント低下することが想定されていた。なお、SSTの報告は年1回である。

Z-ECMはソルベンシーIIやSSTとは異なり、UFRを使用していないことから、EU諸国を親会社としている保険グループと比べて、金利低下の影響をより受けることになる。

(1)SCR比率の推移

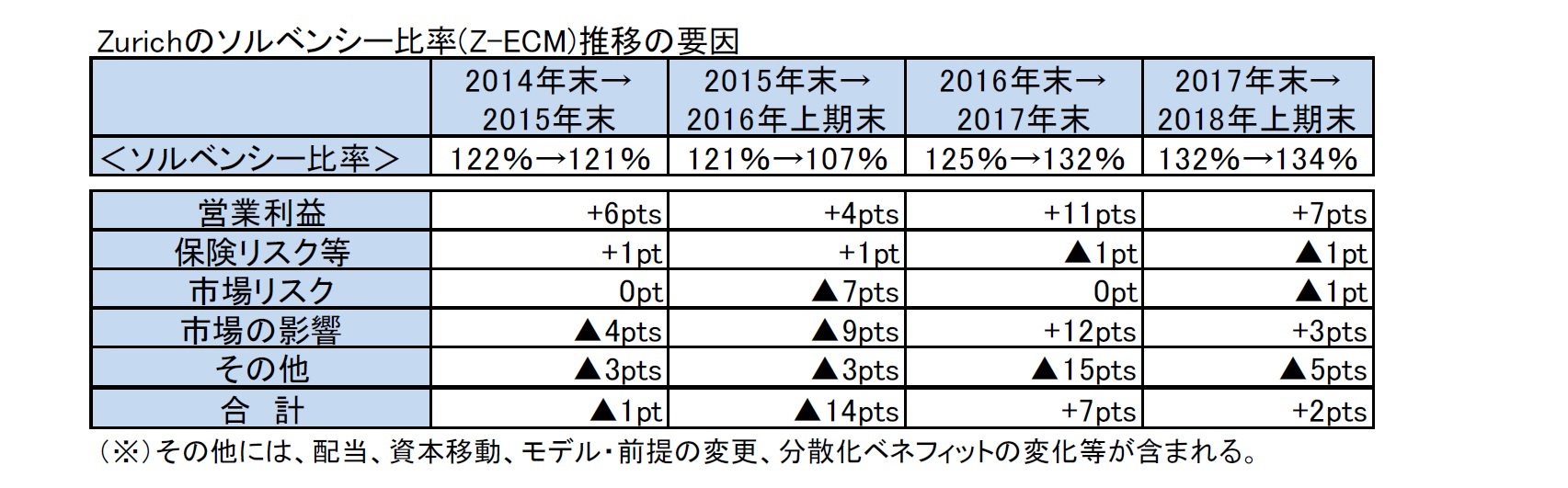

2018年上期は、着実な営業利益の計上により、+7%ポイントの影響があり、南欧におけるソブリン債のスプレッドの拡大によるマイナスの影響があったものの、主として米国や英国におけるイールドカーブがプラスに進展したことから、市場の影響も+3%ポイントに働いた。一方で、保険リスクや市場リスクの資本要件の増加がそれぞれ▲1%ポイントの影響があり、配当支払いで▲5%ポイントとなった。以上の結果として、ソルベンシー比率(Z-ECM)は、2017年末の132%から、2018年上期末には134%に2%ポイント上昇した。

なお、SST比率については、FINMAの規制変更に伴い、2016年末の比率が従前の227%から新たなベースによれば204%に低下していたが、2017年末には12%ポイント上昇して216%となった。

Zurichは、ソルベンシーII制度の対象会社ではないが、ソルベンシーIIに同等と考えられているSST(スイス・ソルベンシー・テスト)による数値と社内の経済ソルベンシー比率であるZ-ECM(Zurich Economic Capital Model)を公表している。SST比率は2015年末に、スイスの保険監督当局であるFINMAの規制の変更等により、低下していたが、さらに2017年からも規制モデルの変更4が行われた。これによれば、SST比率が10%から25%ポイント低下することが想定されていた。なお、SSTの報告は年1回である。

Z-ECMはソルベンシーIIやSSTとは異なり、UFRを使用していないことから、EU諸国を親会社としている保険グループと比べて、金利低下の影響をより受けることになる。

(1)SCR比率の推移

2018年上期は、着実な営業利益の計上により、+7%ポイントの影響があり、南欧におけるソブリン債のスプレッドの拡大によるマイナスの影響があったものの、主として米国や英国におけるイールドカーブがプラスに進展したことから、市場の影響も+3%ポイントに働いた。一方で、保険リスクや市場リスクの資本要件の増加がそれぞれ▲1%ポイントの影響があり、配当支払いで▲5%ポイントとなった。以上の結果として、ソルベンシー比率(Z-ECM)は、2017年末の132%から、2018年上期末には134%に2%ポイント上昇した。

なお、SST比率については、FINMAの規制変更に伴い、2016年末の比率が従前の227%から新たなベースによれば204%に低下していたが、2017年末には12%ポイント上昇して216%となった。

4 例えば、市場リスクと信用リスクとの間の相関関係の見直しによる分散化効果の減少や準備金リスクに対する新たなアプローチの採用等が挙げられる。

(3)トピック

Zurichは、2月にQBEのラテンアメリカ事業を買収することで、ラテンアメリカにおけるSantanderとのジョイントベンチャーやその他の事業を含めて、ラテンアメリカで第4位の保険会社になった。特に、アルゼンチンの市場シェアは8.4%となった。なお、ブラジル、メキシコ、コロンビアではアルゼンチンを上回る収入保険料を計上することになる。

Zurichは、2月に約10億ドルの自社株買いを公表していたが、5月に174万株の自社株買いを完了している。一方で、2月と4月には5億ドルの期限付劣後債を発行し、5月には3.5億豪ドルの優先債務、6月には3.5億スイスフランの優先債務の発行を行っている。

Zurichは、2月にQBEのラテンアメリカ事業を買収することで、ラテンアメリカにおけるSantanderとのジョイントベンチャーやその他の事業を含めて、ラテンアメリカで第4位の保険会社になった。特に、アルゼンチンの市場シェアは8.4%となった。なお、ブラジル、メキシコ、コロンビアではアルゼンチンを上回る収入保険料を計上することになる。

Zurichは、2月に約10億ドルの自社株買いを公表していたが、5月に174万株の自社株買いを完了している。一方で、2月と4月には5億ドルの期限付劣後債を発行し、5月には3.5億豪ドルの優先債務、6月には3.5億スイスフランの優先債務の発行を行っている。

4―SCR比率算定等に関係するその他の事項

この章では、SCR比率算出等に関係するその他の事項について報告する。

これらの項目については、既に2017年末数値に関するレポートとして、保険年金フォーカス「欧州大手保険グループの2017年末SCR比率の状況について(1)-ソルベンシーIIに基づく数値結果報告-」(2018.4.10)の中でも報告している。

さらには、2017年末の詳しい内容については、保険年金フォーカス「欧州保険会社が2017年のSFCR(ソルベンシー財務状況報告書)を公表(2)-SFCRからの具体的内容の抜粋報告(その1)-」(2018.7.17)で、各社の長期保証措置や移行措置の適用状況について、保険年金フォーカス「欧州保険会社が2017年のSFCR(ソルベンシー財務状況報告書)を公表(3)-SFCRからの具体的内容の抜粋報告(その2)-」(2018.7.23)や保険年金フォーカス「欧州保険会社が2017年のSFCR(ソルベンシー財務状況報告書)を公表(4)-SFCRからの具体的内容の抜粋報告(その3)-」(2018.7.30)等のレポートにおいて、各社の内部モデルの適用状況について報告しているので、これらのレポートを参照していただきたい。

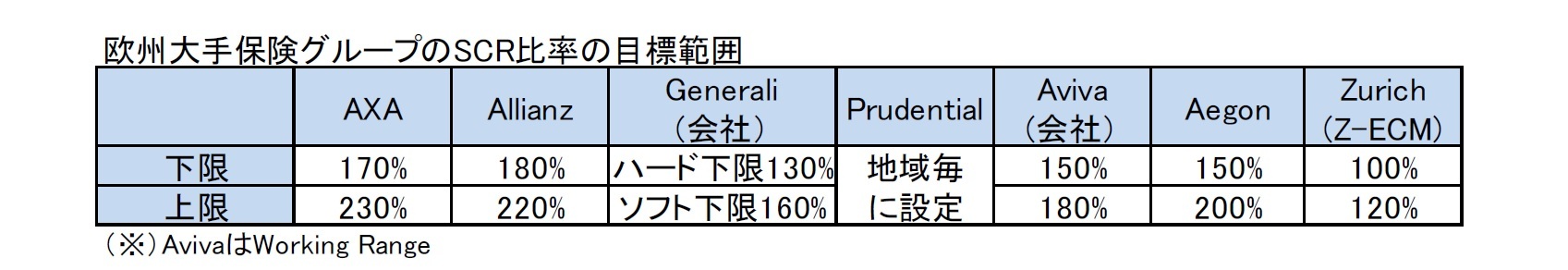

1|SCR比率の目標範囲

SCR比率の目標範囲に相当する水準は、以下の図表の通りである。会社内部のソルベンシー比率と監督規制上のソルベンシー比率が異なっている会社では、各社とも会社内部のソルベンシー比率に基づいた目標範囲を設定している。ただし、これらの目標範囲についても、各社毎にその位置付けが異なっているので、単純な比較はできない。

これらの項目については、既に2017年末数値に関するレポートとして、保険年金フォーカス「欧州大手保険グループの2017年末SCR比率の状況について(1)-ソルベンシーIIに基づく数値結果報告-」(2018.4.10)の中でも報告している。

さらには、2017年末の詳しい内容については、保険年金フォーカス「欧州保険会社が2017年のSFCR(ソルベンシー財務状況報告書)を公表(2)-SFCRからの具体的内容の抜粋報告(その1)-」(2018.7.17)で、各社の長期保証措置や移行措置の適用状況について、保険年金フォーカス「欧州保険会社が2017年のSFCR(ソルベンシー財務状況報告書)を公表(3)-SFCRからの具体的内容の抜粋報告(その2)-」(2018.7.23)や保険年金フォーカス「欧州保険会社が2017年のSFCR(ソルベンシー財務状況報告書)を公表(4)-SFCRからの具体的内容の抜粋報告(その3)-」(2018.7.30)等のレポートにおいて、各社の内部モデルの適用状況について報告しているので、これらのレポートを参照していただきたい。

1|SCR比率の目標範囲

SCR比率の目標範囲に相当する水準は、以下の図表の通りである。会社内部のソルベンシー比率と監督規制上のソルベンシー比率が異なっている会社では、各社とも会社内部のソルベンシー比率に基づいた目標範囲を設定している。ただし、これらの目標範囲についても、各社毎にその位置付けが異なっているので、単純な比較はできない。

AllianzとAXAは200%をベースに設定している。Generaliは経営行動を起こす下限水準のみを公表している。Prudentialは地域毎に目標を設定している。AvivaはWorking Rangeという名称で水準設定している。Aegonの目標範囲は、これまでは他社に比較して低かったが、2017年の見直しに伴い、他社並みの水準に引き上げられている。

なお、SCR比率の水準毎の会社の対応方針をさらに明確にして開示している会社もある。

監督規制上のソルベンシーへの対応方針は各社各様となっている。

なお、SCR比率の水準毎の会社の対応方針をさらに明確にして開示している会社もある。

監督規制上のソルベンシーへの対応方針は各社各様となっている。

(2018年10月01日「基礎研レポート」)

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

| 2025/09/25 | 数字の「49」に関わる各種の話題-49という数字に皆さんはどんなイメージを有しているのだろう- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年10月16日

EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- -

2025年10月16日

再び不安定化し始めた米中摩擦-経緯の振り返りと今後想定されるシナリオ -

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州大手保険グループの2018年上期末SCR比率の状況について-ソルベンシーIIに基づく数値結果報告-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州大手保険グループの2018年上期末SCR比率の状況について-ソルベンシーIIに基づく数値結果報告-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!