- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 欧州大手保険グループの2018年上期末SCR比率の状況について-ソルベンシーIIに基づく数値結果報告-

2018年10月01日

欧州大手保険グループの2018年上期末SCR比率の状況について-ソルベンシーIIに基づく数値結果報告-

文字サイズ

- 小

- 中

- 大

1―はじめに

欧州大手保険グループの2018年上期決算の発表が8月に行われており、それに伴い、ソルベンシーⅡ制度に基づく各種数値等も開示されている。今回は、各社の2018年上期末のSCR比率の状況について、SCR比率の水準や感応度及びそれらの推移、さらには関係するその他の事項について報告する。併せて、2018年上期における各社の資本管理に関するトピックについても報告する。

2―欧州大手保険グループのSCR比率

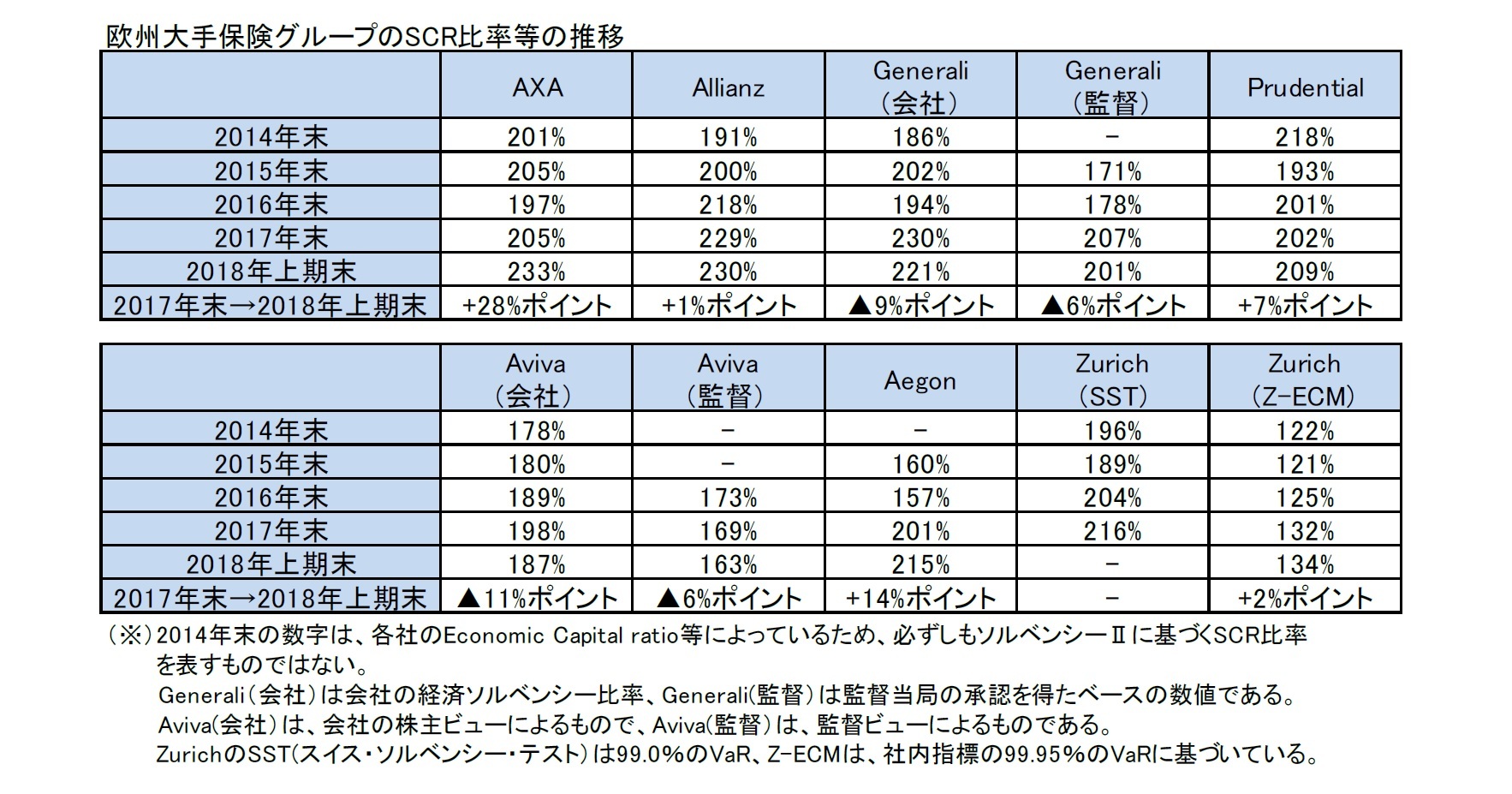

この表によれば、2018年上期末においては、2017年末と比較してのSCR比率の変化は各社各様である。AXAの比率が28%ポイントと大幅に上昇しており、Aegonの比率も2016年末から2017年末にかけての44%ポイントの大幅な上昇に続いて、10%ポイント以上上昇している。Prudentialも7%ポイントの上昇となっているが、Allianzはほぼ横ばいである。これに対して、GeneraliとAvivaの比率が低下している。なお、ソルベンシーIIにおいては、2018年からUFR(終局フォワードレート)がそれまでの4.2%から4.05%に15bps引き下げられているが、その影響度合いは限定されたものとなっている。

SCR比率の推移は、各社の資本充実やリスクテイクへの方針の差異等を反映して、一律ではなく、必ずしも市場環境に対応して同一のトレンドを示しているわけではない。

さらには、(1)各社の生保と損保等の事業や地域別の構成比率の差異等から、目標とするSCR比率等が異なっている、(2)事業の地域構成の差異からくる為替等の影響の程度が異なっている、(3)各社とも引き続き規制当局との交渉等を踏まえた内部モデルの変更や洗練化を実施してきている、等の理由から、単純な各社間の絶対水準や年度間の推移の比較ができない、ことには注意が必要になる。

SCR比率の推移は、各社の資本充実やリスクテイクへの方針の差異等を反映して、一律ではなく、必ずしも市場環境に対応して同一のトレンドを示しているわけではない。

さらには、(1)各社の生保と損保等の事業や地域別の構成比率の差異等から、目標とするSCR比率等が異なっている、(2)事業の地域構成の差異からくる為替等の影響の程度が異なっている、(3)各社とも引き続き規制当局との交渉等を踏まえた内部モデルの変更や洗練化を実施してきている、等の理由から、単純な各社間の絶対水準や年度間の推移の比較ができない、ことには注意が必要になる。

3―各社のSCR比率や感応度の推移及び資本管理に関係するトピック

この章では、各社のSCR比率の推移の要因分解及び感応度の推移に加えて、各社の資本管理に関係するトピックを報告する。

各社とも、2016年1月からのソルベンシーII制度の実施に向けて、SCR比率の充実や感応度の抑制に向けた対応を行ってきていたが、2018年に入ってからも、着実に営業利益を積み上げること等で資本の充実を図るとともに、資本配賦の最適化のために、リスク負担の見直し等を行ってきている。

なお、以下のSCR比率の推移の要因分解において、例えば「経営行動(management action)」に何を含めるのか等が必ずしも統一されているわけではない。さらには、感応度の対象やシナリオも各社各様である。加えて、要因分解に関する情報提供が行われている時期も必ずしも統一されていない。

そうした点も含めて、以下の報告は、各社の情報提供に基づいて、報告している。

各社とも、2016年1月からのソルベンシーII制度の実施に向けて、SCR比率の充実や感応度の抑制に向けた対応を行ってきていたが、2018年に入ってからも、着実に営業利益を積み上げること等で資本の充実を図るとともに、資本配賦の最適化のために、リスク負担の見直し等を行ってきている。

なお、以下のSCR比率の推移の要因分解において、例えば「経営行動(management action)」に何を含めるのか等が必ずしも統一されているわけではない。さらには、感応度の対象やシナリオも各社各様である。加えて、要因分解に関する情報提供が行われている時期も必ずしも統一されていない。

そうした点も含めて、以下の報告は、各社の情報提供に基づいて、報告している。

(3)トピック

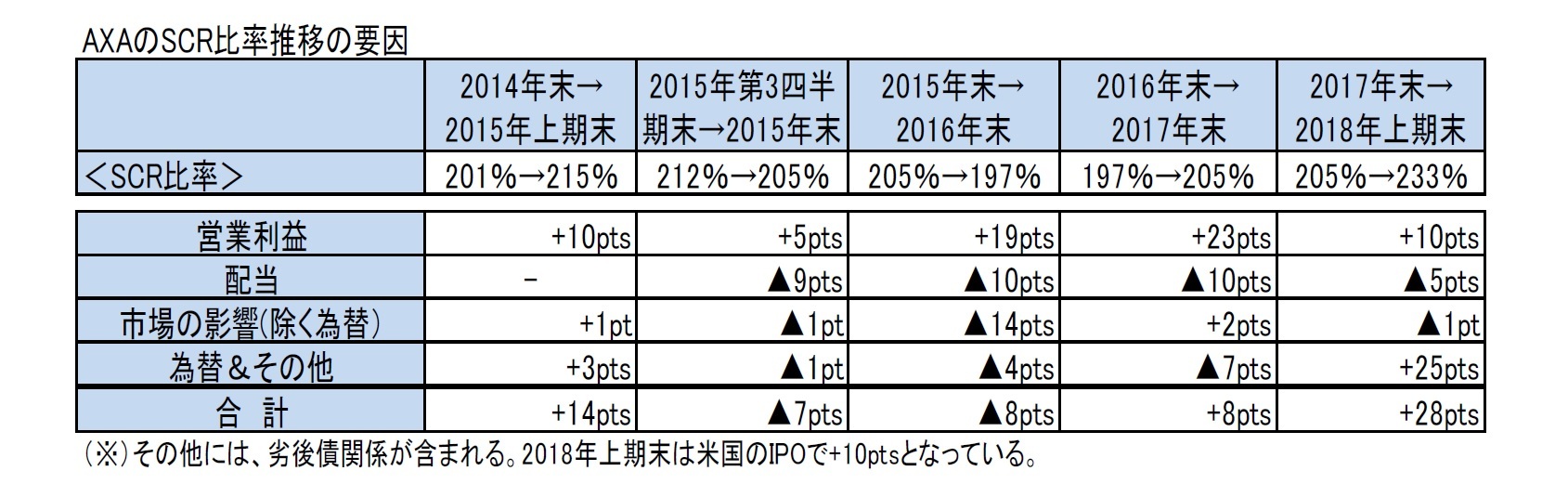

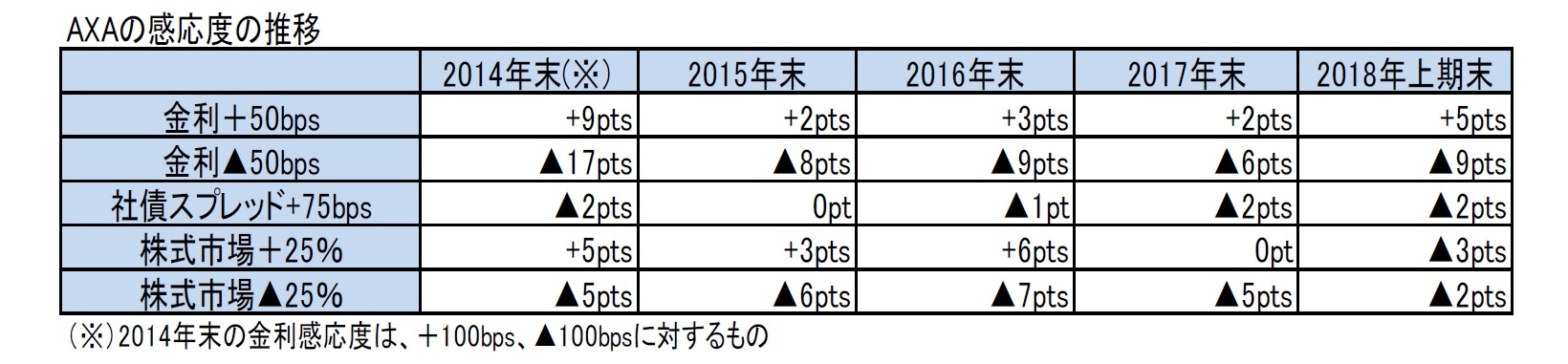

AXAは、2018年上期において、米国事業のAXA Equitable HoldingsのIPOを成功させ、40億ドルの資金を確保し、XLグループ買収の資金を確保したとしている。また、XL Groupの買収については、9月10日に、監督当局の承認が得られ、9月12日には完了した、と公表している。

さらに、AXAは、欧州の変額年金会社であるAXA Life Europe をプライベート・エクイティ・カンパニーであるCinvenに12億ユーロで売却する計画を発表している。今年末又は2019年初めの売却完了を予定しており、これによりSCR比率が2%ポイント上昇するとしている。

加えて、AXAは、ING及びUberとの革新的なパートナーシップ、Swiss Group Life事業の変革等も公表している。

AXAはポートフォリオを成長が期待できる優先セグメントにシフトするとしており、具体的には、損害保険、医療、保障へのシフトを進める方針を示している。これに関して、2016年基礎利益ベースでは、XLグループを含めて、損害保険が50%、医療が10%、保障が21%の構成比になる、と報告している。

生命保険事業においては、他の欧州大手保険会社と同様に、資本集約型の保証商品ではなく、顧客がリスクを負うユニットリンク型商品へシフトすることを考えている。

AXAは、2018年上期において、米国事業のAXA Equitable HoldingsのIPOを成功させ、40億ドルの資金を確保し、XLグループ買収の資金を確保したとしている。また、XL Groupの買収については、9月10日に、監督当局の承認が得られ、9月12日には完了した、と公表している。

さらに、AXAは、欧州の変額年金会社であるAXA Life Europe をプライベート・エクイティ・カンパニーであるCinvenに12億ユーロで売却する計画を発表している。今年末又は2019年初めの売却完了を予定しており、これによりSCR比率が2%ポイント上昇するとしている。

加えて、AXAは、ING及びUberとの革新的なパートナーシップ、Swiss Group Life事業の変革等も公表している。

AXAはポートフォリオを成長が期待できる優先セグメントにシフトするとしており、具体的には、損害保険、医療、保障へのシフトを進める方針を示している。これに関して、2016年基礎利益ベースでは、XLグループを含めて、損害保険が50%、医療が10%、保障が21%の構成比になる、と報告している。

生命保険事業においては、他の欧州大手保険会社と同様に、資本集約型の保証商品ではなく、顧客がリスクを負うユニットリンク型商品へシフトすることを考えている。

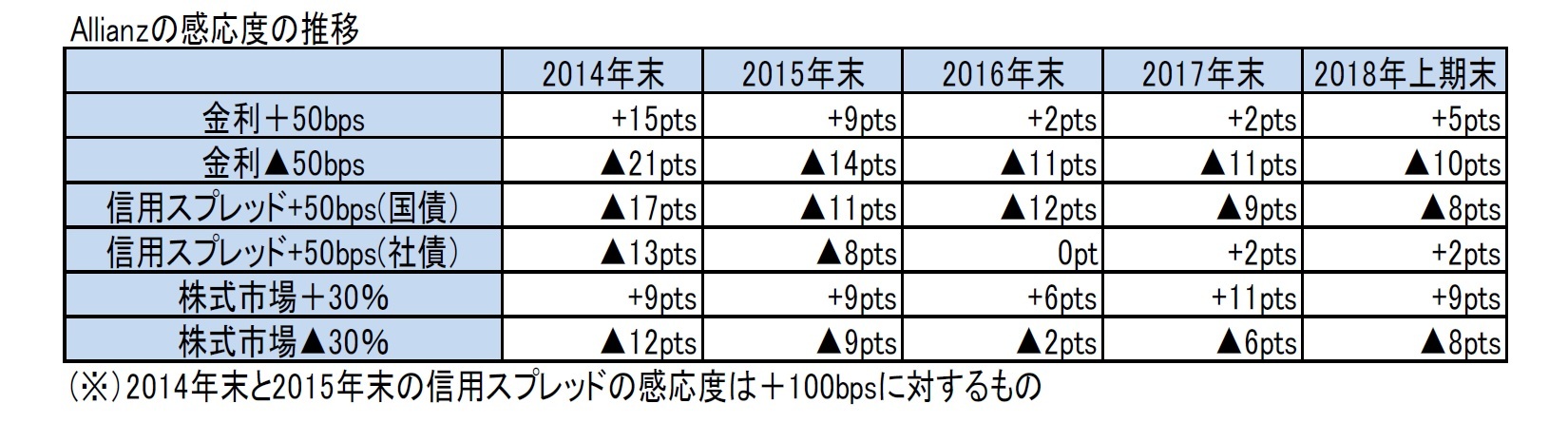

2|Allianz

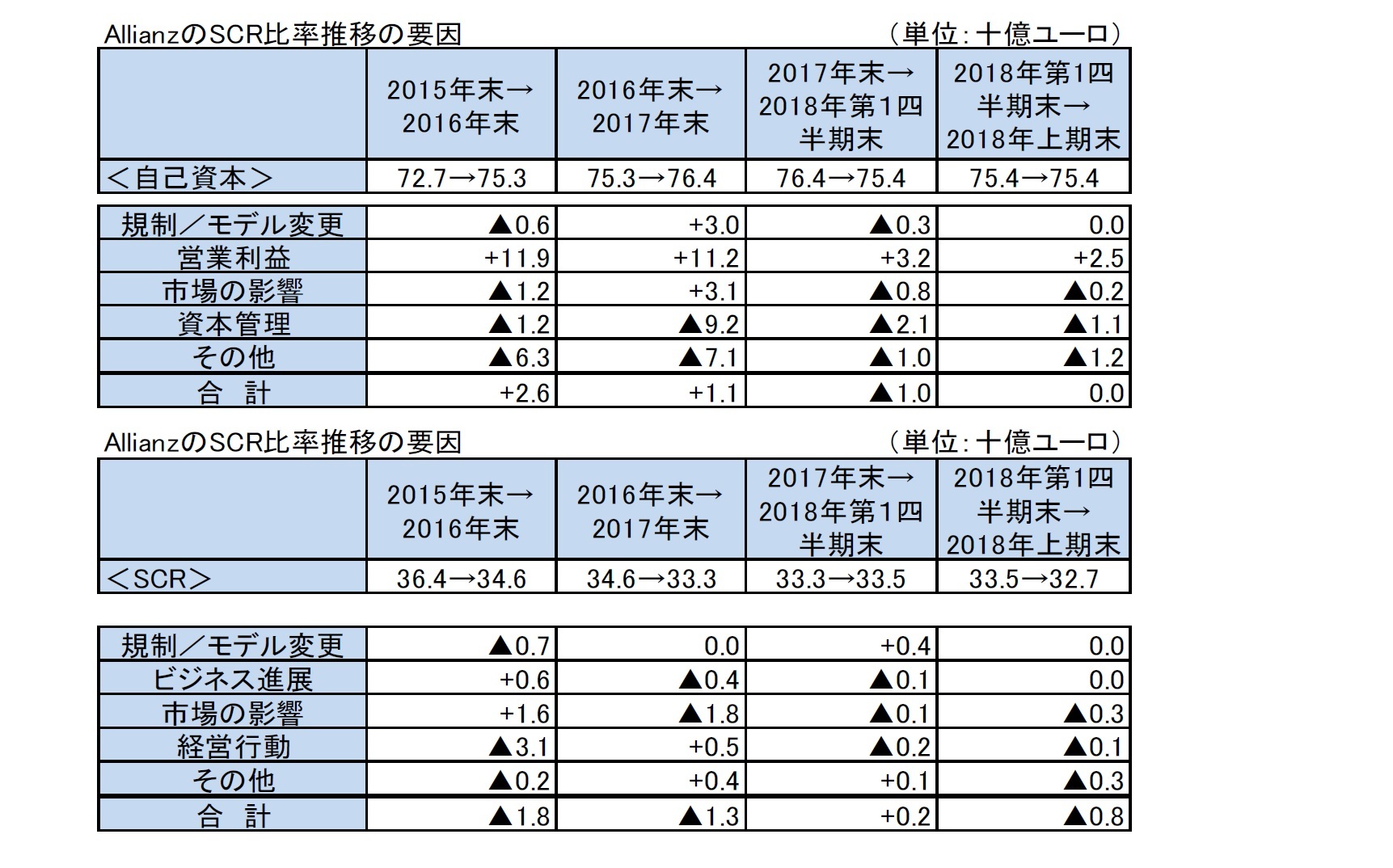

(1)SCR比率の推移

2018年上期は、地政学的な不安定性と通貨変動に遭遇する中で、好調な業績で引き続き高水準の営業利益を計上し、資本形成に貢献した。上期の57億ユーロの営業利益による資本増加のうち、生命保険が27億ユーロ、損害保険が26億ユーロ、資産管理が12億ユーロであった。

一方で、いくつかのマイナーなモデル変更を行ったことと、UFRが15bps引き下げられたことが、SCR比率にマイナスに働いている。さらに、取引信用保険会社のEuler Homes のバイアウト(2018年4月に完了)やOLBの売却による非連結化及び台湾事業の売却もマイナス要因になっている。

市場の影響は若干プラスに働いたことから、結果として、2018年上期末のSCR比率は、2017年末に比べて1%ポイント上昇して230%となった。

なお、各要素のSCR比率への影響については、営業利益によるものが+18%ポイント、市場の影響が▲1%ポイント、資本管理とその他(配当等)が▲13%ポイント、規制/モデル変更が▲4%ポイントであった。

(1)SCR比率の推移

2018年上期は、地政学的な不安定性と通貨変動に遭遇する中で、好調な業績で引き続き高水準の営業利益を計上し、資本形成に貢献した。上期の57億ユーロの営業利益による資本増加のうち、生命保険が27億ユーロ、損害保険が26億ユーロ、資産管理が12億ユーロであった。

一方で、いくつかのマイナーなモデル変更を行ったことと、UFRが15bps引き下げられたことが、SCR比率にマイナスに働いている。さらに、取引信用保険会社のEuler Homes のバイアウト(2018年4月に完了)やOLBの売却による非連結化及び台湾事業の売却もマイナス要因になっている。

市場の影響は若干プラスに働いたことから、結果として、2018年上期末のSCR比率は、2017年末に比べて1%ポイント上昇して230%となった。

なお、各要素のSCR比率への影響については、営業利益によるものが+18%ポイント、市場の影響が▲1%ポイント、資本管理とその他(配当等)が▲13%ポイント、規制/モデル変更が▲4%ポイントであった。

(3)トピック

Allianzは、7月2日に10億ユーロの株式買戻しプログラムを公表しており、プログラムは9月30日までに完了し、買い戻された全ての株式は消却されることになる。これにより、第3四半期のSCR比率に▲3%ポイントの影響があるとしている。

Allianzは、資本の効率化を推進するために、内部再保険会社を積極的に使用している。具体的には、Allianz SEは、イタリアのAllianz SpA、フランスのAllianz IARD、ベルギーのAllianz Benelux SE、スイスのEuler Hermes Re AGを含む様々なグループ子会社との再保険契約を締結している。これにより、子会社の資本要件を軽減し、グループ間の資本代替性を向上させている。

Allianzは、7月にナイジェリアの生損保兼営会社Ensure Insurance plcを取得し、急速に成長しているナイジェリア市場への参入を果たすとともに、このM&Aがアフリカにおける長期成長戦略のマイルストーンになると述べている。

Allianzは、7月2日に10億ユーロの株式買戻しプログラムを公表しており、プログラムは9月30日までに完了し、買い戻された全ての株式は消却されることになる。これにより、第3四半期のSCR比率に▲3%ポイントの影響があるとしている。

Allianzは、資本の効率化を推進するために、内部再保険会社を積極的に使用している。具体的には、Allianz SEは、イタリアのAllianz SpA、フランスのAllianz IARD、ベルギーのAllianz Benelux SE、スイスのEuler Hermes Re AGを含む様々なグループ子会社との再保険契約を締結している。これにより、子会社の資本要件を軽減し、グループ間の資本代替性を向上させている。

Allianzは、7月にナイジェリアの生損保兼営会社Ensure Insurance plcを取得し、急速に成長しているナイジェリア市場への参入を果たすとともに、このM&Aがアフリカにおける長期成長戦略のマイルストーンになると述べている。

(2018年10月01日「基礎研レポート」)

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

| 2025/09/25 | 数字の「49」に関わる各種の話題-49という数字に皆さんはどんなイメージを有しているのだろう- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州大手保険グループの2018年上期末SCR比率の状況について-ソルベンシーIIに基づく数値結果報告-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州大手保険グループの2018年上期末SCR比率の状況について-ソルベンシーIIに基づく数値結果報告-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!