- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 貸出・マネタリー統計(18年3月)~銀行貸出残高の低金利化が進行、地銀も1%割れに

2018年04月12日

文字サイズ

- 小

- 中

- 大

1.貸出動向: 伸び率は異次元緩和開始前の水準に鈍化

(貸出残高)

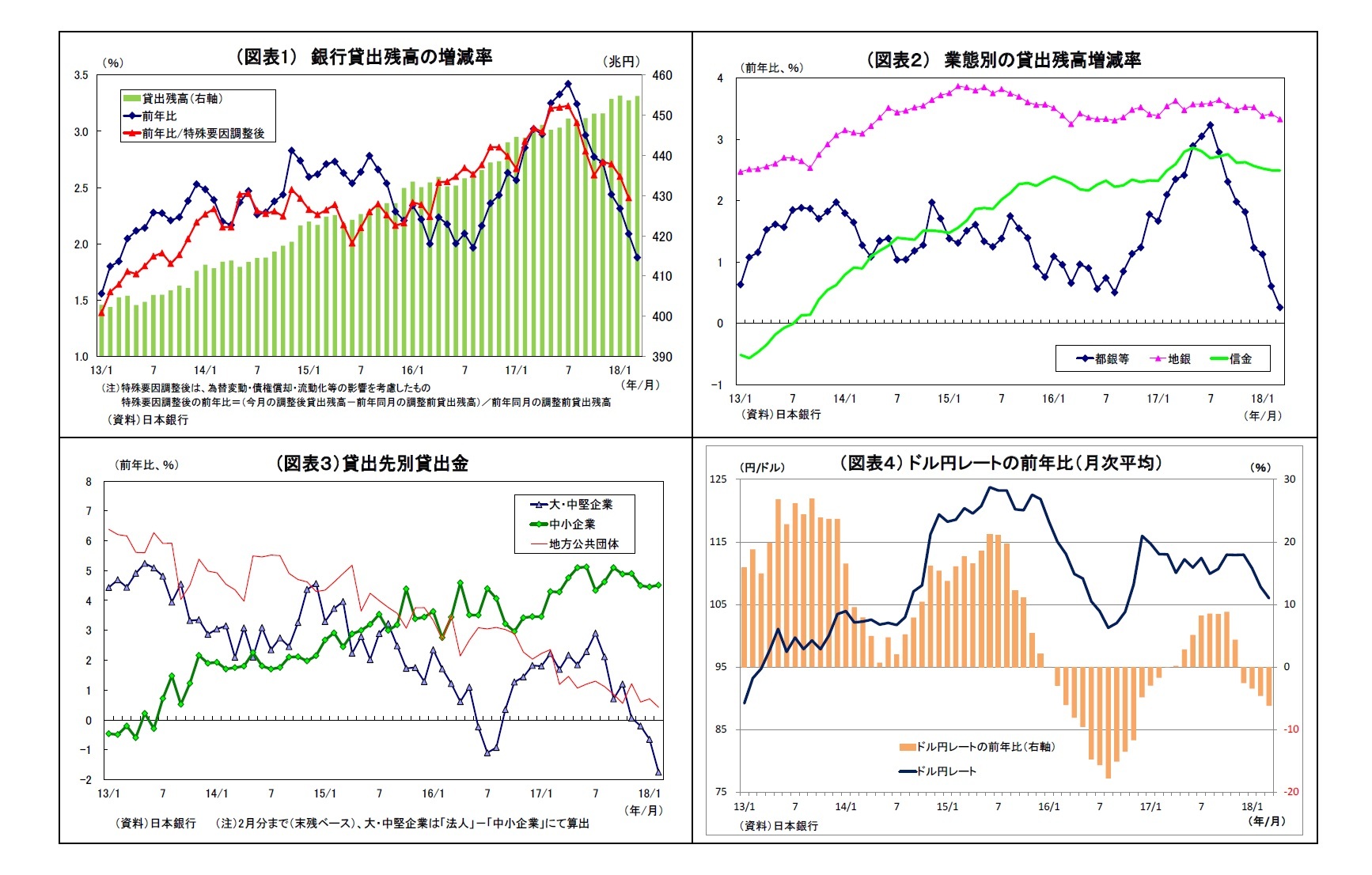

4月11日に発表された貸出・預金動向(速報)によると、3月の銀行貸出(平均残高)の伸び率は前年比1.88%と前月(同2.09%)から低下した(図表1)。伸び率は8ヵ月連続で低下し、異次元緩和開始前にあたる2013年3月(1.84%)以来5年ぶりの低水準となった。地銀(第2地銀を含む)の伸び率は前年比3.3%(前月は3.4%)と底堅いものの、伸び率の低下が続く都銀等の伸び率が前年比0.3%(前月は0.6%)と大きく低下し、全体の減速に繋がった(図表2)。

引き続き、前年にあったM&A資金など大口貸出による押し上げ効果の一巡のほか、金融庁から問題視されたアパート・カードローンの鈍化、前年比での円高進行に伴う外貨建て貸出の円換算額目減りなどが影響しているとみられる(図表3・4)。

4月11日に発表された貸出・預金動向(速報)によると、3月の銀行貸出(平均残高)の伸び率は前年比1.88%と前月(同2.09%)から低下した(図表1)。伸び率は8ヵ月連続で低下し、異次元緩和開始前にあたる2013年3月(1.84%)以来5年ぶりの低水準となった。地銀(第2地銀を含む)の伸び率は前年比3.3%(前月は3.4%)と底堅いものの、伸び率の低下が続く都銀等の伸び率が前年比0.3%(前月は0.6%)と大きく低下し、全体の減速に繋がった(図表2)。

引き続き、前年にあったM&A資金など大口貸出による押し上げ効果の一巡のほか、金融庁から問題視されたアパート・カードローンの鈍化、前年比での円高進行に伴う外貨建て貸出の円換算額目減りなどが影響しているとみられる(図表3・4)。

次に、為替変動等の影響を調整した実勢である「特殊要因調整後」の銀行貸出伸び率(図表1)1を確認すると、直近判明分である2月の伸び率は前年比2.41%と1月の2.60%から低下した。見た目(特殊要因調整前)の銀行貸出の伸び率も1月(2.31%)から2月(2.09%)にかけて低下していたが、この低下の中には、円高が進んだ影響が含まれるため、「特殊要因調整後」の伸び率低下幅は若干小幅に留まっている。昨年7月以降の見た目の伸び率の低下幅1.3%に対し、為替等の影響を除いた実勢の伸び率低下幅は0.8%に留まっているが、従来と比べて貸出の勢いが鈍化している点は否めない(図表1)。

3月の「特殊要因調整後」伸び率は未判明だが、3月のドル円レートの前年比円高幅は2月からやや拡大しているため(図表4)、特殊要因調整後の伸び率は見た目の伸びの低下より多少小幅となり、前年同月比2.3%弱になったと推測される。

1 特殊要因調整後の残高は、1カ月遅れで公表されるため、現在判明しているのは1月分まで。

3月の「特殊要因調整後」伸び率は未判明だが、3月のドル円レートの前年比円高幅は2月からやや拡大しているため(図表4)、特殊要因調整後の伸び率は見た目の伸びの低下より多少小幅となり、前年同月比2.3%弱になったと推測される。

1 特殊要因調整後の残高は、1カ月遅れで公表されるため、現在判明しているのは1月分まで。

(貸出金利)

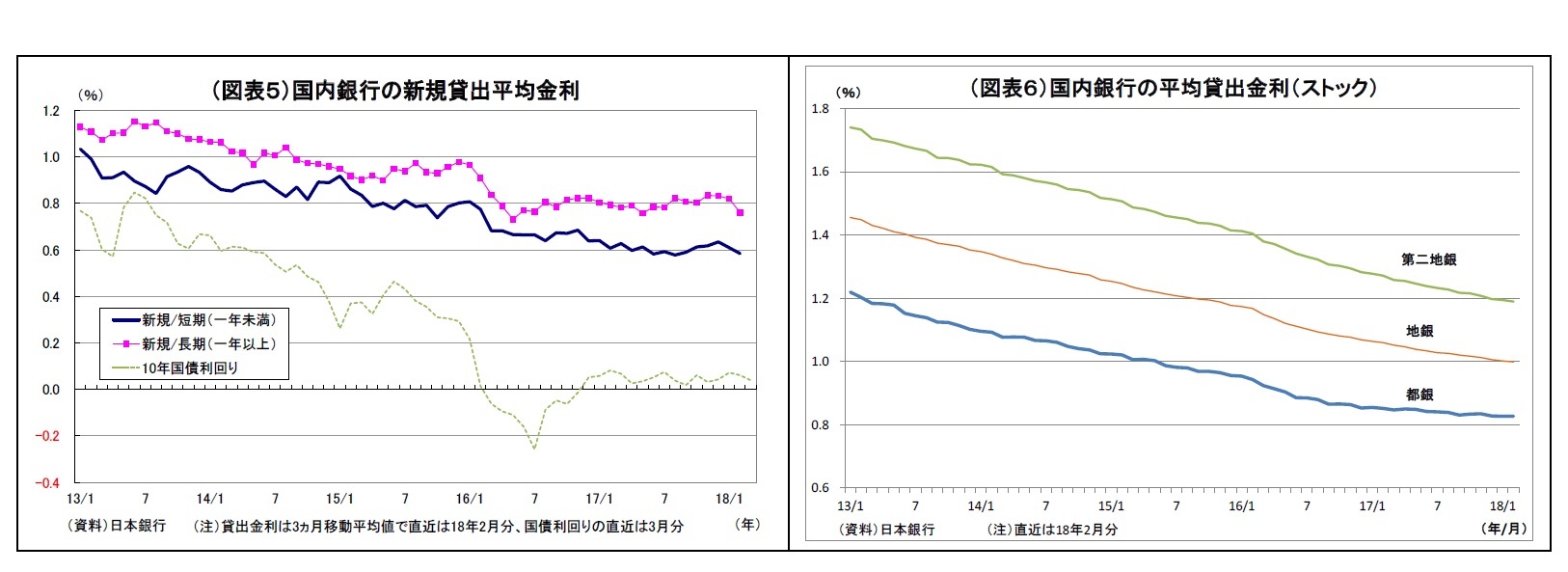

2月の新規貸出平均金利については、短期(一年未満)が0.465%(1月は0.612%)と前月から低下し、過去最低を更新。長期(1年以上)も0.739%(1月は0.779%)と低下した(図表5)。最近は短期・長期ともに一進一退の動きで低迷しているが、日銀が長短金利操作によって強力に金利の抑制を続けている以上、貸出金利が明確に上向く可能性は低い。

貸出金利の低迷が続いていることによって、銀行貸出(ストック)の低金利化が進んでいる。2月の平均貸出金利(ストックベース)は、都銀で0.827%、地銀(第二地銀を除く)で0.999%、第二地銀で1.190%まで低下。マイナス金利政策が決定された2016年1月(導入は2月)からの低下幅は、都銀で▲0.028%、地銀で▲0.065%、第二地銀で▲0.088%となっている。

過去に貸出を実行した比較的高金利の貸出の期限到来(または期限前返済)に伴って、現行の超低金利の貸出に入れ替わっているためだが、今後もこの流れは続くとみられ、銀行経営は厳しさが増していくとみられる。

2月の新規貸出平均金利については、短期(一年未満)が0.465%(1月は0.612%)と前月から低下し、過去最低を更新。長期(1年以上)も0.739%(1月は0.779%)と低下した(図表5)。最近は短期・長期ともに一進一退の動きで低迷しているが、日銀が長短金利操作によって強力に金利の抑制を続けている以上、貸出金利が明確に上向く可能性は低い。

貸出金利の低迷が続いていることによって、銀行貸出(ストック)の低金利化が進んでいる。2月の平均貸出金利(ストックベース)は、都銀で0.827%、地銀(第二地銀を除く)で0.999%、第二地銀で1.190%まで低下。マイナス金利政策が決定された2016年1月(導入は2月)からの低下幅は、都銀で▲0.028%、地銀で▲0.065%、第二地銀で▲0.088%となっている。

過去に貸出を実行した比較的高金利の貸出の期限到来(または期限前返済)に伴って、現行の超低金利の貸出に入れ替わっているためだが、今後もこの流れは続くとみられ、銀行経営は厳しさが増していくとみられる。

2.マネタリーベース: 実質的には増勢の鈍化が継続

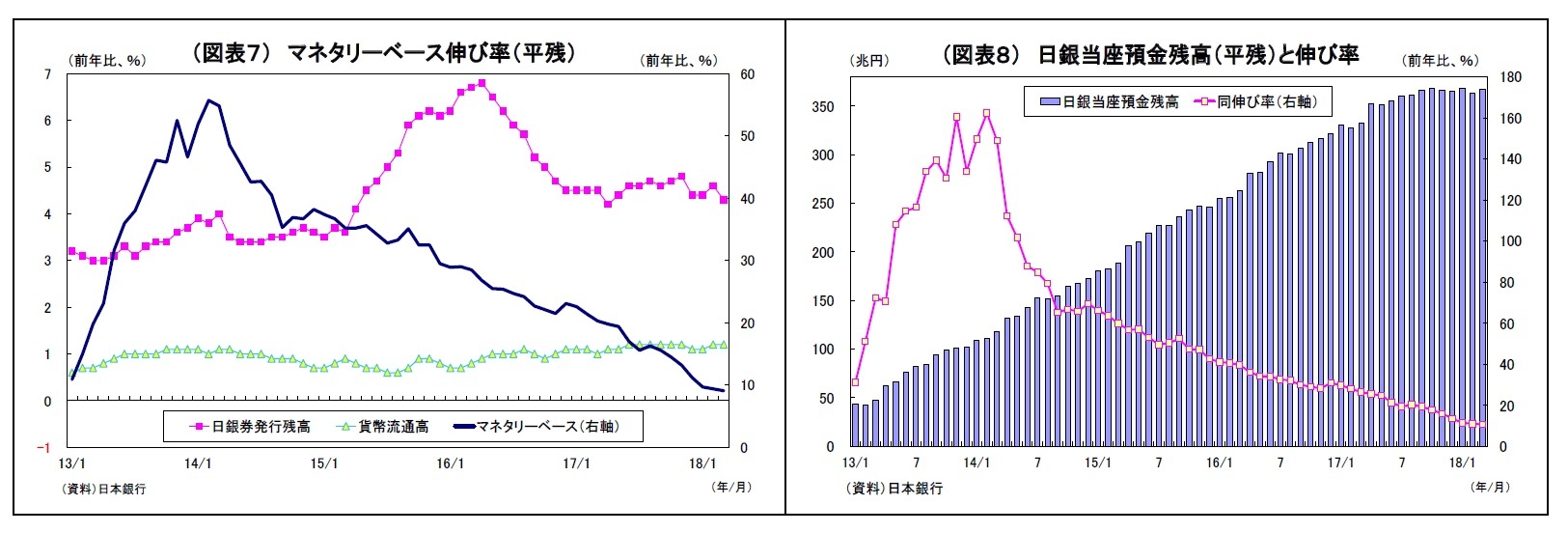

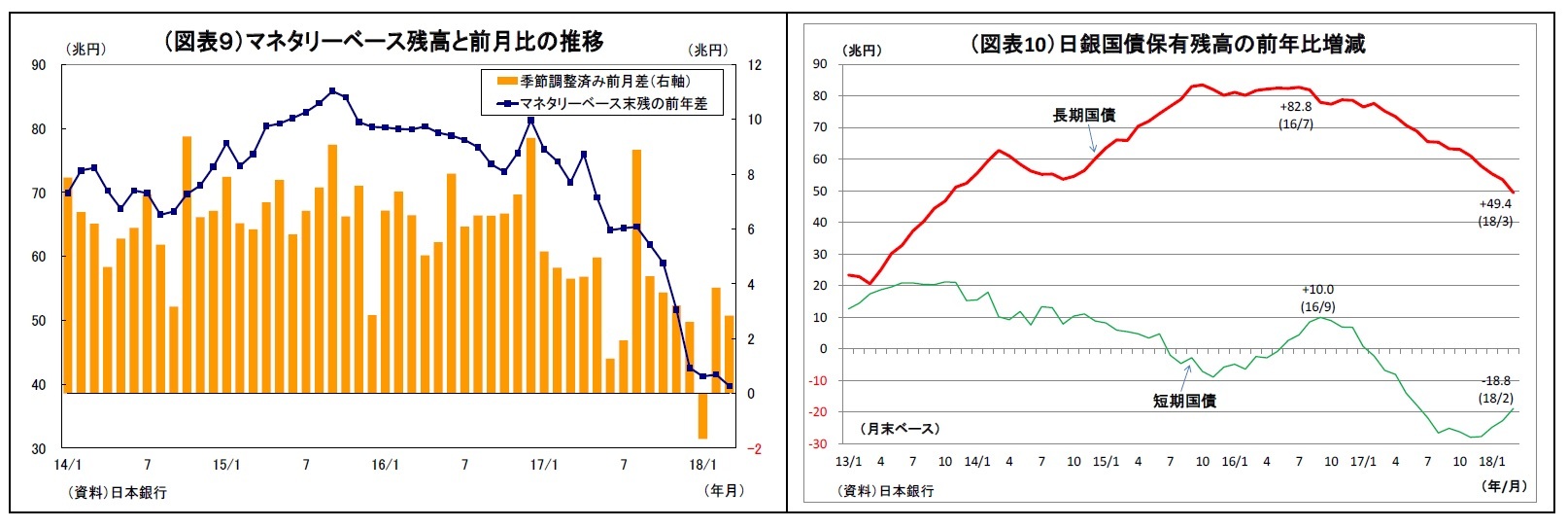

一方、32月末のマネタリーベース残高は487兆円となり、前月末比では11.8兆円増と3ヵ月ぶりに増加。昨年6月(12.1兆円)以来の大幅な増加を示した。ただし、3月は季節柄国債(国庫短期証券含む)の償還(日銀当座預金増加要因)が多く、マネタリーベースが拡大しやすい時期にあたることが影響している。実際、季節要因を取り除いた前年同月差では、39.7兆円増と前月(41.5兆円増)を下回り、2013年4月(32.2兆円)以来の低水準に。また、季節調整済みのマネタリーベース(平残)でも、前月比2.8兆円増(前月は3.9兆円増)に留まっている(図表9)。日銀の国債買入れペースは鈍化基調にあり(図表10)、その裏返しであるマネタリーベースの増加ペースも従来と比べて減速している。

今後も日銀の国債買入れによって市中に残存する国債残高が減少に向かうため、日銀の国債買入れペースは中期的に縮小に向かい、マネタリーベースの増加ペースもさらに鈍化していくと見込まれる。

今後も日銀の国債買入れによって市中に残存する国債残高が減少に向かうため、日銀の国債買入れペースは中期的に縮小に向かい、マネタリーベースの増加ペースもさらに鈍化していくと見込まれる。

3.マネーストック: 投資信託は4ヵ月連続のマイナスに

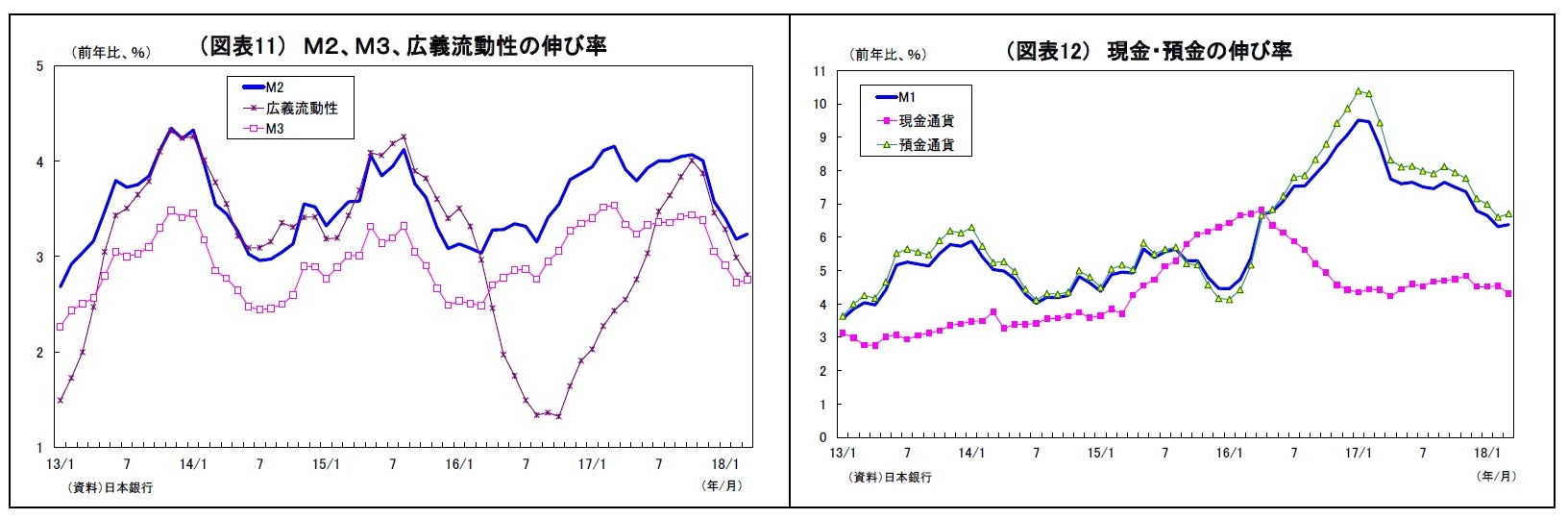

4月12日に発表された3月のマネーストック統計によると、市中に供給された通貨量の代表的指標であるM2(現金、国内銀行などの預金)平均残高の伸び率は前年比3.24%(前月は3.18%)、M3(M2にゆうちょ銀など全預金取扱金融機関の預貯金を含む)の伸び率は同2.76%(前月は2.73%)とともにやや上昇した(図表11)。伸び率の上昇はともに5ヵ月ぶりとなる(小数点第2位まで考慮)。ただし、後述のとおり、最近はリスク性資産への資金流入が鈍っており、その部分が普通預金に滞留したことが残高を押し上げた面がある。マネーストックは主に信用創造によって生み出されるが、既述のとおり、銀行貸出の勢いは最近鈍ってきている。

M3に投信や外債といったリスク性資産等を含めた広義流動性の伸び率は前年比2.81%(前月改定値は2.99%)と低下した(図表11)。伸び率の低下は5ヵ月連続となる。

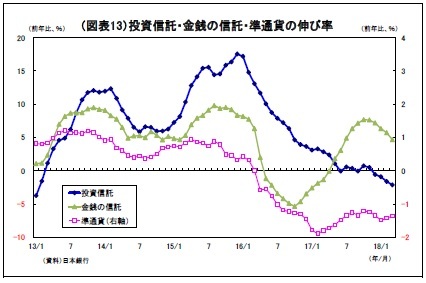

M3の伸び率はやや上昇したが、残高が大きい金銭の信託(前月改定値5.7%→当月4.7%)の伸びが低下したうえ、注目度の高い投資信託(元本ベース・前月改定値▲1.6%→当月▲2.1%)がマイナス幅を拡大したことなどの影響が上回った(図表13)。

3月には米保護主義の動きを受けて世界的に金融市場が混乱し、円高・株安が進んだことで、リスク性資産への投資が停滞した可能性がある。

M3の伸び率はやや上昇したが、残高が大きい金銭の信託(前月改定値5.7%→当月4.7%)の伸びが低下したうえ、注目度の高い投資信託(元本ベース・前月改定値▲1.6%→当月▲2.1%)がマイナス幅を拡大したことなどの影響が上回った(図表13)。

3月には米保護主義の動きを受けて世界的に金融市場が混乱し、円高・株安が進んだことで、リスク性資産への投資が停滞した可能性がある。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2018年04月12日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【貸出・マネタリー統計(18年3月)~銀行貸出残高の低金利化が進行、地銀も1%割れに】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

貸出・マネタリー統計(18年3月)~銀行貸出残高の低金利化が進行、地銀も1%割れにのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!