- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- EIOPAがソルベンシーIIレビューに関する第2の助言セットを欧州委員会に提出(2)

EIOPAがソルベンシーIIレビューに関する第2の助言セットを欧州委員会に提出(2)

文字サイズ

- 小

- 中

- 大

この項目に関するEIOPAの助言内容については、CPからの変更は行われていない。

EIOPAは、通貨のエクスポジャーがグループ毎に大きく異なっている実態を明らかにした。

・294のグループのうち38グループは資産の50%以上(25グループは60%超)を外貨建てで保有

・24のグループが30以上の通貨、9グループが40以上の通貨、5グループが50以上の通貨にさらされている。

EIOPAは、有意な通貨リスクエクスポジャーを有するグループに、通貨リスクサブモジュールの計算の目的で、連結勘定に使用されるもの以外の「現地」通貨を選択する柔軟性を提供するように勧告し、この選択は、グループの技術的準備金又は自己資本の重要な金額が表示される通貨などの客観的基準に基づいている必要がある、としている。

928.EIOPAは、通貨のエクスポジャーがグループ毎に大きく異なる可能性があることを発見した。

929.いくつかのグループのデータ品質に問題があるため、合計294のグループが評価された。このうち、38グループは資産の50%以上を外貨建てで保有している(25グループは60%超が外貨建て)。

930.資産が保有されている通貨数に対するエクスポジャーは、グループによって大きく異なる。1つのグループによる最大エクスポジャーは60の異なる通貨に対してであり、中央値は4である。30以上の通貨にさらされている24のグループ、40以上の通貨にさらされている9つのグループ、50以上の通貨にさらされている5つのグループがある。

931.現在の標準式が、グループレベルでの計算の簡素化とエクスポジャーが重要ではない場合のリスク感応度との間の適切なトレードオフであると思われる場合、これは有意なエクスポジャーを伴うグループでは異なる可能性がある。

932.それゆえ、EIOPAは、これらのグループに、通貨リスクサブモジュールの計算の目的で、連結勘定に使用されるもの以外の「現地」通貨を選択する柔軟性を提供するように勧告する。この選択は、グループの技術的準備金又は自己資本の重要な金額が表示される通貨などの客観的基準に基づいている必要がある。

「内部評価アプローチ」について、その範囲(外部評価なし、借り手の種類、債務の種類)、基準(一般的な枠組み、基準財務比率、基準利回り、CQS 2、CQS 3)、追加条件(借り手、債務項目、基準内部プロセス)についての基準を勧告している。

また、「承認された内部モデルの結果の使用」に関して、ガバナンスとリスク管理の基準(引受けプロセス、透明性基準、チェリーピッキング/不利な選択の回避基準、モデルの機能に関する透明性の基準)についての具体的な基準を勧告している。

CPに比べて、助言記載内容を大幅に充実している。

特に、「内部評価アプローチ」に関して、CPにおいてはCQS 2が割り当てられる場合を中心に記載されていたが、最終の助言においては、CQS 3が割り当てられる場合についても平行的に記載している。

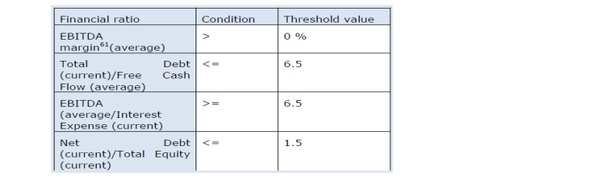

また、基準財務比率については、平均又は現在の値に基づく具体的水準を示しており、例えば、「借り手は、過去5年間の平均EBITDAマージンがプラスであり、最後の会計年度末の総債務が過去5年間の年間フリー・キャッシュ・フローの平均の6.5倍を超えていないならば、要件を満たしている。」ということになる。

さらに、基準利回りについては、「保険会社が投資する債務と、借り手が過去3年間に発行した他の同様の債務に関する利回りは、必要に応じて調整されるが、1107項から1110項で定義されるCQS 2とCQS 3のそれぞれに該当するそれぞれの関連する臨界値を超えない。」としており、具体的な臨界値の計算方式を提案している。

また、内部評価で考慮すべき要因等について、項目の追加が行われている。

「承認された内部モデルの結果の使用」に関しては、「範囲」のセクションが新たに追加されている。

内部評価アプローチ

1093. 「基準」のセクションに概説されている要件が全て満たされている「範囲」のセクションに記載されている債券及びローンには、CQS2及びCQS 3のリスクファクターが割り当てられている場合がある。

1094.これには、リスク費用が内部評価アプローチによって決定されるか、又は承認された内部モデルの結果と、類似性アプローチが適用される持分投資に基づいて決定される債務項目の合計が、 全ての投資の5%を超えない、という制約がある。

範囲

外部評価なし

1095.指定されたECAIによる信用評価が委任規則第5条に従って利用できない債務項目。

借り手の種類

1096.法人が発行した債務

1097.金融・インフラ部門を除く全ての産業

1098.借り手は保険者と同じグループに属していない

債務の種類

1099.ローンと債券の両方

1100.シニアエクスポジャーのみ

基準

一般的な枠組み

1101.債務項目は、以下の条件を満たしている。

i. 借り手の財務比率は、「基準財務比率」の項に記載されている要件を満たしている。

ii.借り手の債務の利回りは、「基準利回り」の項に記載されている条件に準拠している。

iii.借り手及び債務項目は、「追加条件」の項の要件を満たしている。

iv.「基準の内部プロセス」の項に記載されている要件を満たす内部プロセスは、債務がそれぞれCQS 2及び3を有する格付債務と同等のリスクを有することを示している。

基準財務比率

1102.比率の計算は、監査された財務諸表に基づいている。保険会社がこの情報にアクセスできない場合、債務は適格ではない。

1103.借り手の関連する財務比率は、以下の表に記載されているように、それぞれの臨界値より全て高いか、より高くないか又はより低くない。

1104.「平均」という用語が使用される場合、これは過去5年間の年間数値の平均を意味する。「現在の」という用語は、最後の会計年度末の値を意味する。

1105.この表は次のように読まれるべきである。借り手は、過去5年間の平均EBITDAマージンがプラスであり、最後の会計年度末の総債務が過去5年間の年間フリー・キャッシュ・フローの平均の6.5倍を超えていないならば、要件を満たしている、等々。

基準利回り

1106.保険会社が投資する債務と、借り手が過去3年間に発行した他の同様の債務に関する利回りは 、 必要に応じて1112項に従って調整され、以下に続くパラグラフで定義されたCQS 2とCQS 3のそれぞれに該当するそれぞれの関連する臨界値を超えない。

CQS 2:

1107. CQS 2に関するそれぞれの関連する臨界値は、以下の要件を満たす2つの指標の発行時の利回りに基づいて計算される。

1.外部格付け債務の幅広い指数

2.構成債券及び債務項目は、同じ通貨建てである。

3.債券は、それぞれ2(「A」)及び4(「BB」/「Bb」)のCQSを有している。

4.債券は債務項目と同様の満期を有する。

1108.CQS 2に関するそれぞれの関連する臨界値は、以下の2つの数値の最大値である:

1.前のパラグラフの2で言及された2つの指標の平均。

2.前のパラグラフで言及されたCQS 2指標の利回り+ 0.5%

CQS 3:

1109.CQS 3に関するそれぞれの関連する臨界値は、CQS 2及びCQS 4の指標が、CQS 3及びCQS 4を構成成分として有し、要件1,2及び4を満たす債券を有する指標によって置き換えられることを除いて、CQS 2と同じ方法で計算される(すなわち、0.5%のアドオンを含めて)。

1110.指標の債券と非流動性以外の債務項目との間の非信用リスク関連ファクターの差異が、利回り差に重大な影響を与える場合(前払オプションの影響など)、保険者は比較可能性を確保するためにこれらの差異を反映するべく債務項目の利回りを調整しなければならない。

追加条件

借り手

・有限責任を有する会社

・EEA又はOECDにおける法人

・EEA又はOECD諸国において収益の大部分が発生する。

・少なくとも10年間信用イベントなしで運営されている。

・過去3年間、委員会勧告(2003/361 / EC)で定義された小規模企業よりも大きい 。

・借り手は、少なくとも年(半年に)1回、監査済みの財務データを貸し手に提供し、信用リスクに影響を与える重要な出来事を通知することを、契約上義務付けられている。

・発行者は、未格付債務発行の信用リスクに重大な影響を与える、債務の条件を変更したり、その他の変更を行ったりすることができないという契約条項が存在する。これらには、否定的な約束条項、発行者固有のデフォルトイベントの定義、及び制御条項の変更が含まれるが、これらに限定されない。

債務項目

・優先債務:当該項目及びその他の手続手段は、以下を除く他の全ての請求の上位にランクされている。

i.法定の請求

ii.特定の状況下で支払の権利においてより上位のものである他の債務の重要でない金額(例えば、優先債務の5%未満)

iii.受託者の請求

iv.デリバティブ取引相手の請求

・固定又は変動金利ベースでの定期的なクーポン支払いの形で、返済支払いとして、満期日又はそれ以前の固定償還額を返済する債券又はローン。仕組債、担保付有価証券及びデリバティブは除外される。

(2018年03月28日「基礎研レポート」)

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/23 | EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

新着記事

-

2025年10月30日

米FOMC(25年10月)-市場予想通り、政策金利を▲0.25%引き下げ。バランスシート縮小を12月1日で終了することも決定 -

2025年10月30日

試練の5年に踏み出す中国(後編)-「第15次五カ年計画」建議にみる、中国のこれからの針路 -

2025年10月30日

潜在成長率は変えられる-日本経済の本当の可能性 -

2025年10月30日

米国で進む中間期の選挙区割り変更-26年の中間選挙を見据え、与野党の攻防が激化 -

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【EIOPAがソルベンシーIIレビューに関する第2の助言セットを欧州委員会に提出(2)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

EIOPAがソルベンシーIIレビューに関する第2の助言セットを欧州委員会に提出(2)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!